Die Konjunkturhoffnungen schmelzen rasch dahin, was Inflationsraten und die Erwartungen künftiger Inflationswerte einbrechen lässt. Es zeichnet sich ein trübes Bild für die Zinssätze ab und da Händler auf die Möglichkeit negativer Zinssätze durch die Federal Reserve im Jahr 2021 wetten, könnten die Renditen der 10-Jahresanleihe sich in Richtung 0% bewegen.

In diesem Fall wäre der eine Leidtragende der Banksektor. Diese Gruppe wurde in den letzten Wochen hart getroffen, sodass der Financial Select Sector SPDR® Fund (NYSE:XLF) seit dem 29. April um beeindruckende 11% gefallen ist. Insgesamt war das Jahr für die Gruppe grottenschlecht, mit dem ETF um mehr als 30% im Minus. Und dennoch kann es noch schlimmer kommen.

Inflationswerte brechen ein

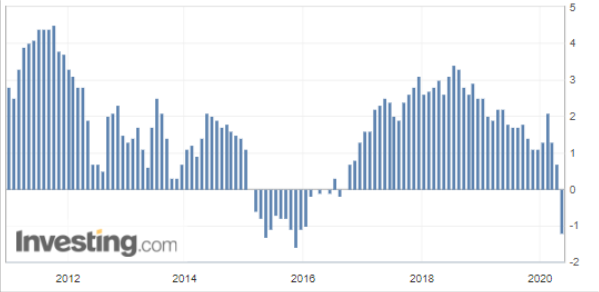

Die jüngsten Werte für den US-Verbraucherpreisindex und den Erzeugerpreisindex fielen beide im April. Der Erzeugerpreisindex fiel im Jahresvergleich um 1,2%, der stärkste Rückgang seit 2015. Der Verbraucherpreisindex stieg gegenüber dem Vorjahr nur noch um 0,3%, ebenfalls der kleinste Wert seit 2015. Noch schlimmer, die US-Zinsfutures (Fed Fund Futures) mit Fälligkeit im März 2021 wurden in dieser Woche einen Moment lang zu Kursen gehandelt, die für nächstes Jahr einen Leitzinssatz von minus 0,05% implizieren.

Die Inflationsaussichten verschlechtern sich jedoch, da die Inflationserwartungen für die nächsten 10 Jahre auf 1,07% gesunken sind, ihren niedrigsten Stand seit 2008. Gleichzeitig ist die Umlaufgeschwindigkeit der MZM („money of zero maturity“ besteht aus Bargeld plus Giro-, Sparkonten, privaten Geldmarktkonten plus institutionellen Festgeld- und Geldmarktkonten) mit 1,23 auf den niedrigsten Stand aller Zeiten gefallen und dürfte im zweiten Quartal noch weiter sinken, da immer mehr Geld gedruckt wird und das BIP eingebrochen ist.

10-Jahresanleihe könnte in Richtung 0% fallen

Dies alles deutet darauf hin, dass die Zinssätze für 10-jährige US-Staatsanleihen in den kommenden Monaten möglicherweise noch weiter fallen werden. Die 10-Jahresanleihe hat in den letzten Tagen einen Abwärtstrend getestet und scheint trotz mehrfacher Ausbruchsversuche gescheitert zu sein. Ein deutlicher Rückgang unter 55 Basispunkte könnte dazu führen, dass die Rendite in Richtung 0% geht. Das Muster, das sich im Chart zu bilden scheint, ist ein absteigendes Dreieck, ein bärisches Muster, und ein Durchbruch unter 55 Basispunkten im Chart würde das Muster bestätigen.

Bankaktien könnten fallen

In diesem Fall könnten die Bankaktien noch mehr leiden, da die Zinserträge noch weiter sinken. Darüber hinaus würde ein starker Rückgang der Zinssätze düstere Aussichten für eine Erholung der Wirtschaft und damit der Bankaktien ergeben.

Der XLF-ETF zeigt Anzeichen eines weiteren Rückgangs mit einem bärischen technischen Muster, das sich gebildet hat und als Double Top bekannt ist. Der ETF hat am 13. Mai mit 21,20 USD ein kritisches Unterstützungsniveau unterschritten und das Muster bestätigt. Der ETF hat am 14. Mai versucht, sich von diesen Verlusten zu erholen, konnte diesen Kurs jedoch bisher nicht erfolgreich zurückerobern. Dies könnte bedeuten, dass der ETF noch weiter fällt, möglicherweise zurück auf seine Tiefststände vom März.

Wenn sich das Wirtschaftsumfeld weiter verschlechtert, ist es wahrscheinlich, dass die Banken darunter leiden, wenn die Zinsen auf ein noch niedrigeres Niveau fallen. Während es für viele unvorstellbar erscheint, dass die Zinsen weiter sinken, ist die harte Realität, dass die US-Renditen, obwohl sie nach unserem historischen Standard niedrig sind, im Vergleich zum Rest der Welt ziemlich hoch sind, wenn auch die Spreads in den letzten Monaten geschrumpft sind. Wenn Inflation und Wirtschaft nicht nur hier in den USA, sondern auf der ganzen Welt weiter im Dreck stecken, ist es daher wahrscheinlich, dass diese Entwicklung eintreten wird.

Nur die Zukunft wird zeigen, wie tief die wirtschaftlichen Auswirkungen der Coronavirus-Pandemie gehen werden, aber den jüngsten Datenpunkten nach scheint sie das Schlimmste zu sein, das wir seit etwa 90 Jahren gesehen haben.