Das Szenario ist nicht wirklich neu. Im Frühjahr 2023 erholte sich der Bondmarkt kräftig in Erwartung einer Zinssenkung durch die Fed.

Doch die Freude schlug in Tränen um, als die Fed die Zinsen weiter anhob, die Anleihekurse abrutschten und die Renditen in die Höhe schossen.

Zinserhöhungen scheinen nun der Vergangenheit anzugehören, doch die jüngsten Markteinschätzungen, dass Zinssenkungen unmittelbar bevorstehen, erscheinen einmal mehr verfrüht.

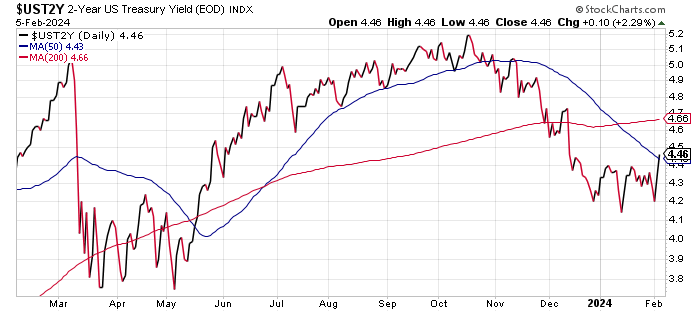

Mitte Januar fiel die Rendite 2-jähriger US-Staatsanleihen auf 4,14 % und markierte damit den Punkt, an dem die Markterwartungen, dass eine Zinssenkung im März wahrscheinlich sei, ihren Höhepunkt erreichten. Die Fed-Mitglieder wehrten sich aber weiterhin gegen diese Idee.

Überraschend gute Wirtschaftsdaten für das 4. Quartal (BIP) und die Beschäftigungszahlen für Januar bestärkten die Ansicht, dass das Wachstum weiterhin robust ist und Zinssenkungen daher zurückgestellt werden können.

Es hat ein paar Wochen gedauert, aber der Markt hat die Botschaft verstanden und seine Erwartungen entsprechend korrigiert.

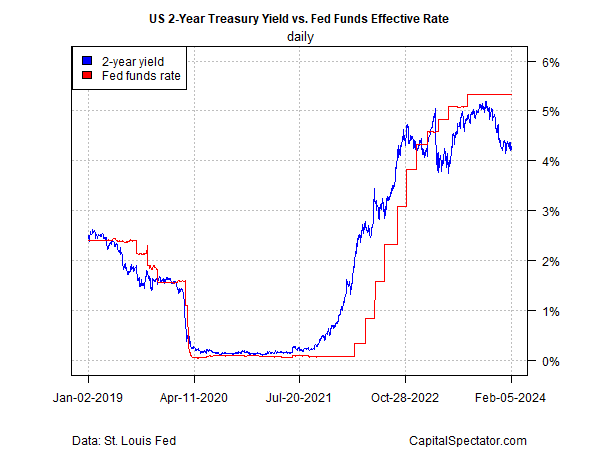

Der Sitz in der ersten Reihe, um die implizite Wette des Treasury-Marktes auf die Zukunft in Bezug auf die Fed-Politik zu beobachten, lässt sich an der 2-jährigen Rendite im Vergleich zur Fed Funds Rate ablesen.

Der starke relative Rückgang der 2-jährigen Rendite gegenüber der Fed Funds Rate in jüngster Zeit hat eine gähnende Lücke zwischen den beiden geschaffen. Auf den ersten Blick lässt der weite Spread vermuten, dass der Markt von einer bevorstehenden Zinssenkung überzeugt ist.

Die Diskrepanz zwischen den Markterwartungen und den Plänen der Fed ist - oder war - so groß, dass sich Fed-Chef Powell am Sonntag zu einer Erklärung im nationalen Fernsehen genötigt sah:

"Wir glauben, dass wir die Frage, wann wir mit Zinssenkungen beginnen, vorsichtig angehen können."

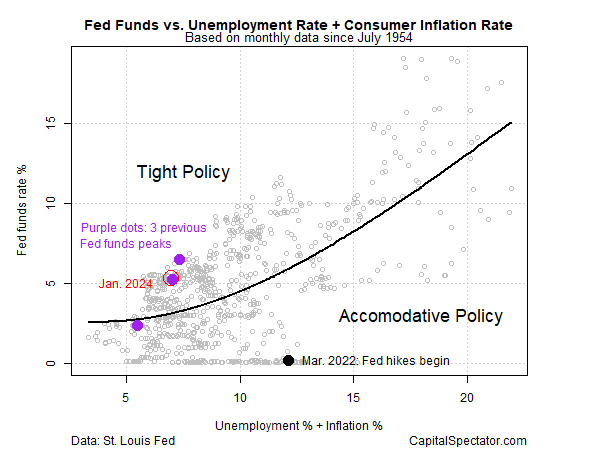

Der Präsident der Fed von Minneapolis, Neel Kashkari, unterstrich am Montag die nicht ganz so subtile Andeutung, indem er schrieb, dass die Fed-Politik weniger restriktiv für das Wirtschaftswachstum sei, als es den Anschein habe, und die Zentralbank es daher mit Zinssenkungen langsam gehen lassen könne.

"Diese Datenkonstellation deutet für mich darauf hin, dass die derzeitige Geldpolitik möglicherweise nicht so straff ist, wie wir angesichts des niedrigen neutralen Zinssatzes vor der Pandemie angenommen hätten", erklärte er.

Gestern sagte er, zwei bis drei Zinssenkungen in diesem Jahr könnten angemessen sein.

Da hilft es auch nicht, dass die aktuellen ISM Umfragedaten zum Dienstleistungssektor für Januar den größten monatlichen Anstieg der Preiskomponente seit 2012 ausweisen.

Die Ökonomen von Wells Fargo (NYSE:WFC) kommen zu dem Schluss, dass man vorsichtig sein sollte, wenn es darum geht, zu viel aus den Umfrageergebnissen eines Monats herauszulesen:

"Der ISM-Dienstleistungsbericht ist nicht das, was die Entscheidungsträger der US-Notenbank sehen wollten, denn er ist kaum ein Unterstützungsargument für Zinssenkungen".

Es überrascht nicht, dass die Fed-Funds-Futures die Wahrscheinlichkeit einer Zinserhöhung im März inzwischen als gering einschätzen (rund 17 %). Das Datum einer Zinssenkung ist nun den Erwartungen nach die FOMC-Sitzung am 1. Mai - derzeit mit einer Wahrscheinlichkeit von etwa 66 % bewertet.

Ein einfaches Modell, das sich auf die Verbraucherinflation und die Arbeitslosigkeit stützt, signalisiert, dass die Geldpolitik der Fed immer noch mäßig straff ist, daher sind die Argumente für eine Lockerung plausibel.

Aber der Markt hat über ein Jahr lang völlig falsch gelegen, und das Vertrauen in die sogenannte Weisheit der Masse ist dahin.

Einigen Berichten zufolge deutet die Tatsache, dass wir uns in einem Wahljahr befinden, darauf hin, dass Zinssenkungen möglich sind, wohl aus der Überlegung heraus, dass die Fed nicht als politischer Akteur wahrgenommen werden möchte, während das Land einen Präsidenten wählt.

Das mag so sein, obwohl sich das politische Spiel in beide Richtungen auswirken kann, da sowohl die Beibehaltung als auch die Senkung der Zinssätze je nach politischer Einstellung mit Misstrauen betrachtet werden können.

Das Fazit: Der Zeitpunkt von Zinssenkungen ist wieder einmal unklar. Der Mai könnte den Auftakt zu einer Reihe lockernder Maßnahmen bilden, aber die Fed ist wie immer zunächst auf der Suche nach neuen Daten, die eine Abkehr von ihrer restriktiven Politik unterstützen könnten.

Es wird befürchtet, dass sich eine Wiederholung der 1970er Jahre anbahnt, als die Inflation zurückging, die Fed unvorsichtig wurde und die Inflation wieder anstieg.

Eine Wiederholung der 1970er Jahre ist unwahrscheinlich, auch weil sich die Fed der Gefahr dieses Mal bewusst ist und ihre jüngsten Fortschritte bei der Eindämmung der Inflation nicht aufgeben will.

In diesem Sinne wird der Markt in der kommenden Woche den Daten zur Verbraucherinflation im Januar höchste Aufmerksamkeit schenken. Bis dahin ist zu erwarten, dass der Anleihemarkt so lange vorsichtig bleibt, bis neue Zahlen ihn dazu veranlassen, wieder optimistischer in die Zukunft zu blicken.