Nach dem Chef der US-Notenbank, Jerome Powell, hat auch die Chefin der Europäischen Zentralbank (EZB), Christine Lagarde, am Freitag beim Notenbank-Forum in Jackson Hole noch einmal betont, dass die Währungshüter noch eine Weile an einer hinreichend straffen Geldpolitik festhalten müssten.

Inflation ist hartnäckiger als ursprünglich gedacht

Die EZB-Präsidentin wies zudem in ihrer Rede darauf hin, dass Veränderungen in der Funktionsweise der Weltwirtschaft – von den Arbeitsmärkten, über einen zunehmenden Protektionismus bis hin zur Energiewende – das Risiko bergen, größere Schwankungen bei der Inflation zu erzeugen. Dies könne sich wiederum in einem anhaltenden Preisdruck niederschlagen. „Ob sich all diese verschiedenen Veränderungen als dauerhaft erweisen werden, ist zum jetzigen Zeitpunkt nicht klar. Aber es ist schon jetzt klar, dass ihre Auswirkungen in vielen Fällen nachhaltiger sind, als wir ursprünglich erwartet haben“, sagte sie dazu.

Im Fokus der Währungshüter steht dabei inzwischen vor allem das Lohnwachstum. „Wir werden die Lohnentwicklung sehr, sehr aufmerksam verfolgen, denn einer der stärksten Bereiche der Wirtschaft, in dem die Preise steigen, sind die Dienstleistungen, und Dienstleistungen sind arbeitsintensiv“, sagte Lagarde dem Sender Bloomberg TV.

Diverse Ratsmitglieder deuten weitere Leitzinsanhebung an

EZB-Ratsmitglied Robert Holzmann sieht laut einem vorgestern veröffentlichten Bloomberg-Interview sogar Argumente für eine weitere Leitzinsanhebung auf der nächsten Sitzung am 14. September. Und auch nach Ansicht des lettischen EZB-Ratsmitglieds Martins Kazaks dürfte ein Innehalten bei den Zinserhöhungen verfrüht sein. Er sagte der Nachrichtenagentur Reuters, ein früher Stopp im Kampf gegen die Inflation könnte die Zentralbank später dazu zwingen, der Wirtschaft noch mehr zuzusetzen.

Bereits zuvor hatten weitere Ratsmitglieder eine erneute Zinsanhebung ins Spiel gebracht. Aus Sicht des slowakischen Notenbankchefs Peter Kazimir solle die EZB auch nach der 9. Zinserhöhung in Folge im Kampf gegen Inflation nicht nachlassen. „Wir sollten auf unserem Weg nach oben einen festen Schritt weitergehen“, so Kazimir. „Selbst wenn wir im September eine Pause einlegen sollten, wäre es verfrüht, dies automatisch als das Ende des Zyklus zu betrachten“, merkte er an. Und der griechische Notenbankchef Yannis Stournaras sprach davon, dass sich die EZB „kurz vor dem Zinsgipfel“ befindet, also noch nicht auf dem Zinsgipfel. Ähnlich klang Litauens Notenbankchef Gediminas Simkus mit den Worten, dass sich die EZB mit ihren Schlüsselzinsen am oder nahe am Gipfel befindet. Die Daten würden darüber entscheiden, ob ein weiterer Zinsschritt im September oder zu einem späteren Zeitpunkt nötig sei.

Das alles klingt also so, dass es in jedem Fall noch eine Zinsanhebung geben wird. Der Grund dafür dürften auch die aktuellen Einschätzungen der EZB-Volkswirte sein. Sie prognostizierten Ende Juli eine leicht höhere Rate bei der Kerninflation. Für das laufende Jahr gehen sie seitdem von +5,1 % aus, statt von +4,9 %. Und auch für 2024 rechnen sie mit einer stärkeren Kerninflation von +3,1 % statt 2,8 %.

Fraglich scheint daher nur, ob es bereits im September oder auf der darauffolgenden Ratssitzung der EZB zu der dann womöglich letzten Zinsanhebung kommt. Auch der Markt ist sich unsicher. Er preist eine Zinserhöhung der EZB im September aktuell zu ca. 50 % ein. Vor einer Woche waren es 40 %.

Geringere Kreditvergabe und sinkende Geldmengen

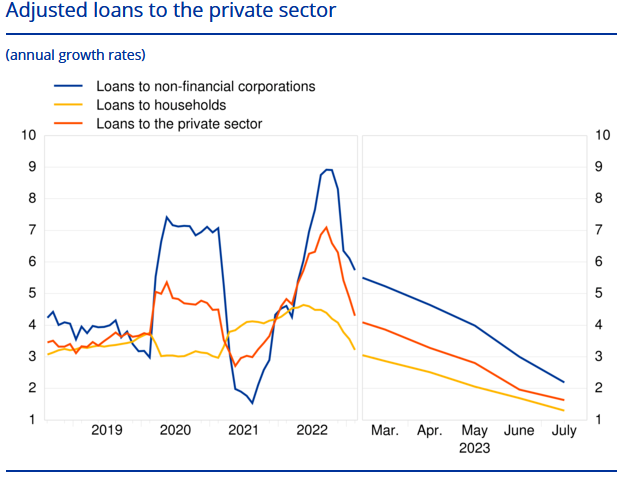

Vor diesem Hintergrund waren die vorgestrigen Daten der EZB zu Kreditvergabe und der Geldmenge in der Eurozone sehr interessant. Denn weniger üppig fließende Kredite und eine unerwartet schrumpfende Geldmenge deuten einen immer stärker nachlassenden Inflationsdruck an. Die Banken vergaben im Juli 2,2 % mehr Darlehen an Firmen als im Vorjahr. Im Juni hatte das Wachstum noch bei 3,0 % gelegen, im Mai bei 4,0 % und im April sogar bei 4,7 %.

(Quelle: Europäische Zentralbank)

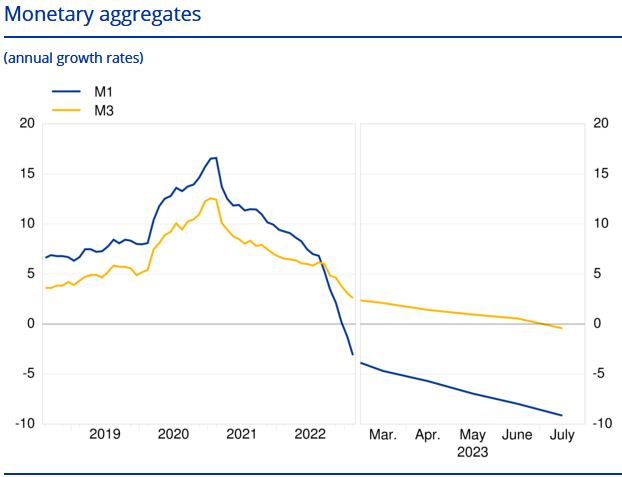

Und nach der Geldmenge M1, die bereits seit 2022 zurückgeht, ist im Juli nun auch die Geldmenge M3 erstmals gesunken. Sie nahm überraschend um -0,4 ab, nach +0,6 % im Juni und +1,0 % im Mai.

(Quelle: Europäische Zentralbank)

Ich erinnere in diesem Zusammenhang an die Börse-Intern-Ausgabe vom 26. Juli (siehe „Auch ohne weitere Zinsanhebungen wird die Geldpolitik restriktiver!“). Damals hatte ich ebenfalls über die geringere Kreditvergabe und das stark nachlassende Wachstum bzw. sogar das Schrumpfen der Geldmenge berichtet. Zitat: „Die Geldmenge M1 schrumpfte derweil im Mai bereits um 7,0 % gegenüber dem Vorjahr und damit in einem noch nie dagewesenen Tempo. Im Juni hat sich die Abwärtstendenz sogar auf -8,0 % beschleunigt.“ Mit dem Juli liegt der neue Rekordwert nun bei -9,2 %.

Am 26. Juli hatte ich auch die negativen Folgen dieser monetären Entwicklung für die Wirtschaft erwähnt. Und ich hatte geschrieben, dass die Markterwartungen an zukünftig weiter steigende Leitzinsen, zum Beispiel auf den Notenbanksitzungen im September, gedämpft sind, ich aber davon ausgehe, dass diese Erwartungen enttäuscht werden und sowohl die EZB als auch die Fed erneut an der Zinsschraube drehen werden.

Einen Monat später sehen wir nun einerseits noch stärkere Bremsspuren in den Konjunkturdaten und andererseits den Willen oder die Not der Währungshüter, die Leitzinsen im Kampf gegen die hartnäckige Inflation tatsächlich weiter anzuheben. Und ich sehe nicht, wie man das positiv für die Aktienmärkte werten könnte.

Von der längsten Gewinnserie seit 1987 ist fast nichts mehr übrig

Vor einem Monat gelang dem Dow Jones trotzdem noch die längste Gewinnserie seit 1987 (siehe grünes Rechteck im folgenden Char). Aber davon ist inzwischen nicht mehr viel übrig.

Offensichtlich kann es zwar kurzfristig immer mal wieder zu Übertreibungen am Aktienmarkt kommen, längerfristig setzen sich aber offenbar doch stets die Gesetzmäßigkeiten der Wirtschaftslehre durch.

Immerhin konnte der Dow Jones aber, wie am Freitag beschrieben (siehe „Werden die gestrigen Wendekerzen heute bestätigt?“), nach der 5-gliedrigen Korrekturbewegung (rot) die untere Linie des aktuellen Aufwärtstrendkanals (grün) als Unterstützung nutzen (grüner Pfeil) und in eine Gegenbewegung übergehen. Die Wendekerzen vom Donnerstag wurden also nicht bestätigt. Jetzt muss man abwarten, wie weit diese Kurserholung reicht – je weiter, desto bullisher.

Ich fürchte aber weiterhin, dass im Dow Jones die Aufwärtstrendlinie nach der Gegenbewegung noch gebrochen und das Thema Saisonalität damit wieder an Brisanz gewinnen wird. Denn es beginnt nun bald der September – und damit der statistisch schwächste Börsenmonat. Und das bei zunehmend restriktiver Geldpolitik. Das ist eine Kombination, der sich der Aktienmarkt eigentlich nur schwer entziehen kann.

Fazit

Die Inflation hält sich nach wie vor hartnäckiger als von den Notenbanken erwartet. Daher sprechen sich diverse Währungshüter für eine weitere Leitzinsanhebung aus. Dabei führen die bereits gestiegenen Zinsen in der Eurozone schon zu einer stagnierenden oder gar schrumpfenden Wirtschaft, was sich in einer geringeren Kreditvergabe und einer sinkenden Geldmenge widerspiegelt. Und diese wirtschaftliche Entwicklung lastet auf den Aktienmärkten, die sich zudem gerade in einer saisonal schwachen Phase befinden. Daher scheinen bald erneut fallende Kurse programmiert.

Da die höheren Leitzinsen schrittweise auf die Wirtschaft wirken, dürfte dies die Konjunktur langsam und kontinuierlich bremsen. Schocks sollten daher ausbleiben. Und somit könnte auch der Aktienmarkt lediglich eine normale Korrektur durchleben und nicht in einem Crash enden. Allerdings übertreiben die Börsen nicht nur nach oben, sondern auch nach unten. Man sollte also vorsichtig werden, wenn die Korrekturen mehr Tempo aufnehmen. Zumal die Leitzinsen noch nie in einem solchen Tempo angehoben wurden und dies daher enorme Risiken für die Wirtschaft birgt. Es läuft ein großes geldpolitisches Experiment, das mit der Senkung der Leitzinsen in den negativen Bereich und den diversen Anleihekaufprogrammen begann.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus