Seit Oktober 2022 ist der Aktienmarkt aufgrund der verbesserten Ertragslage der Unternehmen kontinuierlich gestiegen. Die Berichtssaison für das 1. Quartal ist vorbei und das 2. Quartal steht bevor - werden sich die Unternehmensgewinne erholen?

In den Jahren 2021 und 2022 haben wir in mehreren Artikeln besprochen, warum die Schätzungen der Analysten zu optimistisch waren. Sind die Fachmänner mitten im Jahr 2023 wieder zu optimistisch?

Nach Angaben von FactSet meldet die große Mehrheit:

„78% haben ein tatsächliches EPS oberhalb der mittleren EPS-Schätzung gemeldet, also oberhalb des 10-Jahres-Durchschnitts von 73 %. Es ist auch der höchste Prozentsatz von S&P 500-Unternehmen, die eine positive EPS-Überraschung seit dem 3. Quartal 2021 (82 %) melden.

Insgesamt haben die Erträge die Schätzungen um 6,5 % übertroffen, das liegt über dem Zehnjahresdurchschnitt (6,4 %). Es ist auch der höchste Prozentsatz an Überraschungen, der von S&P 500-Unternehmen seit dem 4. Quartal 2021 (8,1 %) gemeldet wurde.“

Der Grund für die hohe Rate der Überflieger sind natürlich wie immer die starken Abwärtskorrekturen der Analystenschätzungen zu Beginn des Berichtszeitraums.

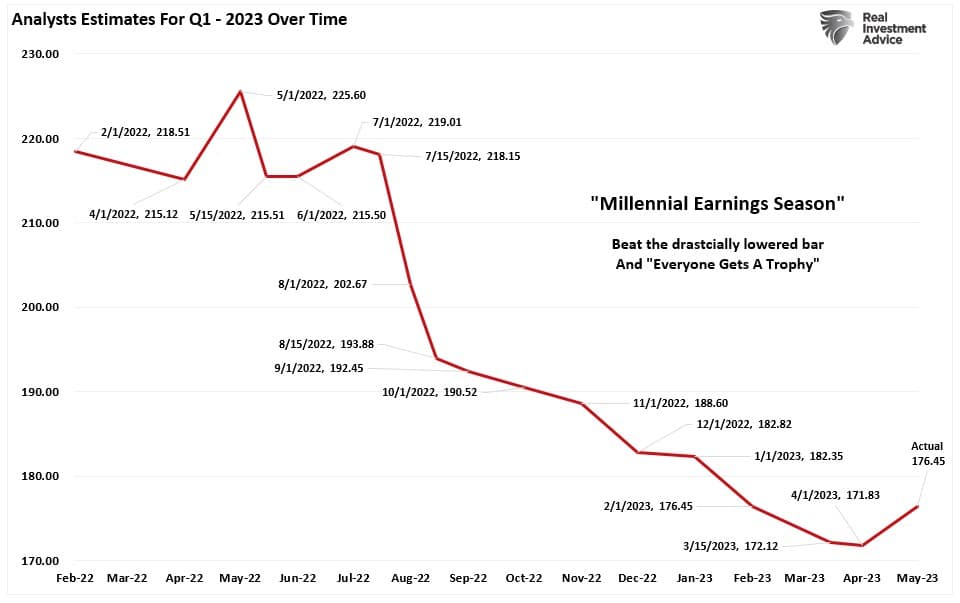

Die nachstehende Grafik zeigt die Änderungen der Schätzungen für das erste Quartal 2023 gegenüber Februar 2022, als die Analysten ihre ersten Schätzungen vorlegten.

Aus diesem Grund bezeichnen wir sie als die „Berichtssaison der Millennials.“ Die Wall Street senkt die Schätzungen ständig, wenn der Berichtszeitraum näher rückt, damit „jeder einen Pokal bekommt.“

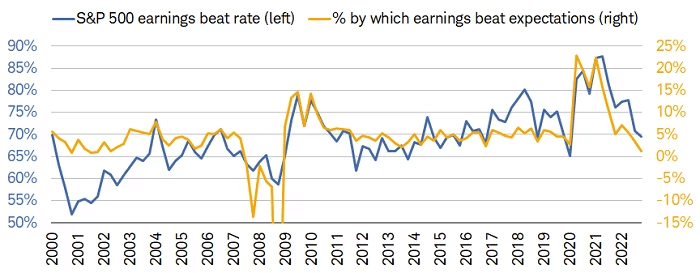

Dies lässt sich leicht an der Zahl der Unternehmen ablesen, die in jedem Quartal die Schätzungen übertreffen, unabhängig von der wirtschaftlichen und finanziellen Lage.

Seit 2000 übertreffen etwa 70 % der Unternehmen im S&P 500 regelmäßig die Schätzungen um 5 %. Auch diese Zahl wäre niedriger, wenn sich die Analysten an ihre ursprünglichen Schätzungen halten würden.

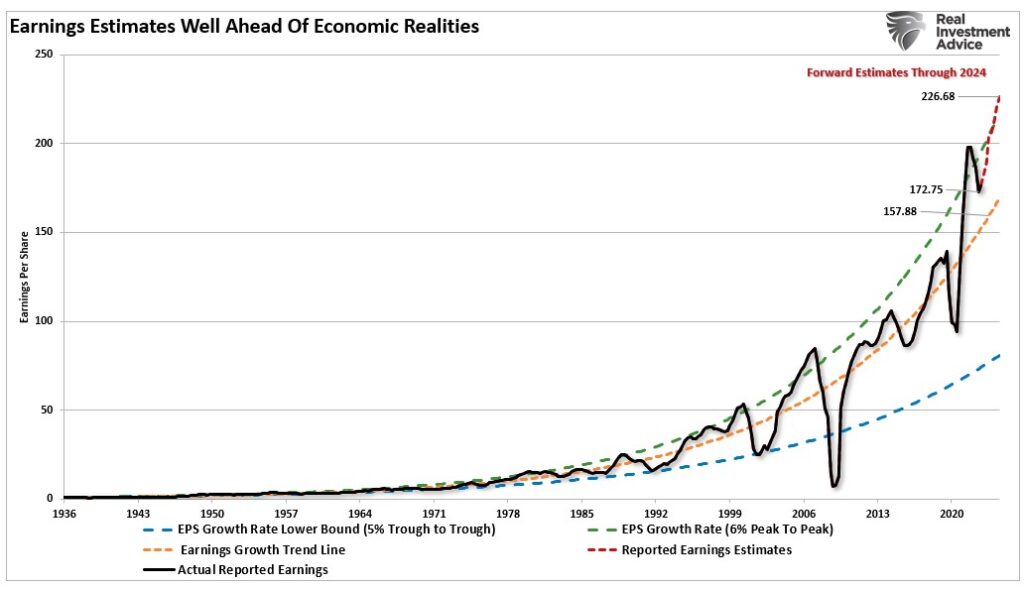

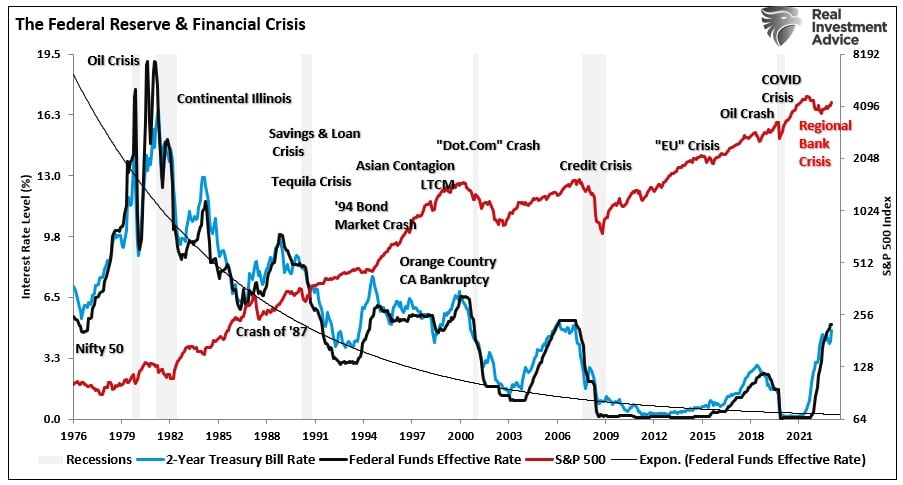

Obwohl sich das Wirtschaftswachstum aufgrund steigender Inflation, geringerer Liquidität und schrumpfender Gewinnspannen verlangsamt, bleiben die Analysten in Bezug auf die Gewinnentwicklung optimistisch.

Wie oben dargestellt, gehen sie davon aus, dass das 1. Quartal 2023 die Talsohle des Gewinnrückgangs markiert und das Wachstum bis zum Jahresende anziehen wird.

Und das alles trotz der Zinserhöhungen der Fed und der strengeren Kreditvergabestandards der Banken, die das Wirtschaftswachstum bremsen werden.

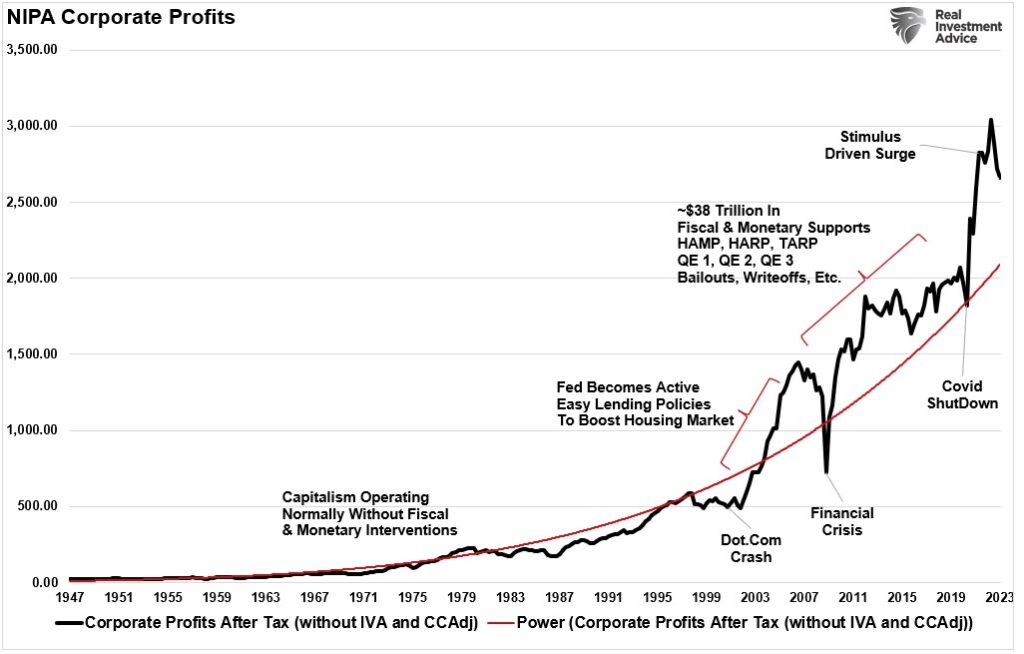

Das Problem bei diesen Erwartungen ist, dass sich die Gewinnschätzungen vom langfristigen Wachstumstrend abkoppeln.

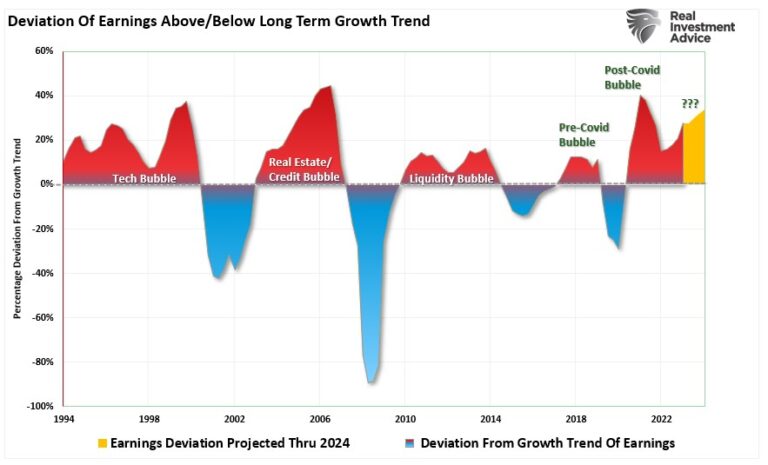

Diese Abweichung vom langfristigen Wachstumstrend lässt sich in der folgenden Abbildung noch deutlicher ablesen. Die einzigen beiden vorangegangenen Perioden mit ähnlichen Abweichungen sind die „Finanzkrise“ und die „Dot.com“-Blase .

Da die Gewinne das Nebenprodukt des Wirtschaftswachstums sind, ist die Nachhaltigkeit der rekordverdächtigen Gewinne und Gewinnspannen der Unternehmen problematisch. Wir haben bereits in diesem Artikel auf einige wichtige Tatsachen hingewiesen:

„Mit dem Stillstand der Wirtschaft und einem anorganischen Nachfrageschub durch "kostenloses Geld" stiegen die Verkaufspreise für ein begrenztes Warenangebot. Das grundlegende wirtschaftliche Funktionieren von Angebot und Nachfrage zeigt, dass der Kapitalismus gut funktioniert. Außerdem stiegen, wie gezeigt, die Unternehmensgewinne, da die Arbeitskosten aufgrund des Stillstands stark gesenkt wurden und die Preise aufgrund der künstlich angekurbelten Nachfrage anzogen.“

Da die Lieferketten nun funktionieren und sich die Lagerbestände wieder aufgebaut haben, haben die Gewinnspannen natürlich ihre unvermeidliche Rückkehr begonnen.

Rückkehr zum Mittelwert

Wie geht es also von hier aus weiter? Wenn wir davon ausgehen, dass die Kombination aus einer stillgelegter Wirtschaft, fehlendem Angebot und massiven fiskalischen Anreizen den Anstieg der Unternehmenserträge und -gewinne begünstigt hat - können die Erträge dann ohne diese Unterstützung steigen?

In den nächsten Jahren wird das Umfeld deutlich anders aussehen als bisher.

- Die Wirtschaft kehrt zu einem Szenario langsamen Wachstums zurück und es besteht die Gefahr einer Rezession.

- Die Inflation sinkt, das bedeutet für die Unternehmen eine geringere Preissetzungsmacht.

- Keine künstlichen Anreize zur Stützung der Nachfrage.

- In den letzten zwei Jahren hat der Vorlauf der Konsumausgaben die künftige Nachfrage gebremst.

- Die Zinsen sind erheblich gestiegen, was den Konsum beeinträchtigt.

- Die Verbraucher haben ihre Ersparnisse stark reduziert und sind höher verschuldet.

- Frühere Knappheiten der Beständen sind jetzt Überschüsse.

Diese Rückverlagerung wird durch die „Lücke“ , die durch das Vorziehen des Verbrauchs aus künftigen Jahren entsteht, noch verschärft.

„Wir haben bereits früher auf ein inhärentes Problem mit laufenden monetären Interventionen hingewiesen. Insbesondere die nach dem pandemiebedingten Konjunkturabsturz durchgeführten finanzpolitischen Maßnahmen führten zu einem Nachfrageschub und zu noch nie dagewesenen Unternehmensgewinnen.“

Wie nachfolgend dargestellt, ist der Anstieg der Geldmenge M2 nun vorbei. Ohne weitere Anreize sollten die Erträge nun auf ein wirtschaftlich tragfähiges Niveau zurückgehen.

Auch wenn in den Medien oft behauptet wird, dass „Aktien nicht die Wirtschaft sind“, schafft die Wirtschaftstätigkeit doch Unternehmenseinnahmen und -gewinne. Daher können Aktien über lange Zeiträume nicht schneller steigen als die Wirtschaft wächst.

Das ist für die Anleger wichtig, da es sich auf die „Bewertungen“ auswirken wird.

Die Bewertungen bleiben ein Risikofaktor

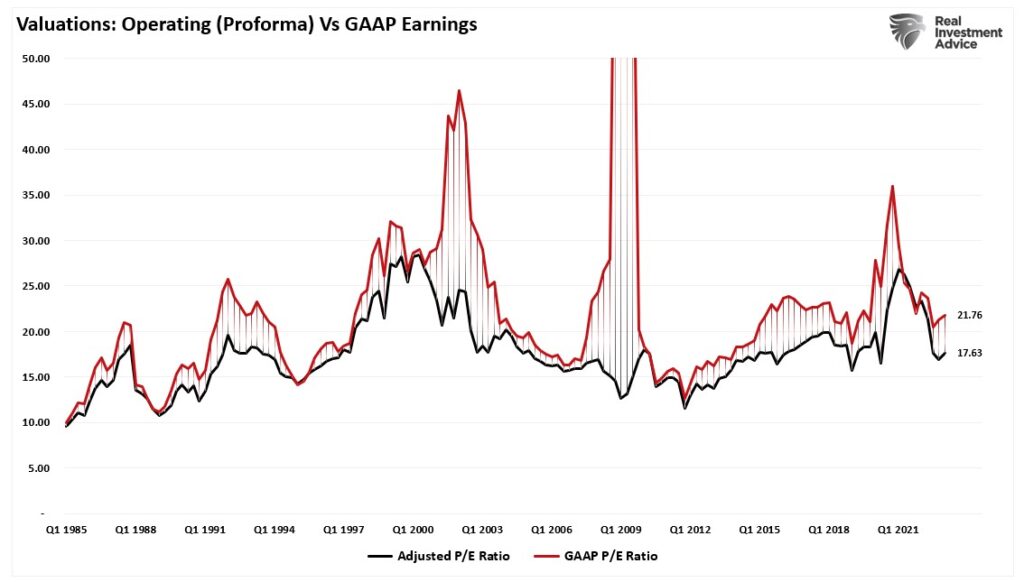

Das Problem mit den zukünftige Erträgen sollte allen klar sein. Da die Schätzungen der zukünftigen Gewinne fast immer falsch sind, bedeutet das, dass die Anleger zu viel für ihre Investitionen bezahlen. Es liegt auf der Hand, dass ein zu hoher Preis für eine Investition heute zu geringeren künftigen Erträgen führt.

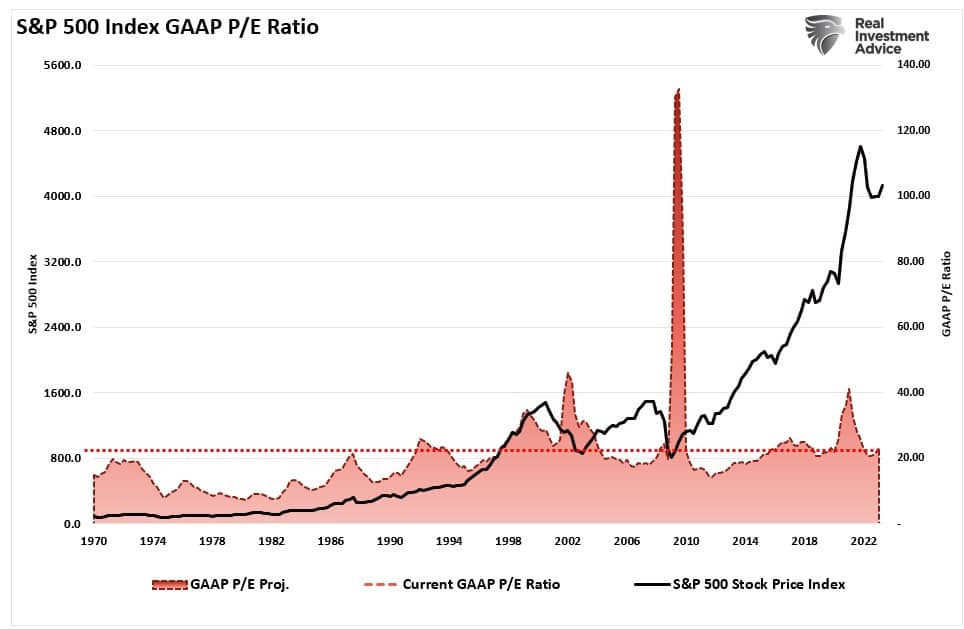

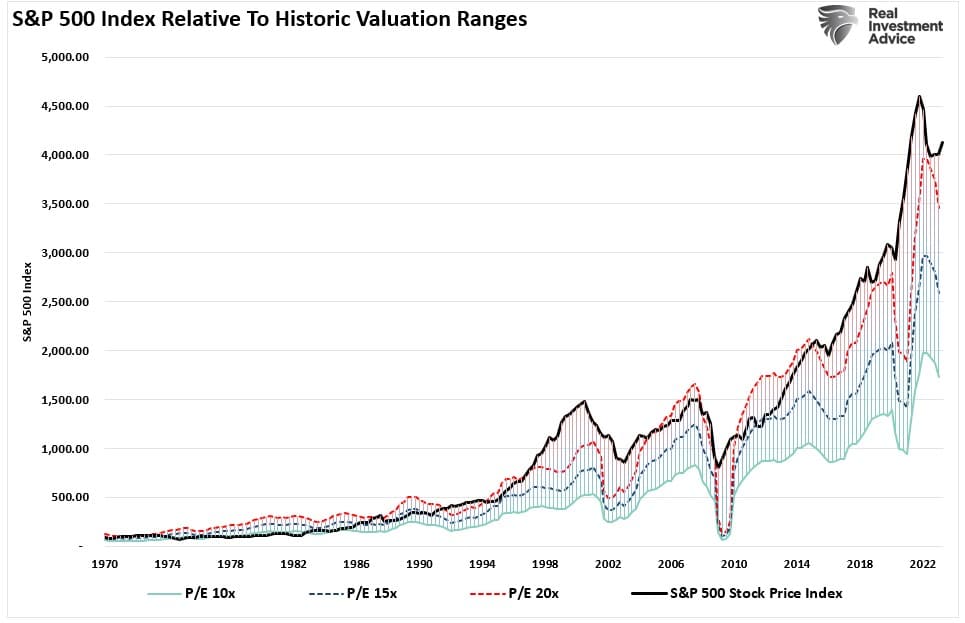

Selbst wenn sich die Erträge verbessern sollten, bleiben die Bewertungen sowohl im Rückblick als auch im Ausblick historisch teuer. (Bitte beachten Sie hier die erheblichen Bewertungsabweichungen in Rezessionszeiten, da die bereinigten Erträge NICHT die tatsächlichen Erträge widerspiegeln.)

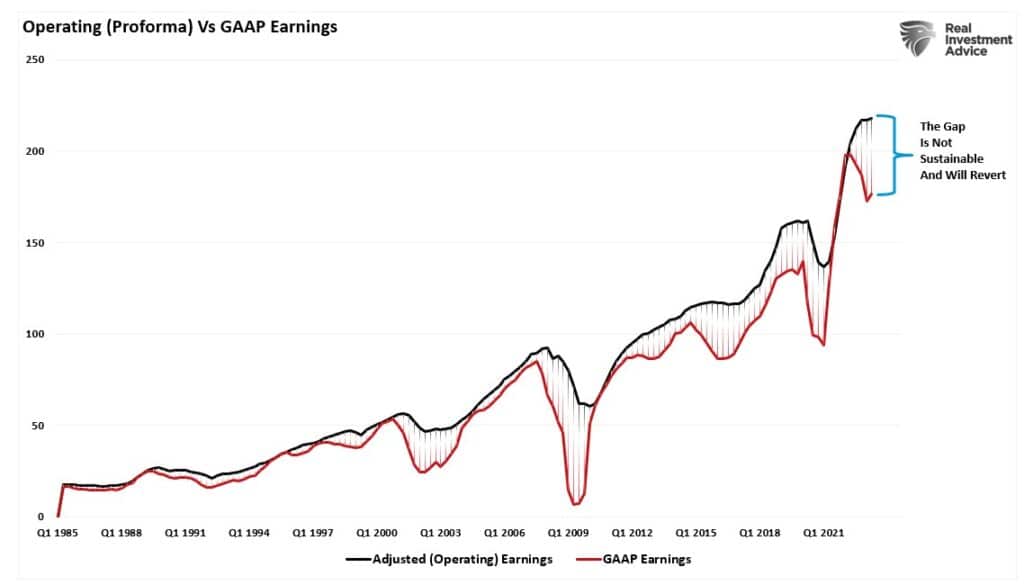

Die meisten Unternehmen melden „operative“ Gewinne, die die Rentabilität verschleiern, indem sie alles „negative“ ausklammern. Es besteht eine erhebliche Lücke zwischen dem operativen (oder bereinigten) und dem GAAP-Ergebnis. Wenn eine Abweichung dieser Größenordnung auftritt, muss man die „Qualität“ der Erträge in Frage stellen.

Der nachfolgende Chart basiert auf GAAP-Ergebnissen. Wenn wir davon ausgehen, dass die aktuellen Gewinne korrekt sind, dann wird der Markt über dem 21-fachen der Gewinne gehandelt. (Dieses Bewertungsniveau liegt in der Nähe früherer Bullenmarkt-Spitzenwerte.)

Da die Märkte bereits weit über den historischen Bewertungsspannen notieren, könnte das signalisieren, dass die Ergebnisse wahrscheinlich nicht so „bullisch“ ausfallen werden, wie viele derzeit erwarten.

Markt vs. Gewinne

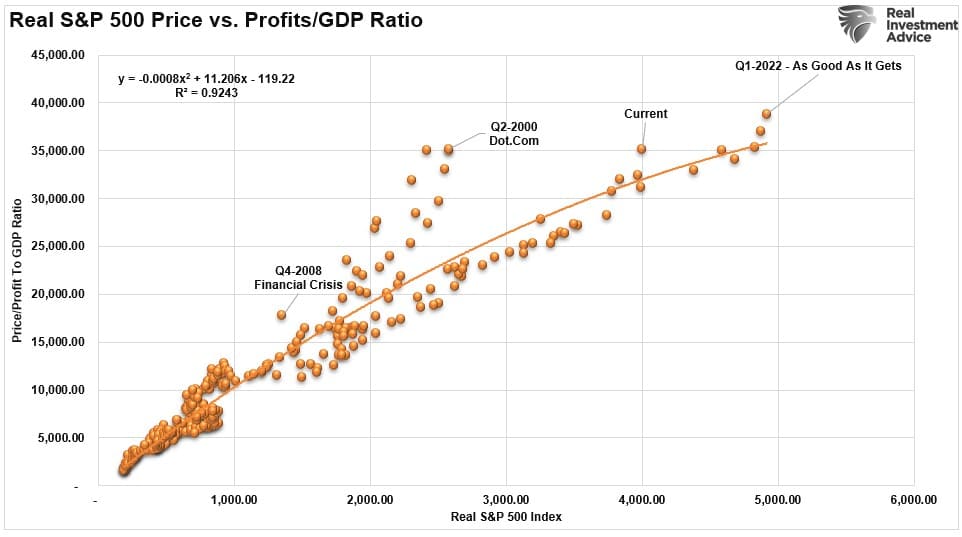

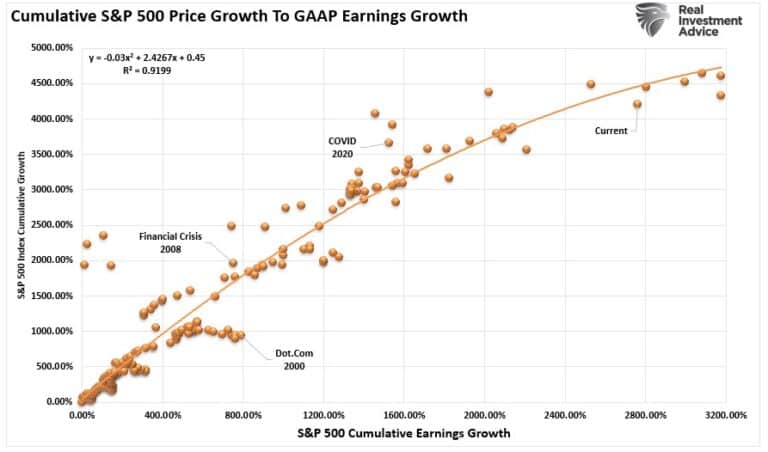

Es sind nicht nur die Wirtschaftsdaten, die historisch mit den Märkten korrelieren. Erträge und Gewinne korrelieren auch langfristig mit den Märkten, da sie vom Wirtschaftswachstum abhängig sind. Die Erträge können sich nicht von der Wirtschaft abkoppeln.

Am besten wäre es, wenn Sie die Tatsache, dass die Märkte von den langfristigen Erträgen abweichen können und dies auch tun, nicht außer Acht lassen würden. In der Vergangenheit waren solche Abweichungen für allzu „optimistische“ Anleger nicht unbedingt erfreulich.

Die Korrelation ist deutlicher beim Verhältnis zwischen Markt und Unternehmensgewinnen zum BIP.

Warum Gewinne? Weil die „Gewinne“ genau das sind, was dem Finanzamt für Steuerzwecke gemeldet wird, und sie sind viel weniger manipulierbar als „Erträge.“

Dieselbe Übertreibung ist zu beobachten, wenn man das kumulierte Kurswachstum mit dem GAAP-Gewinnwachstum vergleicht.

Bei Korrelationen von 90 % sollte die Beziehung zwischen Wirtschaftswachstum, Erträgen und Unternehmensgewinnen klar erkennbar sein.

Trojanische Pferde

Die Hoffnung ist wie immer, dass die Erträge steigen und die Überbewertung des Marktes rechtfertigen. Doch wenn die Erträge steigen, steigen auch die Märkte.

Vor allem aber haben die Analysten eine lange und unrühmliche Geschichte, was überzogene Wachstumserwartungen angeht, die weit hinter den Erwartungen zurückbleiben.

Das ist auch insbesondere heute der Fall. Ein Großteil des Wirtschafts- und Gewinnwachstums war nicht organisch. Stattdessen bestand es aus einer Flut von Konjunkturprogrammen, die jetzt wieder abebben.

Überhöhte Preise für Vermögenswerte waren für Anleger noch nie gut.

Angesichts der Absicht der Fed, das Wirtschaftswachstum zu verlangsamen, um die Inflation einzudämmen, ist es einfach nur logisch, dass die Erträge sinken werden. Wenn das so ist, müssen die Kurse den niedrigeren Gewinnen Rechnung tragen, indem sie die aktuellen Multiples senken.

Wenn es um Analystenschätzungen geht, sollte man sich vor „Griechen, die Geschenke bringen,“ immer in Acht nehmen.