Der Aktienmarkt überrascht die Anleger immer wieder mit neuen Dingen – dennoch wird die Zukunft gerade durch Risikoreaktionen etwas vorhersehbarer, zumindest in einigen Ausprägungen. Auch hier gibt es keine Kristallkugel, aber aufmerksame Beobachtungen können dazu beitragen, dass man mit den richtigen Erwartungen arbeitet. Das gilt insbesondere, wenn man beurteilen will, wann und ob die Marktstimmung zu weit in die eine oder andere Richtung gegangen ist.

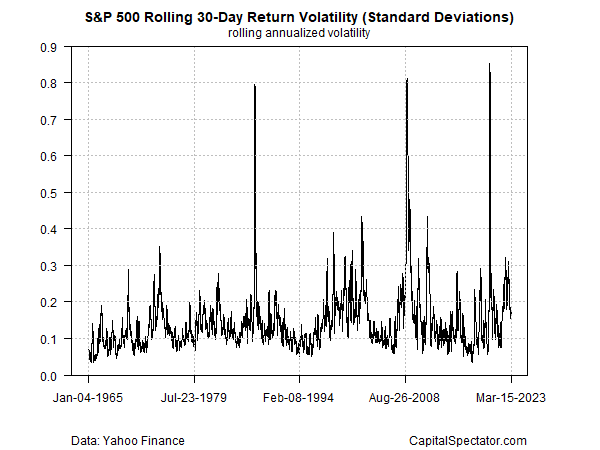

Der Ausgangspunkt für eine solche Analyse sind zwei empirische Schlüsselfakten für das Marktrisiko: Die Volatilität der Renditen tendiert phasenweise zu einem auffälligen Clustering und pendelt dann im Laufe der Zeit von Hochs zu Tiefs und wieder zurück. Schauen Sie sich an, wie die 30-Tage-Volatilität der Rendite des S&P 500 über die Jahrzehnte auf und ab geht.

Phasen relativ niedriger Volatilität werden regelmäßig von Spitzenwerten unterbrochen, die dann auch fast immer mit Marktrückgängen verbunden sind. Die Schwankungsspitzen häufen sich, d. h. Episoden hoher Volatilität halten oft an, bevor sich wieder ein annähernd "normaler" Zustand einstellt. Das Timing für dieses Hin und Her ist schwer vorherzusagen, wobei eine historische Betrachtung des Marktes zumindest einige nützliche Information zu diesem Thema bietet. Je länger der Markt ruhig bleibt, desto höher ist die Wahrscheinlichkeit, dass ein Anstieg bevorsteht.

Die Herausforderung besteht darin, dass das Timing manchmal dramatisch variieren kann, so dass hier beim Lesen des Kaffeesatzes immer noch höchste Vorsicht geboten ist. Dennoch ist es sinnvoll, die Entwicklung der Volatilität zu verfolgen, um herauszufinden, wie sich das aktuelle System manifestiert und was es uns über die kurzfristigen Risikoaussichten verrät.

Die Volatilität des Marktes ist in letzter Zeit in die Höhe geschnellt und hat sich kurzzeitig stark gebündelt, ist aber in den letzten Wochen zurückgegangen und nähert sich derzeit einer normalisierten Spanne.

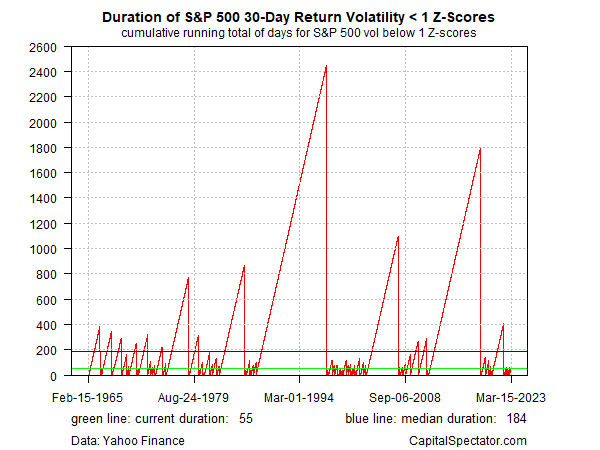

Das Problem ist, dass es schwierig ist, die Rohdaten für die Volatilität im Hinblick auf eine Steuerung der Risikoerwartungen zu interpretieren. Um eine genauere Perspektive zu erhalten, betrachten wir die laufende Abfolge von Tagen, an denen die Volatilität unter dem Z-Wert von 1 liegt, ein (wenn auch etwas willkürlicher) Indikator für niedrige Volatilität.

Beachten Sie, wie die Phasen niedriger Volatilität mit einem wichtigen, quasi wiederkehrenden Merkmal der letzten Jahrzehnte variieren. Das letzte ausgedehnte Regime niedriger Volatilität zog sich über etwas mehr als 400 Handelstage hin und endete Anfang 2022, also genau zu dem Zeitpunkt, als die letztjährige Marktkorrektur/der Bärenmarkt begann.

Eine praktische Erkenntnis daraus ist, dass der Beginn einer neuen niedrigen Volatilität - in der obigen Grafik grob definiert als Dauer über dem langfristigen Median von 184 Handelstagen (blaue Linie) - darauf hindeutet, dass der Markt zunehmend anfällig für eine Vola-Spitze ist, d. h. einen starken Rückgang der Aktienkurse, der sich über Monate oder sogar Jahre hinziehen kann.

Die meisten Phasen niedriger Volatilität enden bald, nachdem sie den Median überschritten haben, allerdings ist das nicht immer so. Der extreme Ausreißer war die zehnjährige Phase, die 1998 endete - sie erstreckte sich über mehr als 2.400 Tage.

Aber wir müssen uns über eins im Klaren sein: Eine Überwachung der Dauer der Volatilität liefert nur unvollkommene Informationen. Das ist bei der Modellierung von Finanzmärkten normal. Aber wir wissen so viel: Wenn ein System niedriger Volatilität über seinem Median liegt, ist es ratsam, sich nach Anzeichen dafür umzusehen, wann und wie die Ruhephase enden könnte – und ob demnach die Zeichen demnächst wieder auf Sturm stehen könnten.