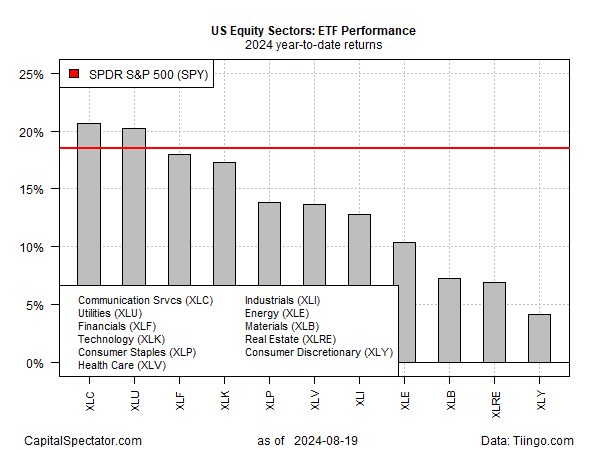

Nach den jüngsten Börsenturbulenzen weisen zwei Aktiensektoren - auf Basis repräsentativer ETFs (Schlusskurse vom 19. August) - in diesem Jahr immer noch eine Outperformance auf: Kommunikationsdienstleistungen und Versorger. Die anderen Sektoren hinken dem Gesamtmarkt hinterher, weisen aber positive Renditen auf.

Top-Performer im bisherigen Jahresverlauf 2024: Der Communication Services ETF (XLC) mit einem Plus von 20,7 % vor dem SPDR® S&P 500 (NYSE:SPY) (+18,5 %).

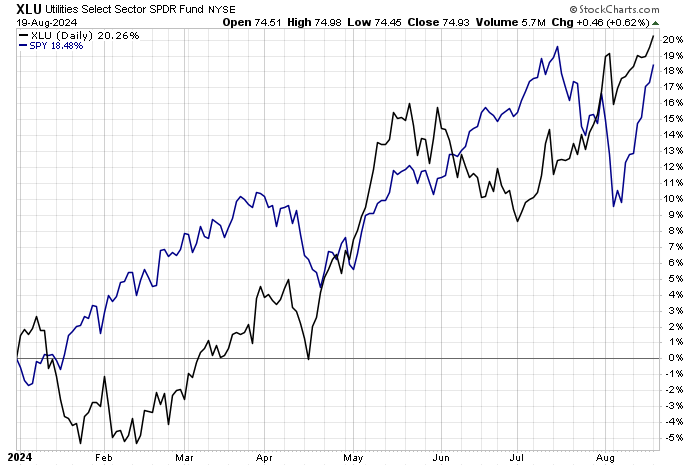

Interessanter ist der Höhenflug der Versorger, die im bisherigen Jahresverlauf mit einem Plus von 20,3 % nur knapp hinter dem XLC an zweiter Stelle liegen. Mittlerweile schlägt der XLU sogar den breiteren US-Aktienmarkt mit einem komfortablen Vorsprung.

Für die jüngste Stärke der Versorger werden mehrere Gründe angeführt. Der Sektor gilt als "sichere" Anlage mit relativ hohen Dividendenrenditen, die angesichts der Erwartung, dass die US-Notenbank auf ihrer Sitzung am 18. September mit Zinssenkungen beginnen wird, noch attraktiver geworden sind.

Die 12-Monats-Rendite des XLU liegt laut Morningstar.com derzeit bei 3,01 %. Durch den starken Rückgang der Renditen von 10-jährigen US-Staatsanleihen in den letzten Monaten ist der Aufschlag der Benchmark-Anleihe auf weniger als 90 Basispunkte über der XLU-Rendite gesunken.

Es gibt auch die Überzeugung, dass Energieversorger vom Aufstieg der künstlichen Intelligenz (KI), von digitalen Währungen (Bitcoin etc.) und anderen Technologien mit wachsendem Energiehunger - Strom im Allgemeinen - profitieren werden.

Die Mischung aus relativer Sicherheit, hohen Ausschüttungen und der Aussicht auf KI-gestütztes Wachstum hat Investoren davon überzeugt, dass Versorgungsunternehmen eine Win-Win-Situation aus Kapitalgewinnen und Renditen bieten.

"Es gibt diesen Wendepunkt bei der Stromnachfrage, beispielsweise durch Rechenzentren und andere Faktoren, die die Stromnachfrage in den USA antreiben, wie Elektrofahrzeuge", kommentierte Aaron Dunn, Co-Head of Value Equity bei Morgan Stanley (NYSE:MS) Investment Management. "Zwei Jahrzehnte lang blieb der Strombedarf konstant und wurde durch die Effizienz von Haushaltsgeräten bestimmt. Heute haben wir diesen Wendepunkt erreicht, und wir sehen eine Verdoppelung der Stromnachfrage in den nächsten mehr als zehn Jahren".

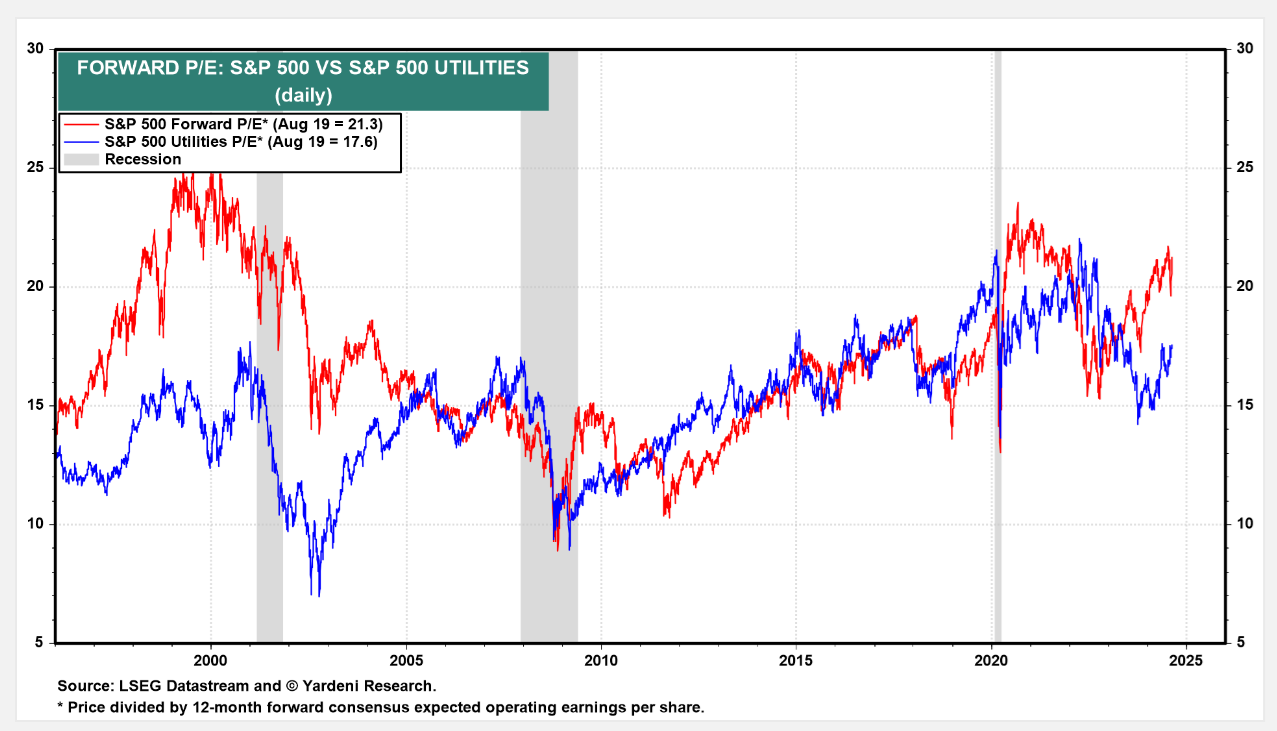

Die Tatsache, dass das Kurs-Gewinn-Verhältnis der Versorger immer noch relativ bescheiden ist, insbesondere im Vergleich zum Gesamtmarkt (S&P 500), schadet nicht, so Yardeni.com.

Vor nicht allzu langer Zeit war die Situation umgekehrt, und das KGV der Versorger lag mit einer Prämie über der Bewertung des S&P. Der Abschlag des Sektors verringert sich nach der Rallye in diesem Jahr allmählich, aber im Moment scheinen die Versorger im Vergleich zu ihrer Historie in den letzten zehn Jahren immer noch angemessen bewertet zu sein.

Der Vorbehalt ist, dass der XLU in letzter Zeit einen starken Lauf hingelegt hat und es daher fraglich ist, ob der Sektor anfällig für kurzfristige Gewinnmitnahmen ist. Die längerfristige Betrachtung hingegen klingt für die breite Masse überzeugend.