Auch gestern gab es wieder eine schlechte Nachricht aus China. Die Zentralbank des Landes hat ihre Zinssätze, die sogenannten Loan Prime Rates (LPR), unverändert belassen. Sie greift der schwächelnden Wirtschaft also nicht erneut unter die Arme. Allerdings wurden die LPR erst im Juni gesenkt. Und daher war erwartet worden, dass die Währungshüter diese Zinssätze so schnell nicht erneut anpassen.

Chinas Schwäche lastet auf deutschen Exporten

Dennoch bleibt das eine schlechte Nachricht. Denn erneute Schützenhilfe durch die chinesische Notenbank hätte der Wirtschaft sicherlich nicht geschadet, die unter einem schwächelnden Außenhandel, einem angeschlagenen Immobiliensektor, steigender Arbeitslosigkeit und einer dadurch nachlassenden Konsumlaune leidet. Und Letztere wirkt sich auch auf den Rest der Welt aus.

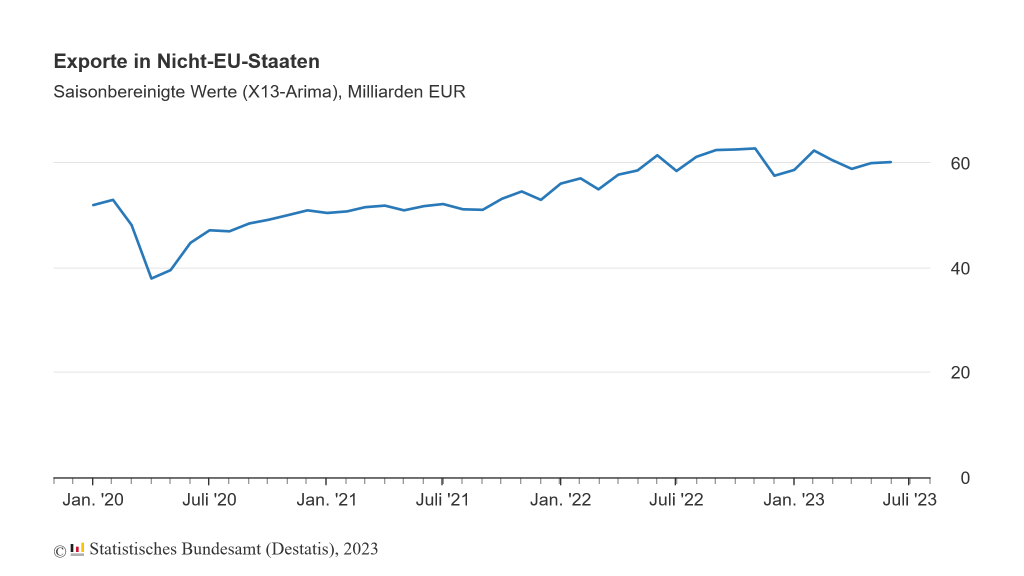

Davon ist auch Deutschland betroffen. Gestern wurde gemeldet, dass die deutschen Exporte nach China im vergangenen Monat um 3,6 % auf 8,8 Milliarden Euro gesunken sind. Zwar legten die Exporte in Länder außerhalb des EU-Raums insgesamt im Juni den zweiten Monat in Folge zu, um 0,5 %, im Vormonat Mai hatte es allerdings noch ein Plus von 1,8 % gegeben. Und die kalender- und saisonbereinigte Bilanz im Vergleich zum Vorjahresmonat weist sogar ein Minus von 2,1 % aus.

Die Grafik zeigt, dass schon seit einem Jahr kein Wachstum mehr herrscht. Es ist daher nur allzu verständlich, dass der DAX aktuell auch „nur“ am Hoch von Anfang 2022 steht. Der Bärenmarkt war derweil aus meiner Sicht eine Übertreibung nach unten.

Viele Puzzleteile ergeben ein Gesamtbild

Grundsätzlich sind solche „Detail-Daten“, wie die Exporte in Nicht-EU-Staaten, wenig relevant und nicht direkt kursbeeinflussend. Ich nenne sie aber heute dennoch, weil sie Zusammenhänge verdeutlichen (Schwäche in China / Exporte aus Deutschland). Zudem komplettieren sie als Puzzleteil das bisher schon eher schlechte Gesamtbild der Konjunktur.

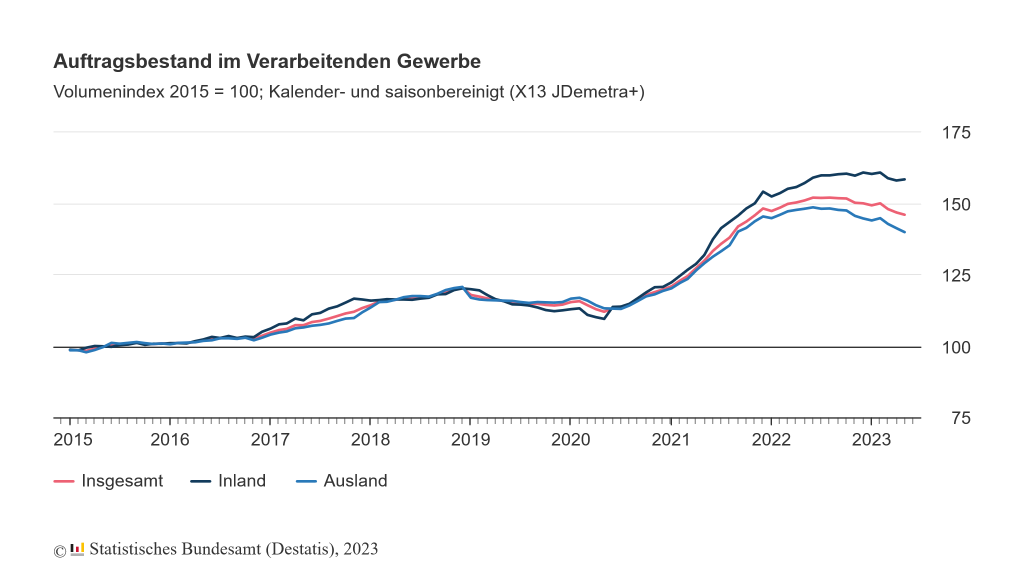

Das gilt auch für die vorgestrige Meldung, wonach die Auftragspolster der deutschen Industrie im Mai den 3. Monat in Folge geschrumpft sind. Der Auftragsbestand im verarbeitenden Gewerbe sank um -0,5 % im Vergleich zum Vormonat und um -3,3 % zum Vorjahresmonat.

Abgenommen hat im Mai auch die Reichweite des Auftragsbestands: Sie liegt nun bei 7,2 Monaten, nach 7,3 im April.

Das alles ist kein Wunder. Denn ich hatte bereits mehrfach auf die Relevanz der Auftragseingänge hingewiesen. Ohne Auftragseingang schrumpft natürlich der Auftragsbestand – und am Ende gegebenenfalls sogar die Produktion.

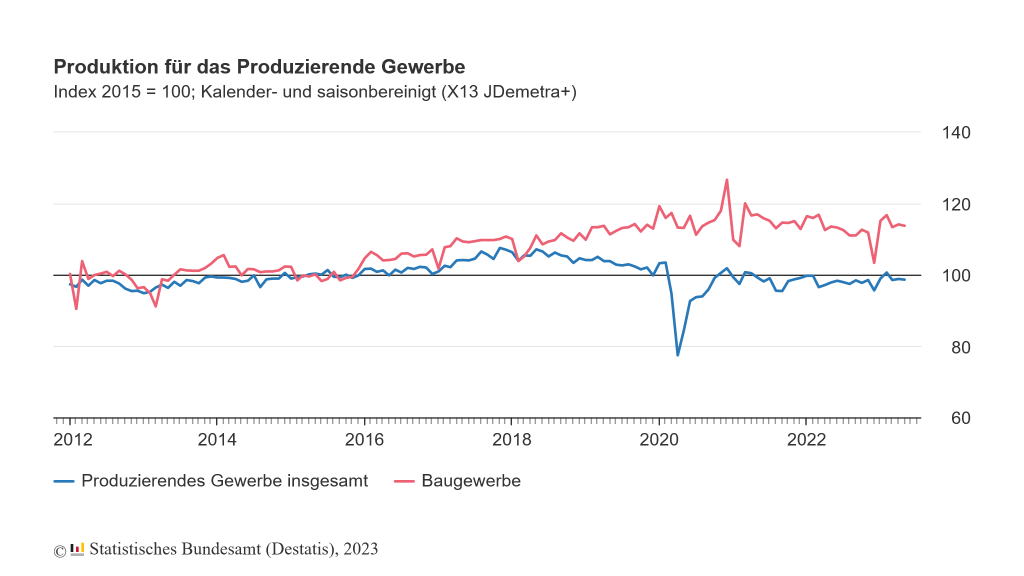

Im Mai haben die deutschen Unternehmen ihre Produktion sogar schon gedrosselt. Industrie, Bau und Energieversorger produzierten zusammen 0,2 Prozent weniger als im Vormonat. Im April gab es noch ein Wachstum von 0,3 %, das allerdings auf einen deutlichen Rückgang im März von 2,1 % folgte.

Und laut den Einkaufsmanagerdaten von S&P Global ist bei den Bestellungen keine Besserung in Sicht – im Gegenteil (siehe Börse-Intern vom 23.06.2023). Im Gegensatz: Laut Daten vom Statistischen Bundesamt gab es im April (+0,2 %) und Mai (+6,4 %) Anstiege bei den Neuaufträgen, allerdings von einem sehr niedrigen Niveau aus. Denn im März war das Neugeschäft um 10,9 % eingebrochen.

Das Auftragsplus im Mai war sogar das größte seit Juni 2020. Ohne Großaufträge wäre es allerdings nur halb so groß ausgefallen. Und wie der weniger schwankende Dreimonatsvergleich zeigt, fielen die Aufträge von März bis Mai um 6,1 % niedriger aus als in den 3 Monaten zuvor.

Es gibt also bislang nur sehr wenige Hinweise, dass sich eine Trendwende abzeichnen könnte. Und ich erinnere noch einmal daran, dass die Notenbanken derzeit im Kampf gegen die Inflation viel dafür tun, dass das auch so bleibt. Denn es braucht eine tendenziell schwächere Wirtschaft, um die Inflation einzudämmen.

Dow Jones steigt wie seit 3 Jahren nicht mehr

Wenn es also mit den Aktienkursen in Kürze abwärts gehen sollte, darf man sich nicht wundern. Ich sehe hier weiterhin vor allem den DAX aus charttechnischer Sicht als korrekturanfällig.

Und die US-Indizes sind nicht nur in jeder Hinsicht charttechnisch überkauft, sondern auch hoch bewertet. Der Dow Jones hat übrigens jüngst 8 Handelstage in Folge zugelegt (siehe grünes Rechteck im folgenden Chart). Und ich las, dass es eine solche Serie seit 3 Jahren nicht mehr gegeben hat – genau genommen zuletzt am 13.9.2019.

Der US-Index könnte daher im Rahmen eines wahrscheinlichen Rücksetzers sein Ausbruchsniveau bei 34.712 bzw. 34.589 Punkten von oben testen oder sogar darunter zurückfallen. Letzteres wäre bearish zu werten, weil sich der vorherige Ausbruch dann als Bärenfalle entpuppen könnte.

Nasdaq 100 stellt neuen Rekord auf

Ebenfalls habe ich gelesen, dass der Nasdaq 100 sogar einen neuen Rekord aufgestellt hat. Mit seinem Kursplus von sagenhaften 38,75 % alleine im 1. Halbjahr 2023 hat der Technologieindex die ersten 6 Monate des Jahres so erfolgreich abgeschlossen wie niemals zuvor.

Und er hat sich damit meilenweit von seinem 100-Tage-Durchschnitt entfernt (SMA 100, blaue Linie im Chart). Da wäre es nur allzu verständlich, wenn sich der Index eine kleine Verschnaufpause gönnt und ein wenig konsolidiert, die Anleger also ein paar Gewinne mitnehmen.

Ich wünsche jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus