- Nach der Zinserhöhung im Juli ist es höchst wahrscheinlich, dass die US-Notenbank bei ihrer bevorstehenden Sitzung in der nächsten Woche von einer weiteren Anhebung der Leitzinsen absieht.

- Es wird erwartet, dass der Vorsitzende der Fed, Jerome Powell, darauf hinweisen wird, dass angesichts des kürzlichen Anstiegs der Inflation eine Zinserhöhung im November durchaus in Betracht gezogen wird.

- Vor diesem Hintergrund habe ich den Screener von InvestingPro verwendet, um erstklassige Aktien-Perlen zu identifizieren, die sich im aktuellen Marktumfeld durch relative Stärke auszeichnen.

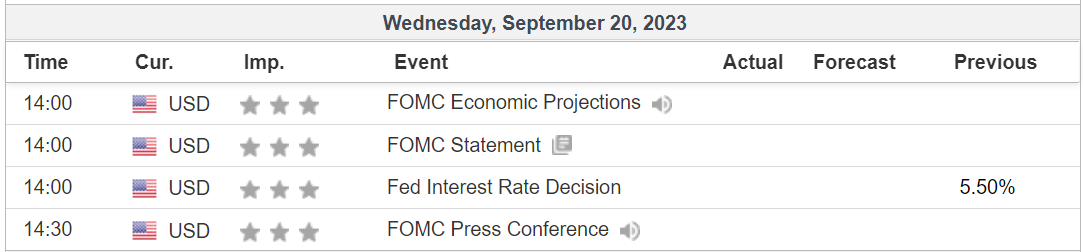

Die kommende Woche wird für die Zinsaussichten der Fed sicher eine entscheidende Rolle spielen. Allgemein wird erwartet, dass die US-Notenbank zum Abschluss ihrer FOMC-Sitzung am Mittwoch um 20 Uhr MESZ eine Zinspause einlegen wird, was zu den wichtigsten Entscheidungen der Fed in diesem Jahr gehören dürfte.

Quelle: Investing.com

Laut dem Fed Rate Monitor Tool von Investing.com rechnen die Finanzmärkte derzeit mit einer 98%igen Chance, dass die Fed die Zinsen auf dem aktuellen Niveau halten wird.

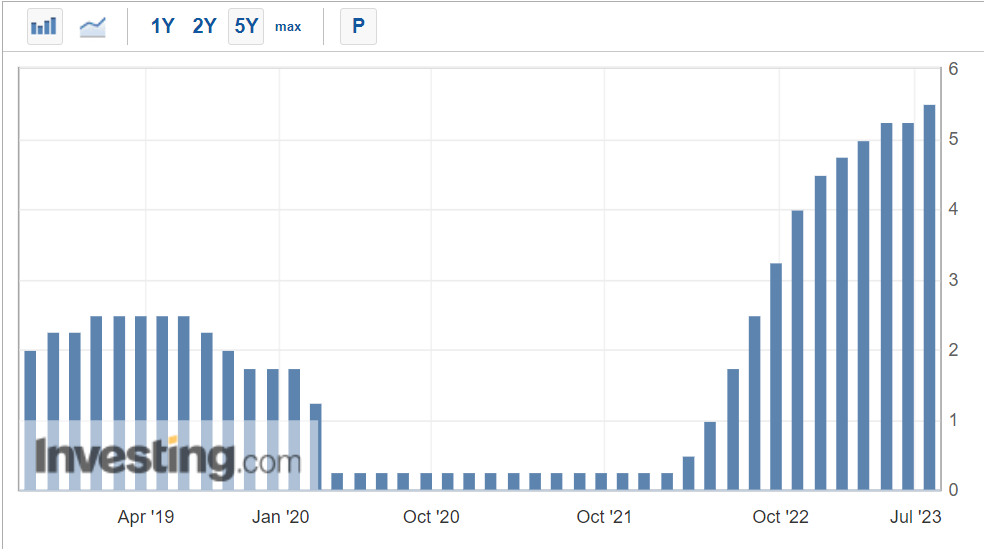

Sollte die Fed in der nächsten Woche tatsächlich auf eine Straffung verzichten, wird sie den Zielbereich für die Leitzinsen in einer Spanne zwischen 5,25 % und 5,50 % belassen, was dem höchsten Stand seit Januar 2001 entspricht

Quelle: Investing.com

Neben der erwarteten Zinsentscheidung werden wieder einmal alle Augen auf den Fed-Vorsitzenden Jerome Powell gerichtet sein, der kurz nach der Veröffentlichung der Erklärung des FOMC sprechen wird, während die Anleger nach neuen Hinweisen darauf suchen, wie er aktuell zu den Themen Inflationstrends und die Wirtschaft steht.

Die Entscheidungsträger werden auch neue Zinsprognosen veröffentlichen, die so genannten "Dot-Plots". Die Investoren sind zunehmend unsicher, was die geldpolitischen Pläne der Fed bis zum Jahresende und darüber hinaus angeht.

Prognose: Die Falken legen eine Pause ein

Ich gehe zwar davon aus, dass die Fed ihre Geldpolitik in der nächsten Woche beibehalten wird, aber die begleitende Erklärung wird wahrscheinlich jeden wissen lassen, dass es im November sehr wohl zu einer weiteren Zinserhöhung kommen kann.

Darüber hinaus wird Powell wahrscheinlich signalisieren, dass eine weitere Straffung notwendig sein wird, und gleichzeitig betonen, dass die Entscheidung weiterhin von den Daten abhängen wird und dass die US-Notenbank weiterhin entschlossen ist, die Inflation zurück auf ihr 2 %-Ziel zu drängen.

Es würde mich daher nicht überraschen, wenn die meisten Fed-Vertreter in ihren aktualisierten Dot-Plot-Prognosen weiterhin von mindestens einer weiteren Zinserhöhung bis zum Jahresende ausgehen.

Damit steigt das Risiko, dass die Fed die Zinsen auf ein höheres Niveau anhebt, als es die Märkte derzeit erwarten, und sie länger auf diesem Niveau belässt, da sie noch viel tun muss, um die Konjunktur zu bremsen und die Inflation zu dämpfen.

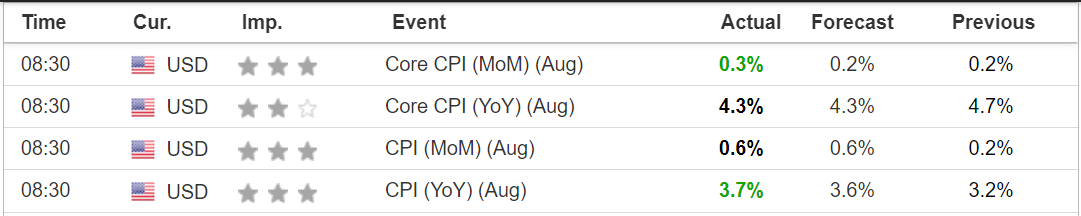

Die in dieser Woche veröffentlichten Daten zu den Verbraucherpreisen in den USA zeigen, dass die Inflation im vergangenen Monat um 0,6 % gestiegen ist, der stärkste Anstieg seit Juni 2022, vor allem aufgrund höherer Energiepreise. In den 12 Monaten bis August stieg die VPI-Rate um 3,7 % (3,2 % im Juli).

Quelle: Investing.com

Ohne die schwankungsanfälligen Posten Nahrungsmittel und Energie stieg der Kerninflationsindex leicht um 0,3 %, das war auf einen Rückgang der Preise für Gebrauchtwagen und Lastwagen zurückzuführen. Auf Jahresbasis ging die Kernrate von 4,7 % auf 4,3 % zurück und verzeichnete damit den geringsten Anstieg gegenüber dem Vorjahr seit September 2021.

Der Inflationsdruck dürfte in den kommenden Monaten weiter zunehmen und angesichts des jüngsten Anstiegs der Öl- und Benzinpreise eine neue heiße Inflationswelle auslösen.

Darüber hinaus hält sich die Wirtschaft trotz höherer Zinsen unbestreitbar viel besser als erwartet. Trotz der weit verbreiteten Erwartung einer möglichen Rezession in den USA in diesem Jahr hat sich die Wirtschaft als wesentlich robuster erwiesen, als gemeinhin an der Wall Street erwartet wurde.

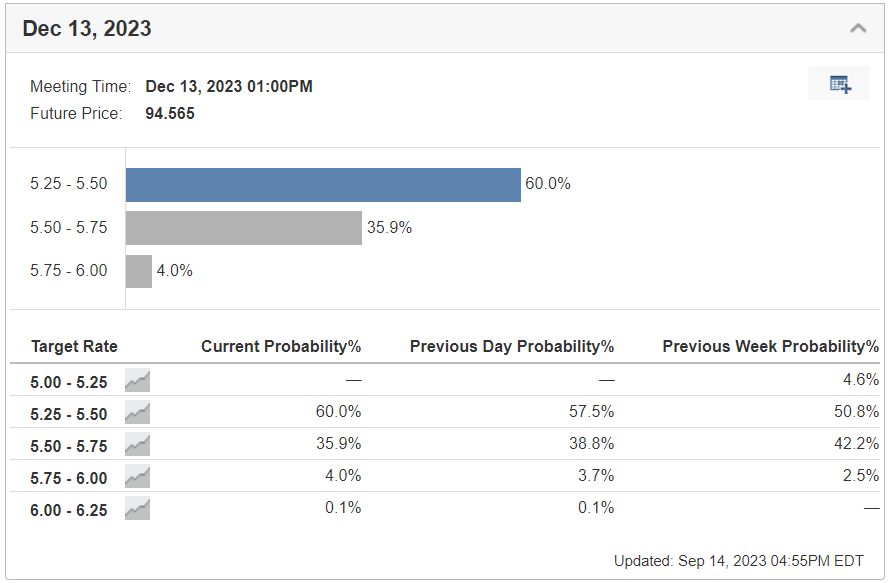

In Anbetracht dessen zögere ich noch, auf ein Ende der Straffung durch die Fed zu setzen. Händler von Kontrakten, die an den Leitzins der Fed gebunden sind, gehen nun von einer etwa 40%igen Wahrscheinlichkeit einer weiteren Zinserhöhung bis zum Ende dieses Jahres aus, im Vormonat waren es noch rund 30 %.

Quelle: Investing.com

Gleichzeitig haben die Märkte ihre Erwartungen für den Zeitpunkt einer ersten Zinssenkung im kommenden Jahr auf Juli 2024 verschoben, obwohl sie vor einem Monat noch davon ausgegangen waren, dass die Zinssenkung bereits im März beginnen würde.

Was sollten Anleger an dieser Stelle tun?

Für Anlegerinnen und Anleger ist in nächster Zeit Vorsicht das Gebot der Stunde. Das aktuelle Umfeld ist alles andere als ideal, um die Aktienquote zu erhöhen. Solange die Inflation hartnäckig bleibt und die Fed die Tür für weitere Zinserhöhungen offen lässt, wird der Aktienmarkt meiner Meinung nach bis Ende 2023 Schwierigkeiten haben und dem Risiko einer höheren Volatilität ausgesetzt sein.

Ich halte derzeit über den ProShares Short S&P500 (NYSE:SH), den ProShares Short QQQ (NYSE:PSQ) und den ProShares Short Russell2000 (NYSE:RWM) Shortpositionen auf den S&P 500, Nasdaq 100 und den Russell 2000.

Parallel dazu halte ich über den Dow Jones Industrial Average ETF (NYSE:DIA) eine Long-Position auf den Dow Jones Industrial Average sowie Long-Positionen auf den Energy Select Sector SPDR ETF (NYSE:XLE) und den Health Care Select Sector SPDR ETF (NYSE:XLV).

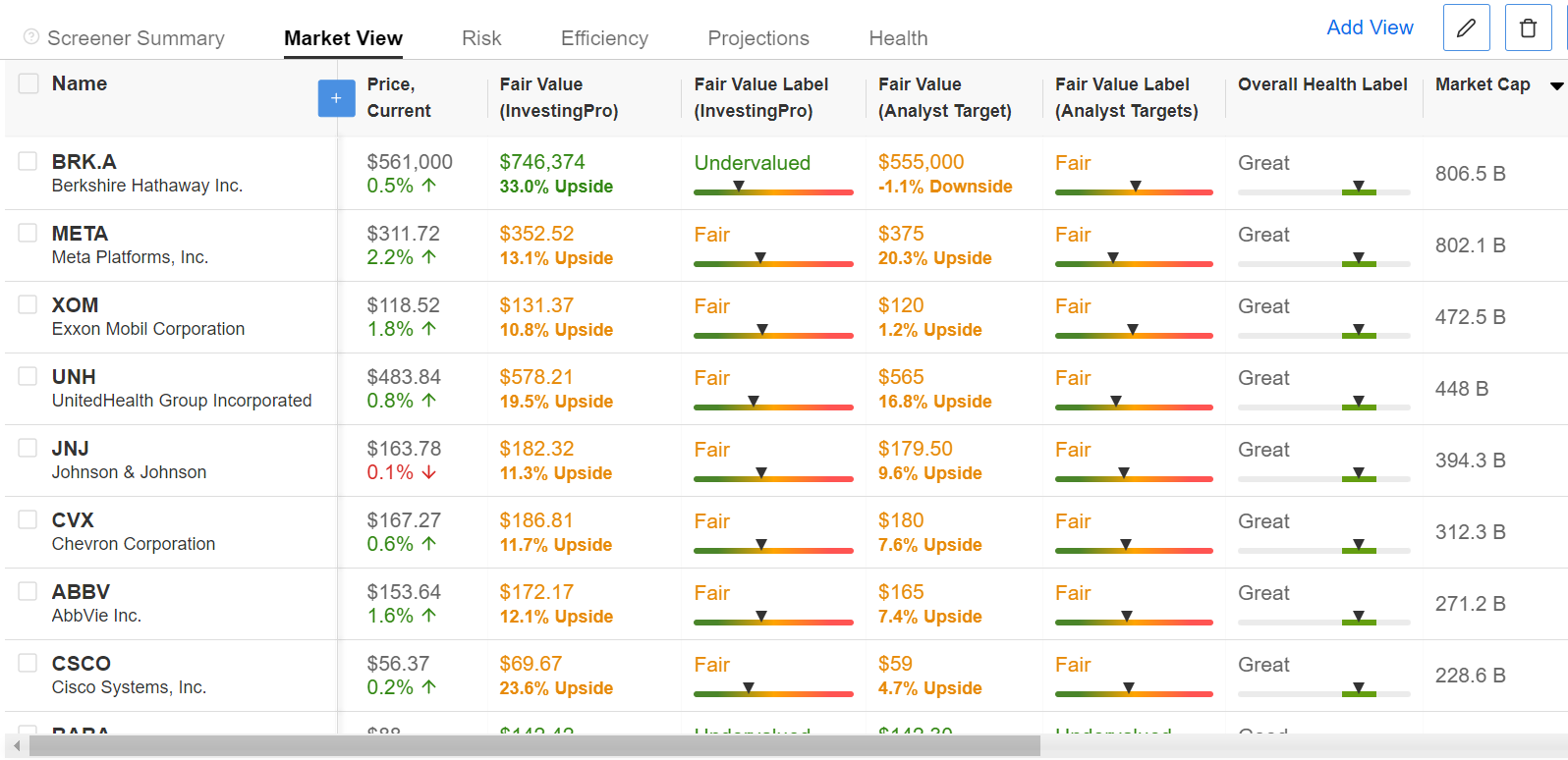

Vor diesem Hintergrund habe ich mit dem Aktien-Screener von InvestingPro eine Watchlist mit qualitativ hochwertigen Unternehmen zusammengestellt, die am besten positioniert sind, um die von der Fed ausgelösten Turbulenzen in den kommenden Wochen und Monaten zu überstehen.

Es überrascht nicht, dass zu den bemerkenswertesten Namen, die es auf die Liste geschafft haben, Berkshire Hathaway (NYSE:BRKa), Meta Platforms (NASDAQ:META), ExxonMobil (NYSE:XOM), UnitedHealth Group (NYSE: UNH), Johnson & Johnson (NYSE:JNJ), Chevron (NYSE:CVX), AbbVie (NYSE:ABBV), Cisco (NASDAQ: CSCO), Caterpillar (NYSE:CAT), General Electric (NYSE:GE) und Deere (NYSE:DE) gehören.

Quelle: InvestingPro

Um die vollständige Liste der Aktien anzuzeigen, die es auf meine Watchlist geschafft haben, starten Sie Ihr kostenloses 7-Tage-Testabo bei InvestingPro. Wenn Sie InvestingPro bereits abonniert haben, können Sie meine Auswahl hier einsehen.

***

Offenlegung: Ich richte mein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.