Trotz der jüngsten starken Rally und der Tatsache, dass der DAX kurz vor dem kleinen Februar-Verfallstag „jenseits von Gut und Böse“ stand, erwies sich die Konstellation an der Terminbörse diesmal wieder als guter Indikator für den Kursverlauf in der Verfallstagswoche.

Kurze Verfallstagsnachlese

Dazu der weitergeführte DAX-Chart der Vorwoche:

Das neuralgische Niveau lag bei 22.800 Punkten, das der DAX schon am vergangenen Montag erreichte. Nach der Target-Trend-Methode war jedoch die Rechteckmittellinie bei 22.885 Punkten relevant, die ich daher als ein mögliches Ziel nannte. Sie wurde am Dienstag erreicht und am Mittwoch – kurz vor dem starken Rücksetzer – knapp überboten.

Danach fiel der DAX dynamisch und wurde zum Verfallstermin mit 22.339,39 Punkten abgerechnet. Damit retteten die Stillhalter ihre große 22.800er Position, und die Bären konnten sich ebenfalls über ansehnliche Gewinne freuen.

Wer den Schaden hat, …

Damit könnte ich mir auf die Schulter klopfen und zum nächsten Thema übergehen – wenn mir nicht ein dummer Lapsus in meinem Text der Vorwoche passiert wäre.

So schrieb ich zweimal von 28.800 statt 22.800 Punkten. Na, danach ging hier aber was los! Von netten Hinweisen, dass ich wohl zwei (!) Tippfehler gemacht habe und dem Verdacht, dabei könne es sich um Freudsche Fehler handeln, über augenzwinkernde „bullishe“ Grüße bis hin zum (ernsthaften oder gespielten) Entsetzen über den Schwenk der „bearishen Stockstreet-Redaktion ins Bullenlager“ war alles dabei.

Wer den Schaden hat, braucht eben für den Spott nicht zu sorgen.

Reicht meine Erwartung so weit nach oben?

Ein Leser, bei dem ich mich für den Lapsus entschuldigte, klopfte dann in seiner Antwort mal kurz auf den Busch: „Aber vielleicht reicht Ihre Erwartung auch in diese Region. Aktuell scheint ja vieles möglich“, schrieb er.

Dann hätte ich mich einfach damit aus der Affäre ziehen können, dass es in meinem Beitrag um den bevorstehenden Verfallstag, also ein recht kurzfristiges Zeitfenster von 4-5 Handelstagen ging. Da ist es wohl unrealistisch, einen DAX-Anstieg bis 28.800 (+26,3 % gerechnet vom Montags-Schlusskurs) zu erwarten.

Doch die Erfahrung hat mich gelehrt, solche Aussagen nicht ohne „Rückversicherung“ zu machen. Also prüfte ich kurz, wie schnell der DAX jemals für einen solchen Anstieg gebraucht hat. Und verblüfft stellte ich fest, dass er es schon einmal in 8 Handelstagen geschafft hat. Das war am 21.10.2002 (+26,36 %).

Nun ist ein solcher Kurssprung in nochmal der Hälfte der Zeit eine andere Größenordnung, aber völlig ausschließen kann man es nicht. Damit war zum einen mein Interesse geweckt und zum anderen muss Strafe schließlich sein. So machte ich mich daran herauszufinden, bis wann „meine Erwartung in diese Region“ reichen könnte.

Wenn du eine Zahl sagst, …

Es gilt zwar die Regel: Wenn du eine Zahl sagst, nenne kein Datum und wenn du ein Datum sagst, nenne keine Zahl. Soll heißen: Natürlich erwarte ich, dass der DAX bis auf 28.800 Punkte steigt, aber normalerweise würde ich dazu keinen Zeitraum angeben. Doch mit Hilfe der Statistik lässt sich immerhin ein wahrscheinliches Zeitfenster eingrenzen.

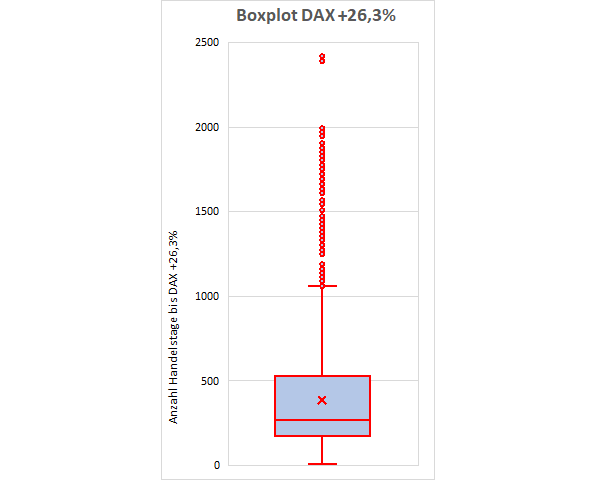

Zunächst fahndete ich dafür nach allen Fällen, in denen der DAX in kürzester Zeit einen Anstieg hingelegt hat, der dem Sprung auf 28.800 Punkte entspricht (+26,3 %; s.o.). Hier das Ergebnis in Form der Häufigkeitsverteilung aller dieser Fälle:

Quelle: eigene Berechnungen mit Daten von infront

Und hier war ich zum zweiten Mal verblüfft, den auch für mich war überraschend, dass er dies in der Mehrzahl der Fälle in relativ kurzen Zeiträumen geschafft hat: Der höchste Wert (42 von 8.948 Fällen = 0,47 %) wurde bei 251 HT erreicht (im Diagramm wurden jeweils 5er Klassen gebildet; der angegebene Max.-Wert von 1,77 % bezieht sich also auf die Summe der Häufigkeiten von 251 bis 255 HT).

Die anderen Parameter dieser Verteilung sind: Median (der Wert, bei dem 50 % aller Werte kleiner und 50 % aller Werte größer sind) bei 264 HT, arithmetischer Mittelwert bei 384 HT. (Allerdings ist der Mittelwert streng genommen nicht anwendbar, da er nur für die typische glockenförmige Verteilung gilt, die hier aber ganz offensichtlich nicht vorliegt; siehe rote Kurve, welche die bekannte „Glockenkurve“ beschreibt, die hier eben überhaupt nicht passt).

Ein überraschendes Ergebnis

Es erscheint erstaunlich, dass der DAX innerhalb von nur 251 Handelstagen +26,3 % machen sollte – das wäre bekanntlich fast exakt ein Jahr! Das kann aber nicht stimmen, schließlich hat der DAX seit seiner Einführung im Juli 1988 „nur“ 8,5 % p.a. zugelegt.

Wenn man sich diese Statistik aber mal aus einer anderen Perspektive ansieht, relativiert sich dieser kurze Zeitraum schon deutlich:

Quelle: eigene Berechnungen mit Daten von infront

Dieser sogenannte Boxplot zeigt mit seiner „Box (NYSE:BOX)“ (dem blauen Kasten) den relativ wahrscheinlichen Bereich, nach wie viel Handelstagen der DAX +26,3% schaffen wird und mit den „Strichen“ oben und unten den weniger wahrscheinlichen Bereich. (Die Punkte oben gelten als Ausreißer, so lange wird es also nur selten dauern.) Damit wären wir also immerhin bei 527 HT (ca. 2 Jahre) bzw. 1.059 HT (ca. 4 Jahre). Das klingt schon realistischer. (Näheres zum Boxplot finden Sie bei Bedarf im Internet.)

Nur ein Ausschnitt

Dennoch: Diese Statistik ist zum einen nur ein Ausschnitt aus der Gesamtperformance des DAX (nur 8.948 HT von insgesamt 9.026 – der Kurs brauchte ja einen gewissen Vorlauf, um überhaupt erstmals diese +26,3%-Performance erreichen zu können). Und zum anderen weist der DAX in den gleichen Zeiträumen zu anderen Zeitpunkten auch völlig andere Performance-Werte auf (so hat er z.B. auch etliche Male innerhalb von 251 Handelstagen negativ abgeschnitten).

Über alle Zeiträume von 251 Handelstagen gemittelt, erreichte er z.B. „nur“ eine Performance von 10,06 %, also weit weg von den +26,3 %, nach denen wir suchen. Aber da die Aktienmärkte tendenziell über längere Zeiträume stärker steigen, müssen wir den Zeitraum nur lang genug machen, sodass der DAX seit Beginn seiner Historie im Durchschnitt mindestens +26,3 % erreicht hat.

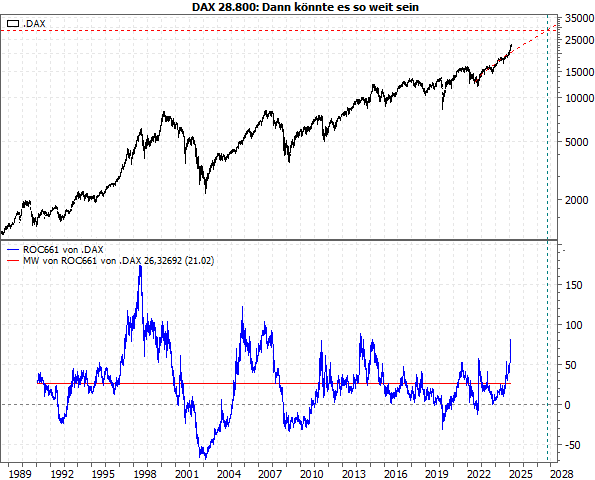

Das habe ich einfach mal ausprobiert und bin bei 661 Handelstagen gelandet; siehe rote Linie des Mittelwerts der DAX-Historie für diesen Zeitraum (Hinweis: ROC = Rate of Change, also die prozentuale Veränderung im entsprechenden Zeitraum; hier 661 Handelstage):

Quelle: MarketMaker mit Daten von infront, eigene Berechnungen

Das entspricht etwa 2 Jahren/7 Monaten, sodass der DAX statistisch Ende September 2027 bei 28.800 Punkten stehen könnte.Nichts ist unmöglich!

Um das zu erreichen, müsste er allerdings mit derselben Dynamik weitersteigen, mit der er seit Mitte Juli 2022 gestiegen ist (siehe rot gestrichelte Trendlinie). Das wären rund 14 % pro Jahr!

Das klingt unwahrscheinlich? Ja, aber ich habe just in der vergangenen Woche mit einem Kollegen über die Perspektiven im DAX gesprochen. Und ohne meine Statistik zu kennen, präsentierte er mir die folgende Variante eines klassischen Elliott-Wellen-Impulses, der den DAX immerhin schon auf 28.000 bringen würde:

Aber bitte nicht zu früh freuen: Der Kollege hat auch eine Variante in petto, wonach der DAX mit dem Rückfall in der Vorwoche auf dem Weg in Richtung 18.000 Punkte ist…

Fazit

WENN der DAX sich demnächst tatsächlich aufmacht und um 26,3 % steigt, dann ist nach der ersten Statistik relativ wahrscheinlich, dass ihm das schnell gelingt. Allerdings ist es relativ unwahrscheinlich, DASS ihm das in viel weniger als 661 Handelstag gelingt. Und selbst das erscheint recht unwahrscheinlich, da er dann in den folgenden rund 2¾ Jahren um rund 14 % p.a. zulegen müsste.

Falls er dagegen aktuell doch in einer Übertreibung ist, wie einige vermuten, dann würde es – im Fall der „obligatorischen“ größeren Korrektur – womöglich noch länger dauern. Wobei der DAX dann wohl zuvor einen Umweg „untenrum“ machen dürfte.

Daher sicherheitshalber noch ein Hinweis zu der Bemerkung des Lesers „Aktuell scheint ja vieles möglich“: Ja, klar – also auch das Gegenteil (frei nach André Kostolany)!

Was wieder einmal die „Regel der Vorsicht“ bestätigt: Wenn du eine Zahl sagst, nenne kein Datum und wenn du ein Datum sagst, nenne keine Zahl.

Mit besten Grüßen

Ihr Torsten Ewert