Im ersten Teil dieses Artikels wurde die allmähliche Versteilerung der Renditekurve und deren Auswirkungen auf das Wirtschaftswachstum sowie die Geldpolitik der Federal Reserve analysiert. Des Weiteren haben wir die drei anderen dominierenden Typen von Verschiebungen der Renditekurve beleuchtet und deren Implikationen für die Wirtschaft und die Geldpolitik der Fed untersucht.

Anhaltende Verschiebungen der Zinskurve korrelieren typischerweise mit unterschiedlichen Entwicklungen an den Aktienmärkten. Während die Wahrscheinlichkeit für ein längerfristiges Bull-Steepening zunimmt, besteht unsere Aufgabe darin, zu quantifizieren, wie sich verschiedene Aktienindizes, Sektoren und Faktoren bei vergleichbaren Bewegungen der Zinskurve verhalten haben.

Verlustbegrenzung durch Zinskurvenanalyse

Aktienmärkte durchlaufen häufiger Aufwärts- als Abwärtsphasen. Während der vergleichsweise kurzen Perioden, in denen längerfristige Abwärtstrends vorherrschen, ist es für Anleger jedoch unerlässlich, Maßnahmen zu ergreifen, um ihre Risiken zu minimieren und Verluste zu begrenzen. Ein aktiver Ansatz kann Ihnen insgesamt bessere Ergebnisse liefern, als es ein passiver Ansatz möglicherweise würde. Sobald der Markt seinen Aufwärtstrend wieder aufnimmt, haben Sie zudem die Möglichkeit, Aktien zu günstigeren Preisen und mit einem vorteilhafteren Risiko-Rendite-Verhältnis zu erwerben.

Dieses Thema haben wir eingehend in unserem Artikel „Bear Market Wealth Management“ behandelt. Dort heißt es unter anderem:

„Wohlstand entwickelt sich über Jahrzehnte hinweg. Innerhalb dieser Zeiträume gibt es zahlreiche Aufwärts- und Abwärtszyklen. Während Anleger in der Regel darauf fokussiert sind, von den Aufwärtszyklen maximal zu profitieren, ist es ebenso wichtig, Bärenmärkte zu vermeiden, um die erzielten Erfolge nicht zu gefährden. Obwohl die Zeit, die man in Bärenmärkten verbringt, relativ gering sein mag, kann die notwendige Zeit zur Wiederherstellung des verlorenen Vermögens erheblich sein.“

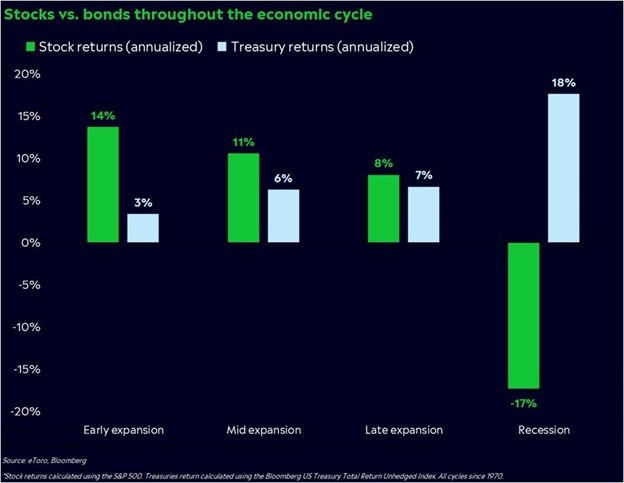

Vielleicht fragen Sie sich, warum ein Artikel über die Renditekurven von Anleihen mit einer Diskussion über Bärenmarktstrategien für Aktien beginnt. Der Grund liegt darin, dass bestimmte Veränderungen der Renditekurve positive Korrelationen mit Aktienmarktrenditen aufweisen, während andere mit negativen Renditen verbunden sind. Frühere Phasen des Bull-Steepening waren für Anleger, die Aktien kaufen und halten, nicht gerade erfreulich. Wir hoffen, dass diese Analyse Ihnen dabei hilft, Ihre Risiken gegebenenfalls zu reduzieren.

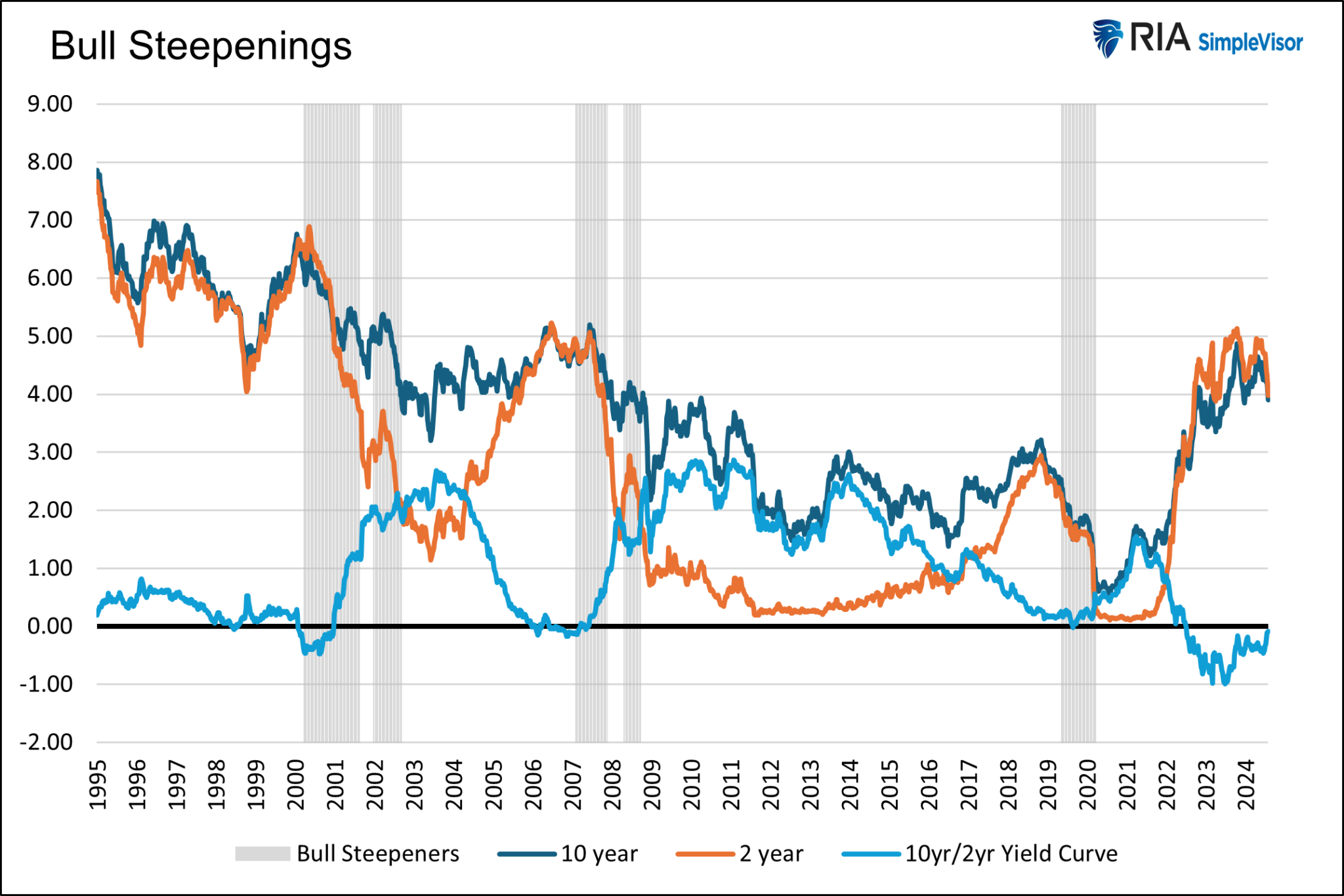

Die neuere Geschichte des Bull-Steepening

Die nachfolgende Grafik veranschaulicht die Renditen der zweijährigen und zehnjährigen Staatsanleihen sowie die Kurve dieser beiden Laufzeiten. Die Phasen eines anhaltenden Bull-Steepening sind grau schattiert dargestellt. Zur Identifizierung solcher Phasen haben wir die Bewegung der Renditekurve sowie die Stabilität des Trends berücksichtigt. Ein Bull-Steepening wird definiert, wenn die Renditekurve ansteigt, d.h. die Renditen der zweijährigen und zehnjährigen Anleihen müssen sich mindestens 20 Wochen lang verringern. Zudem müssen mindestens 80 % der Wochen in einem bullischen Steepening Trend liegen.

Seit 1995 sind fünf solcher Perioden dokumentiert worden. Die letzte Periode erstreckte sich von Mai 2019 bis März 2020. Das aktuelle Bull-Steepening erfüllt jedoch bislang nicht die von uns festgelegten Kriterien für eine ausreichend lange Dauer.

Bull-Steepening-Zyklen sind schlecht für die meisten Aktien

Nachdem wir die relevanten Zeiträume definiert hatten, analysierten wir verschiedene Aktienindizes, Sektoren und Faktoren, um ihre Performance in den entsprechenden Zeiträumen zu bewerten. Zur Erinnerung: Bull-Steepening-Trades werden in der Regel dann initiiert, wenn sich die Wirtschaft verlangsamt und die Erwartungen an Zinssenkungen durch die Federal Reserve steigen. Diese Merkmale spiegeln die derzeitige wirtschaftliche Lage gut wider.

Zusätzlich ist es wichtig zu beachten, dass die gegenwärtige Steilung der Renditekurve vor dem Hintergrund einer seit zwei Jahren bestehenden Inversion stattfindet. Eine Inversion liegt vor, wenn die Rendite von 10-jährigen Anleihen unter der Rendite von 2-jährigen Anleihen liegt. Eine invertierte Kurve reduziert die Anreize für Banken, Kredite zu vergeben, was die Wahrscheinlichkeit einer wirtschaftlichen Abschwächung weiter erhöht.

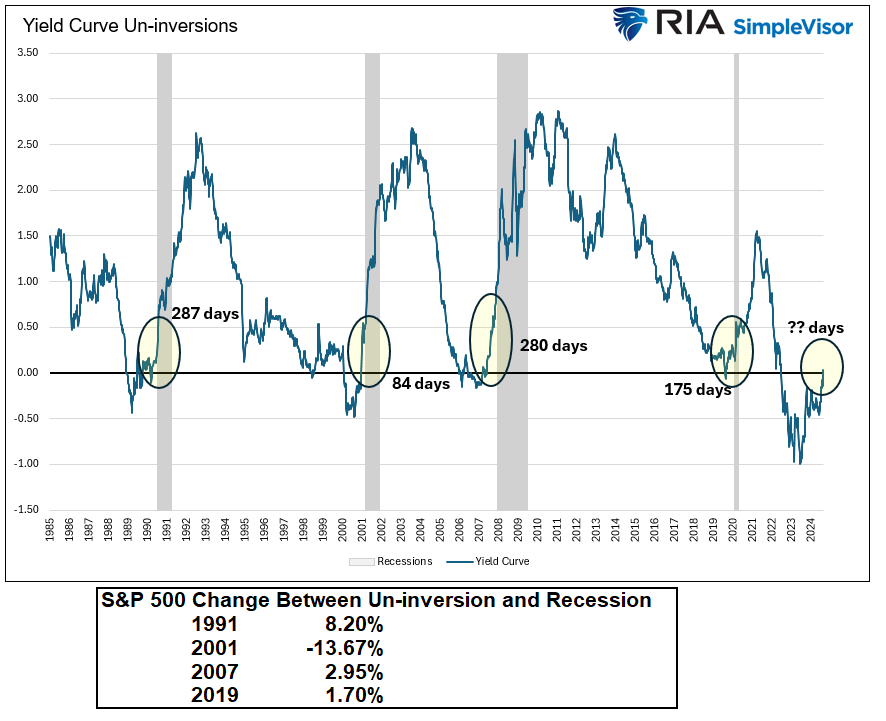

Wie im ersten Teil des Berichts erwähnt, stellt die Inversion der Renditekurve ein Warnsignal für eine mögliche Rezession dar. Löst sich diese Inversion auf, kommt es normalerweise innerhalb eines Jahres oder kürzer zu einer Rezession.

Zum Zeitpunkt der finalen Überarbeitung dieses Artikels hat die Renditekurve kurzfristig den positiven Bereich erreicht, was eine noch ausgeprägtere Rezessionswarnung impliziert.

Das nachfolgende Schaubild zeigt, dass trotz der deutlicheren Warnsignale der Eintritt in eine Rezession oft erst mehr als ein Jahr später erfolgt.

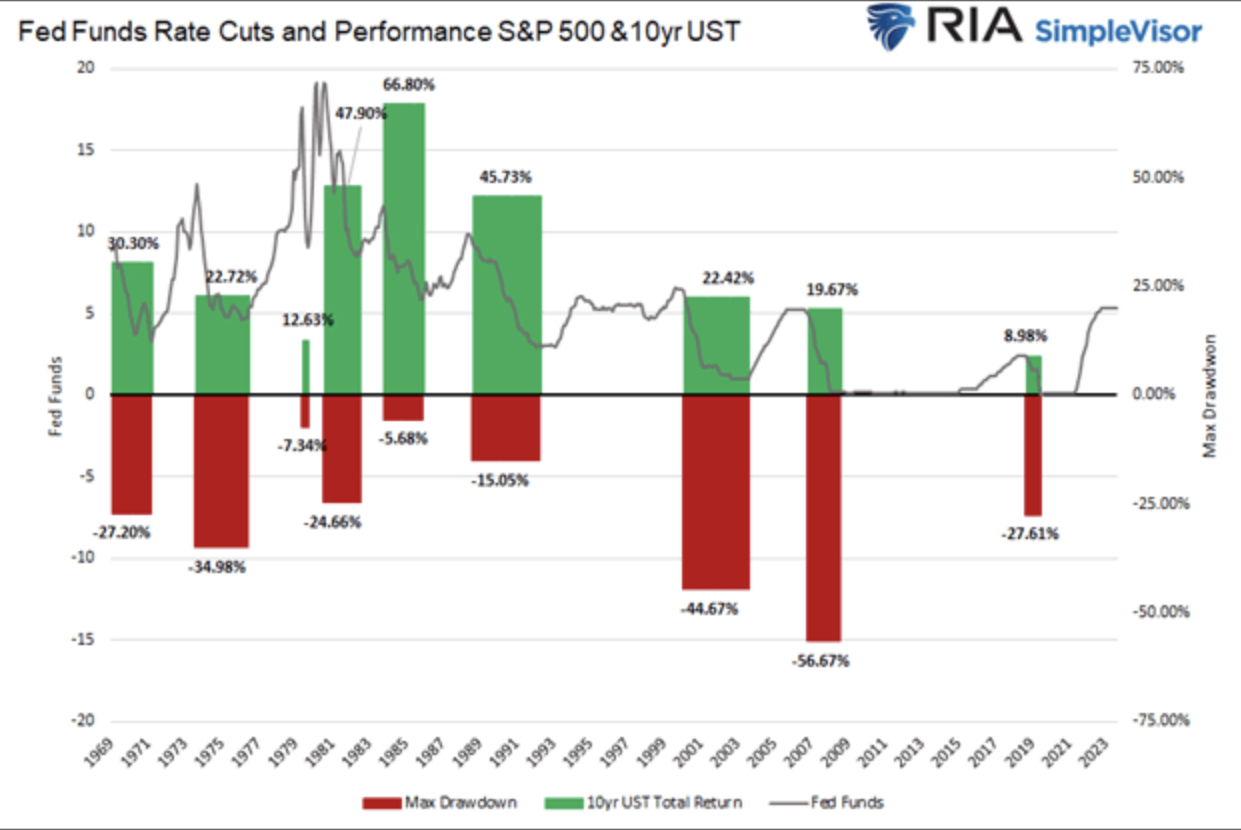

Bondrenditen

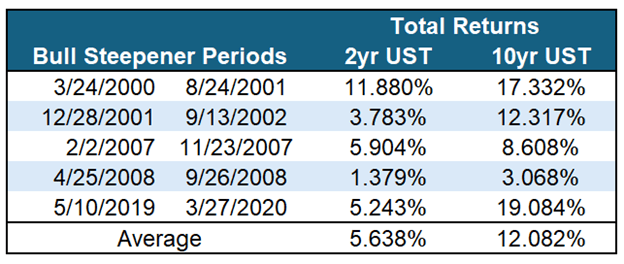

Definitionsgemäß weisen alle Staatsanleihen in einem Bull-Steepening positive Renditen auf. Die 2-jährigen Renditen werden zwar stärker sinken als die 10-jährigen, allerdings ist die Duration der 10-jährigen Anleihen viel länger. Unter dem Gesichtspunkt der Gesamtrendite bieten Bonds mit längerer Laufzeit Anlegern daher oft bessere Renditen als Anleihen mit kürzerer Laufzeit. Die nachstehende Tabelle zeigt die Gesamtrendite (Kupons und Kurs) für zwei- und zehnjährige Anleihen während der fünf Bull-Steepening-Perioden.

Aktienrenditen

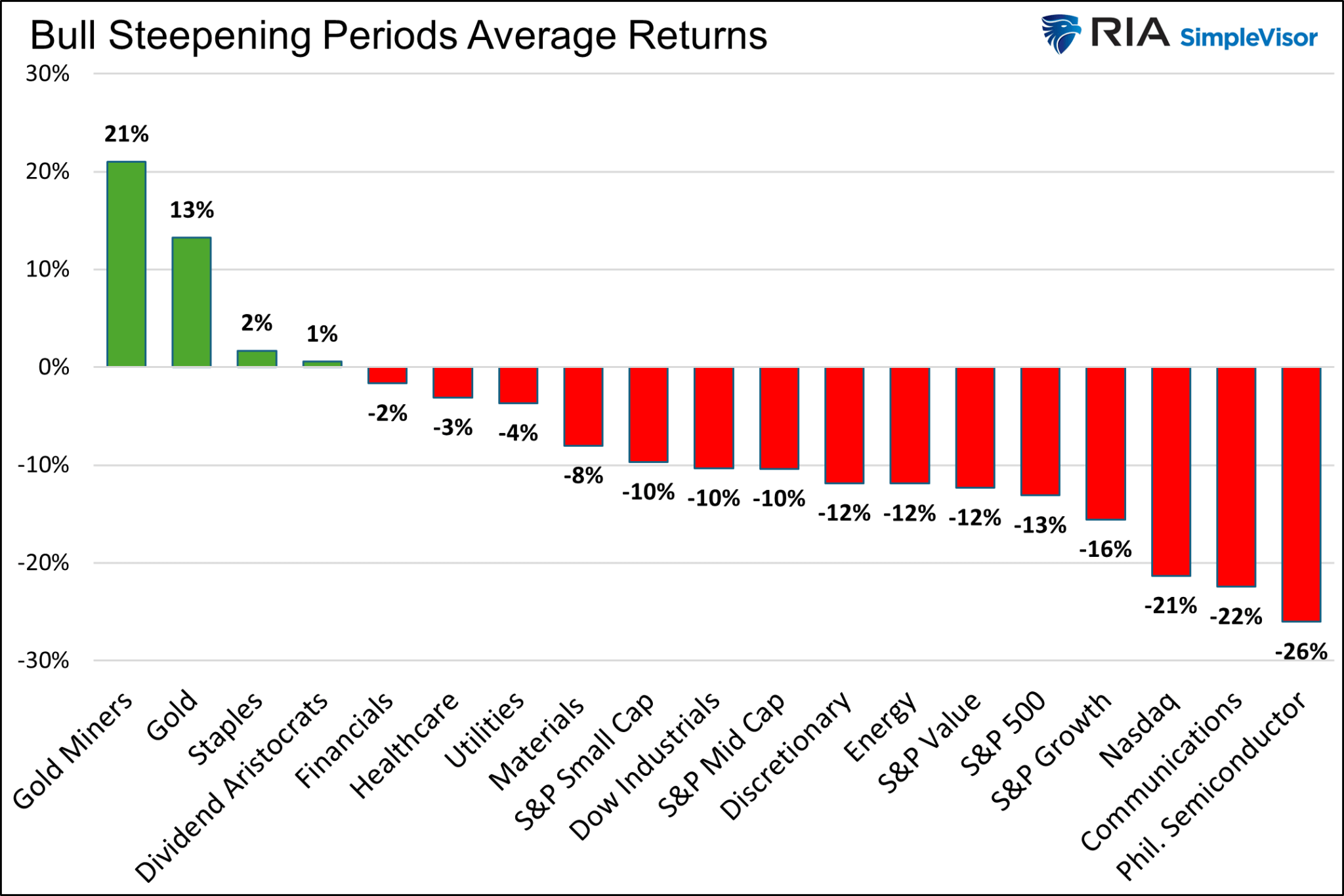

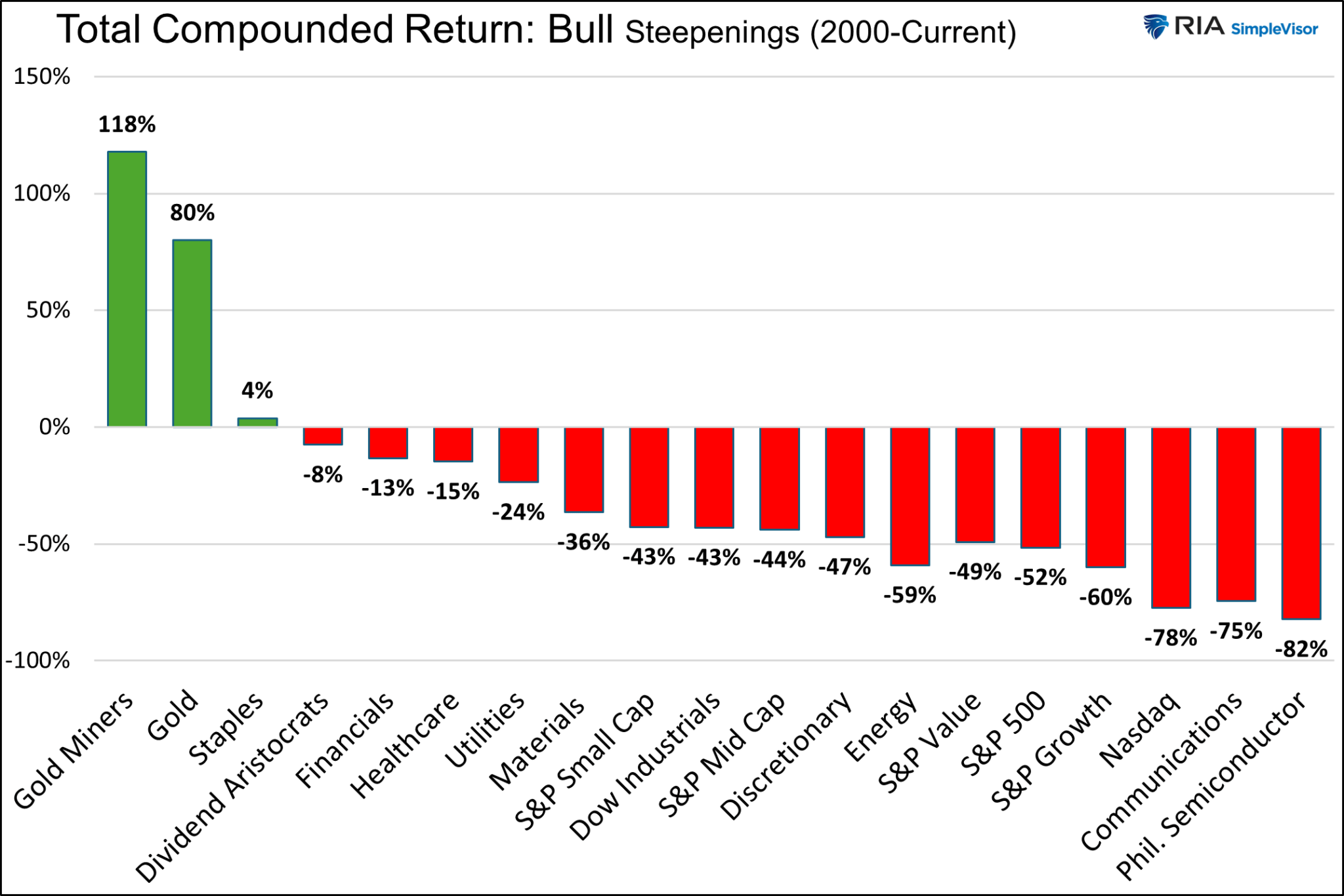

Die erste Abbildung zeigt die durchschnittlichen Renditen von 19 Anlagekategorien, Aktienindizes, Faktoren und Sektoren während der fünf Bull Steepening-Phasen. Die zweite Abbildung fasst ihre kumulativen Renditen über die fünf Zeiträume zusammen.

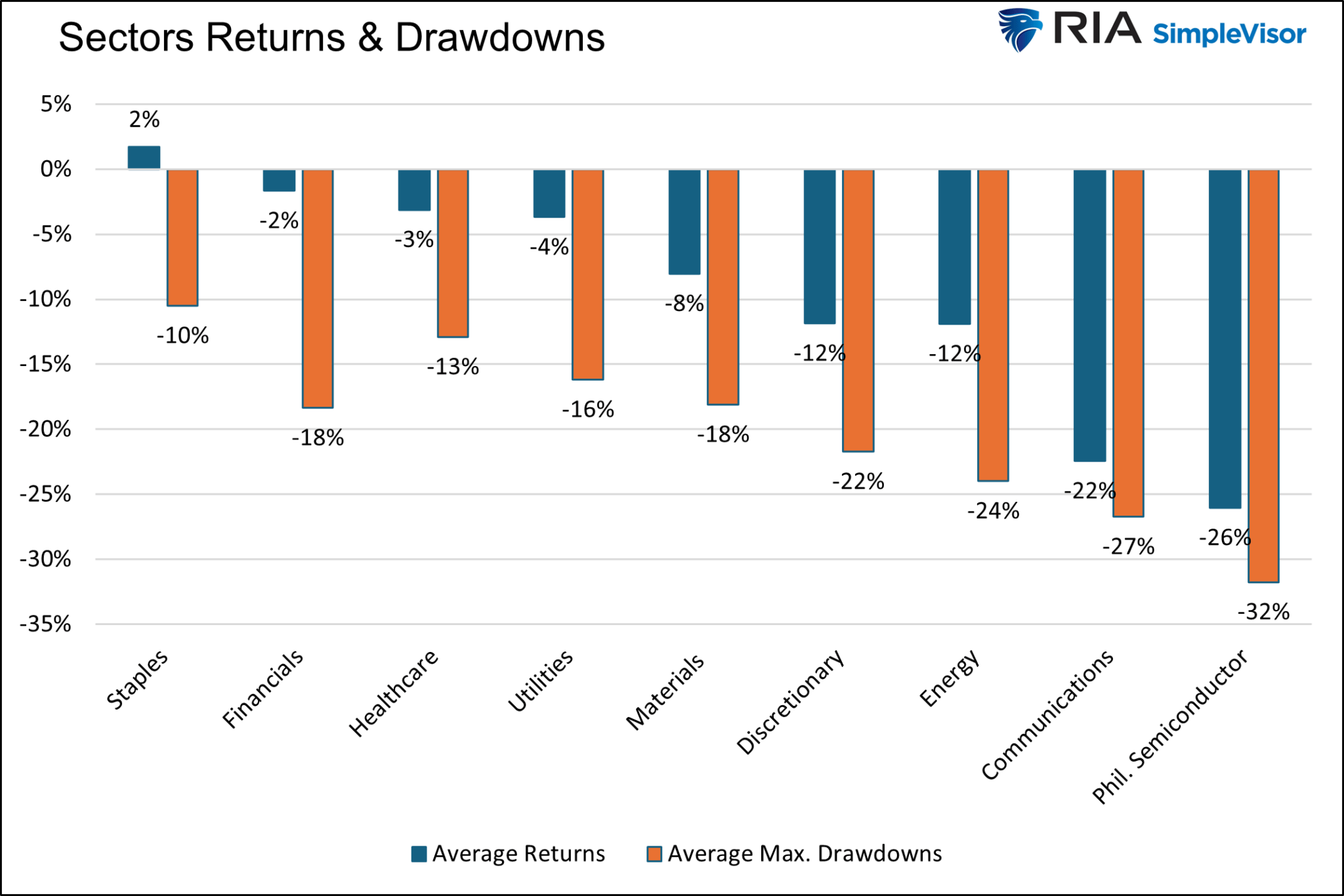

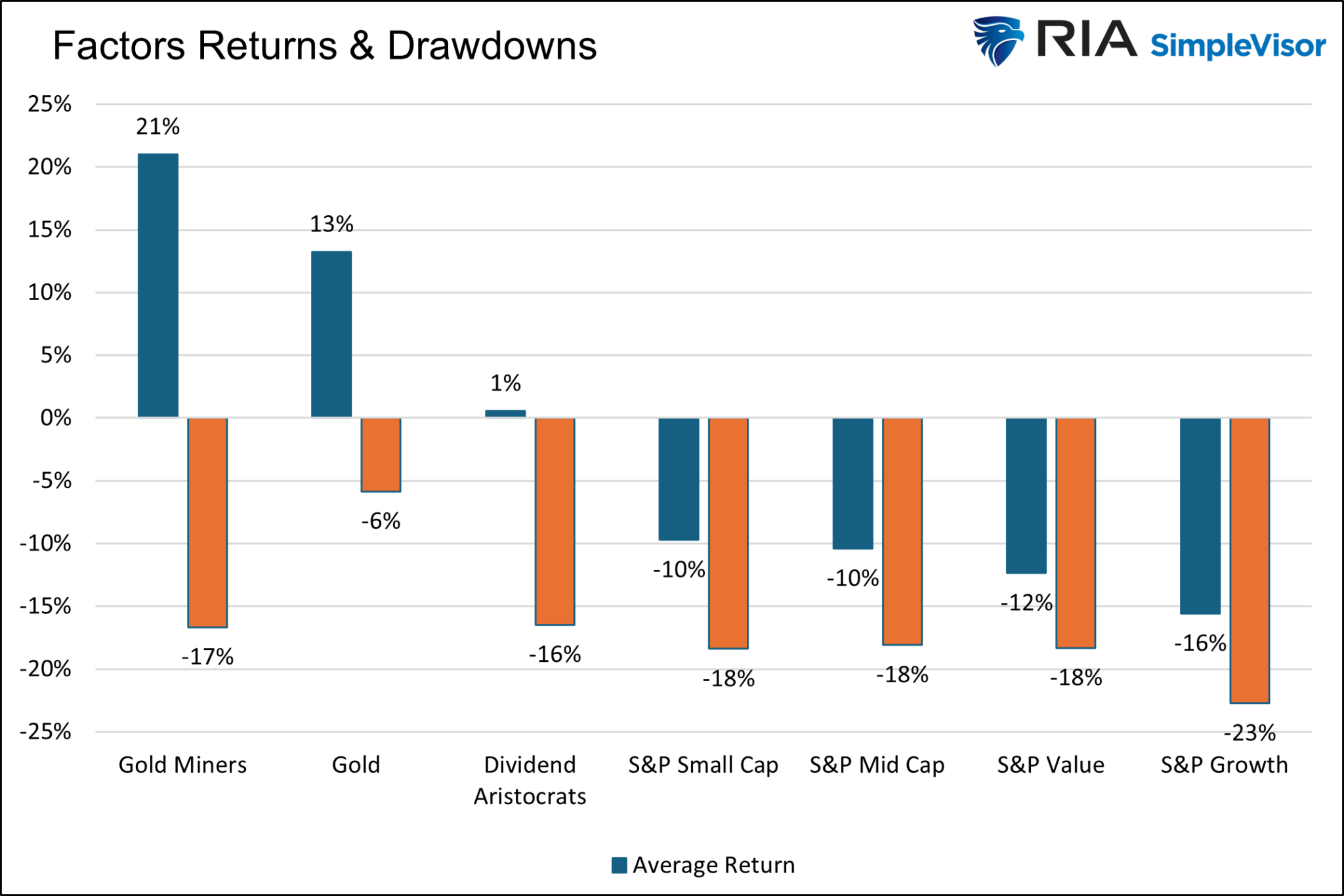

Im nächsten Schritt werden wir die Renditen nach vergleichbaren Aktienkategorien detailliert aufschlüsseln. In das Diagramm der Faktorrenditen haben wir sowohl Gold als auch Goldminen integriert. Die Abbildungen veranschaulichen die durchschnittliche Rendite sowie die durchschnittlichen maximalen Verluste über die fünf betrachteten Zeiträume hinweg.

Daraus lassen sich einige wichtige Erkenntnisse ziehen:

- Gold und Goldminenaktien sind während Bull Steepening-Phasen die mit Abstand besten Performer.

- Neben Gold und Goldminen haben sich Basiskonsumgüter als die einzige andere Kategorie mit einer positiven Gesamt- und Durchschnittsrendite erwiesen.

- Jeder Index, jeder Sektor, jeder Vermögenswert und jeder Faktor, einschließlich Gold und Goldminen, wies zu irgendeinem Zeitpunkt während der Versteilerungsphase eine negative Durchschnittsrendite auf.

- Die Unterschiede zwischen dem S&P Value und dem S&P Growth waren nicht so signifikant, wie wir ursprünglich vermutet hatten.

- Ebenso waren die Unterschiede zwischen dem S&P 500 und den S&P Small- und Mid-Cap-Indizes minimal.

- Die Value-orientierten Sektoren mit niedrigerem Beta übertrafen die Sektoren und Faktoren mit höherem Beta während der zunehmenden Versteilerung deutlich.

Die Performance der Vergangenheit ist kein verlässlicher Indikator für zukünftige Ergebnisse

Es ist eine verbreitete Praxis, aus historischen Daten Prognosen für die Zukunft abzuleiten. Dennoch ist es wichtig zu beachten, dass sich die fünf zuvor beschriebenen Zeiträume jeweils unterschiedlich entwickelt haben. Es besteht kein Zweifel daran, dass die zukünftige Phase eines Bull Steepening, unabhängig davon, ob wir uns gegenwärtig in einem solchen befinden oder dies erst noch eintreten wird, durch andere Merkmale gekennzeichnet sein wird. Die Performance der Vergangenheit ist daher kein verlässlicher Indikator für zukünftige Entwicklungen.

Momentan befinden wir uns seit 12 Wochen in einem Bull-Steepening-Zyklus. Sollte dieser Zyklus weitere acht Wochen andauern, wird er den Schwellenwert erreichen, der für die Berechnung der oben genannten Ergebnisse herangezogen wurde. In diesem Fall müsste man die Daten zur Ermittlung der erwarteten Renditen und Verluste von Ende Mai heranziehen. Entsprechend könnten sich unsere Erwartungen ändern.

Beispielsweise hat Gold seit Beginn des Zyklus um etwa 10 % zugelegt. Falls es sich tatsächlich um einen anhaltenden Bull Steepening-Zyklus handelt und Gold die durchschnittliche Rendite von 13 % der letzten fünf Perioden erreicht, könnte das Aufwärtspotenzial begrenzt sein. In den vorangegangenen Perioden betrug der durchschnittliche Drawdown jedoch etwa 6 %.

Sollten die durchschnittlichen Renditen und Verluste dieses Mal zutreffen, wäre daher mit einem Rückgang von Gold um etwa 15 % zu rechnen, bevor es sich auf etwa 3 % über dem aktuellen Niveau erholt.

Ähnlich könnten auch die Sektoren, deren Kurse derzeit über dem Niveau von Ende Mai liegen, stärker zurückgehen als die durchschnittliche Rendite, um sich dem Durchschnittswert anzunähern.

Fazit

Die Ergebnisse unserer Untersuchung sind in allen fünf Zeiträumen relativ einheitlich. Wenn sich das derzeitige Bull-Steepening fortsetzt, ist die Wahrscheinlichkeit groß, dass Gold, Goldminenbetreiber und die konservativeren Sektoren mit niedrigerem Beta den breiteren Markt schlagen werden.

Die jüngste Entwicklung der Sektoren Versorger (NYSE:XLU), Basiskonsumgüter sowie Gold und Goldminen könnte signalisieren, dass die Anleger auf ein Bull-Steepening setzen.

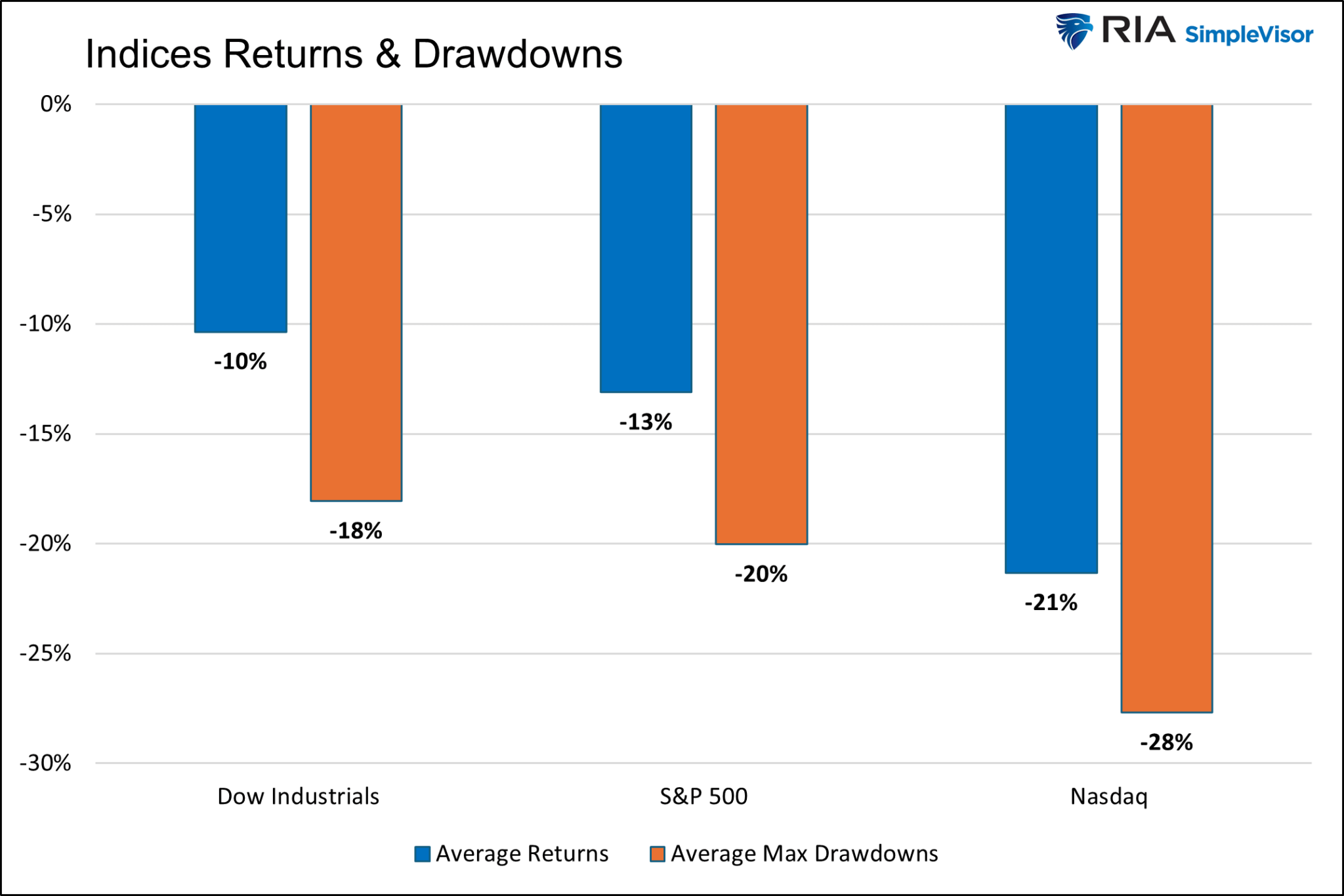

Wir zeigen Ihnen anhand von zwei weiteren Abbildungen, wie wichtig das Risikomanagement während eines Bull Steepening-Zyklus ist, der in eine Rezession mündet.