Die Entwicklung der Federal Reserve (Fed) Bilanz und der Reverse Repo (RRP) Fazilität seit dem Ausbruch der Corona-Pandemie im Jahr 2020 war von dramatischen Veränderungen geprägt. X-Posts, wie etwa der von Kevin Malone, sorgen nun für Aufsehen und bringen die Frage ins Spiel, ob der massive Rückgang der Fed Reverse Repo Facility fehlende Liquidität im Bankensektor impliziert. Diese würde nämlich unmittelbare Folgen wie etwa die eingeschränkte Fähigkeit, kurzfristigen Zahlungsverpflichtungen nachzukommen, inkludieren. Dies könnte zu einem Vertrauensverlust bei Kunden und anderen Finanzinstituten führen, was wiederum einen Teufelskreis in Gang setzen könnte. Banken könnten gezwungen sein, Vermögenswerte zu ungünstigen Konditionen zu verkaufen, um an liquide Mittel zu gelangen. Besonders in der aktuellen Marktlage wären Zwangsverkäufe aufgrund der hohen Investitionsquote bei amerikanischen Privatanlegern und Haushalten dramatisch.

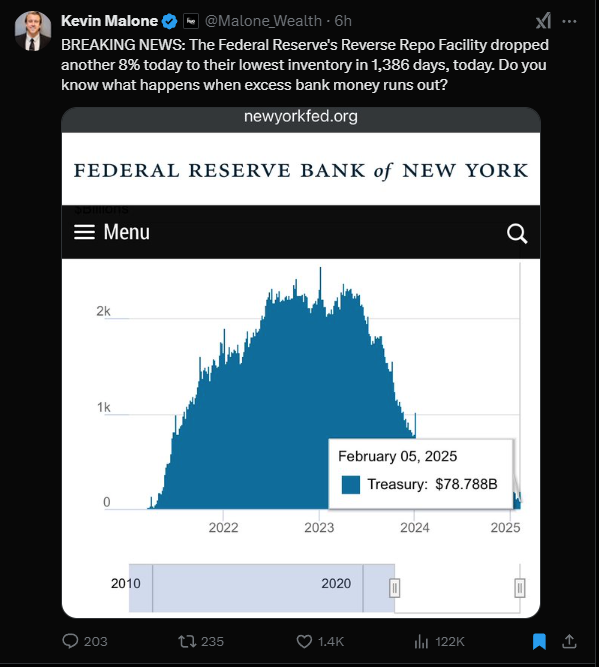

Quelle: @Malone_Wealth / X

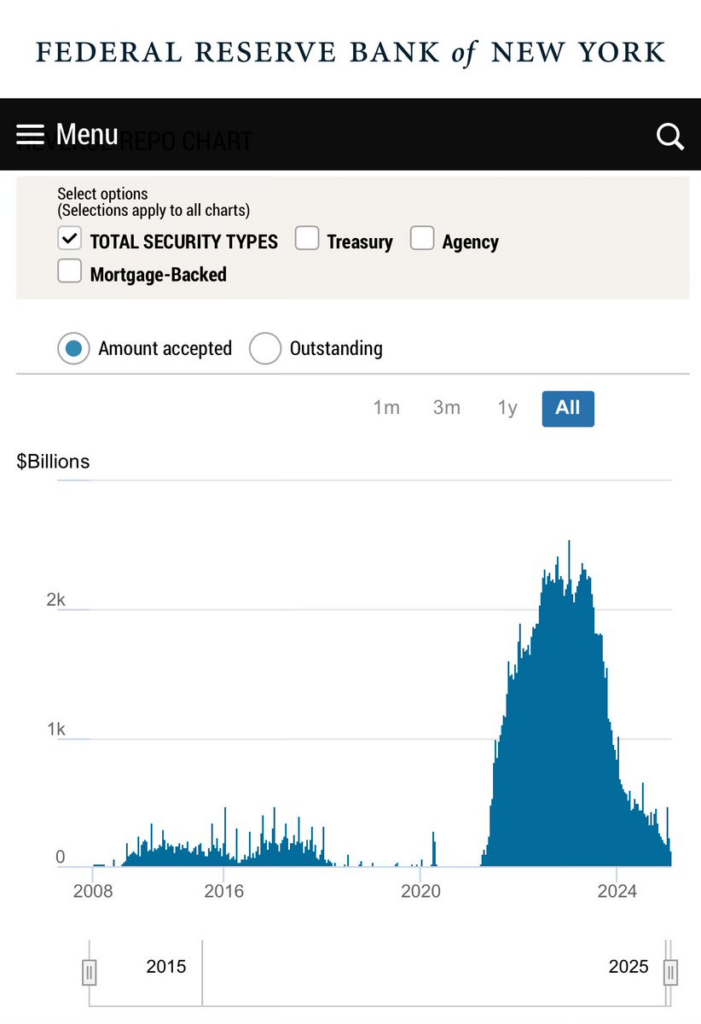

Die Reverse Repo Fazilität der Fed ist auf das niedrigste Level seit 1.386 Tagen gesunken und damit gestern um weiter -8% gesunken.

Fed Bilanz und RRP-Geschäfte

Bevor wir uns der Erläuterung und der Bedeutung der aktuellen Reverse Repo Fazilität (RRP) widmen, schauen wir auf die letzten 5 Jahre seit der Corona-Krise, um besser zu verstehen, wie die Fed hier handelte.

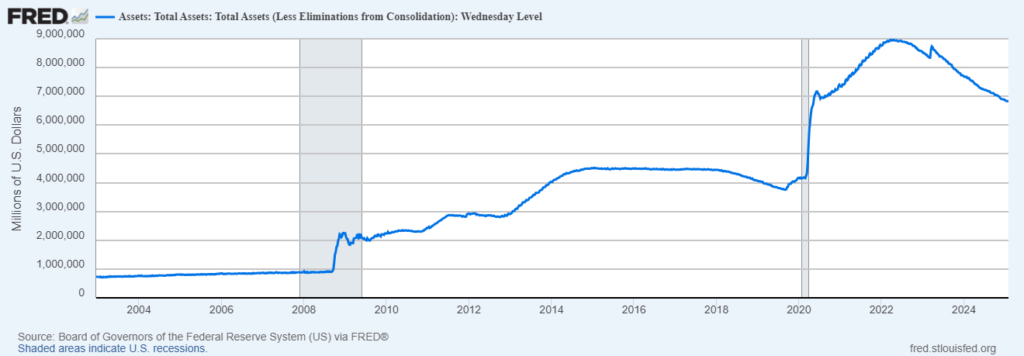

Quelle: Fred

Zu Beginn der Pandemie weitete die Fed ihre Bilanz massiv aus, um die Wirtschaft zu stützen. Zwischen dem 26. Februar und dem 10. Juni 2020 wuchs die Bilanzsumme von 3 Billionen auf 7 Billionen US-Dollar an. Dies geschah durch umfangreiche Ankäufe von Staatsanleihen und hypothekenbesicherten Wertpapieren (MBS) im Rahmen der quantitativen Lockerung (QE). Ziel war es, die Liquidität im Finanzsystem sicherzustellen und die Wirtschaft anzukurbeln. Ein solches QE-Programm sah man zuletzt in der Finanzkrise 2008.

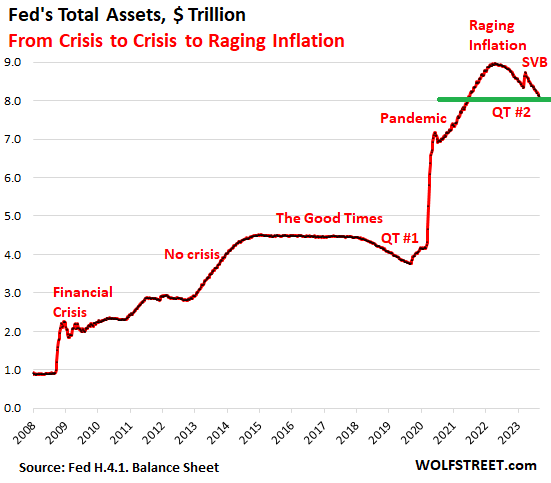

Quelle: Wolfstreet.com

Der Höhepunkt der Fed-Bilanz wurde im April 2022 mit 8,96 Billionen Dollar erreicht. Seitdem begann die Fed mit der Reduzierung ihrer Bilanz, einem Prozess, der als quantitative Straffung (QT) bezeichnet wird. Die Reduzierung der Fed-Bilanz erfolgt parallel zu ähnlichen Maßnahmen der Europäischen Zentralbank (EZB). Im Jahresvergleich sank die Bilanzsumme der Fed 2024 um 10,7%, während die der EZB um 8,3% zurückging. Diese Straffung der Geldpolitik durch die großen Zentralbanken zielt darauf ab, die Inflation zu bekämpfen und die während der Pandemie geschaffene überschüssige Liquidität aus dem System zu nehmen. Von Juni bis August 2022 verringerte die Fed ihre Bilanz um monatlich 47,5 Milliarden Dollar. Ab September 2022 wurde der Abbau auf 95 Milliarden Dollar pro Monat verdoppelt.

RRP-Nutzung

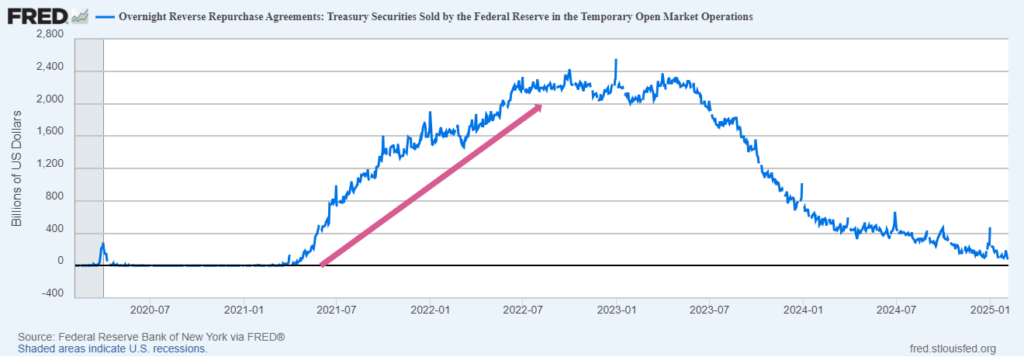

Quelle: Fred / Eigene Darstellung

Parallel zur Bilanzreduzierung stieg die Nutzung der Reverse Repo Fazilität der Fed stark an. Diese Fazilität ermöglicht es Finanzinstituten, überschüssige Liquidität kurzfristig bei der Fed zu parken. Die intensive Nutzung des RRP deutet darauf hin, dass trotz der Bilanzreduzierung weiterhin erhebliche Liquidität im Finanzsystem vorhanden ist.

Bis zum 6. Februar 2025 hat sich die Fed-Bilanz auf 8,298 Billionen Dollar reduziert, was dem niedrigsten Stand seit August 2021 entspricht. Dies bedeutet einen Rückgang um 667 Milliarden Dollar seit dem Höchststand im April 2022. Allein im Juni 2024 sank die Bilanz um 87 Milliarden Dollar. Seit Mitte/Ende 2023 nahm auch die RRP-Nutzung massiv ab.

Trotz der signifikanten Bilanzreduzierung bleibt die Fed-Bilanz deutlich über dem Vor-Pandemie-Niveau. Wann das QT-Programm endet, steht noch nicht genau fest. Jedoch würde mit jener Beendigung logischerweise die Entziehung von Liquidität enden, was zumindest den Druck auf langfristige Zinsen reduzieren würde.

Aber was hat das mit Reverse Repos zu tun?

Die These, welche Malone in den Raum warf, war folgende: Wenn die Reverse Repo Fazilität abnimmt, bedeutet das, dass die Banken weniger überschüssige Liquidität besitzen und somit die Gefahr von allgemeinen Liquiditätsengpässen im Finanzsektor steigt. Wenn man von einer direkten Kausalität zwischen RRP und Bankenliquidität ausgeht, wäre die Folge im Worst-Case eine Finanzkrise, welche aus einem beispielsweisen Vertrauensverlust seitens der Anleger sowie dem Geschäftsbankzyklus resultiert.

Ein weitaus moderaterer Ansatz wäre anfachende Inflation: Denn wenn man auch hier von direkten kausalen Zusammenhängen ausgeht, wäre die abnehmende geparkte Liquidität ein Zeichen von aufgeblähter Nachfrage und somit anziehender Inflation. Das Blasenrisiko würde je nach Kapitalverwendung ebenfalls ansteigen- in Hinblick auf den Tech-Sektor ist seit Monaten von einer Blase zu sprechen. Das bedeutet erstmal nichts Schlechtes, da Blasenbildung in der Wirtschaft und an den Kapitalmärkten nichts ungewöhnliches ist und direkt impliziert, dass diese platzen.

Warum RRPs nicht unbedingt was mit Liquidität zu tun haben

Wenn man nun im Allgemeinen davon spricht, dass eine Abhängigkeit besteht, mag Malone Recht haben. Jedoch betrachten wir die letzten Jahre einen Teil, in dem die Fed den Markt erst mit Bargeld überschwemmt hat und eine massive quantitative Lockerung der Märkte durchführte. Dies ist nicht die Norm. Die Fed reduziert derzeit die Geldmenge mit QT, sodass es trivial ist, dass die Fazilität wieder auf den Basiswert zurückgeht, der näher bei Null liegt.

Quelle: Fed New York

Denn beim gesamten Reverse Repo legt die Fed lediglich die effektiven Fed Funds Rates fest. Wenn die Zinsen steigen, fließt mehr Geld in RRP-Geschäfte, da dies Sicherheit vor Ausverkäufen am Anleihenmarkt bietet. Wenn die FFR sinkt, tendieren Menschen dazu, RRP nicht zu verwenden, da sie bessere Optionen haben. Die Senkung im Letzen Jahr hat die Banken also eher dazu veranlasst, ihr Geld in anderen Anlageklassen anzulegen. Die Reverse Repo Fazilität zeigt demnach lediglich, dass weniger Geld kurzfristig bei der Fed angelegt wird, nicht aber, dass eine allgemeine Liquiditätslücke besteht.

Wichtig ist, dass ich mit dieser Aussage nicht behaupte, es würde keine Liquiditätsengpässe geben, sondern einzig und allein, dass keine unmittelbare Kausalität zwischen Bankenliquidität und der Reverse Repo Fazilität besteht.