Der Renditeanstieg am Anleihemarkt seit Mitte September hat uns nicht überrascht – aber viele andere Marktbeobachter schon. Nun wird gewarnt, dass dies den Aktienmarkt belasten könnte. Diese Einschätzung ist nachvollziehbar, besonders wenn die Rendite der 10-jährigen US-Staatsanleihen ihren letztjährigen Höchststand von 5,00 % erneut erreicht. Gleichzeitig sehen wir darin potenzielle Kaufgelegenheiten – sowohl bei Anleihen als auch bei Aktien. Unserer Meinung nach hat sich die Entwicklung der Anleiherenditen normalisiert. Eine Spanne von 4,00 % bis 5,00 % für die 10-jährige Rendite wäre ein Niveau, das an die Zeit vor der Finanzkrise erinnert.

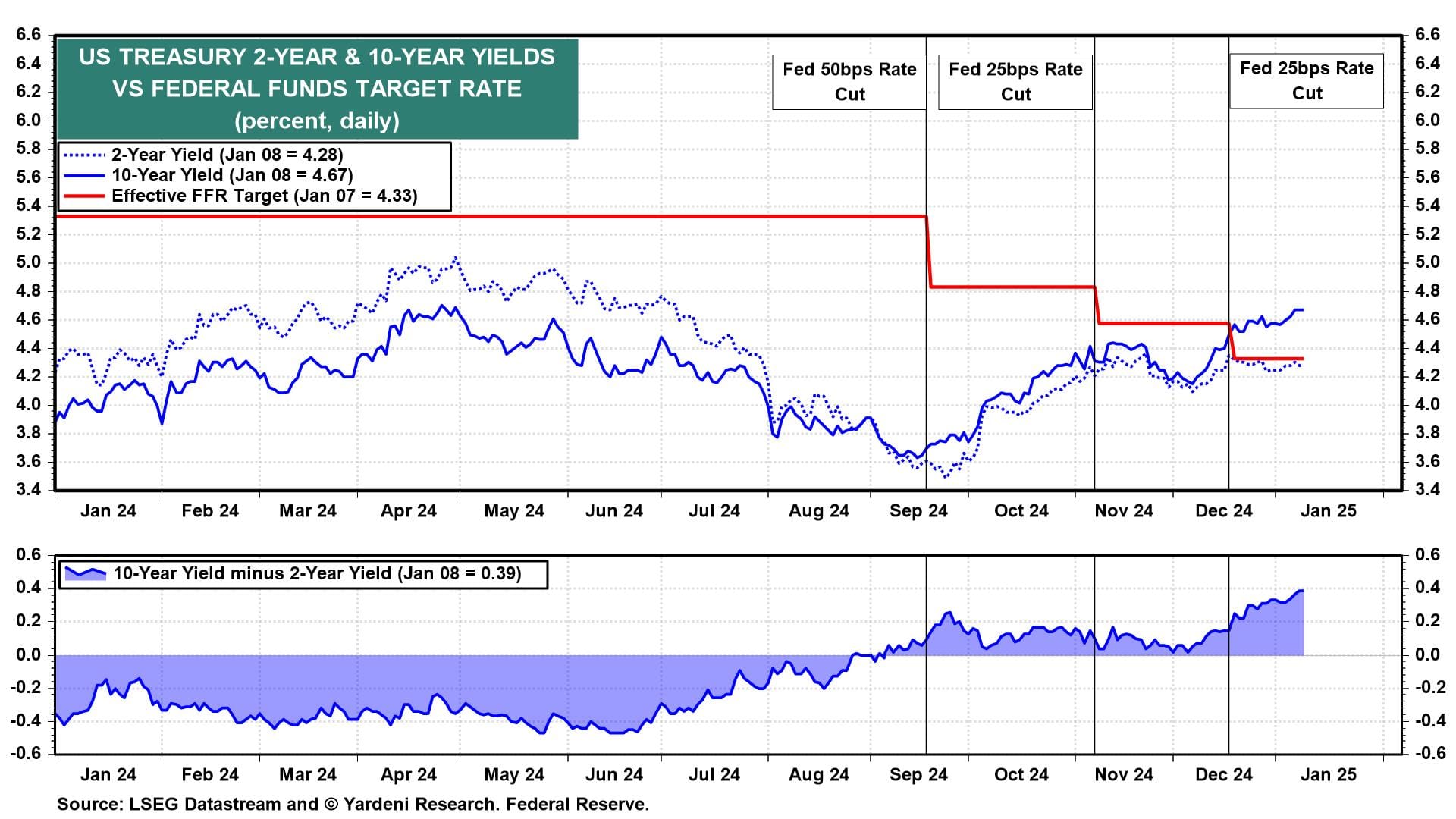

Die Renditekurve der US-Staatsanleihen hat sich zuletzt deutlich versteilert und erreichte mit 39 Basispunkten den höchsten Stand seit Mai 2022. Das bedeutet, dass die Rendite der 10-jährigen Staatsanleihen stärker gestiegen ist als die der 2-jährigen Papiere.

Noch im September war die Kurve relativ flach, insbesondere vor der überraschenden Zinssenkung des Offenmarktausschusses (FOMC) um 50 Basispunkte am 18. September. Trotz robuster Wirtschaftsdaten im vierten Quartal und einer weiterhin hartnäckigen Inflation senkte die Fed die Federal Funds Rate am 7. November erneut um 25 Basispunkte und am 18. Dezember noch einmal um 25 Basispunkte. In Summe belaufen sich die Zinssenkungen 2024 auf 100 Basispunkte.

Diese Zinssenkungen haben bei den sogenannten "Bond-Vigilanten" – Investoren, die steigende Staatsverschuldung und Inflationsrisiken kritisch beäugen – Besorgnis ausgelöst. Ihrer Ansicht nach stimuliert die Fed eine Wirtschaft, die gar keine zusätzliche Unterstützung benötigt. Das entspricht auch unserer Einschätzung seit August letzten Jahres. Bereits damals haben wir prognostiziert, dass die Anleiherenditen steigen würden – besonders nach einer Lockerung der Geldpolitik. Tatsächlich ist die Rendite der 10-jährigen Anleihe seit der Zinssenkung vom 18. September um 100 Basispunkte gestiegen.

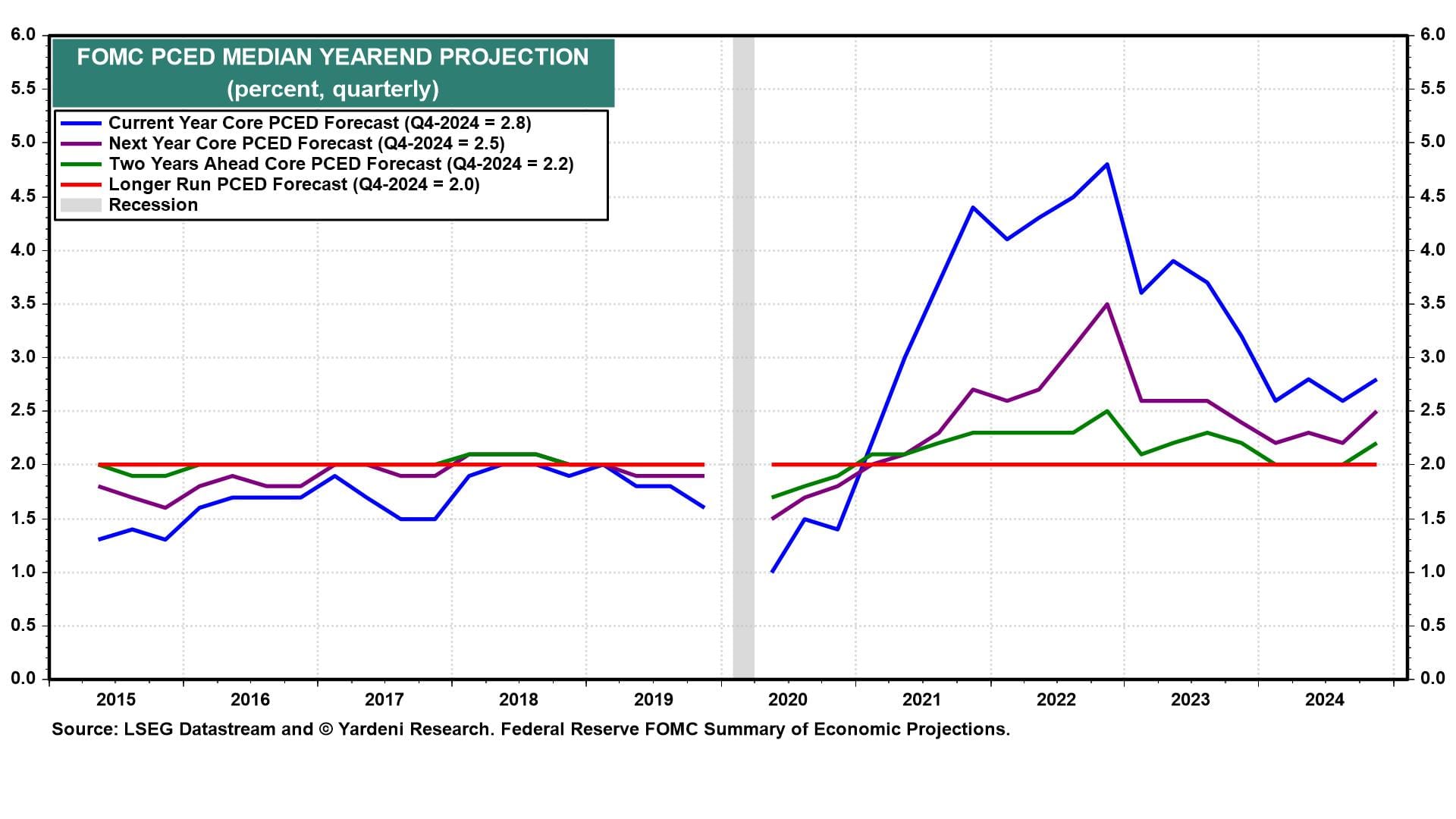

Während der FOMC-Sitzung im Dezember wurde die Prognose für die Kerninflation von 2,2 % auf 2,5 % angehoben. Das veröffentlichte Sitzungsprotokoll zeigt, dass diese Anpassung teilweise auf Sorgen über protektionistische Maßnahmen und geopolitische Unsicherheiten unter einer zweiten Trump-Regierung zurückzuführen war.

Christopher Waller, Gouverneur der US-Notenbank, zeigte sich allerdings gelassen und sagte jüngst:

"Sollten die Zölle, wie ich erwarte, keine nachhaltigen Auswirkungen auf die Inflation haben, wird dies meine Haltung zur Geldpolitik kaum beeinflussen."

Diese Einschätzung teilt auch Fed-Chef Jerome Powell, dessen Position zu diesem Thema seit Monaten stabil geblieben ist.

Die Fed-Fund-Futures signalisieren für dieses Jahr zwei bis drei weitere Zinssenkungen um jeweils 25 Basispunkte. Wir bezweifeln jedoch, dass die Wirtschaft diese zusätzlichen Maßnahmen wirklich braucht. Sollte es dennoch zu weiteren Zinssenkungen kommen, würden wir unsere Einschätzung der Wahrscheinlichkeit eines „Melt Up“-Szenarios an den Aktienmärkten von derzeit 25 % auf 30 % anheben.