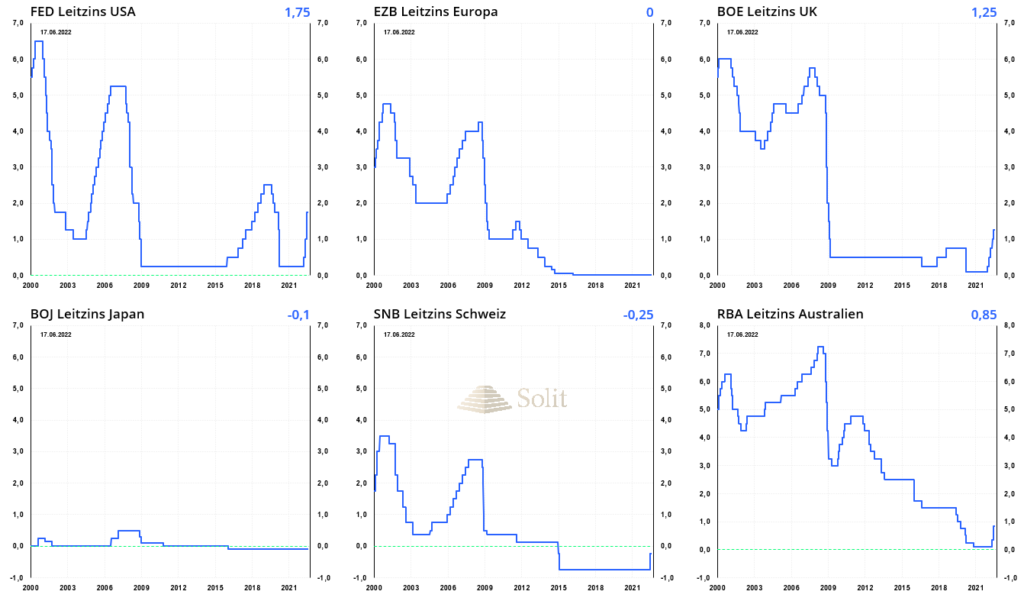

Am Mittwoch erhöhte die US-Notenbank ihren Leitzins um 75 Basispunkte auf 1,75%, was die Märkte bereits eingepreist hatten. Daher konnte der US-Dollar nicht davon profitieren und der Euro legte auf 1,06$ zu. Eine Anhebung um einen vollen Prozentpunkt hätte den Aktien- und Anleihenmarkt verschreckt, während 50 Basispunkte als Handlungsunfähigkeit interpretiert worden wären. So gab US-Notenbankchef Jerome Powell dem Markt genau das, was wegen der mit 8,6% wieder höher ausgefallenen Inflation für Mai bereits erwartet wurde.

Der US-Aktienmarkt ging dennoch wieder auf Talfahrt und fiel den Rest der Woche über, da steigende Finanzierungskosten Gift für die hochverschuldete US-Wirtschaft sind. Die Immobilienblase 2.0 ist ebenso bereits im Begriff zu platzen, da die Inflation einerseits die Baukosten und andererseits die Zinsen in die Höhe getrieben hat. Bereits im April war in den USA die Zahl der verkauften Neubauten von 750 Tsd. auf 591 Tsd. eingebrochen, was jedoch erst den Anfang einer neuen Immobilienkrise markiert. Für viele Amerikaner ist der Kauf eines Hauses auf Kredit nach der Zinswende und somit stark gestiegenen Hypothekenzinsen bereits unmöglich geworden. Die Hypothekenzinsen in den USA haben sich binnen eines Jahres von 2,9% auf 5,8% fast verdoppelt. Wer sich vor einem Jahr noch für einen Kredit über eine Millionen Dollar qualifizierte, der bekommt heute nur noch 500 Tsd., wodurch sich die Nachfrage nach Immobilien abschwächt und die Preise beginnen real zu fallen.

Angesichts einer Inflationsrate von 8,6% sind die Zinsen immer noch viel zu niedrig, weshalb die Marktzinsen weiter ansteigen werden und die US-Notenbank der Zinskurve hinterherlaufen wird. So will die FED den Leitzins im nächsten Jahr auf 3,5% bis 4% anheben, was einerseits einen schnellen und starken Anstieg für die überschuldete US-Wirtschaft darstellt und andererseits lächerlich wenig ist, angesichts der hohen Teuerung auf einem 40-Jahreshoch.

Oft liest und hört man, die Notenbanken würden absichtlich die Zinsen anheben, um mittels fallender Aktienmärkte und einer Rezession die Inflation einzuhegen. Diese Annahme ist in jeder Hinsicht falsch. Die Marktzinsen steigen ohne Zutun der Notenbanken an und folgend fällt die Wirtschaft ganz ohne Hilfe der Notenbank in eine Rezession, während die Notenbank selbst die Inflation verursacht hat. Die Notenbank würde diesen Ausgang gerne verhindern, doch ist dies das zwingende Ende ihrer jahrzehntelangen planwirtschaftlichen und destruktiven Politik gegen die freien Märkte.

Die US-Notenbank läuft dem Anstieg der Marktzinsen nur hinterher, da sie längst jegliche Kontrolle verloren hat. Inflation wird nicht durch haussierende Aktienmärkte oder eine starke Wirtschaftsentwicklung verursacht, sondern alleinig durch die Vergabe ungedeckter Kredite zu künstlich niedrigen Zinsen, sowie durch das Drucken von Geld durch die Notenbanken. Im Gegenteil ist eine wachsende, brummende Wirtschaft grundsätzlich deflationär, da mehr Güter und Dienstleistungen auf ein gleichbleibendes Geldangebot treffen.

Das Schaffen von Geld aus dem Nichts ist erst die Ursache von Boom- und Bust-Zyklen, wobei allein die Österreichische Schule der Nationalökonomie eine Theorie für diese stetig wiederkehrenden Zyklen besitzt, für die Friedrich August von Hayek 1974 den Nobelpreis erhielt. 99% derer, die sich Ökonom nennen, sehen in Konjunkturzyklen ein dem Markt innewohnendes Phänomen, das sich nicht erklären lässt. Deshalb sahen nur wenige Ökonomen der Österreichischen Schule diese Stagflation kommen, wobei ich in 2018-2019 die aktuelle Stagflation detailliert vorhersagen konnte.

Die Inflation wird hoch bleiben und die Wirtschaft dennoch in eine Rezession abrutschen. Sicherlich wird die Rezession den Preisauftrieb etwas einbremsen, doch normalerweise würden Preise in einer Rezession fallen. Die Vorstellung, Notenbanker in ihrem Frankfurter Elfenbeinturm könnten die Wirtschaft besser lenken als 7 Milliarden Menschen in einem freien Markt, ist absurd. Die Schuld an den steigenden Preisen und der Rezession tragen allein die Regierungen, die sich über das Drucken von Geld der Notenbanken auf Pump finanziert haben. Die Fehlallokationen, die aus den künstlich niedrigen Zinsen erwuchsen, werden nun bereinigt und am Ende bezahlt immer der Bürger die Zeche für die Utopien der Politik.

Auch die Bank of England hob vergangene Woche ihren Leitzins um 25 Basispunkte auf 1,25% an, wogegen die Märkte mehr erwartet hätten. Aufgrund dieser Enttäuschung brach das Pfund auf die Bekanntgabe des Zinsschritts hin reflexartig ein, konnte sich danach jedoch deutlich erholen. Cable (GBP/USD) ist bereits extrem überverkauft, nachdem es im letzten Jahr von 1,42$ auf 1,19$ gefallen war. Ich hatte mit meinen Abonnenten exakt bei 1,42$ das Pfund verkauft mit dem Ziel bei 1,31$, nachdem die COT-Daten diese Trendwende bereits über Wochen angedeutet hatten. Aktuell zeigt der Terminmarkt, dass jedermann auf ein fallendes Pfund gewettet hat, sodass sich die Schwäche des Pfunds bereits ihrem Ende zuneigen dürfte, was auch die Erholung des Pfunds nach dem ersten Einbruch nach dem Zinsentscheid erklärt.

Auch beim Schweizer Franken zum Dollar und zum Euro bahnt sich eine Trendwende an, nachdem die Schweizer Nationalbank (SNB) vergangene Woche ihren Leitzins von -0,75% auf -0,25% angehoben hatte. Die Inflationsrate der Schweiz ist mit nur 2,9% relativ niedrig im Vergleich zum Rest Europas, doch auch hier ist die Inflation hausgemacht. Die SNB hatte, seit dem Beginn der QE-Programme der EZB und der FED folgend der Kredit- und Währungskrise von 2008, gezielt den Schweizer Franken abgewertet, um eine zu schnelle Aufwertung gegenüber dem Euro und dem US-Dollar zu verhindern. Dafür hatte man Aktien am offenen Markt gegen frisch gedruckte Franken gekauft und so die Geldmenge vervielfacht. Durch diese Inflation der Geldmenge wertete auch der Franken sukzessive ab, wodurch die Konsumentenpreise anstiegen, anstatt zu fallen. Nach Jahren der gezielten Abwertung des Frankens, erscheint es grotesk, dass die Notenbanker der SNB ihren Zinsschritt mit dem Kampf gegen Inflation begründen.

Wichtig für unseren Handel ist die Aussage der SNB, wonach der Franken nicht mehr überbewertet sei, was die Tür für eine weitere Aufwertung des Frankens öffnet. Zudem sollen die Aktienbestände wieder reduziert und auf dem offenen Markt verkauft werden, wodurch die Geldmenge wieder schrumpfen wird, was praktisch einem QT-Programm entspricht. Der Franken dürfte daher bald die Parität zum Dollar und insbesondere zur europäischen Schwachwährung erreichen und weiter ansteigen. Die Terminmarktdaten bestätigen, dass der Schweizer Franken überverkauft ist und deutliches Aufwertungspotenzial besitzt. Man sollte sich entsprechend am Terminmarkt positionieren.

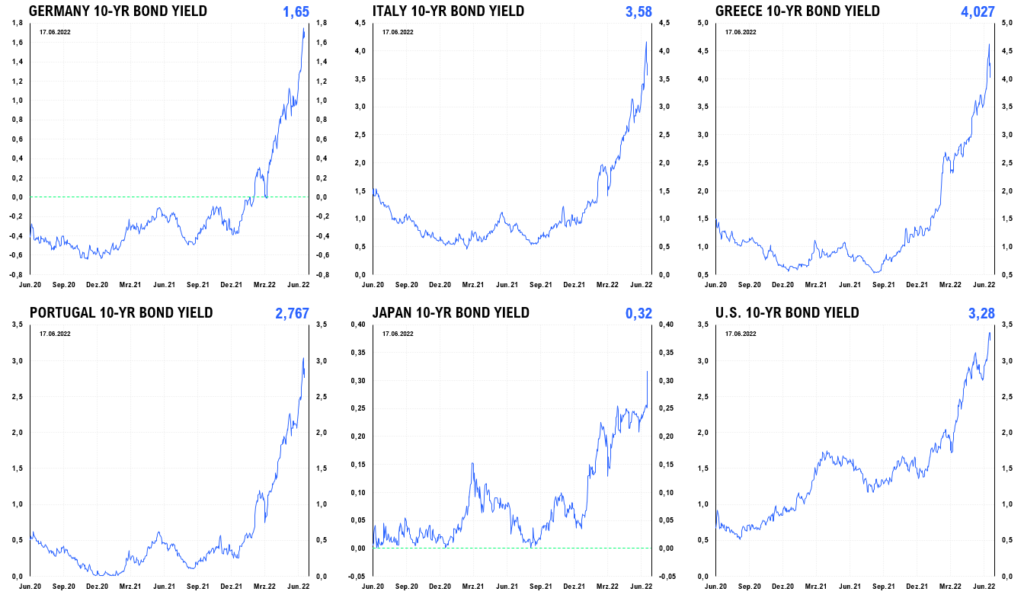

Die japanische Notenbank (BoJ) weigerte sich hingegen in der letzten Woche dem internationalen Trend zu folgen und ihren Leitzins anzuheben. Stattdessen versprach man die Nullzinsen zu verteidigen, auch wenn man alle Staatsanleihen dafür aufkaufen müsse. Daraufhin stiegen die Zinsen der Zehnjährigen scheinbar erst recht an, denn diesen Peg wird die BoJ nicht aufrechterhalten können. Im Gegenteil provoziert dies den Markt dagegen zu wetten. Je mehr Staatsanleihen die BoJ aufkaufen wird, desto höher wird der Inflationsdruck und somit auch der Zinsanstieg werden. Der japanische Yen ist am Terminmarkt aktuell zwar auch überverkauft, nachdem dieser von 104 Yen je Dollar auf über 135 Yen eingebrochen war, doch angesichts der Absicht der BoJ weiterhin intervenieren zu wollen, sollte man aktuell noch nicht auf die Käuferseite wechseln.

Die BoJ wird letztlich kapitulieren und den Zinsanstieg zulassen müssen oder letztlich mit dem japanischen Staat bankrottgehen. Erste Hedgefonds positionieren sich bereits gegen den japanischen Anleihenmarkt, um die BoJ zu brechen, was an George Soros erinnert, der 1992 die Bank of England zu Fall brachte. Das Endspiel für Japan läuft und die Fehlallokationen in der japanischen Wirtschaft, die sich über Jahrzehnte durch die Nullzinspolitik angehäuft haben, werden sich schon bald in einer historisch einmalig starken Rezession bei gleichzeitig steigender Inflation entladen, ebenso wie im Rest der Welt. Ein Short auf japanische Anleihen scheint daher sehr interessant zu sein.

Obwohl die Zinsen noch immer niedrig sind, fürchtet man sich in Brüssel und Frankfurt vor der nächsten Eurokrise, die bereits an die Türe klopft. Die steigenden Zinsen werden insbesondere die hochverschuldeten Südländer wieder in den Bankrott treiben, weshalb man ebenso wie in 2008 wieder intervenieren will. Die EZB kündigte vergangene Woche auf einer Sondersitzung an gegen die Ausweitung des Zins-Spreads zwischen solideren Nordstaaten und den hoch verschuldeten Südstaaten vorgehen zu wollen. Man betonte dabei, dass dieses „Engagement keine Grenzen kenne“, womit man Investoren davon abhalten will, die Staatsanleihen der Südländer zu verkaufen und zu shorten. Dazu muss die EZB Staatsanleihen der solideren Staaten verkaufen und stattdessen die Schulden der Südländer ins Buch nehmen, wofür letztlich alle Mitgliedsländer haften werden.

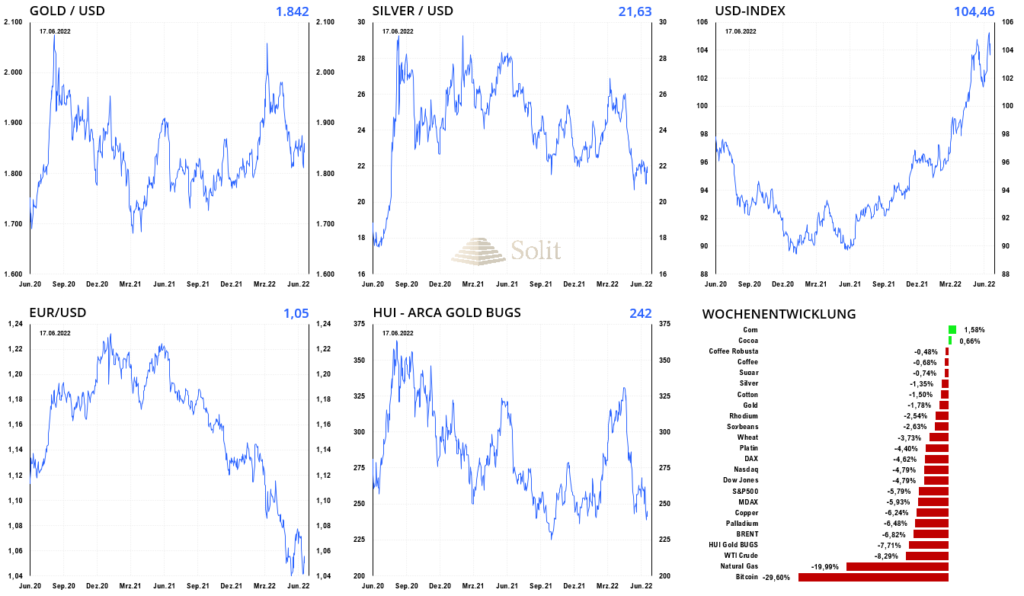

Diese Krise wird schlimmer werden als die Krise von 2008 und sie wird stagflationär ablaufen in den nächsten Jahren. Die Preise werden inmitten einer historisch starken Rezession ansteigen und Vermögen ausradieren. Es gibt nur wenige sichere Häfen, wie Gold und Silber, die Schutz in diesem Jahrzehnt bieten werden.

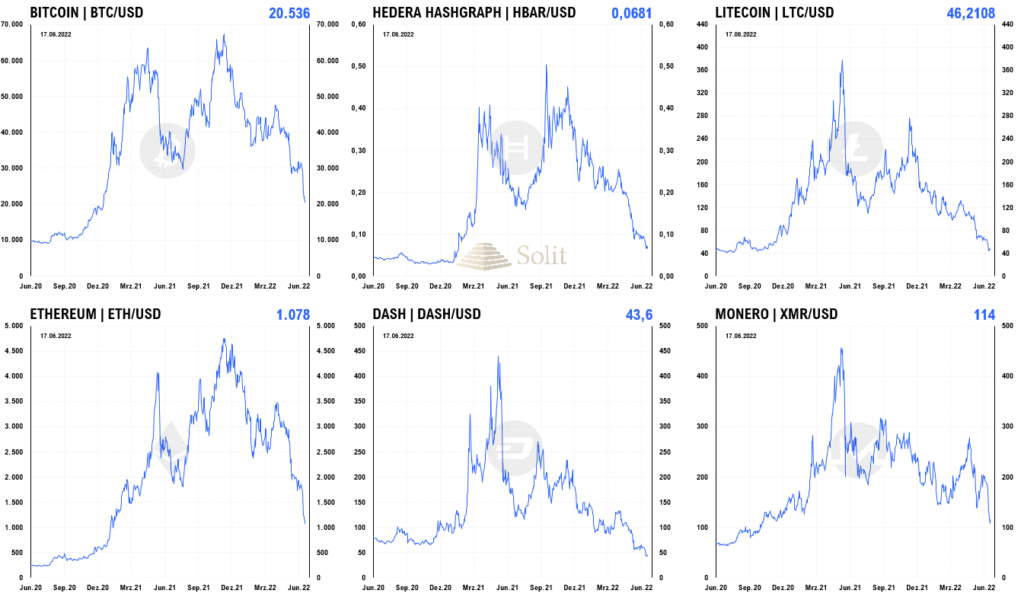

In der letzten Handelswoche gab es fast nur rote Vorzeichen, wobei der Verlierer der Woche der Bitcoin war, der um 30% einbrach. Der Gaspreis kollabierte ebenso, da weniger Gas aus den USA nach Europa geliefert werden kann, nachdem eine Explosion in einem Hafen vor zwei Wochen die Ausfuhrkapazitäten reduziert hatte. Die Goldminenaktien wurden ungerechtfertigt wieder mit dem Standardaktienmarkt nach unten geprügelt, was in den nächsten Wochen eine neue antizyklische Kaufchance bieten dürfte. Dennoch halten sich Gold und die Minenaktien im aktuellen Umfeld relativ stark, da das Smart Money bereits als Käufer aktiv sein und die günstigen Preise nutzen dürfte.

Der Bitcoin fiel in der letzten Woche auf 18.000$, was seit seinem Hoch einem Minus von 73% entspricht. Viele Altcoins verloren im letzten Jahr bereits mehr als 90% und manche wurden gar wertlos. Die meisten Kryptos haben im letzten Jahr alle Gewinne der letzten beiden Jahre wieder abgegeben. Nachdem ich mit meinen Abonnenten den Bitcoin bei 9.000 vor zwei Jahren gekauft hatte, hatten wir den aktuellen Einbruch erwartet und bei 62.000$ verkauft. Während die Märkte im letzten Jahrzehnt von billigem Geld überschwemmt wurden, fehlt in der Stagflation den Menschen das Geld zum Spekulieren, da alle ihre Gürtel enger schnallen müssen. Es ist daher fraglich, ob die Zyklen, wie wir sie aus den letzten zehn Jahren kennen, bestandhaben werden. Eine Bodenbildung dürfte sich mindestens ein Jahr hinziehen, bevor der Markt bestenfalls wieder ansteigen kann. Kryptowährungen bleiben eine Spielwiese für Spekulanten, doch wie ich immer sagte, sollten jene, die ihr Vermögen schützen wollen besser auf Gold, Silber und Minenaktien setzten.

Technische Analyse zu Silber: Kommt nun der finale Abverkauf unter 22$?

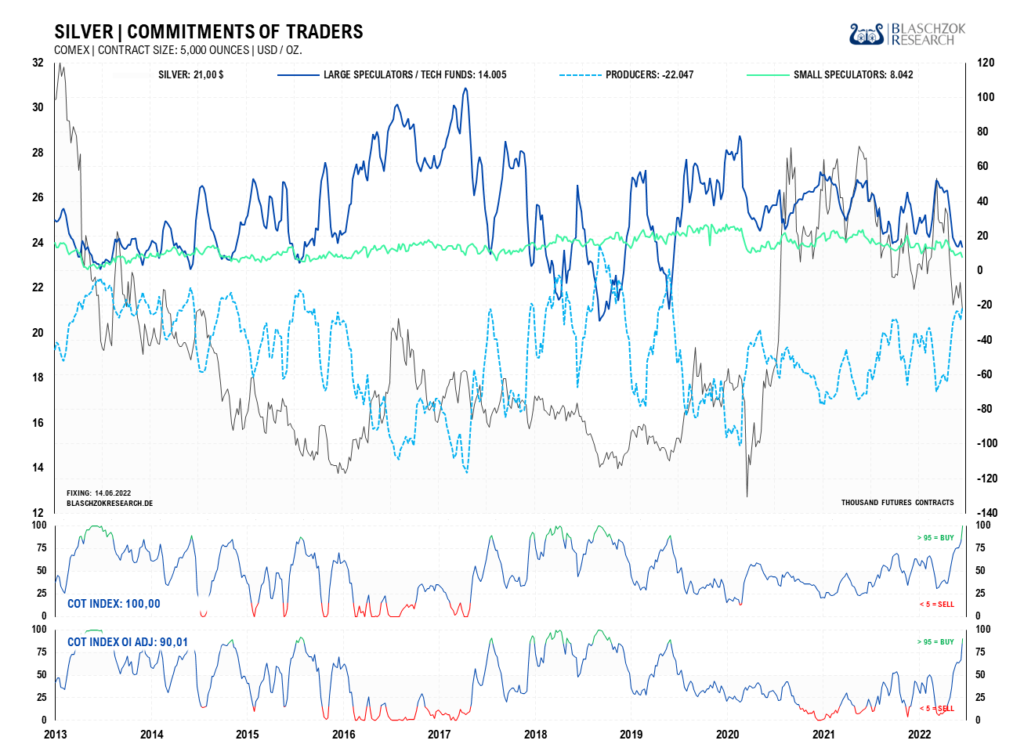

Terminmarkt: COT-Report vom 17.06.2022

Der aktuelle COT-Report wird immer freitags seitens der US-Terminmarktaufsicht veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die COT-Daten werden seitens der CFTC also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten erhielten noch vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber, Platin und Palladium. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen.

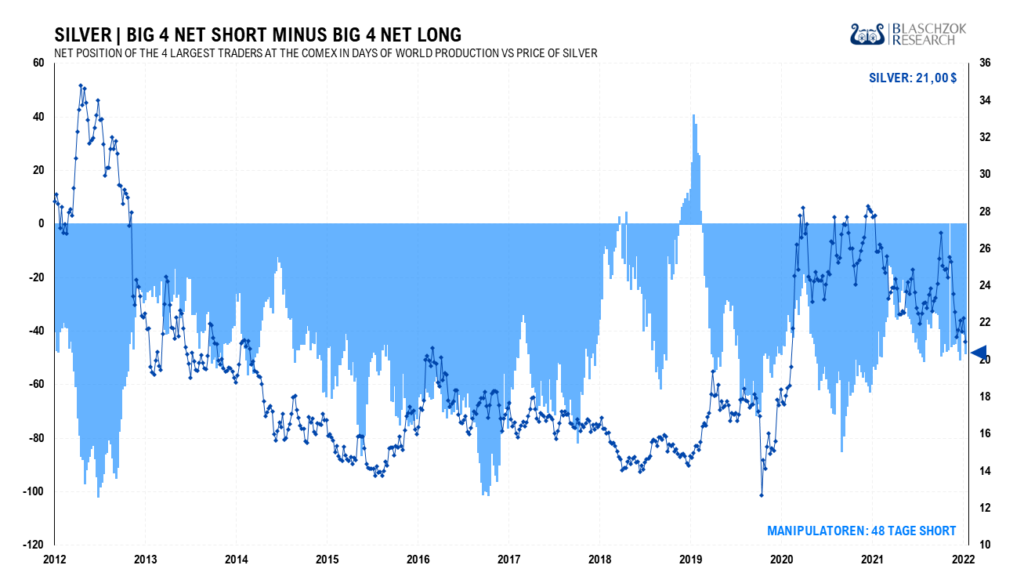

Der neueste Report zeigte deutliche Schwäche unter der Unterstützung bei 22$. Dazu kommt, dass die BIG 4 an der COMEX bei 22$ mit 7 Tagen der Weltproduktion an nackten Shortkontrakten gegengehalten haben. In der Regel decken sich diese mit einem Gewinn wieder zu tieferen Preisen ein. Dies spricht auch für einen finalen Sell Off am Silbermarkt, der mit dem neuesten COT-Report wahrscheinlicher geworden ist.

Bullisch ist hingegen, dass der COT-Index zum Open Interest mittlerweile bei 90 Punkten liegt. Dies ist der höchste Stand seit zweieinhalb Jahren und zeigt, dass der Silbermarkt relativ überverkauft ist. Zinsanhebungen und die aufziehende Rezession dürften weiterhin für eine schwache industrielle Nachfrage sorgen, weshalb sich der Terminmarkt diesmal auch völlig bereinigen könnte. Bis zu einem antizyklischen Kaufsignal bei 100 Punkten ist noch Luft vorhanden. Ein mittelfristiges Kaufsignal gibt es auf diesem Preisniveau aktuell noch nicht.

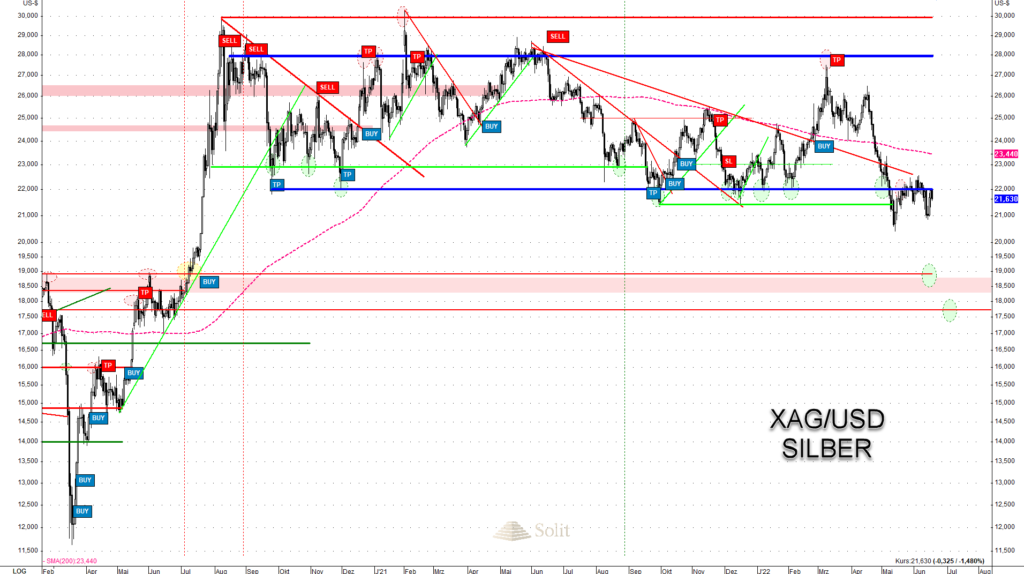

Über anderthalb Jahre hinweg war der Silberpreis in einer Handelsspanne zwischen 22$ auf der Unterseite und 28$ auf der Oberseite gefangen. Aufgrund des Überangebots am Silbermarkt, das sich seit 10 Monaten zeigte, hielten wir stets einen bärischen Ausbruch aus dieser Handelsspanne mit einem Korrekturziel bei 18$ für möglich und wahrscheinlich. Der plötzliche Krieg in der Ukraine entfachte jedoch neue Investmentnachfrage, sodass sich der Silberpreis mit Hilfe der Spekulanten noch einmal auf 27$ aufbäumen konnte. Da der Krieg sich nicht auf weitere Staaten ausweitete, fiel der Goldpreis wieder auf das Vorkriegsniveau und auch der Silberpreis setzte seine vorherige Talfahrt fort. Die Rezession verstärkt die schwache industrielle Nachfrage und drückt auf den Preis. Bis dato kann die Investmentnachfrage den Rückgang der industriellen Nachfrage nicht kompensieren, doch wird sich das in den nächsten Jahren stark ändern.

Der Silberpreis fiel nun aus der Handelsspanne und erreichte 20,50$ im Tief, bevor ein technischer Pull-Back an die vorherige Unterstützung bei 22$ einsetzte. Dies ist primär der technischen Gegenbewegung des Goldpreises zu verdanken, der nach dem Test der Unterstützung bei 1.800$ wieder anstieg. Spekulanten haben damit begonnen die Anstiege zu verkaufen und so auch an der Widerstandsmarke bei 22$. Auffällig ist die neue Shortposition der BIG 4 am Widerstand bei 22$. Eine Rückeroberung der ehemaligen Unterstützung würde das Verkaufssignal zwar negieren und ein technisches Kaufsignal erzeugen, doch hat dieses Signal eine niedrige Wahrscheinlichkeit auf Erfolg, weshalb man konsequent einen Stop-Loss platzieren muss. Unter 22$ bleibt das Signal unvermindert short mit dem Ziel bei 18$ je Feinunze. Zuletzt hat sich die Wahrscheinlichkeit, dass Silber noch einmal kurzfristig fallen wird, womöglich kurzzeitig auch unter die Produktionskosten, verstärkt. Diesen Abverkauf sollte man jedoch als Investor, sowie im Trading für Käufe nutzen.

Im größeren Bild des Tagescharts zeigt sich eine große Handelsspanne zwischen 28 US-Dollar auf der Oberseite und 22 US-Dollar auf der Unterseite, in der sich der Silberpreis über fast anderthalb Jahre bewegte.

Nach fast einem Jahr mit Schwäche und mehrmaligen Tests der Unterstützung bei 22 US-Dollar, hatte der Ukraine-Krieg und die daraufhin gestiegene Investmentnachfrage den Silberpreis vor einem Einbruch unter diese Unterstützung gerade noch einmal bewahrt. Aufgrund der Schwäche empfahl ich immer bei 28$ kurzfristig die Gewinne mitzunehmen.

Nachdem Silber die Handelsspanne nach unten verlassen hat, ist die Falltür auf und es wäre Luft bis in den Bereich von 18$ vorhanden. In diesem Abverkauf könnten sich die Terminmarktdaten völlig bereinigen und sich auch die BIG4 ihrer Shortpositionen entledigen, die sie im Bereich bei 28$ aufgebaut hatten. Ein Abverkauf wäre also das idealtypisch zyklische Verhalten am Silbermarkt.

Kurzfristig scheint jetzt nur noch ein exogener Faktor in der Lage zu sein, den Gold- und insbesondere den Silberpreis wieder zu stützen. Sollte sich jedoch der Krieg nicht ausweiten und auch die Notenbanken nicht plötzlich von ihrem Quantitative Tightening abweichen, so fehlen kurzfristig die Katalysatoren, die dem Silberpreis wieder Aufwind verleihen könnten. In diesem Fall müssen wir mit einer Bereinigung des Terminmarktes von der Spekulation rechnen, was den Silberpreis auf 18$ zurückführen würde, bevor es wieder nach oben geht.

Kurz gesagt bleibt der Silberpreis unter 22$ short mit dem Ziel im Bereich zwischen 18$ und 19$. Erst dort sehen wir eine gute Chance für Käufe und ein antizyklisches Kaufsignal auf jeder Zeitebene. Über 22$ gibt es zwar ein technisches Kaufsignal, das jedoch nur eine niedrige Wahrscheinlichkeit auf Erfolg hat und bald wieder negiert werden dürfte, weshalb ein Stop-Loss schnell platziert werden muss.

Langfristige Analyse

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 US-Dollar auf der Unterseite und 19 US-Dollar auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild sehr bullisch. Im Wochenchart ist das dreimalige Scheitern am Widerstand bei 28 US-Dollar noch deutlicher sichtbar und es hat sich eine Handelsspanne zwischen 22 US-Dollar auf der Unterseite und 28 US-Dollar auf der Oberseite etabliert. Diese Handelsspanne wurde nun nach unten verlassen, was bärisch ist.

Selbst ein Rücksetzer auf oder unter die Unterstützung bei 19 US-Dollar, was zuvor der langfristige Widerstand war, würde das übergeordnet charttechnisch bullische Bild nicht zerstören.

Solange der US-Dollar in einem Umfeld von Zinsanhebungen und einem Quantitative Tightening stark bleibt, solange gibt es wenig Hoffnung, auf eine schnelle Erholung des Silberpreises. Sobald das Tapering jedoch scheitert und die Anleihenkäufe fortgesetzt werden, werden Gold und auch Silber zum Schutz vor Inflation zunehmend gefragt werden. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das den Silberpreis weit über sein nominales Allzeithoch bei 50 US-Dollar tragen wird.