Investing.com – Keiner wünscht sich einen Wirtschaftscrash, der die Aktienmärkte in den Abgrund reißt und Millionen von Arbeitsplätzen vernichtet. Deshalb wird darauf vertraut, dass Regierungen und Zentralbanken ihren Job machen, um genau das zu verhindern.

Doch mit derartigen Marktinterventionen werden die Folgen einer Krise nicht behoben, sondern lediglich in die Zukunft verlagert. Während der vergangenen Krisen konnte so entgegen jeglicher ökonomischer Vernunft erfolgreich verhindert werden, dass das Wirtschaftswachstum, die Aktienmärkte und Arbeitsplätze wirklich in Gefahr waren.

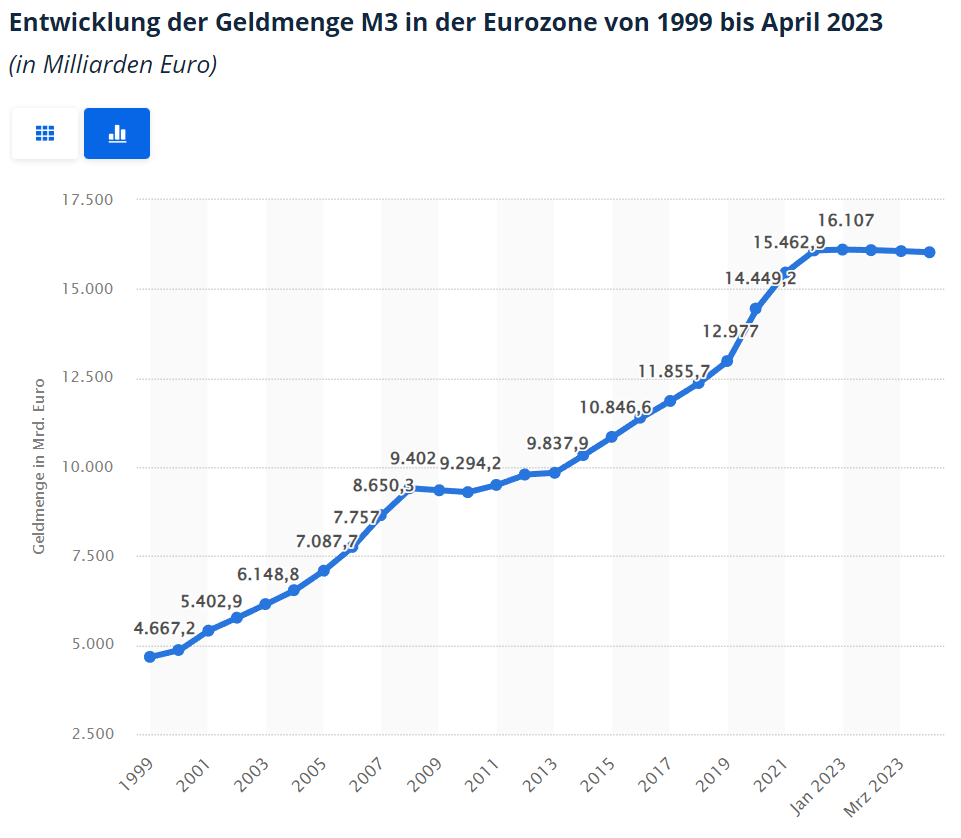

Dies gelang, indem Länder neue Schulden machten, also neues Geld druckten. Das ist die einzige Möglichkeit, um den negativen Auswirkungen einer drohenden Wirtschaftskrise zu entgehen.

Aber auch das bleibt nicht ohne Folgen. Bereits im 1. Semester der Volkswirtschaftslehre lernt jeder Student den Zusammenhang zwischen dem Geldmengenwachstum und der Inflation. Wenn die Geldmenge schneller steigt als das Wirtschaftswachstum, dann werden die Preise genauso erhöht wie die Löhne.

Um so verwunderlicher ist, dass Zentralbanken wie EZB und Fed mit ihren Inflationsprognosen dermaßen daneben lagen. Im Zuge der Covid-Lockdowns wurden die Märkte mit frischem Geld geflutet, nachdem niedrige Zinsen und Konjunkturprogramme bereits über 10 Jahre lang für eine zunehmende Liquidität gesorgt hatten, um den Auswirkungen der Finanzkrise entgegenzuwirken.

Quelle: Statista

Dennoch behaupteten die Zentralbanker anfänglich, dass keinerlei geldpolitische Maßnahmen notwendig seien, denn der Anstieg der Inflation ist nur vorübergehend.

Als man dann doch eingreifen musste, wurden die für die Inflation verantwortlichen hohen Rohstoffpreise und Lieferkettenprobleme mit dem Ukraine-Krieg erklärt. Dabei belegt eine Studie der Bank für Internationalen Zahlungsausgleich (BIZ), dass das Geldmengenwachstum das Problem ist und die Inflationsprognosen der Zentralbanken nichts taugen, wenn dieser Faktor bei den Betrachtungen keine Rolle spielt, wie der Investmentanalyst Daniel Lacalle in seinem neuesten Artikel darlegt.

Seiner Ansicht nach spielen hohe Rohstoffpreise keine Rolle, denn während Öl, Gas, Heizöl und Benzin auf den Vorkriegsniveaus notieren, ist die hohe Inflation geblieben.

In den USA und Europa hat sich die Inflation von ihren Hochs zwar zurückgezogen, aber das ist kein Grund für eine Entwarnung – das Ziel von 2 Prozent liegt in weiter Ferne.

Laut Lacalle stellte das BIZ fest, dass es einfach ist, die Inflation auf 4–5 Prozent zu senken, aber um das Zielniveau zu erreichen, werden viel umfangreichere Maßnahmen notwendig sein. Maßnahmen, die uns allen nicht gefallen werden. Denn ohne einen Crash, bei dem die Wirtschaft in die Knie gezwungen wird, die Löhne aufgrund von steigender Erwerbslosigkeit sinken und die Preise durch die einbrechende Nachfrage fallen, wird das Hinauszögern der Krise mit weiter steigenden Preisen teuer erkauft.

Deutschland befindet sich offiziell in einer Rezession, denn das Wirtschaftswachstum ist zwei Quartale in Folge gesunken, doch die notwendige Marktbereinigung für ein nachhaltiges Senken der Inflation ist das noch lange nicht.

Ökonomen erwarten, dass die USA ebenfalls mit einem wirtschaftlichen Abschwung konfrontiert wird. Sollte sich dieser jedoch als langlebiger und tiefgreifender entpuppen als aktuell prognostiziert (wieder einmal?), dann werden sich die Zentralbanken gezwungen sehen, mit neuen Konjunkturanreizen zu kontern. In solch einem Fall würde die Inflation vom aktuell hohen Niveau aus schnell wieder in Richtung 10 Prozent und mehr steigen, was die Gefahr einer Hyperinflation birgt.

Vor allem in den USA ist die Gefahr hoch, dass die Inflation völlig aus dem Ruder läuft. Im nächsten Jahr stehen die Präsidentschaftswahlen an. Das Letzte, womit Joe Biden während des Wahlkampfes konfrontiert werden will, ist die Tatsache, dass sich die Wirtschaft in einer Rezession befindet. Also wird er gemeinsam mit den Demokraten von der Fed fordern, die Zinssätze endlich zu senken und Staatsanleihen zu kaufen.

Hinzu kommt, dass es gelungen ist, die USA vor dem drohenden Zahlungsausfall zu retten, indem die Schuldenobergrenze ausgesetzt wurde. Damit wurde die Möglichkeit geschaffen, weiter mit vollen Händen Geld auszugeben, welches gedruckt werden muss, was wiederum die Geldmenge erhöht.

Somit stecken wir in einem echten Dilemma. Einerseits können wir uns glücklich schätzen unsere Jobs zu behalten, doch andererseits müssen wir mit der hohen Inflation und der Entwertung der Ersparnisse zu leben lernen.

Die Alternative dazu ist der Crash, wie Daniel Lacalle erklärt:

"Was Ihnen keine Zentralbank sagen will, ist, dass die einzige Möglichkeit, die Inflation deutlich zu senken, eine Rezession sein muss.

Angesichts dessen reden sie lieber von einem "Soft Landing", was die Inflation nicht nachhaltig senken kann."