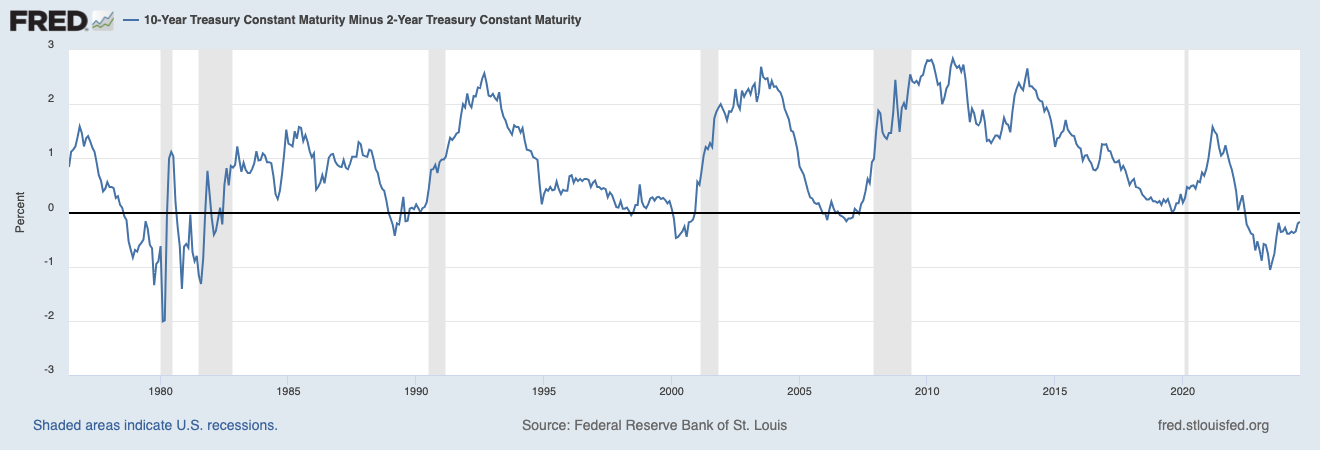

Investing.com - In den USA könnten sich die wirtschaftlichen Wolken am Horizont verdichten. Ein entscheidender Indikator, der Spread zwischen zehnjährigen und zweijährigen US-Staatsanleihen, steht kurz davor, seine seit Juni 2022 anhaltende Inversion zu beenden. Historisch betrachtet, kündigte eine solche Veränderung stets eine bald eintretende Rezession an.

Der Spread, also die Zinsdifferenz zwischen den lang- und kurzfristigen Staatsanleihen, ist ein bedeutender Frühindikator für wirtschaftliche Entwicklungen. Normalerweise ist der Zinssatz für langfristige Anleihen höher als für kurzfristige. Eine Inversion, bei der die kurzfristigen Zinsen höher liegen als die langfristigen, signalisiert oft Unsicherheiten und eine mögliche wirtschaftliche Abschwächung. Sobald sich diese Inversion wieder löst und die Kurve normalisiert, folgte in der Vergangenheit meist innerhalb weniger Monate eine Rezession.

- In eigener Sache: Möchten Sie wissen, wie die erfolgreichsten Investoren ihre Portfolios gestalten? InvestingPro gibt Ihnen Zugang zu den Strategien und Portfolios von Top-Investoren. Zusätzlich erhalten Sie monatlich über 100 Aktienempfehlungen, die auf KI-gestützten Analysen basieren. Neugierig? Klicken Sie hier für mehr Informationen.

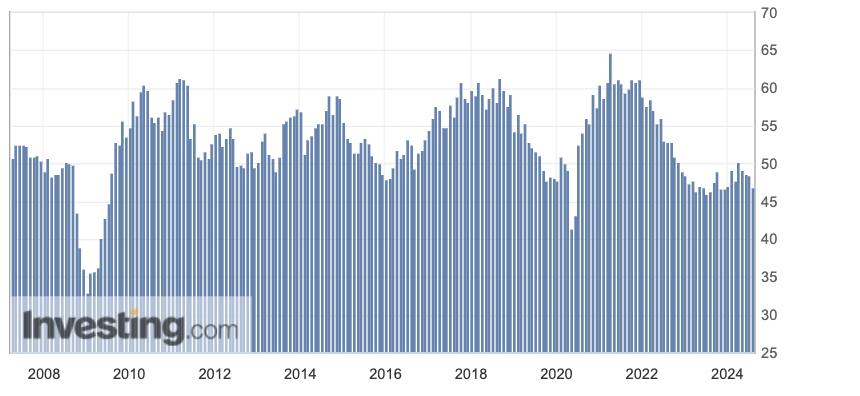

Zu den aktuellen Warnsignalen zählt der ISM-Index für das verarbeitende Gewerbe. Im Juli fiel dieser Index auf 46,8 %, ein Niveau, das seit acht Monaten nicht mehr erreicht wurde. Der ISM-Index, der die Industrieaktivität misst, gibt bei Werten unter 50 % eine Kontraktion der wirtschaftlichen Aktivität an. Solch niedrige Werte verstärken die Sorgen vor einer bevorstehenden Rezession.

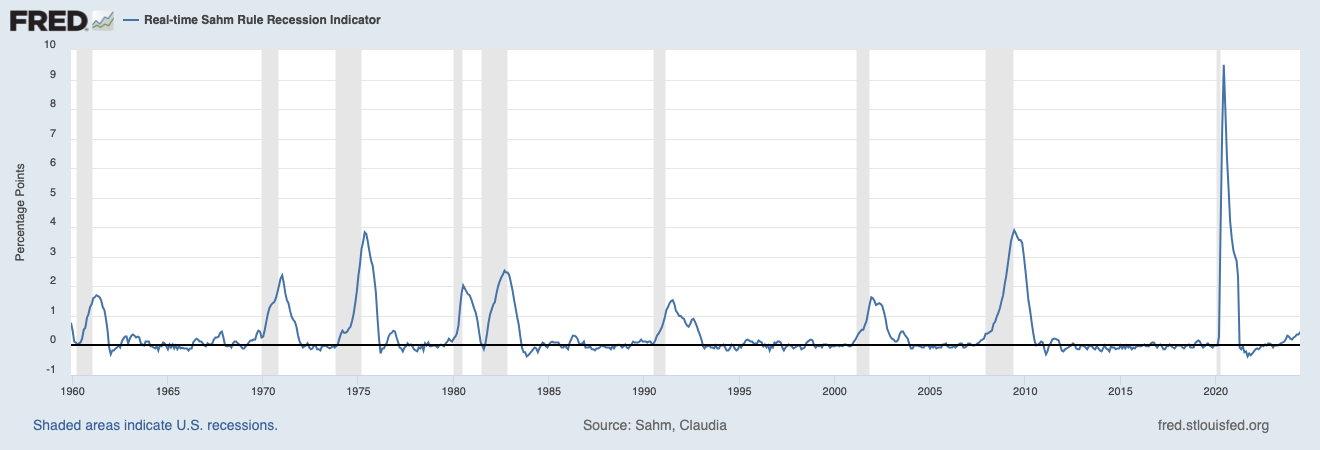

Ein weiteres unheilvolles Signal liefert die Sahm Rule. Diese Regel, benannt nach der Ökonomin Claudia Sahm, hat in der Vergangenheit stets zuverlässig eine Rezession angekündigt. Die Sahm Rule tritt in Kraft, wenn die Arbeitslosenquote um mindestens 0,5 Prozentpunkte über den niedrigsten Wert der letzten 12 Monate steigt. Im Juli stieg die Arbeitslosenquote um weitere 0,2 % auf nun 4,3 %, was zusammen mit dem vorherigen Anstieg den kritischen Schwellenwert erreicht.

Begleitet wird dieses Szenario von einem deutlichen Anstieg der Erstanträge auf Arbeitslosenunterstützung. Letzte Woche lag der Wert bei 249.000 – der höchste Stand seit August 2023.

Auch der Kupferpreis, oft als Indikator für die globale Konjunktur genutzt, sendet düstere Signale. Seit seinem Hoch Mitte Mai hat das Industriemetall über 18 % an Wert verloren. Ein Minus von über 20 % würde einen Bärenmarkt bedeuten, was weitere Sorgen um die wirtschaftliche Entwicklung verstärken könnte.

Die verschiedenen Indikatoren zusammen ergeben ein zunehmend klares Bild: Die USA könnten sich auf eine Rezession zubewegen. Insbesondere der Spread zwischen den 10- und 2-jährigen US-Staatsanleihen, der als einer der zuverlässigsten Vorboten gilt, könnte bald das endgültige Warnsignal liefern. Bleibt abzuwarten, ob und wie die Wirtschaft darauf reagieren wird und welche Maßnahmen ergriffen werden, um diese drohende Krise abzuwenden.

Die Federal Reserve (Fed) jedenfalls ist in Habachtstellung. Am Mittwoch deutete sie an, die Leitzinsen im September zu senken, wenngleich sie sich nicht darauf festlegen wollte. Die Fed wies darauf hin, dass die Risiken für die Beschäftigung nun ebenso groß seien wie die Gefahren durch steigende Preise. Diese Neubewertung könnte der Fed mehr Spielraum geben, um die Zinsen bereits im September zu senken und so die Wirtschaft zu stützen. Fed-Chef Jerome Powell erklärte, er könne sich vorstellen, die Zinsen in diesem Jahr mehrmals zu senken oder aber auch nicht. Man werde von Sitzung zu Sitzung entscheiden, sagte er.

Tipp: Möchten Sie mehr über das Investieren erfahren? In unserer Börsen Akademie finden Sie zahlreiche informative Artikel und hilfreiche Tipps. Besuchen Sie uns und bilden Sie sich weiter!