Investing.com - Der US-Dollar ist im Steigflug. In den letzten drei Monaten hat er um mehr als 8 Prozent zugelegt. Am Donnerstag kletterte die Weltreservewährung auf 104,95 und war damit so teuer wie seit Dezember 2002 nicht mehr. Der Grund für die Stärke des Dollars ist der aggressiv ansteigende Zinspfad der Fed, der den USA einen noch größeren Zinsvorteil verschafft, während andere Zentralbanken wie die EZB nur langsam in die Gänge kommen.

Die US-Notenbank erhöhte ihren Leitzins im März zum ersten Mal seit 2018 um 25 Basispunkte. Dem folgte eine weitere Anhebung um 50 Basispunkte im Mai. Weitere 100 Basispunkte werden für die nächsten beiden Sitzungen erwartet. Die Chance einer 75 Basispunkte-Erhöhung auf einer der nächsten beiden Sitzungen hatte Powell kürzlich heruntergespielt. Dies sei nichts, was derzeit "aktiv" in Erwägung gezogen werde, sagte er auf seiner letzten Pressekonferenz. Allerdings haben sowohl die US-Notenbanker als auch US-Präsident Joe Biden in letzter Zeit wiederholt betont, wie wichtig ihnen eine wirksame Inflationsbekämpfung ist. Ausgeschlossen werden sollte daher nichts, zu schmerzhaft waren die Erfahrungen in den 1970er und frühen 1980er Jahren. Bis zum Jahresende preist der Markt derzeit bis zu 200 Basispunkte an weiteren Zinserhöhungen ein. Das würde den Leitzins in eine Spanne von 2,75 bis 3,00 Prozent bringen.

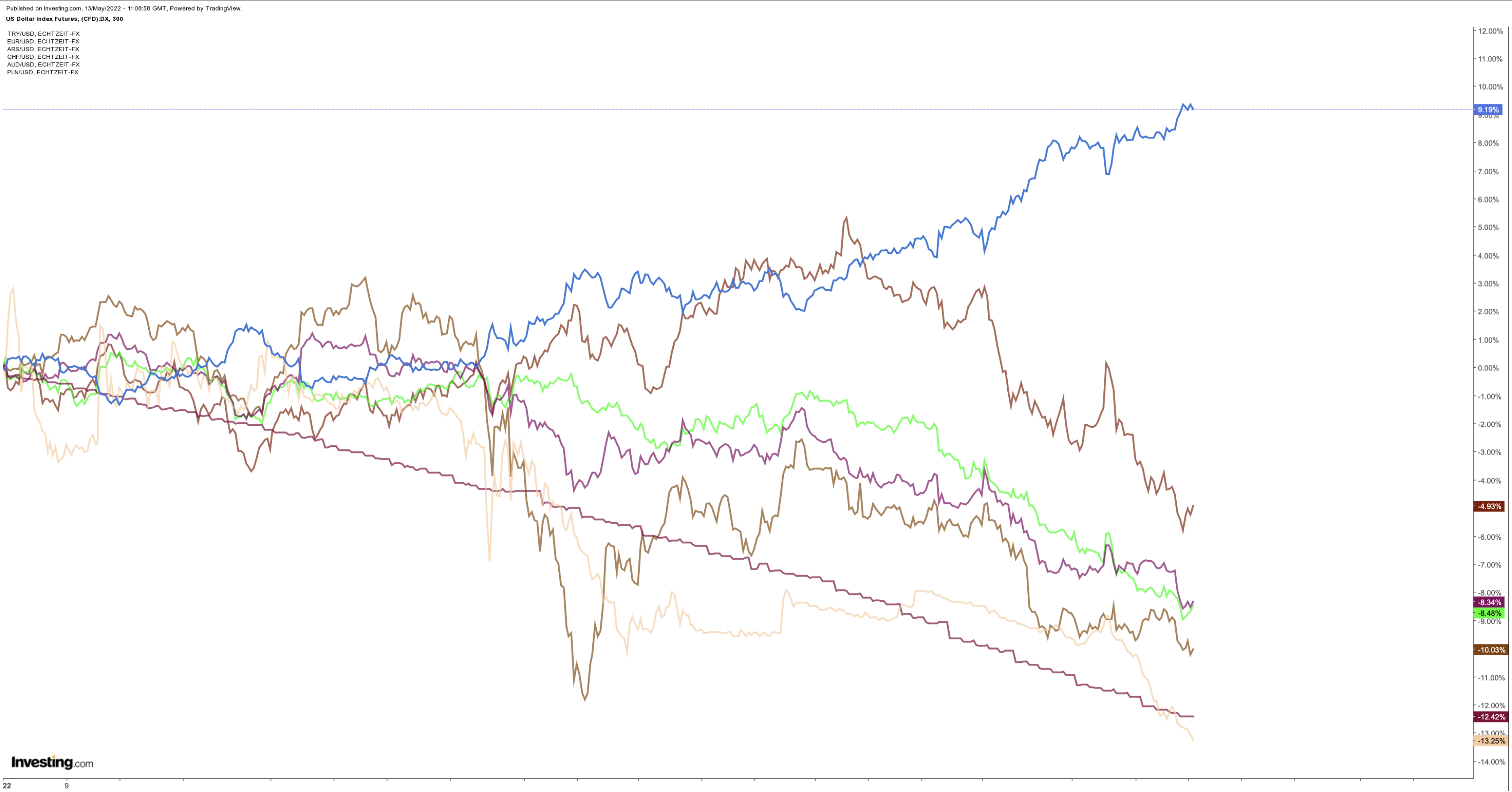

Die Stärke des Dollars zeigt sich besonders deutlich gegenüber den Währungen der Schwellenländer, die allesamt hohe Dollarverschuldung aufweisen. So hat die türkische Lira seit Jahresbeginn fast 16 Prozent gegenüber dem US-Dollar verloren, der argentinische Peso 14,2 Prozent und der polnische Zloty 11,60 Prozent. Aber auch im Vergleich zu den Währungen der Industrieländer hat der Greenback deutlich zugelegt: zum Schweizer Franken um 9,7 Prozent, zum Euro um 8,6 Prozent und zum Australischen Dollar um 7,27 Prozent.

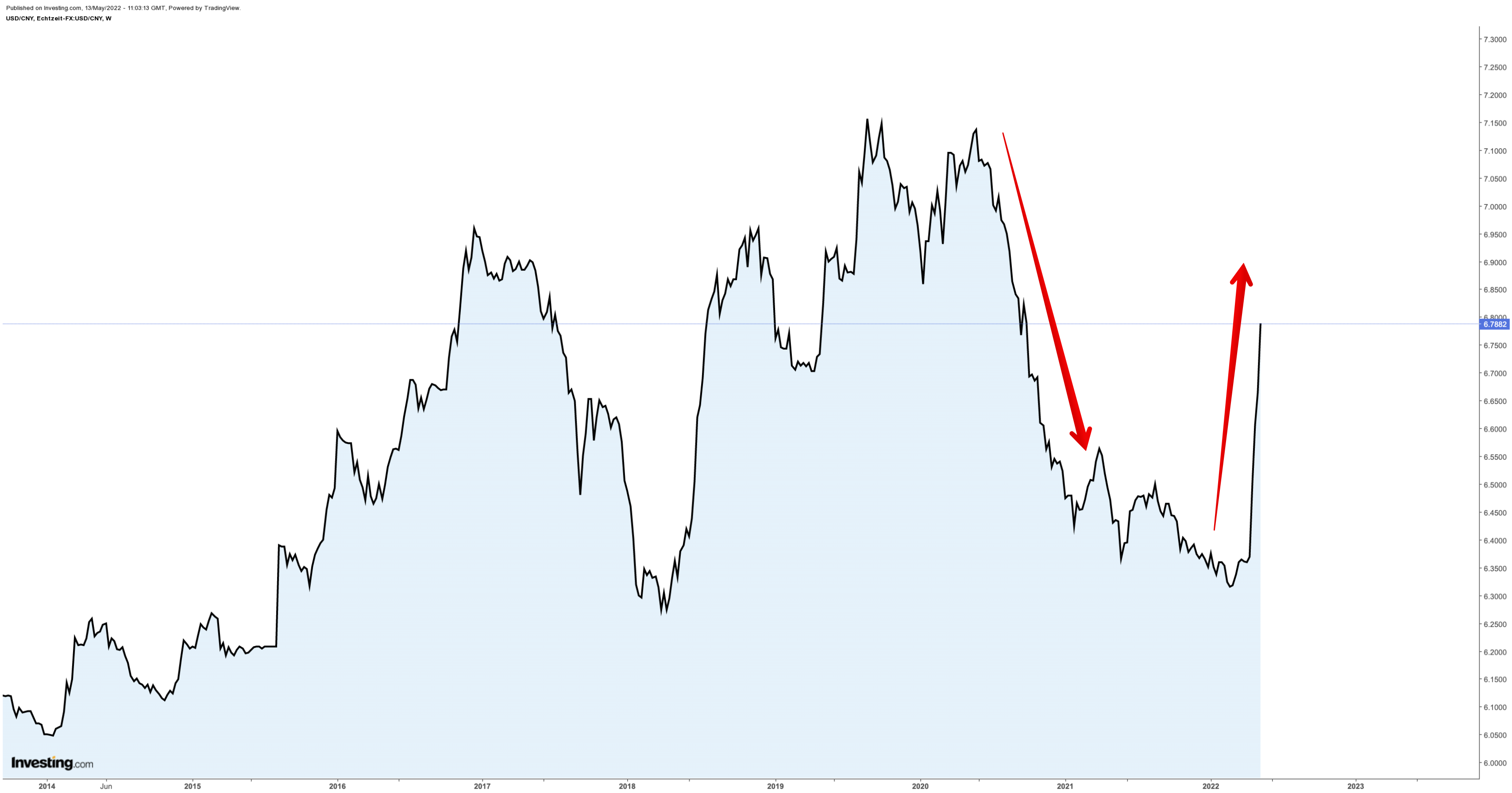

Der chinesische Yuan notiert 6,5 Prozent niedriger. Um der hiesigen Konjunktur in Reaktion auf die Corona-Lockdowns wieder auf die Sprünge zu helfen, hat die chinesische Notenbank zuletzt den Yuan deutlich abgewertet. Die indische Rupie hält sich dagegen vergleichsweise stabil. Sie verlor "nur" 1,51 Prozent gegenüber dem Dollar.

Trotz der zuletzt beobachteten enormen Aufwertung ist ein Ende der Dollar-Stärke nach Ansicht der Analysten von Capital Economics nicht in Sicht. Sie rechnen sogar mit einer Fortsetzung der Aufwertung bis zum Ende des Jahres.

"Wir sehen den DXY-Index bis Ende dieses Jahres bei etwa 108 und damit auf dem höchsten Stand seit Anfang der 2000er Jahre", schrieb der Capital Economics-Marktanalyst Jonathan Petersen in einer Notiz.

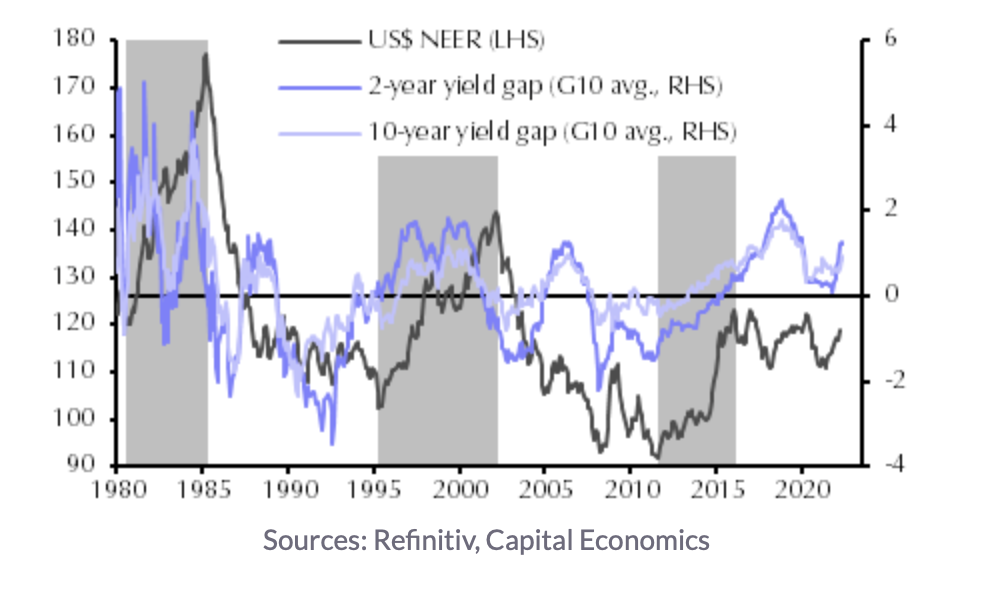

Als Haupttreiber sieht der Experte die relative geldpolitische Haltung der Fed im Vergleich zu anderen großen Zentralbanken weltweit, was sich in den unterschiedlichen Höhe der Zinsen, Anleiherenditen und Kaufprogramme widerspiegele. Aber auch die Dollar-Bewertung und der globale Hintergrund könnten eine wichtige Rolle spielen.

Obwohl auch andere Notenbanken mit einer galoppierenden Inflation zu kämpfen haben, die sie zu einer Anhebung der Leitzinsen zwingt, droht sich die geldpolitische Divergenz zwischen der Federal Reserve und den anderen großen Zentralbanken weiter zu vergrößern, so Capital Economics.

„Unserer Einschätzung nach ist die US-Wirtschaft im Gegensatz zu den meisten anderen Volkswirtschaften gut aufgestellt, um eine Straffung der Geldpolitik über ihren "neutralen" Zinssatz hinaus zu überstehen. Europa und Asien dürften dagegen mit den Auswirkungen der höheren Rohstoffpreise auf die Terms of Trade zu kämpfen haben, und sowohl die PBOC als auch die BoJ lockern ihre Geldpolitik, während der Rest der Welt die Geldpolitik strafft. Diese Unterschiede in der Geldpolitik dürften sich in einer weiteren Ausweitung der Renditedifferenzen bei Staatsanleihen zu Gunsten des Dollars niederschlagen“, so Petersen in seinem Bericht.

Nachhaltige Verschiebungen sowohl der kurz- als auch der langfristigen Renditedifferenzen zugunsten der USA fielen mit drei früheren Dollar-"Bullenmärkten" zusammen: 1980 bis 1985, 1995 bis 2002 und 2011 bis 2015.

Als zweiten Grund für eine Fortsetzung der Dollar-Rallye nennt Petersen die globale Konjunkturerholung, die angesichts der hohen Inflation, der Störungen der Lieferketten und der höheren Leitzinsen auf Messers Schneide steht und weitere Zuflüsse in den als sicheren Hafen geltenden Dollar provozieren könnte.

Auch „dies deutet auf eine weitere Aufwertung des Dollars hin, der sich tendenziell verteuert, wenn sich das globale Wirtschafts- und Finanzumfeld eintrübt“, resümierte er.

Ebenso sieht der Analyst keinen großen Gegenwind für den Dollar in Bezug auf die Bewertung, wenngleich er aus fundamentaler Sicht bereits über seinem "fairen Wert" gehandelt wird. Wie in einigen anderen vorangegangenen Zinsanhebungszyklen der Fed dürfte die Bewertung laut Peterson vorerst nur eine untergeordnete Rolle spielen.

Damit der US-Dollar dagegen seine Richtung ändert, bedarf es einer "nachhaltigen Beschleunigung" des Wachstums außerhalb der USA und einer Art "Goldilocks"-Szenario mit einem ausgeglichenen Wachstum und einer Inflation in den großen Volkswirtschaften, die sich dem Ziel der Zentralbank annähert. Ein solches Szenario sei aber frühestens im Jahr 2023 eine realistische Perspektive, schrieb Petersen abschließend.

von Robert Zach