Investing.com - In Zeiten, in denen die Börsen scheinbar unaufhaltsam steigen, werden die Stimmen, die vor einem bevorstehenden Marktcrash warnen, lauter. Doch es gibt auch beruhigende Gegenstimmen, wie die von Nicholas Colas, Mitbegründer von DataTrek. Colas stützt seine positive Einschätzung auf eine wenig bekannte, aber aufschlussreiche Kennzahl: das Verhältnis des S&P 500 zum Goldpreis. Dieses Verhältnis, so der Experte, biete "einen einzigartigen Einblick in das Anlegervertrauen der letzten fünf Jahrzehnte" und liege keineswegs auf einem Niveau, das exzessiven Marktüberschwang signalisiere.

- Mega Sommer-Deal: Profitieren Sie von unserem unschlagbaren Sommerangebot und sichern Sie sich bis zu 60 % Rabatt mit dem Coupon Code PROTRADER. Werden Sie Mitglied bei InvestingPro und nutzen Sie unsere KI-gestützten Börsenstrategien und Tools für nur 6,20 Euro pro Monat (nur 20 Cent pro Tag!). Holen Sie sich jetzt Ihre 1-Jahres-Pro-Mitgliedschaft und seien Sie bestens gerüstet für den nächsten Bullenmarkt! KLICKEN SIE HIER und starten Sie noch heute!

Was ist das S&P/Gold-Verhältnis?

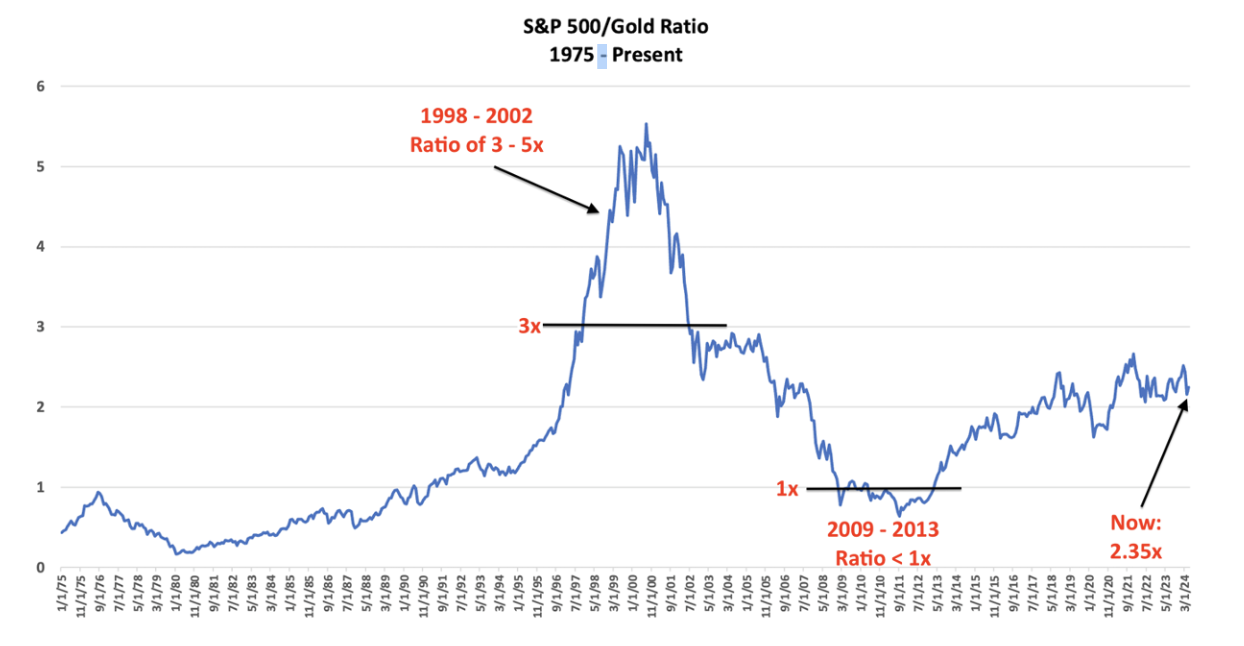

Das S&P/Gold-Verhältnis vergleicht den Preis des S&P 500-Index, einem wichtigen Maßstab für die US-Aktienmärkte, mit dem Preis einer Unze Gold. Aktuell liegt dieses Verhältnis bei 2,35x, wie Colas feststellt. Er erklärt, dass der S&P 500 die erwarteten zukünftigen Unternehmensgewinne widerspiegelt, die "letztlich eine Funktion menschlicher Innovationskraft" seien. Gold hingegen ist ein "statischer, aber wertvoller Vermögenswert", der seit den Tagen der ägyptischen Pharaonen als Wertspeicher dient.

Quelle: DataTrek

Historische Volatilität des S&P/Gold-Verhältnisses

Im historischen Vergleich seit 1975, dem Jahr nach dem Ende der festen Goldpreisbindung, zeigt sich eine deutliche Volatilität. 1980 lag das Verhältnis bei nur 0,17x, was auf hohe Goldpreise als Inflationsschutz und geringes Vertrauen in US-Aktien hinweist. Bis 1997 stieg es auf 3x, angetrieben von der Euphorie über das Internet, und erreichte im Jahr 2000 seinen Höchststand bei 5,5x, bevor die Dotcom-Blase platzte.

"Der Zusammenbruch der Dotcom-Blase und die Finanzkrise 2008 brachten das Verhältnis von 2009 bis 2013 wieder unter 1,0x, genau dort, wo es 1990 war", erläutert Colas. Seit 2014 steigt das Verhältnis wieder an und steht heute bei 2,35x, trotz eines kurzen Rückgangs unter 2x während der Pandemiekrise.

Die Bedeutung des Verhältnisses für Anlegervertrauen

Colas führt diese Schwankungen auf Veränderungen im Anlegervertrauen in Bezug auf Unternehmensgewinne, die Vertrauenswürdigkeit des Finanzsystems und die makroökonomischen Bedingungen zurück. Er identifiziert drei verschiedene Perioden: einen Vertrauensanstieg von 1980 bis 2000, einen deutlichen Rückgang von 2000 bis 2010 und eine allmähliche Erholung nach 2010, bevor er auf die aktuelle Phase eingeht, in der sich alles um KI dreht und Kurse wie die von Nvidia (NASDAQ:NVDA) in ungeahnte Höhen treibt.

"Trotz aller Begeisterung über generative künstliche Intelligenz ist das S&P/Gold-Verhältnis bei weitem nicht so hoch wie zur Zeit der Dotcom-Blase mit über 3,0x", stellt Colas fest. Dies deutet darauf hin, dass der derzeitige Börsenhype nicht so extrem ist, wie oft von den Medien dargestellt wird.

Das Fazit der DataTrek-Analyse ist klar: Das S&P/Gold-Verhältnis mag unkonventionell erscheinen, doch es erweist sich als wertvolles Instrument zur Bewertung des langfristigen Anlegervertrauens in Aktien. "Nach diesem Maßstab sind US-Aktien bei weitem nicht in der Nähe vergangener Perioden besorgniserregender Überhitzung", resümiert Colas.

Das sollte den Anlegern ein Stück weit die Sorgen vor einem unmittelbar bevorstehenden Marktcrash nehmen und zu einer differenzierteren Betrachtung der aktuellen Marktlage beitragen.

Gründe für den aktuellen Höhenflug der Börsen

Der aktuelle Höhenflug an den Börsen, der den Dow Jones Industrial binnen eines Jahres um 16 %, den S&P 500 um mehr als 25 % und den NASDAQ Composite um mehr als 31 % steigen ließ, hat mehrere Ursachen.

Zum einen haben sich die finanziellen Bedingungen erheblich gelockert und zu einer höheren Liquidität am Markt geführt, was die Aktienkurse stützt. Zum anderen beflügelt der Enthusiasmus über technologische Fortschritte, insbesondere im Bereich der Künstlichen Intelligenz, das Vertrauen der Investoren und sorgt für signifikante Kursgewinne. Weiterhin verzeichnen viele Unternehmen robuste Gewinne, was die Investitionsbereitschaft der Anleger stärkt. Schließlich trägt der Optimismus bezüglich der makroökonomischen Bedingungen, wie ein robustes Wirtschaftswachstum und eine abkühlende Inflation, zu einer idealen "Goldilocks"-Situation bei, die weder zu heiß noch zu kalt ist und somit den Aktienmarkt stützt.

Hinweis: Starten Sie mit InvestingPro in eine neue Ära des Investierens! Für nur 6,20 Euro im Monat (bei einem Jahresabo) erhalten Sie Zugang zu einem umfassenden Set an Tools, die Ihre Investmentstrategie verbessern werden:

- ProPicks: Setzen Sie auf KI-gesteuerte Aktienstrategien mit bewährtem Erfolg. Jeden Monat landen über 100 Aktienempfehlungen direkt in Ihrem Postfach.

- ProTips: Wir übersetzen komplexe Finanzdaten in kurze, verständliche Informationen, damit Sie immer den Durchblick behalten.

- Profi-Screener: Finden Sie die besten Aktien, passend zu Ihren Kriterien.

- Umfassende Finanzdaten: Erkunden Sie detaillierte Finanzdaten für tausende Aktien und sichern Sie sich damit einen entscheidenden Vorteil.

Und es kommt noch mehr! Freuen Sie sich auf zusätzliche innovative Services, die Ihr Erlebnis mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und nutzen Sie den Rabattcode "PROTRADER" für zusätzliche 10 % Rabatt auf 1- und 2-Jahrespakete. Jetzt zugreifen!