- Investitionen in günstige, unterbewertete Aktien bieten attraktive Wachstumschancen - ohne dass ein erheblicher Kapitaleinsatz erforderlich ist.

- Dafür habe ich mit dem InvestingPro Screener die zehn besten Aktien identifiziert, die derzeit unter 20 USD gehandelt werden und attraktive Investitionsmöglichkeiten bieten.

- Trotz des schwierigen kurzfristigen Gesamtszenarios empfehlen sich die Aktien auf unserer Liste durch ihre attraktiven Geschäftskennzahlen und langfristiges Wachstumspotenzial.

- Sie sind auf der Suche nach weiteren praktischen Handelsideen, um die aktuelle Marktvolatilität zu meistern? Schalten Sie den Zugang zu den von InvestingPro ausgewählten Aktiengewinnern für nur 60 Cent pro Tag frei

Eine Anlage in Aktien zu Kursen unter 20 USD bietet Investoren interessante Möglichkeiten, ihr Portfolio zu diversifizieren und dabei sogar von Unterbewertungen zu profitieren.

Die folgenden 10 Titel habe ich mit dem Screener und den innovativen KI-Modellen von InvestingPro nach den Kriterien „starker langfristiger Rückenwind“ und „starkes Aufwärtspotenzial“ identifiziert.

Sie suchen Aktien mit explosivem Wachstumspotenzial - wie die 10, die wir hier identifiziert haben?

Mit dem überlegenen Screener-Tool von InvestingPro stehen Ihnen diese Möglichkeiten zur Verfügung:

- Unterbewertete Aktien identifizieren, die erhebliche Renditen versprechen.

- Erweiterte Filter einsetzen, um verborgene Schätze zu identifizieren.

- Jeden Monat von Aktienempfehlungen profitieren - mithilfe von KI, die Käufe und Verkäufe empfiehlt (und das für weniger als 8 EUR/Monat!).

Jetzt und abonnieren - positionieren Sie Ihr Portfolio mit den besten Marktdaten!

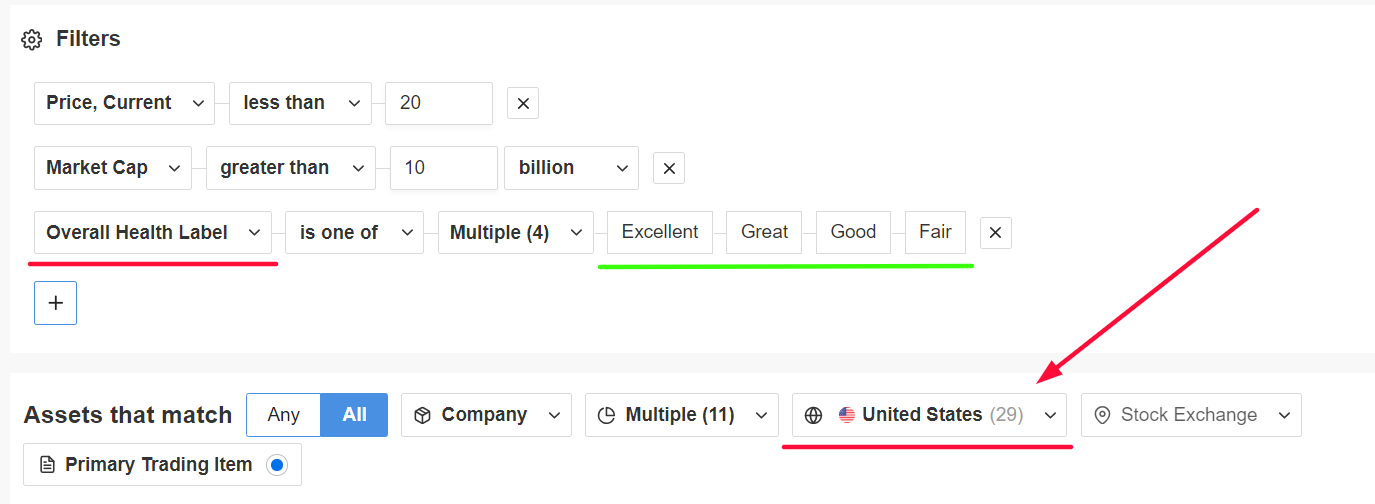

Zunächst habe ich Aktien mit einem Kurs von unter 20 USD und einer Marktkapitalisierung von mindestens 10 Mrd. USD identifiziert, die von unserem Qualitätsscore mit „Excellent“, „Great“, „Good“ oder „Fair“ bewertet werden.

Quelle: InvestingPro

Nach Anwendung meiner Kriterien blieben lediglich 29 Unternehmen übrig.

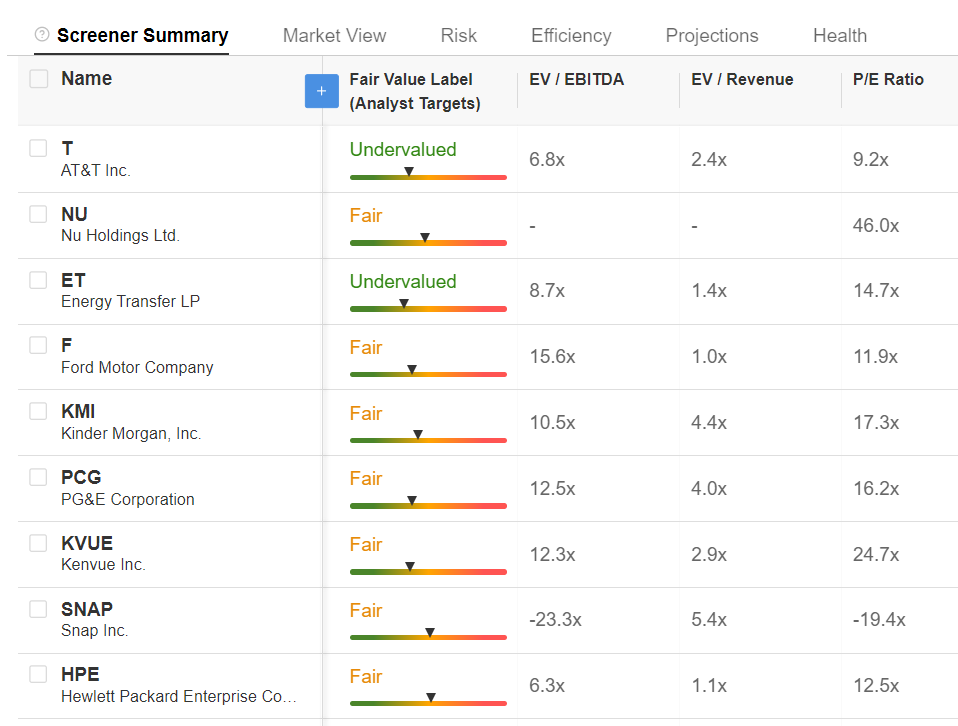

Quelle: InvestingPro

Im Folgenden stellen wir Ihnen zehn Aktien mit dem Auswahlkriterium „Kurs unter 20 USD“ vor, die Anleger für ihr Portfolio in Betracht ziehen könnten - sortiert nach ihrem Marktwert.

1. AT&T - Telekommunikation

- Schlusskurs vom Dienstag: 17,27 USD

- Marktkapitalisierung: 123,8 Mrd. USD

AT&T (NYSE:T) ist das größte Telekommunikationsunternehmen der Welt und der führende Anbieter von Mobilfunkdiensten in den USA.

Der in Dallas (Texas) ansässige Blue-Chip-Konzern hat weitreichende Maßnahmen ergriffen, um zu seinen Telekom-Wurzeln zurückzukehren und sich von einem angeschlagenen Medienkonglomerat in ein schlankeres Unternehmen mit einer saubereren, gesünderen Bilanz zu verwandeln.

Darüber hinaus bieten die umfassende Einführung der 5G-Technologie, der robuste Ausbau des Glasfasernetzes und Partnerschaften für Streaming-Dienste wie HBO Max zahlreiche Wachstumsmöglichkeiten. Der jüngste Fokus des Telekommunikationsriesen auf Schuldenabbau und die Steigerung betrieblicher Effizienzen unterstützt den positiven Ausblick ebenfalls.

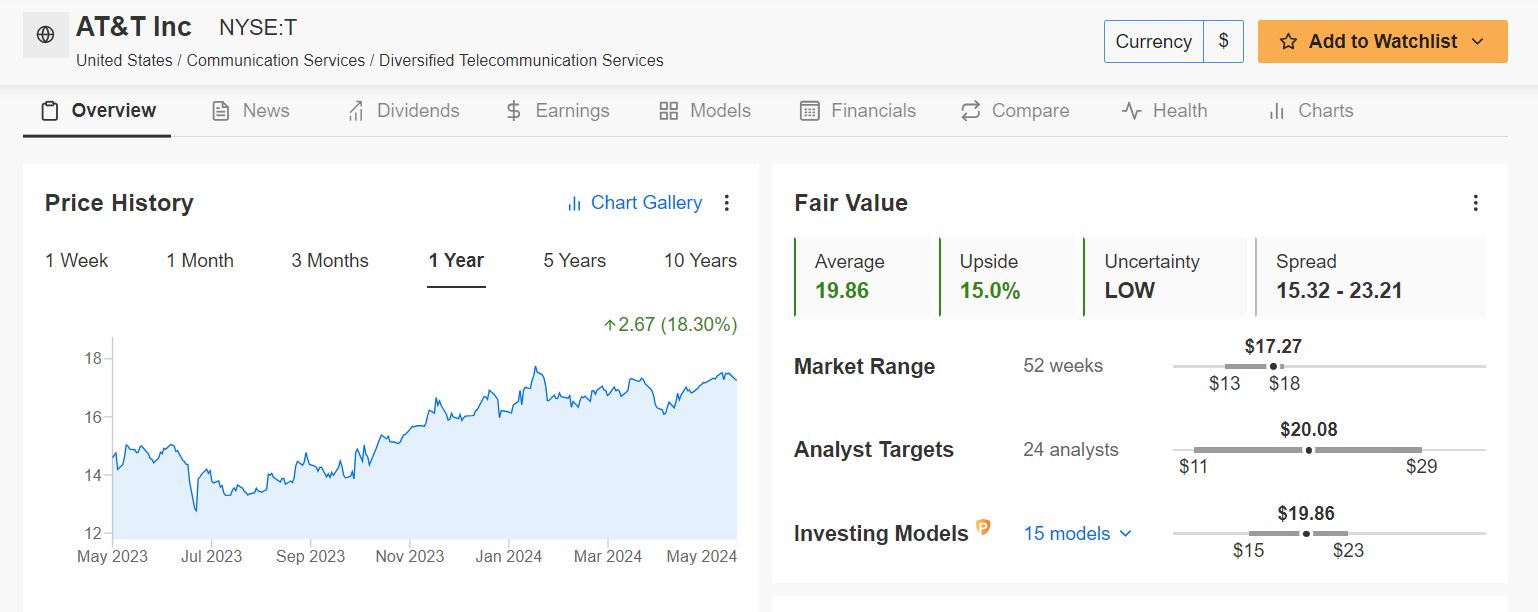

Daten von InvestingPro: Die finanzielle Gesundheit von AT&T ist dank des stabilen Cashflows, der Bilanz und der attraktiven Bewertung solide.

Quelle: InvestingPro

ProTips weist darüber hinaus darauf hin, dass AT&T seit 1983 in jedem Jahr eine Dividende an die Aktionäre ausgeschüttet hat und den Anlegern damit einen zuverlässigen Einkommensstrom bietet.

Die aktuellen Fair-Value-Schätzungen für das Kursziel lassen vermuten, dass die T-Aktie zu einem sehr günstigen Kurs gehandelt wird. Die KI-Modelle von InvestingPro prognostizieren ein Renditepotenzial von 15 % gegenüber dem aktuellen Marktwert von 17,27 USD. Mit diesem Anstieg würde die Aktie ihren fairen Wert bei 19,86 USD erreichen.

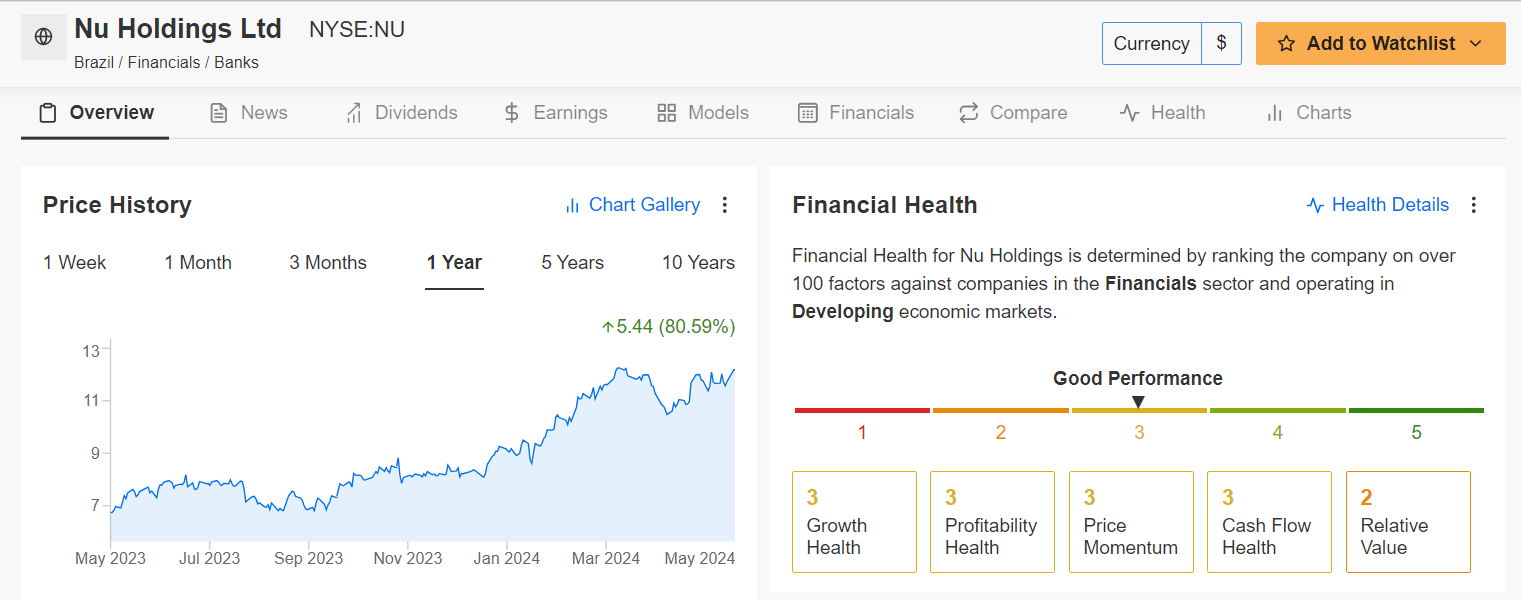

2. Nu Holdings - Finanztechnologie

- Schlusskurs vom Dienstag: 12,19 USD

- Marktkapitalisierung: 58,2 Mrd. USD

Nu Holdings (NYSE:NU) ist ein wichtiger Akteur im lateinamerikanischen digitalen Bankensektor mit 80,4 Millionen Kunden in Brasilien und 1,5 Millionen in Mexiko und Kolumbien.

Das in Brasilien ansässige Fintech-Unternehmen dürfte von der zunehmenden Verbreitung digitaler Finanzdienstleistungen in der Region profitieren, die ein erhebliches Wachstumspotenzial verspricht.

Darüber hinaus ziehen die innovativen Produkte und die benutzerfreundliche Plattform weiterhin einen großen Kundenstamm an, und steigern das Umsatzwachstum. Die strategische Expansion in neue Märkte unterstützt den Wachstumskurs ebenfalls. Nu Holdings gehört zudem zu den Top-Aktien im Portfolio von Warren Buffett, was für das hohe Potenzial dieses Unternehmens spricht.

Daten von InvestingPro: Die finanzielle Solidität von Nu Holdings wird mit einem InvestingPro Qualitätsscore von 3 von 5,0 Punkten als überdurchschnittlich bewertet, wobei das schnelle Kundenwachstum und die Erweiterung des Produktangebots die Säulen dieser Stärke bilden.

Quelle: InvestingPro

ProTips von InvestingPro weist auf mehrere positive Trends bei Nu Holdings hin, darunter gesunde Wachstumsaussichten und verbesserte Rentabilitätstrends.

Darüber hinaus ist die Wall Street weiterhin optimistisch für das Unternehmen, laut eine Umfrage von Investing.com bewerten 11 Analysten die Aktie mit "Buy“ und fünf mit "Hold". Es gibt nur eine "Sell"-Empfehlung. Das durchschnittliche Kursziel der Analysten für NU liegt bei 12,50 USD, was einem Aufwärtspotenzial von etwa 3 % gegenüber dem aktuellen Niveau entspricht.

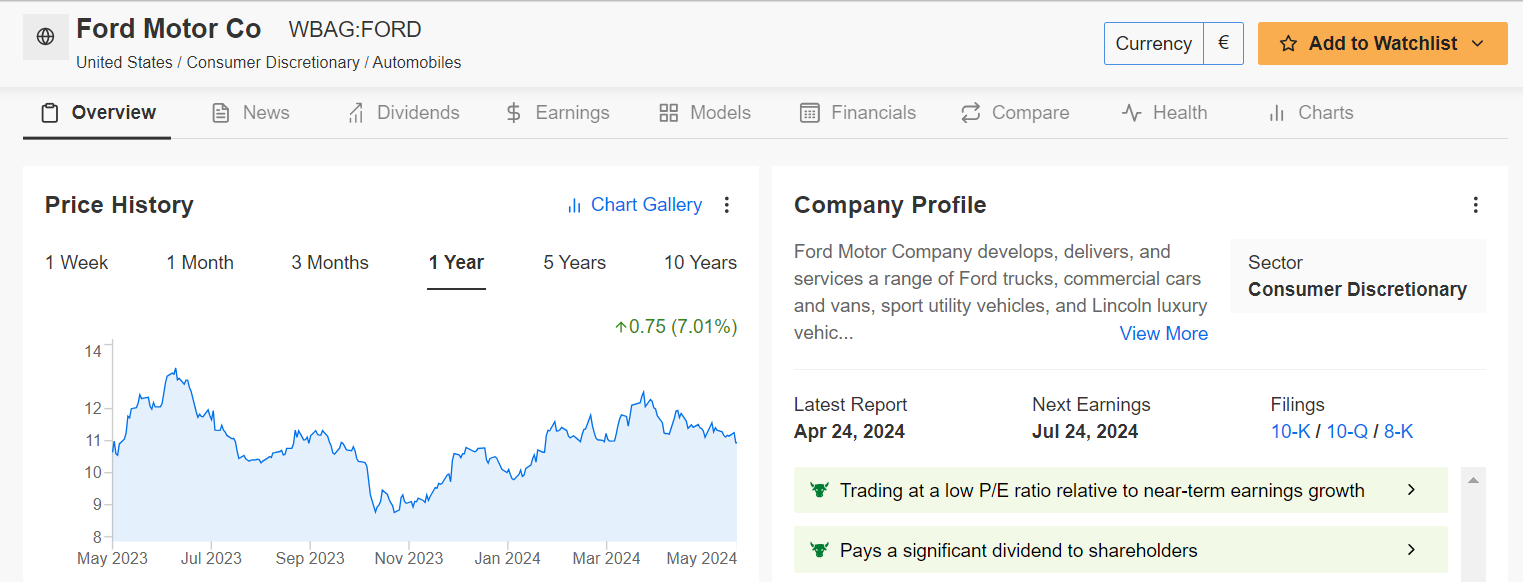

3. Ford - Automobilindustrie

- Schlusskurs vom Dienstag: 11,68 USD

- Marktkapitalisierung: 46,6 Mrd. USD

Der aggressive Vorstoß von Ford (NYSE:F) in den Bereich der Elektrofahrzeuge und die starke Stellung bei den traditionellen Automobilproduktion machen das Unternehmen zu einer überzeugenden Investition.

Der hohe Bekanntheitsgrad der Marke und die Marktführerschaft des in Detroit ansässigen Automobilherstellers auf dem Lkw-Markt sind solide Grundlagen für den künftigen Erfolg. Die Einführung neuer E-Fahrzeugmodelle wie des F-150 Lightning dürfte das künftige Wachstum vorantreiben.

Darüber hinaus stärken die Investitionen von Ford in die Technologie des autonomen Fahrens und die strategischen Allianzen bei der Produktion von EV-Batterien die langfristigen Perspektiven des Unternehmens. Die robusten Umsätze des Unternehmens in den Schwellenmärkten tragen ebenfalls zu den optimistischen Wachstumsaussichten bei.

Daten von InvestingPro: Die finanzielle Gesundheit von Ford ist bei Betrachtung des Qualitätsscores vielversprechend und passt zu den erfolgreichen Restrukturierungsbemühungen und den strategischen Investitionen in die E-Fahrzeugtechnologien.

Quelle: InvestingPro

ProTips zufolge ist der Autohersteller aufgrund seiner niedrigen Bewertung in Verbindung mit den hohen Dividenden und den sich verbessernden Fundamentaldaten im aktuellen makroökonomischen Umfeld eine attraktive Anlagealternative.

Die Wall Street beurteilt die F-Aktie langfristig positiv: 24 der 29 von Investing.com befragten Analysten stufen sie entweder als "Buy" oder "Hold" ein. Das durchschnittliche Kursziel der Analysten für die Aktie liegt bei 14,21 USD, was einem potenziellen Ertragspotenzial von 21,7 % gegenüber dem letzten Schlusskurs (11,68 USD) entspricht.

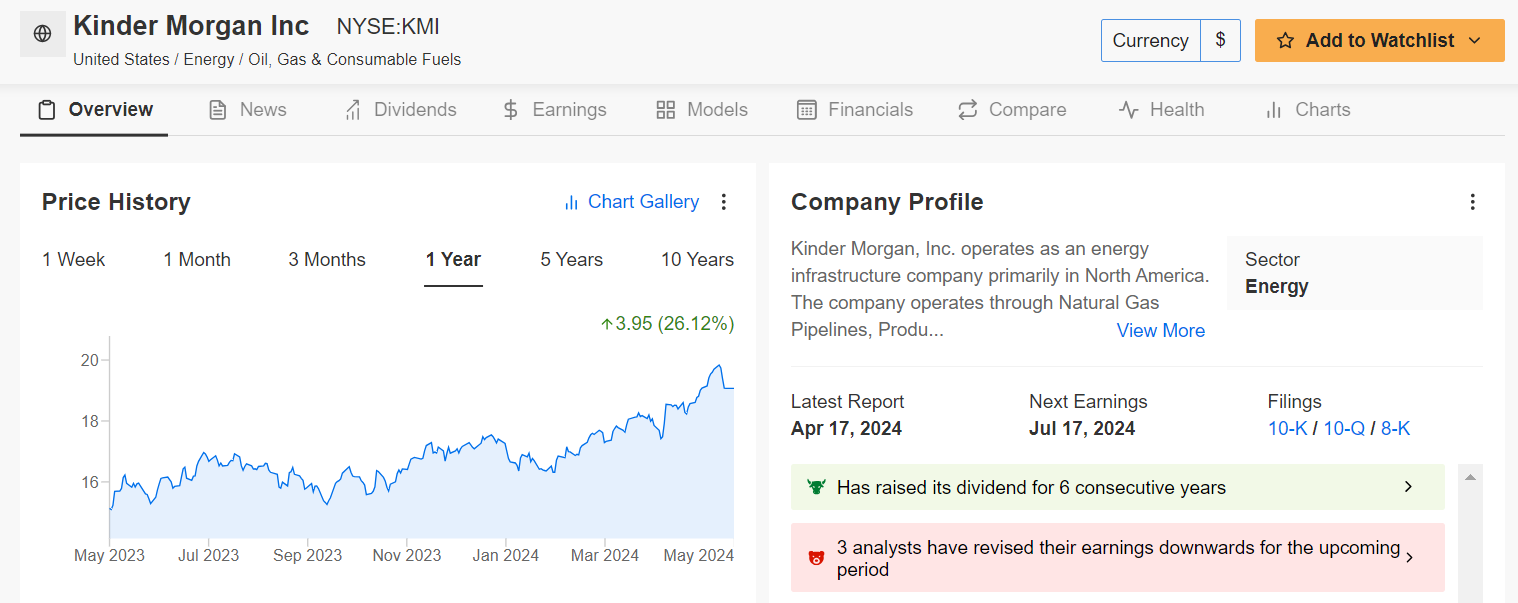

4. Kinder Morgan - Energie

- Schlusskurs vom Dienstag: $19.08

- Marktkapitalisierung: 42,3 Mrd. USD

Kinder Morgan (NYSE:KMI) ist ein führendes Energieinfrastrukturunternehmen mit einem ausgedehnten Netz von Pipelines und Speicheranlagen, die das Unternehmen zu einem bedeutenden Akteur im amerikanischen Energiesektor machen.

Das in Houston, Texas, ansässige Energieunternehmen, das rund 85.000 Meilen an Pipelines und 152 Terminals betreibt, ist der größte unabhängige US-Transporteur von raffinierten Erdölprodukten und Kohlendioxid und damit in einem Markt, in dem eine effiziente Logistik Trumpf ist, gut positioniert.

Aufgrund des anhaltenden Energiebedarfs und des stabilen Cashflows des Unternehmens ist KMI eine solide Anlagealternative. Die Umstellung auf sauberere Energiequellen und das Engagement von Kinder Morgan in Projekte für saubere Energien lassen zusätzliche Wachstumschancen erwarten.

Daten von InvestingPro: Kinder Morgan kann aufgrund eines starken Cashflows und vielversprechender Fundamentaldaten mit einem ordentlichen Qualitätsscore aufwarten.

Quelle: InvestingPro

Kinder Morgan bietet seinen Anlegern außerdem eine jährliche Ausschüttung von 1,15 USD pro Aktie, was einer Rendite von 6,03 % entspricht - eine der höchsten im Midstream-Energiesektor. Der Pipeline-Gigant hat seine Ausschüttungen an die Aktionäre sechs Jahre in Folge erhöht.

Es überrascht nicht, dass diese Aktie bereits ein Favorit an der Wall Street ist. 19 der 20 von Investing.com gesammelten Analystenbewertungen spiegeln eine optimistische Empfehlung mit einer recht hohen Überzeugung wider. Laut den befragten Analysten hat die Aktie von Kinder Morgan ein Aufwärtspotenzial von etwa 8 %.

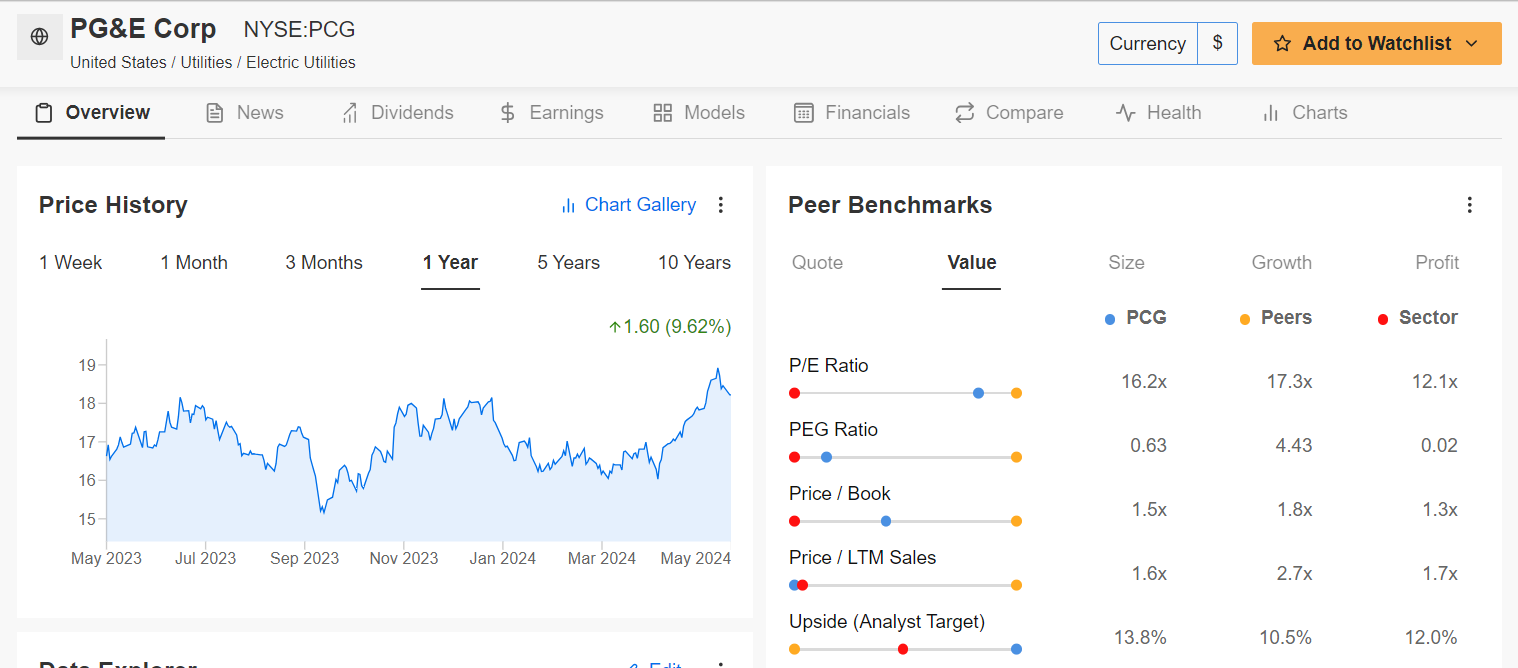

5. PG&E Corporation - Versorger (NYSE:XLU)

- Schlusskurs vom Dienstag: $18.23

- Marktkapitalisierung: 39 Mrd. USD

PG&E Corp (NYSE:PCG) ist ein bedeutender Akteur auf dem kalifornischen Energiemarkt und ein Vorreiter bei der Integration erneuerbarer Energien. Das Unternehmen versorgt 5,2 Millionen Haushalte in den nördlichen zwei Dritteln des Bundesstaates mit Erdgas und Strom.

Der Stromversorger ist ausgezeichnet positioniert, um von den laufenden Infrastrukturinvestitionen und der regulatorischen Unterstützung für Versorgungsunternehmen zu profitieren. Die strategischen Initiativen von PG&E mit dem Ziel von Kostensenkungen dürften sich zusätzlich positiv auf die finanzielle Leistung von PCG auswirken.

Die anhaltende Förderung von erneuerbaren Energien und die Modernisierung des Stromnetzes eröffnen zusätzliche Wachstumschancen. Darüber hinaus wird erwartet, dass die Bemühungen um strategische Kosteneinsparungen der finanziellen Leistungsfähigkeit des Unternehmens zugutekommen werden.

Daten von InvestingPro: In puncto finanzielle Gesundheit spiegelt der Financial Health Score von PG&E die zunehmende betriebliche Effizienz und finanzielle Stabilität wider, die die Aktie in Verbindung mit der attraktiven Bewertung besonders interessant für Anleger machen.

Quelle: InvestingPro

Mit einem KGV von rund 16,0 ist PG&E im Vergleich zu Wettbewerbern wie NextEra Energy (NYSE:NEE) (NYSE:13091|NEE}}, Duke Energy (NYSE:DUK) (NYSE:8104|DUK}} und Dominion Energy (NYSE:7887|D}}), die zum 21,1-fachen, 24,5-fachen bzw. 27,9-fachen des voraussichtlichen Gewinns gehandelt werden, deutlich günstiger.

Die meisten Analysten bewerten die PG&E-Aktie seit geraumer optimistisch. Eine Umfrage von Investing.com ergab, dass alle 17 Analysten, die das Unternehmen beobachten, es mit "Buy" oder "Hold" einstufen. Laut den befragten Experten hat die PG&E-Aktie ein Renditepotenzial von etwa 10,6 % auf 20,16 USD/Aktie.

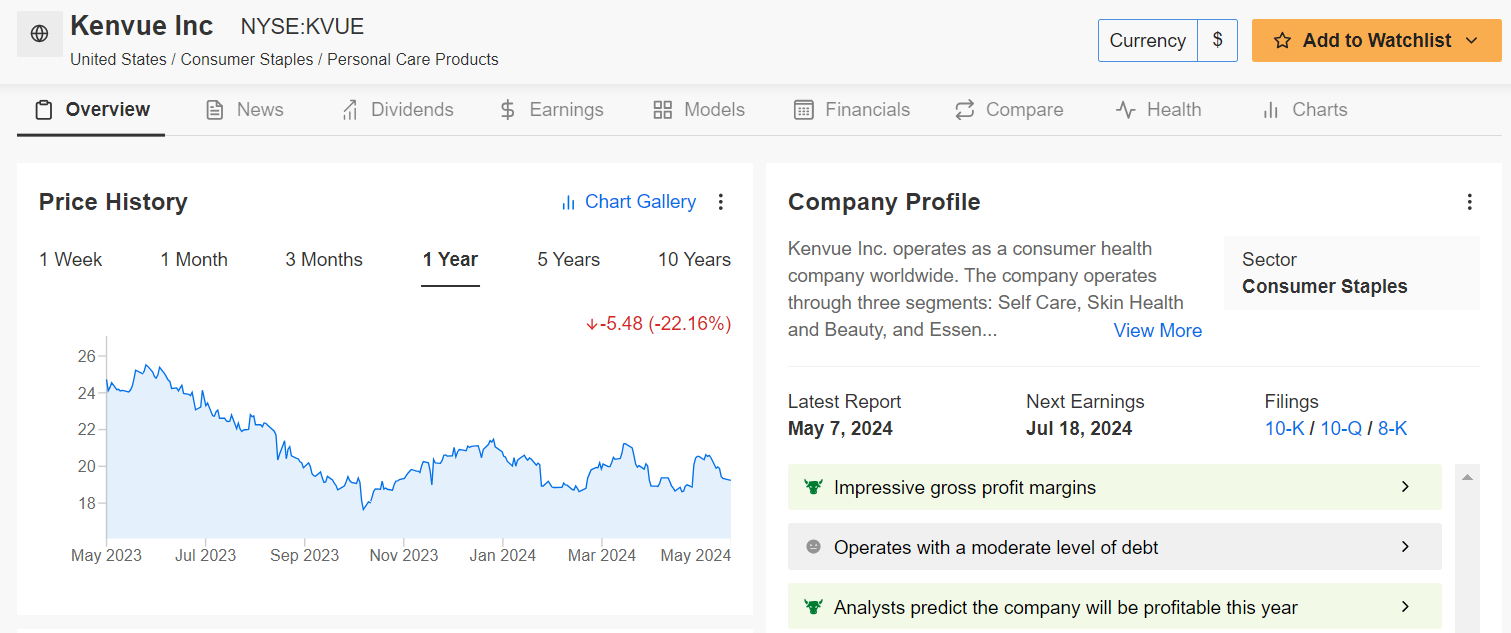

6. Kenvue - Konsumgüter

- Schlusskurs vom Dienstag: $19.25

- Marktkapitalisierung: 36,9 Mrd. USD

Das beeindruckende Portfolio von Kenvue (NYSE:KVUE) umfasst einige der beliebtesten und bekanntesten Marken in der Gesundheits- und Wellnessbranche.

Kenvue (NYSE:KVUE) war in der Vergangenheit der Geschäftsbereich Consumer Healthcare des Pharmariesen Johnson & Johnson und ist Eigentümer bekannter Marken wie Band-Aid, Tylenol, Visine, Aveeno, Benadryl, Listerine sowie der Haut- und Schönheitsprodukte unter dem bekannten Namen Neutrogena.

In Fachkreisen wird erwartet, dass das in New Jersey ansässige Unternehmen von der zunehmenden Konzentration der Verbraucher auf Gesundheit und Wellness profitieren wird. Das vielfältige Produktportfolio von KVUE sorgt für stabiles Umsatzwachstum. Der hohe Wiedererkennungswert der Marke und die innovativen Produkteinführungen des Konsumgüterherstellers gewährleisten auch weiterhin eine steigende Nachfrage im Markt.

Daten von InvestingPro: Kenvue hat einen guten Qualitätsscore, dieser Indikator für die finanzielle Gesundheit des Unternehmen wird insbesondere durch den hohen Wert der Marken und eine konstante Nachfrage gestützt.

Quelle: InvestingPro

Als Beweis für die Stärke und Widerstandsfähigkeit des Unternehmens hebt ProTips hervor, dass Kenvue dank der robusten Ertragsaussichten und der positiven Bruttomargen über gesunde Rentabilitätsaussichten verfügt.

Die KI-gestützten quantitativen Modelle von InvestingPro deuten auf einen Anstieg der KVUE-Aktie um 8,4 % gegenüber dem Schlusskurs vom Dienstag (19,25 USD) hin - das Kursziel für den fairen Wert wird demzufolge auf 20,86 USD pro Aktie geschätzt. Kenvue ging im Mai 2023 sehr erfolgreich an die Börse.

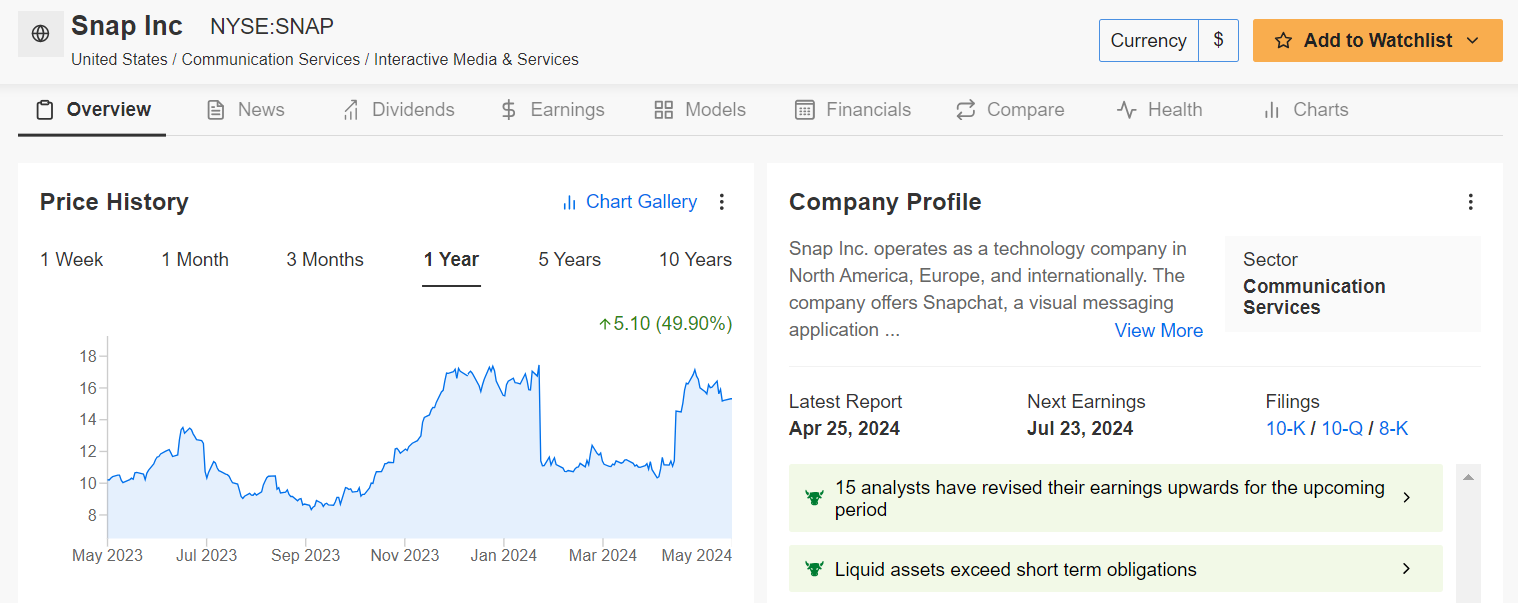

7. Snap - Technologie

- Schlusskurs vom Dienstag: $15.32

- Marktkapitalisierung: 25,1 Mrd. USD

Snap (NYSE:SNAP), die Muttergesellschaft der Fotoapp Snapchat, zieht weiterhin ein junges Publikum an, was ein erfreuliches Nutzerwachstum und gute User-Bindungen gewährleistet.

Das in Santa Monica ansässige Technologieunternehmen optimiert seine Monetarisierungsstrategien durch Werbung, Augmented Reality (AR)-Erweiterungen und einzigartige Nutzererlebnisse als wichtige Wachstumstreiber.

Snap hebt sich mit seinem Fokus auf AR und immersive Erlebnisse von der hart umkämpften Social-Media-Landschaft ab. Darüber hinaus bieten die Partnerschaften und Übernahmen von Snap, die auf die Erweiterung seines Technologieportfolios abzielen, weitere Wachstumsmöglichkeiten.

Daten von InvestingPro: Der Qualitätsscore von Snap ist solide und spiegelt eine gute finanzielle Gesundheit wider, die insbesondere auf der wachsenden Nutzerbasis und steigenden Einnahmen beruht.

Quelle: InvestingPro

Laut InvestingPro wurden die EPS-Schätzungen in den letzten 90 Tagen 15 Mal nach oben korrigiert, ein Zeichen für zunehmenden Optimismus, da das Unternehmen angesichts der zunehmenden User-Ausgaben und ihrer Loyalitätswerte profitiert.

Die aktuelle KI-Modellbewertung von InvestingPro lässt darauf schließen, dass die Aktie leicht unter ihrem fairen Wert gehandelt wird. Sie hat ein Steigerungspotenzial von 5 %, was den Titel auf einen fairen Wert von 16,08 USD pro Aktie bringen würde (letzter Schlusskurs: 15,32 USD).

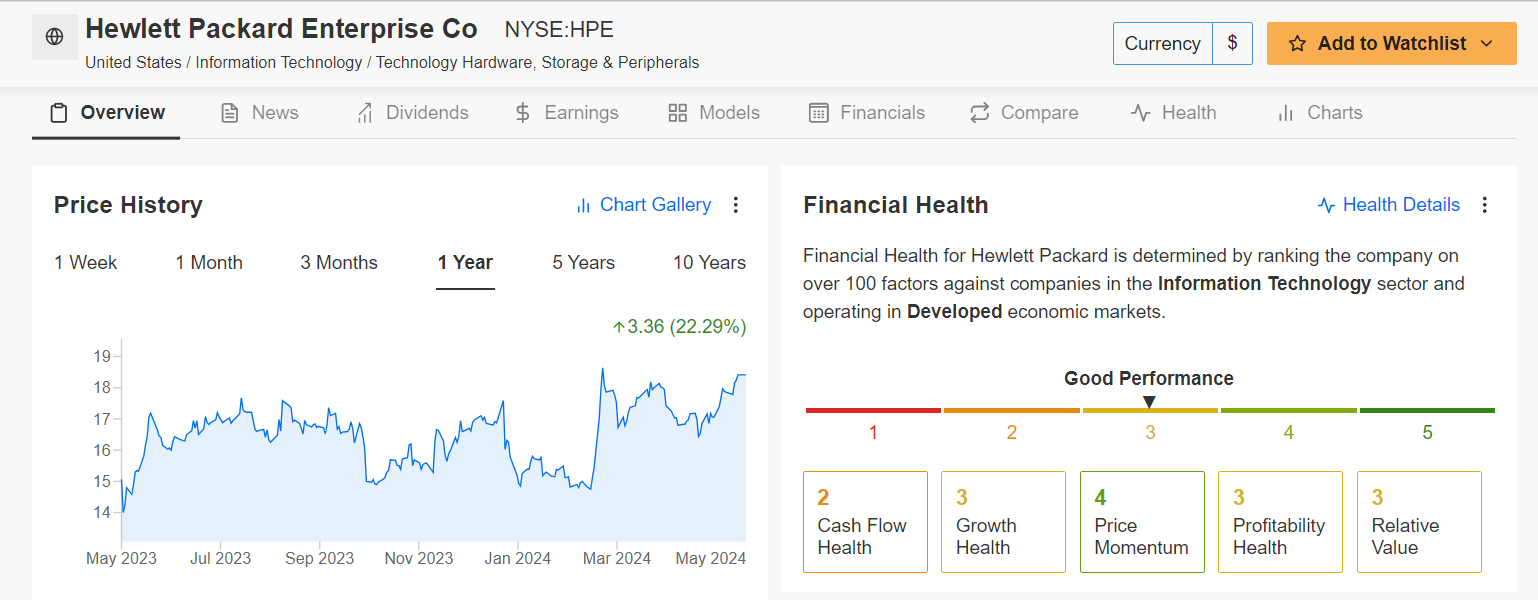

8. Hewlett Packard Enterprise - Technologie

- Schlusskurs vom Dienstag: 18.43 USD

- Marktkapitalisierung: 24 Mrd. USD

Hewlett Packard Enterprise (NYSE:HPE) wurde 2015 im Zuge der Aufspaltung von Hewlett-Packard gegründet und ist ein Unternehmen, das in den Bereichen Server, Speicher, Netzwerke, Containersoftware sowie Beratung und Support tätig ist.

Mit seinem Fokus auf Edge Computing, Cloud Services und KI-gesteuerte Lösungen ist HPE in der sich entwickelnden Technologielandschaft gut positioniert. Durch seine führende Position in den Segmenten Edge Computing und hybride Cloud-Lösungen ist das Unternehmen an vorderster Front der digitalen Transformation.

Die Umstellung des in Texas ansässigen Unternehmens auf Abonnementmodelle sollte die Planbarkeit der Umsätze verbessern. Darüber hinaus ist HPE durch Investitionen in Technologien der nächsten Generation wie KI und maschinelles Lernen für Innovation und Wachstum in der Zukunft gut aufgestellt.

Daten von InvestingPro: Hewlett Packard Enterprise kann auf einen überzeugenden hohen Qualitätsscore von 3/5,0 verweisen, der durch die strategische Ausrichtung und den starken Cashflow des Unternehmens unterstützt wird.

Quelle: InvestingPro

Nach dem InvestingPro-Modell wird HPE derzeit mit einem leichten Abschlag gehandelt. Aktuell hat die Aktie gegenüber dem Schlusskurs vom Donnerstag ein Kurspotenzial von 3 %, womit sie einen fairen Wert von 18,98 USD erreichen würde (letzter Schlusskurs: 18,43 USD).

Darüber hinaus ist die Wall Street weiterhin optimistisch für diesen Anbieter von Kommunikationsausrüstung, wie eine Umfrage von Investing.com zeigt, bei der nur einer von 17 Analysten, die die Aktie verfolgen, sie als "Sell" eingestuft hat.

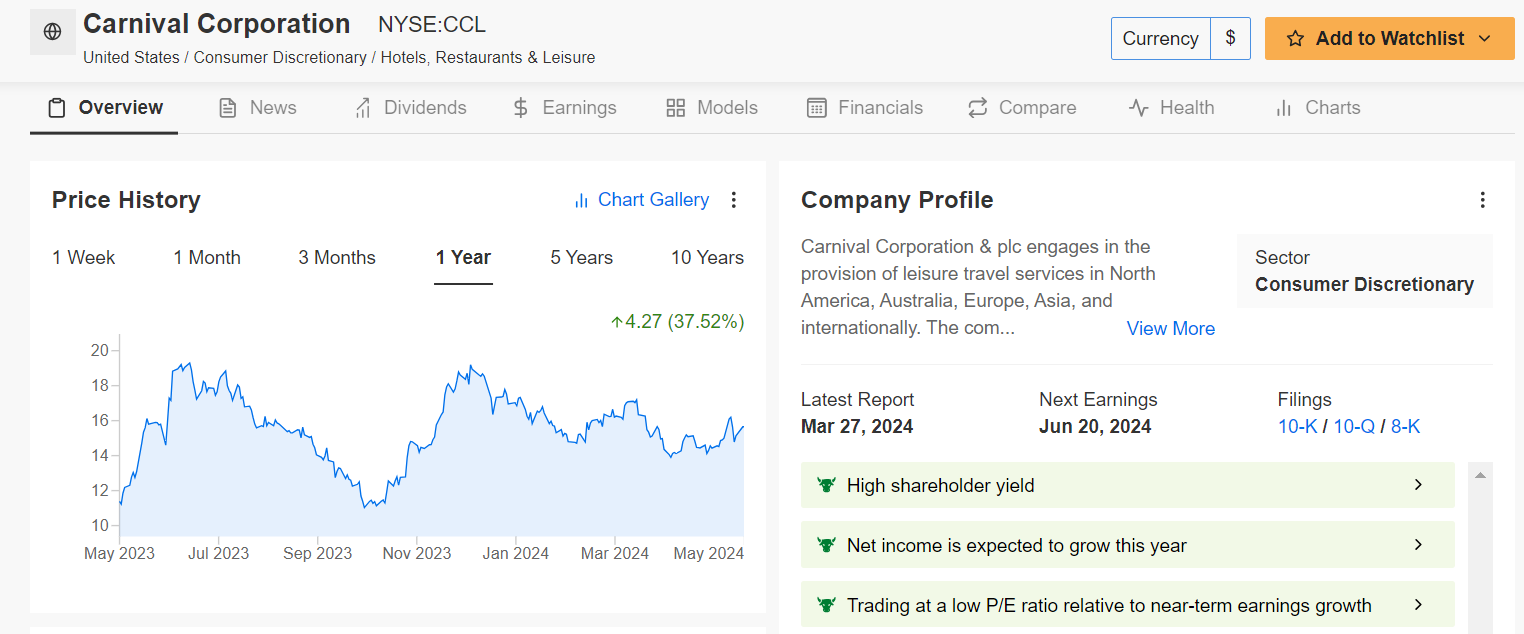

9. Carnival - Freizeit & Reisen

- Schlusskurs vom Dienstag: 15,65 USD

- Marktkapitalisierung: 17,5 Mrd. USD

Carnival (NYSE:CCL) ist das weltweit größte Kreuzfahrtunternehmen, das sich durch einen dominierenden Marktanteil in dieser Branche auszeichnet. Das in Doral (Florida) ansässige Kreuzfahrtunternehmen wird von der Erholung der weltweiten Kreuzfahrtnachfrage dank günstiger Verbrauchertrends profitieren.

Die umfangreiche Flotte und das breit gefächerte Angebot von Carnival bilden eine starke Grundlage für Erholung und Wachstum. Auch das strategische Kostenmanagement und die betriebliche Effizienz von CCL tragen zu den optimistischen Perspektiven für das Unternehmen bei.

Kurzfristig profitiert das Wachstum von Carnival von der aufgestauten Reisenachfrage und dem gestiegenen Buchungsvolumen - die Reisenden strömen angesichts der anhaltenden Verbesserung der Tourismustrends in diesen Markt.

Daten von InvestingPro: Der Qualitätsscore von Carnival liegt bei 3,0 von 5,0 und spiegelt die finanzielle Gesundheit des Unternehmens aufgrund der verbesserten Buchungstrends und des aggressiveren Kostenmanagements zusammen mit einer vernünftigen Bewertung wider.

Quelle: InvestingPro

Laut ProTips ist das Aktienprofil von Carnival insgesamt recht vielversprechend, sprechen doch gleich mehrere Faktoren für das Unternehmen, darunter gesunde Gewinnerwartungen und eine robuste Umsatzprognose.

Die von Investing.com befragten Wall-Street-Analysten beurteilen CCL bemerkenswert optimistisch und sehen die Aktie bei einem Kurs von 21,42 USD, was einem Aufwärtspotenzial von 36,9 % entspricht. Die Statistik der Analystenempfehlungen: 86 % "Buy", 7 % "Hold" und 7 % "Sell".

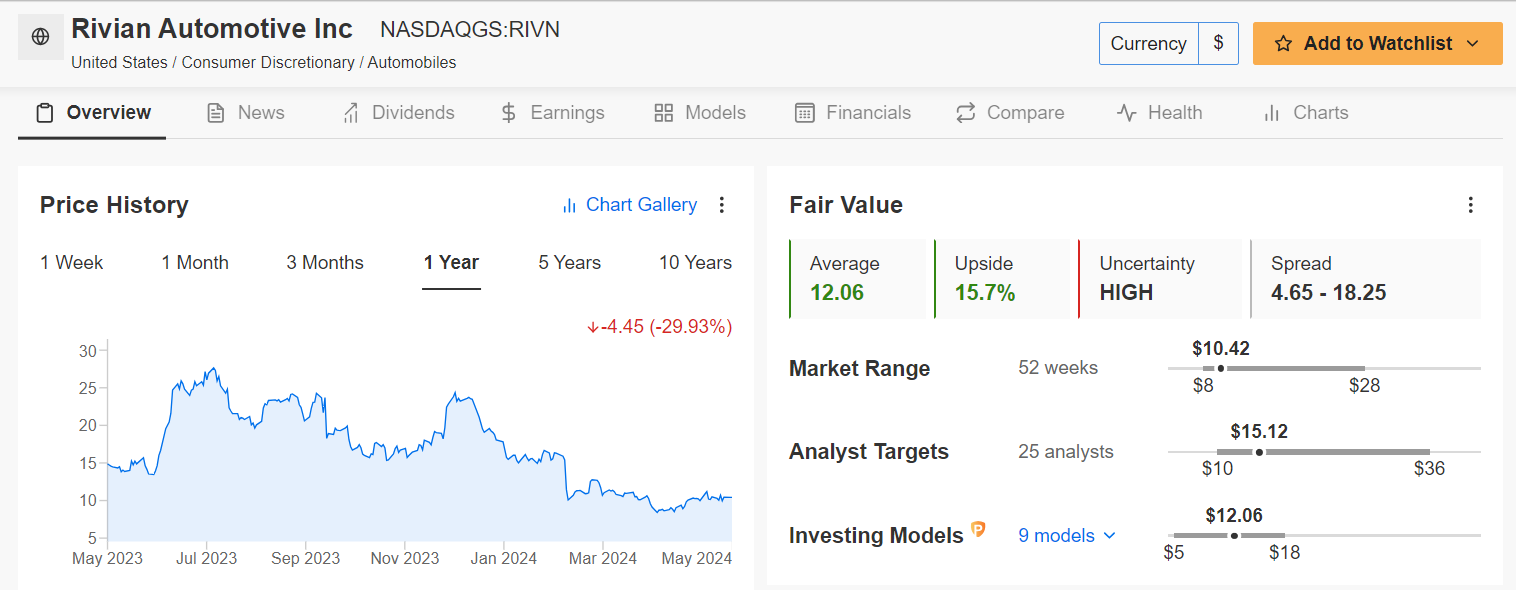

10. Rivian - Automobilindustrie

- Schlusskurs vom Dienstag: 10,42 USD

- Marktkapitalisierung: 10,4 Mrd. USD

Rivian (NASDAQ:RIVN) ist ein Spitzenunternehmen in puncto Innovation im Markt für Elektrofahrzeuge und verfügt über eine starken Unternehmensstruktur und innovative Produktangebote. Der in Irvine, Kalifornien, ansässige Hersteller von Elektrofahrzeugen konzentriert sich auf die Herstellung von elektrisch angetriebenen Lastwagen und SUVs und erfreut sich daher einer einzigartigen Position in diesem Sektor.

Die strategischen Partnerschaften des Unternehmens mit großen Namen für den Flottenvertrieb und die Pläne zur Erweiterung der Produktionskapazitäten unterstützen sein langfristiges Wachstum. Durch den starken Schwerpunkt auf Nachhaltigkeit und Spitzentechnologien ist Rivian eine sehr attraktive Marke.

Kurzfristig profitiert das Wachstum von Rivian von der Markteinführung neuer Modelle und der Erweiterung der Produktionskapazitäten. Das Unternehmen konzentriert sich auf Elektro-Lkw und SUVs und trifft damit den Nerv sowohl bei den Verbrauchern und wie auch den Unternehmen, die hochwertige Elektrofahrzeuge kaufen wollen.

Daten von InvestingPro: Die finanzielle Gesundheit von Rivian zeichnet sich durch einen starken Financial Health Score aus, der durch eine starke Kapitalstruktur und strategische Partnerschaften gestützt wird.

Quelle: InvestingPro

Die Schätzungen für den fairen Wert signalisieren ein erhebliches Wertsteigerungspotenzial gegenüber der aktuellen Marktbewertung von 10,42 USD. Legt man Bewertungsmodelle wie KGV- oder KUV-Multiplikatoren zugrunde, liegt der durchschnittliche faire Wert der RIVN-Aktie laut InvestingPro bei 12,06 USD, was einem Aufwärtspotenzial von 15,7 % gegenüber dem aktuellen Wert entspricht.

Bevor Sie in eine Aktie investieren, sollten Sie sich gründlich informieren und Ihre Anlageziele berücksichtigen. Sie sollten die finanzielle Situation des Unternehmens, die Branchentrends und Ihre eigene Risikobereitschaft berücksichtigen, bevor Sie eine Anlageentscheidung treffen.

InvestingPro informiert Sie über die aktuellen Markttrends und deren Bedeutung für Ihre Handelsaktivitäten vor dem Hintergrund eines schwächeren Wirtschaftswachstums, einer höheren Inflation, hoher Zinssätze und zunehmender geopolitischer Turbulenzen.

Hier abonnieren und den Zugang freischalten:

- ProPicks: KI-unterstützte Selektion von Gewinneraktien mit nachgewiesener Erfolgsbilanz.

- Fairer Wert: Hier können Sie sofort feststellen, ob eine Aktie unterbewertet oder überbewertet ist.

- ProTips: Verständliche, ausführliche Einblicke zur Vereinfachung komplexer Finanzdaten.

- Fortgeschrittener Aktien-Screener: Identifizieren Sie mit Hunderten von ausgewählten Filtern und Kriterien die erfolgversprechendsten Titel.

- Top-Ideen: Informieren Sie sich darüber, welche Aktien Milliardärsinvestoren wie Warren Buffett, Ray Dalio, Michael Burry und George Soros kaufen.

Nicht vergessen: Sie erhalten mit den Gutscheincodes PROTIPS2024 (für 1 Jahr) und PROTIPS20242 (für 2 Jahre) einen zusätzlichen Rabatt von 40 % auf die Jahres- und Zweijahrespläne.

*Leser dieses Artikels erhalten mit den Gutscheincodes PROTIPS2024 (für 1 Jahr) und PROTIPS20242 (für 2 Jahre) einen zusätzlichen Rabatt von 10 % auf die Jahres- und Zweijahrespläne.

Offenlegung: Jesse Cohen hält bei Redaktionsschluss über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) Long-Positionen auf den S&P 500 und den Nasdaq 100. Er richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus.

Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.

Folgen Sie Jesse Cohen für weitere Aktienmarktanalysen und interessante Einblicke auf X/Twitter @JesseCohenInv .