Wir befinden uns mitten in der Berichtssaison für das 4. Quartal, und schon jetzt zeichnet sich eine vorsichtige Tendenz für das Jahr 2023 ab, während Unternehmen nach Alternativen suchen, ihre Ausgaben zu reduzieren. Die gestiegene Inflation und die höheren Zinssätze haben dazu beigetragen, die Umsätze einiger Unternehmen zu steigern, schmälern aber den Gewinn. In einigen Fällen hat das bereits zu umfangreichen Entlassungen und Umstrukturierungsplänen geführt. Da Unternehmen bestrebt sind, ihre Liquidität zu schonen, gibt es unseres Erachtens drei weitere Ereignisse im Corporate-Kalender, die in diesem Jahr wichtig sind:

1. Aktienrückkäufe

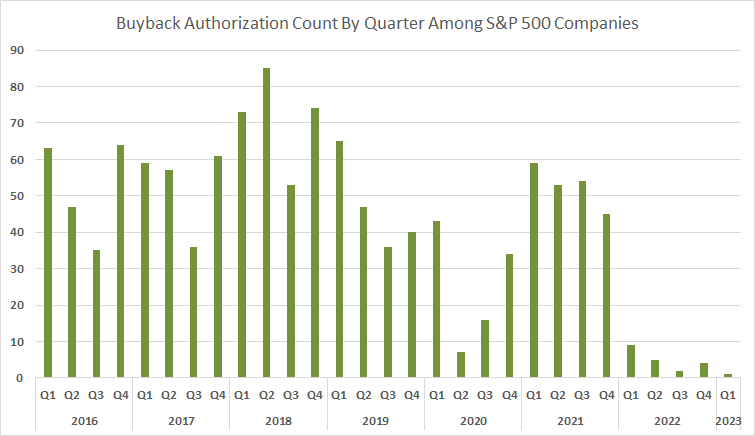

Während 2021 so viele Rückkäufe wie noch nie zuvor für 2022 genehmigt wurden, ging diese Zahl im zweiten Halbjahr zurück, da die Unternehmen angesichts der wirtschaftlichen Unsicherheit ihre Cash-Reserven schonten. Im Jahr 2022 kündigten nur 20 S&P 500-Unternehmen Rückkaufpläne an - der 5-Jahres-Durchschnitt liegt bei 161 (ohne Übernahmeangebote oder unbefristete Pläne). Bislang gibt es 17 Rückkauftermine für das Jahr 2023 (bis zum 31. Januar) im Vergleich zum 5-Jahres-Durchschnitt von 87, und nur Costco Wholesale (NASDAQ:COST) hat in diesem Jahr einen Rückkaufplan angekündigt (mit einem Enddatum am 31. Januar 2027).

Es geht hier nicht um die Gesamtsumme der Rückkäufe in Dollar, die im ersten Quartal 2022 mit 281 Mrd. USD einen Rekordwert erreichte (und dann in jedem folgenden Quartal zurückging), sondern um die Anzahl der S&P 500-Unternehmen, die Rückkäufe ankündigen, sowie deren Endtermine.

US-Unternehmen sehen nicht nur die Notwendigkeit, Barmittel zu sparen, sondern scheuen auch aufgrund des Anti-Inflationsgesetzes vor Rückkäufen zurück. Präsident Biden unterzeichnete am 16. August den Inflation Reduction Act, der unter anderem eine Verbrauchssteuer von 1 % auf Nettoaktienrückkäufe von Unternehmen vorsieht. Die "Rückkaufsteuer" zielt darauf ab, Unternehmen für diese Art von aktionärsfreundlichen Aktivitäten zu bestrafen, denn sie sind eine bekannte Taktik von Unternehmen, die ihren Gewinn pro Aktie aufblähen wollen. Durch den Rückkauf von Aktien wird die Zahl der im Umlauf befindlichen Aktien (Nenner der Gleichung) verringert, wodurch der Gewinn pro Aktie künstlich aufgebläht wird.

Bitte beachten Sie, dass die in der nachstehenden Grafik dargestellten Daten die Genehmigungen für die im S&P 500 enthaltenen Titel darstellen - sie messen nicht den Dollarwert der genehmigten oder durchgeführten Aktienrückkäufe.

Quelle: Wall Street Horizon

Wenn Rückkäufe durch das neu verabschiedete IRA steuerlich ungünstiger und daher teurer werden, werden sie dann durch andere Methoden zur Belohnung der Aktionäre ersetzt? Schauen wir uns die Dividenden an.

2. Dividenden

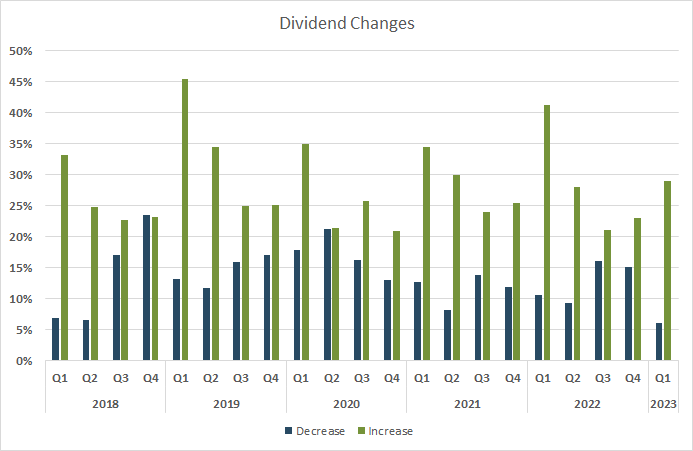

In der zweiten Hälfte des Jahres 2022 stieg die Zahl der Unternehmen, die Dividendenkürzungen ankündigten, vorübergehend an, bevor sie wieder zum Mittelwert zurückkehrte. Insgesamt wurden im Jahr 2022 14.139 Dividendenänderungen angekündigt, die höchste Zahl seit 2019. Davon wurden 12,4 % gesenkt, 29,1 % erhöht, und 58,5 % blieben unverändert. Im 5-Jahres-Durchschnitt ergibt sich in gleicher Reihenfolge folgendes Bild: 13,7 %, 28,7 % und 57,6 %.

Im bisherigen Jahresverlauf (bis zum 31. Januar 2023) wurden 721 Dividendenänderungen angekündigt. In nur 6 % der Fälle wurde eine Senkung angekündigt, in 29 % eine Erhöhung, während mit 66 % ein weitaus größerer Anteil der Dividenden unverändert blieb (im Vergleich zum historischen 5-Jahres-Durchschnitt von 58 %). Trotz des heftigen wirtschaftlichen Gegenwinds, mit dem die Unternehmen in diesem Jahr konfrontiert sind, ist es positiv zu sehen, dass viele an ihren Dividendenzahlungen festhalten und ein historisch niedriger Prozentsatz diese Ausschüttungen kürzt ( Stand: erster Monat des Jahres 2023).

Quelle: Wall Street Horizon

3. Übernahmedeals

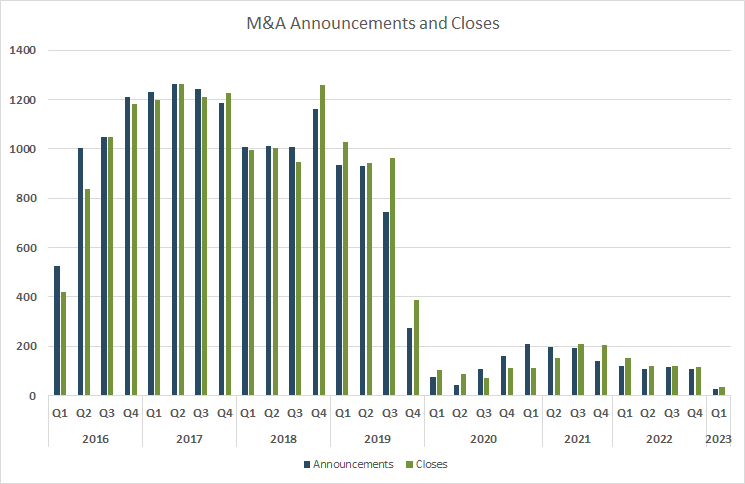

Im Jahr 2022 wurden lediglich 445 Deals besiegelt, gegenüber 738 im Jahr 2021 und einem Fünfjahresdurchschnitt von 1800*. Es gibt erste Anzeichen dafür, dass sich das ändern könnte, denn in den letzten zwei Monaten kamen große Deals zustande, darunter die Übernahme von Horizon Therapeutics (NASDAQ:HZNP) durch Amgen (NASDAQ:AMGN) und die 4 %ige Beteiligung von Microsoft (NASDAQ:MSFT) an der London Stock Exchange (LON:LSEG) sowie Pläne, 10 Mrd. USD in den ChatGPT-Entwickler OpenAI zu investieren.

Während Unternehmen immer mehr liquide Mittel anhäufen, halten die CFOs Ausschau nach neuen Verwendungsmöglichkeiten für diese Kriegskasse. Sie haben gelernt, sich anzupassen und weniger kostspielige Lösungen für Fusionen und Übernahmen zu finden, die nicht immer die Beteiligung einer Investmentbank erfordern, sowie Wege zu finden, um Marktschwankungen zu vermeiden. Wann genau wird das Dealmaking wieder richtig Fahrt aufnehmen? Zunächst wollen die Unternehmen verstehen, was die Fed als Nächstes vorhat, um zu sehen, wie sich Zinsänderungen auf die Investitionslandschaft im Jahr 2023 auswirken könnten.

Im Jahr 2023 wurden im 1. Quartal bisher 24 Ankündigungen gemacht und 34 Fusionen und Übernahmen abgeschlossen.

Quelle: Wall Street Horizon

*Ankündigungen und Abschlüsse von M&A-Transaktionen beziehen sich hier nur auf Deals, bei denen das Zielunternehmen börsennotiert ist.