Für Investoren, die sich für ein 60/40-Portfolio entschieden haben, war es ein schwieriges Jahr. In der Vergangenheit konnten sich Anleger mit einer Aufteilung von 60 % in Aktien und 40 % in Anleihen oft gegen Verluste in einer der beiden Anlageklassen absichern. Doch das Jahr 2022 hatte ganz andere Vorstellungen.

Unten sehen Sie ein Streudiagramm der Renditen des S&P 500 (x-Achse) und des Bloomberg U.S. Aggregate Bond Index (y-Achse), der einen Korb von Staats- und Unternehmensanleihen sowie hypothekarisch gesicherten Wertpapieren abbildet. In den 45 Jahren, in denen Daten vorliegen, ist das Jahr 2022 eines der schlechtesten Jahre für Aktien und das absolut schlechteste Jahr für Anleihen. Staatsanleihen hatten ihr bisher verlustreichstes Jahr.

Was bedeutet das für das 60/40-Portfolio? Sollten Anleger im neuen Jahr weiterhin eine Umschichtung auf 60 % Aktien und 40 % Anleihen vornehmen, oder ist das Modell schlicht kaputt? Um diese Frage zu beantworten, muss man sich vor allem vor Augen halten, dass das 60/40-Modell in erster Linie für langfristig orientierte Anleger gedacht ist. Es mag zwar Schluckauf geben - 2002, 2008 und jetzt 2022 -, aber langfristig werden diese durch die Jahre mit besserer Performance geglättet.

Zwischen 1977 und 2021 führte der 60/40-Mix laut Bloomberg-Daten zu einer attraktiven jährlichen AER von 11,86 % für Aktien und 6,92 % für Anleihen. Wenn wir das Jahr 2022 in die Mischung einbeziehen, sinkt die AER leicht auf 11,10 % für Aktien und 6,45 % für Anleihen. Ich denke also, dass 60/40 für viele Investoren, die einen ausreichend langen Zeithorizont haben und gelegentliche Rückgänge und unerwartete Schwankungen verkraften können, auch in Zukunft funktionieren kann.

Die goldene 10 %-Regel

Natürlich gibt es neben Aktien und Anleihen noch viele weitere Anlageklassen, in die man investieren kann. Dazu gehört auch Gold. Ich habe Anlegern immer empfohlen, 10 % ihres Portfolios in Gold zu investieren - 5 % in physische Goldbarren und die anderen 5 % in hochwertige Gold-Aktien, Investmentfonds und ETFs. Ich nenne dies die goldene 10 %-Regel. Im Jahr 2022 war Gold eine der besten Anlagen, in die man investieren konnte. Das gelbe Metall blieb im Jahresverlauf mit einem vernachlässigbaren Minus von 0,28 % im Wesentlichen unverändert. Und das, obwohl der US-Dollar auf den höchsten Stand seit 20 Jahren gestiegen ist.

Und das trotz steigender Anleiherenditen, nicht nur hier in den USA, sondern weltweit. Erinnern Sie sich noch an die Zeit, als der Bestand an negativ verzinsten Staatsanleihen weltweit 10, 15 oder 18 Billionen Dollar betrug? Das war vor nur zwei bis drei Jahren. Heute ist der Anteil der Staatsanleihen, die mit einer negativen Rendite gehandelt werden, offiziell auf 0 Dollar gesunken. Man sollte meinen, dass in diesem Umfeld der Goldpreis leiden würde. Schließlich wirft das Edelmetall keine Zinsen ab. Und doch ist Gold unglaublich widerstandsfähig geblieben, wie Sie unten sehen können.

Ich glaube, dass sich Gold auch 2023 vergleichsweise gut entwickeln wird, vor allem wenn die Federal Reserve ihren Kurs ändert. Dies scheint jedoch immer unwahrscheinlicher zu werden, da der Arbeitsmarkt in den USA weiterhin überraschend stark ist. Mit dem jüngsten Bericht des Bureau of Labor Statistics (BLS) liegt die Zahl der neu geschaffenen Arbeitsplätze im Dezember zum sechsten Mal in Folge über 264.000.

Haben Anleihen ihren Gipfel erreicht? Das wären gute Nachrichten für Dividenden

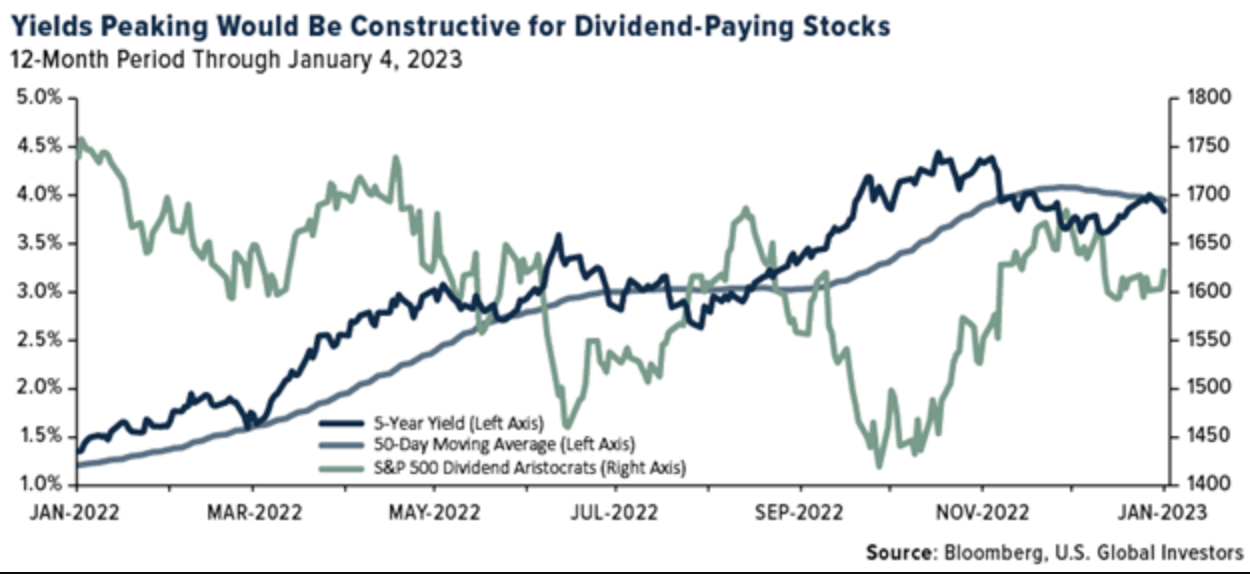

Die Anleihen hatten wieder einmal ein schreckliches Jahr, so dass die Renditen in die Höhe schossen. (Die Renditen von Anleihen steigen, wenn die Kurse fallen, und umgekehrt.) Die Rendite der zweijährigen Anleihen erreichte am 7. November mit 4,72 %, die der fünfjährigen Anleihen am 20. Oktober mit 4,44 % und die der zehnjährigen Anleihen am 24. Oktober mit 4,24 % ihren Höhepunkt. Seitdem sind alle drei Laufzeiten zurückgegangen, da sich die Inflation abgeschwächt hat und die Zinserhöhungen geringer ausgefallen sind als zu Beginn des Jahres.

Dies könnte eine gute Nachricht für Dividendenwerte sein. Vor vielen Jahren, als ich als Junior-Analyst arbeitete, lernte ich, dass insbesondere die fünfjährige Rendite mit Dividendenwerten korreliert. Wenn die Rendite der fünfjährigen Anleihe durch Überschreiten ihrer Glättung der letzten 50 Tage an Momentum gewann, wurden Dividendentitel weniger attraktiv. Umgekehrt erholten sich die Aktien, wenn die Rendite unter die Glättungslinie fiel.

Diese Entwicklung können wir jetzt beobachten. Werfen Sie einen Blick auf den nachstehenden Chart. Der S&P 500 Dividend Aristocrats Index (NYSE:NOBL), der Aktien abbildet, die ihre Dividenden seit mindestens 25 Jahren erhöhen - man denke an Traditionsunternehmen wie Clorox Co (NYSE:CLX), McDonald’s Corporation (NYSE:MCD), Johnson & Johnson (NYSE:JNJ) und AT&T Inc (NYSE:T) - erreichte seinen Tiefstand im Jahr 2022, als die Fünfjahresrendite deutlich über ihrem 50-tägigen gleitenden Durchschnitt lag. Die Aktien begannen sich zu erholen, als die Rendite unter ihren gleitenden Durchschnitt fiel.

Es mag im Chart schwer zu erkennen sein, aber die fünfjährige Rendite notiert wieder unter dem wichtigen gleitenden Durchschnitt, was bedeutet, dass sich das Momentum verlangsamt. Das könnte für Dividendenaktien konstruktiv sein.

Asiatische Fluggesellschaften (NYSE:JETS) im Höhenflug

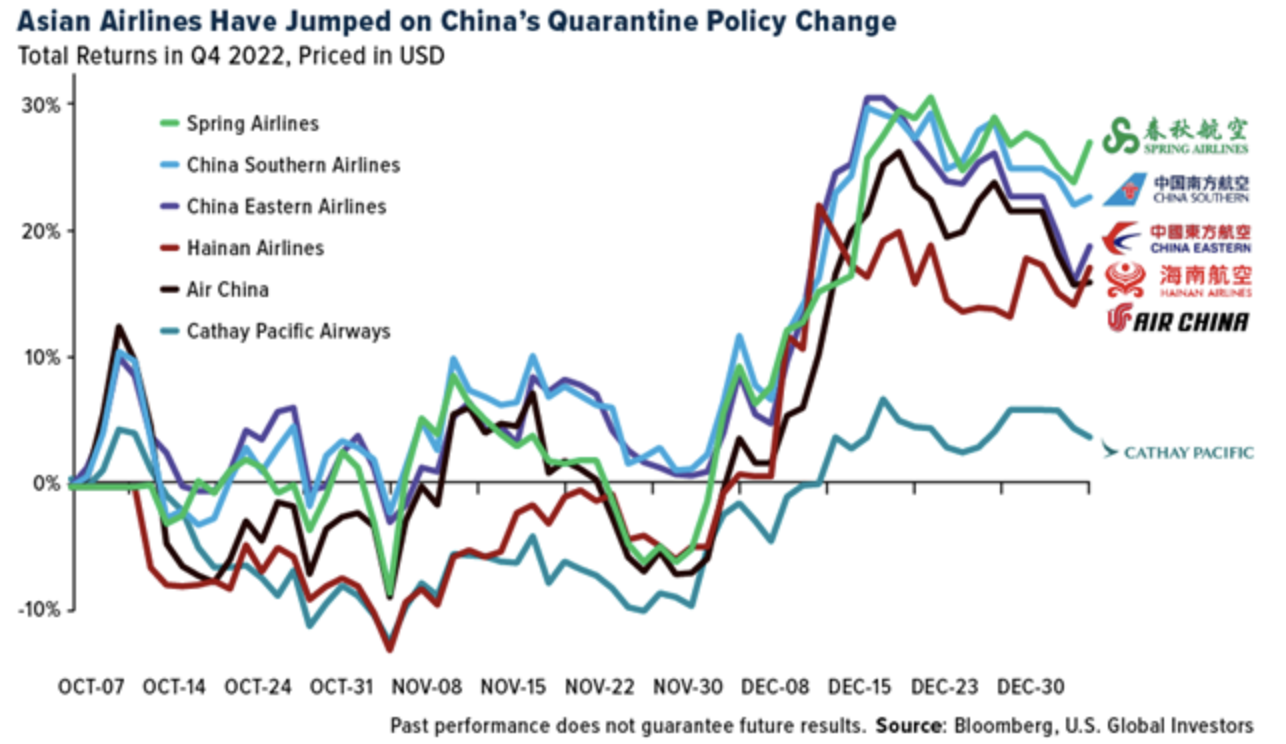

Zu guter Letzt habe ich Ihnen mitgeteilt, dass die chinesische Regierung eine Änderung ihrer Null-COVID-Politik angekündigt hat, d. h., dass Reisende, die ins Land kommen, bei ihrer Rückkehr nicht mehr in Quarantäne müssen. Es waren drei lange Jahre, und die Buchungen sind in die Höhe geschnellt, da chinesische Reisende planen, nach Übersee zu fliegen.

Wie Sie oben sehen können, haben die Aktien der asiatischen Fluggesellschaften positiv reagiert, wobei einige allein im letzten Quartal 2022 um 20 % gestiegen sind. Die Hongkonger Fluggesellschaft Cathay Pacific (HK:0293) liegt hinter ihren Konkurrenten zurück, aber ich glaube, dass sich das Blatt wenden könnte, da die Fluggesellschaft derzeit mehr Flüge und Ziele für ihre Kunden anbietet. Außerdem hat sie vor kurzem auf einigen beliebten Strecken zum ersten Mal seit drei Jahren wieder einen First-Class-Service eingeführt, was ein guter Grund zum Feiern ist.

Offenlegung:

Alle geäußerten Meinungen und bereitgestellten Daten können ohne vorherige Ankündigung geändert werden. Einige dieser Meinungen sind möglicherweise nicht für jeden Anleger geeignet. Durch Anklicken der obigen Links werden Sie auf die Website(s) Dritter weitergeleitet. U.S. Global Investors übernimmt keine Verantwortung für die auf diesen Websites bereitgestellten Informationen und ist nicht für deren Inhalt verantwortlich.

Der S&P 500 ist ein weithin anerkannter kapitalisierungsgewichteter Index von 500 Stammaktien US-amerikanischer Unternehmen. Der Bloomberg U.S. Aggregate Index ist ein breit angelegter Richtwert, der den auf US-Dollar lautenden, festverzinslichen und besteuerungsfähigen Anleihenmarkt mit Investment Grade bewertet. Der Index umfasst Staatsanleihen, regierungsnahe Wertpapiere und Unternehmensanleihen, MBS (Agency Fixed-Rate Pass-Throughs), ABS und CMBS (Agency und Non-Agency). Der Bloomberg Barclays (LON:BARC) Global Aggregate Negative Yielding Debt Market Value Index misst den Bestand an Schuldtiteln mit Renditen unter Null, die von Regierungen, Unternehmen und Hypothekenanbietern auf der ganzen Welt begeben werden, die Mitglieder des Bloomberg Barclays Global Aggregate Bond Index sind. Der S&P 500 Dividend Aristocrats Index misst die Wertentwicklung von S&P 500 Indexmitgliedern, die seit mindestens 25 aufeinanderfolgenden Jahren eine Politik der kontinuierlichen jährlichen Dividendenerhöhung verfolgen. Die Annual Equivalent Rate (AER) ist der Zinssatz für ein Sparkonto oder ein Anlageprodukt, das mehr als eine Zinseszinsperiode umfasst.

Die Beteiligungen können sich täglich ändern. Die Positionen werden zum letzten Quartalsende ausgewiesen. Die folgenden im Artikel erwähnten Wertpapiere wurden zum (30.12.22) von einem oder mehreren von U.S. Global Investors verwalteten Konten gehalten: Air China Ltd (HK:0753).