- Die diesjährigen Marktturbulenzen lassen das Chance-Risiko-Verhältnis von Aktien aus dem Reisesegment attraktiv erscheinen

- Airbnb ist ein Beispiel für eine gute Aktie, die unter dem massenhaften Ausstieg der Kapitalanleger aus wachstumsstarken Titeln leidet

- Das vergangene Jahr war das bisher beste Jahr in der Geschichte des Unternehmens. Vieles deutet auf ein weiteres solides Jahr für die weltgrößte Buchungsplattform hin

Die laufende Handelswoche ist vollgepackt mit Ergebnisberichten von einigen der größten Reise- und Transportunternehmen auf dem Markt. Airbnb Inc (NASDAQ:ABNB) und Uber (NYSE:UBER) berichten heute, während Booking Holdings (NASDAQ:BKNG) und Expedia (NASDAQ:EXPE) später in der Woche einen Blick in ihre Bücher gewähren.

Angesichts der diesjährigen Marktturbulenzen bietet sich inzwischen ein attraktives Chance-Risiko-Verhältnis für Aktien aus dem Reisesektor. Während die Nachfrage nach Zimmerbuchungen und Flügen nach zwei Jahren der Lockdowns und pandemiebedingten Restriktionen in die Höhe schoss, haben die höchste Inflationsrate seit 40 Jahren und eine sich abzeichnende Rezession die Stimmung in einem der beliebtesten Wirtschaftszweige der Zeit nach Covid getrübt.

In der Folge haben einige dieser technologieorientierten Reiseaktien ihren Glanz verloren und sind in Ungnade gefallen. Der ETFMG Travel Tech ETF (NYSE:AWAY) bildet einen Index von Reisetechnologieunternehmen ab und ist in diesem Jahr trotz der boomenden Nachfrage nach ihren Dienstleistungen um mehr als 30 % gefallen.

Trotz dieser Ungewissheit über die Zukunftsaussichten bietet dieser Sektor weiterhin einige gute langfristige Chancen. Wenn Sie ein Kapitalanleger sind, der an der Seitenlinie sitzt und nach einem guten Einstiegszeitpunkt sucht, halte ich dies für keinen schlechten Einstiegspunkt. Zu meinen Favoriten in diesem Bereich gehört Airbnb, das weltgrößte Buchungsportal.

Seit seiner Gründung im Jahr 2007 hat das in San Francisco ansässige Unternehmen Airbnb immer wieder bewiesen, dass es nicht nur über ein robustes Geschäftsmodell verfügt, sondern auch sehr erfolgreich die traditionelle Hotelbranche aufmischt. Der Aktienkurs des Unternehmens, der in diesem Jahr um 33 % gefallen ist, zeigt jedoch, dass die Anleger noch nicht vollständig überzeugt sind.

Airbnb ist meiner Meinung nach ein Beispiel für eine gutes Unternehmen, das unter einem insgesamt schwachen Markt und dem massenhaften Ausstieg der Investoren aus wachstumsstarken Titeln leidet. Die Plattform für Vermietungen hat ein Geschäftsmodell entwickelt, das flexibel genug ist, um mit den verschiedenen wirtschaftlichen Herausforderungen umzugehen.

Der jüngste Beweis für diese Anpassungsfähigkeit kam während der Pandemie, als die Nachfrage nach Reisen plötzlich einbrach und Zweifel an der Zukunft eines Unternehmens aufkommen ließ, das während einer der größten Gesundheitskrisen der Neuzeit an die Börse ging. Aber Airbnb hat die Pandemie nicht nur überstanden - das Unternehmen floriert.

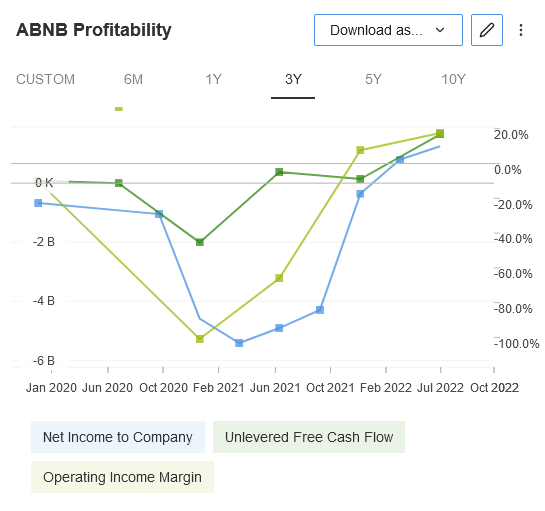

Quelle: InvestingPro

Das beste Jahr aller Zeiten

Das Unternehmen beendete das Jahr 2021 als - nach den Worten von CEO Brian Chesky - das beste in seiner Geschichte. Und es gibt Anzeichen dafür, dass die Plattform auf dem besten Weg zu einem weiteren soliden Jahr ist. Das Unternehmen meldete einen Rekordumsatz im zweiten Quartal und teilte seinen Aktionären mit, dass im 3. Quartal ein weiterer Umsatz auf Höchstniveaus zu erwarten sei. Airbnb, das Zimmer, Wohnungen und Häuser vermietet, konnte in den drei Monaten bis Juni zudem einen Gewinn erzielen, da verzweifelte Reisende trotz steigender Preise weiterhin Unterkünfte buchten.

Die {{0||Reisenden} }werden im 3. Quartal voraussichtlich 25 % mehr Übernachtungen und Erlebnisse buchen als im Vorjahr, ein ähnlicher Anstieg wie im 2. Quartal. Auch wenn die Reisenden nach einem hektischen Sommer eine Verschnaufpause einlegen, ist Airbnb dennoch wahrscheinlich eine gute Anlage für ein langfristigen Portfolio.

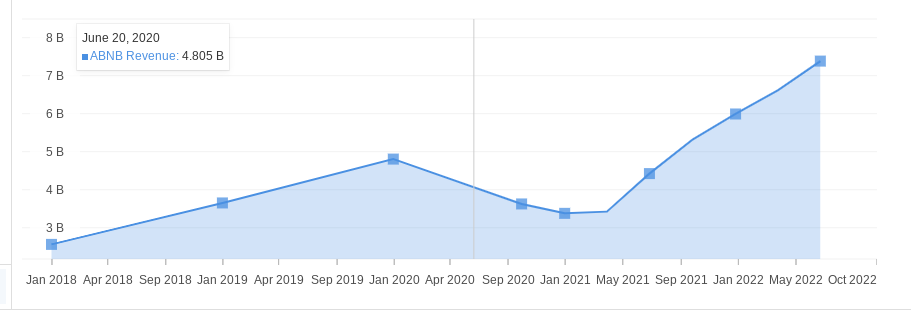

Quelle: InvestingPro

Laut einer aktuellen Bernstein-Studie könnte sich ABNB in den nächsten fünf Jahren zur größten Reiseplattform der westlichen Welt mausern, was darauf hindeutet, dass der Sektor in Zukunft ein Wachstum im hohen einstelligen bis niedrigen Bereich verzeichnen könnte. In der Notiz heißt es weiter:

"Airbnb ist innerhalb der Reisebranche ein ganz besonderes Unternehmen mit den drei Alleinstellungsmerkmalen einer aufstrebenden Marke, einer einzigartigen Produktpalette und einem treuen Kundenstamm - und das in einem der sich am schnellsten entwickelnden Bereiche der Reisebranche."

Innerhalb von zwei Jahren soll sich das Unternehmen zum profitabelsten Online-Vermittler von Unterkünften entwickeln und Konkurrenten wie Expedia und Booking.com ausstechen, heißt es in der Mitteilung.

"Selbst wenn man die Tourismusnachfrage negativ einschätzt, würden wir Airbnb aufgrund seiner defensiveren Position, seines schnelleren Wachstums und seiner attraktiveren Bewertung - gemessen am 4-jährigen Gewinnmultiple - immer noch als die beste Aktie erachten."

Mit ein Grund, der die Investoren vom Kauf von ABNB abhielt, war die hohe Bewertung der Aktie im Vergleich zu ihren Konkurrenten. Aber das hat sich nach dem jüngsten Ausverkauf geändert. Airbnb wird jetzt mit dem 10-fachen seines Umsatzes für die letzten 12 Monate gehandelt, im Mai betrug das Multiple noch das 14-fache.

Fazit

Angesichts des derzeitigen risikoaversen Umfelds halten sich die meisten Kapitalanleger mit Investitionen in Wachstumswerte zurück. Zu den großen Verlierern dieses Trends gehört zweifelsohne Airbnb. Und doch ist das Unternehmen bestens positioniert, um sich langfristig in der Reisebranche zu behaupten. Die jüngste Schwäche der Aktie bietet daher eine attraktive Kaufgelegenheit.

Offenlegung: Der Autor besitzt keine der hier genannten Aktien. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.

***

Es heute schwieriger als je zuvor, die richtigen Investitionsentscheidungen zu treffen. Denken Sie an die aktuellen Herausforderungen für Anleger:

- Inflation

- Geopolitische Turbulenzen

- Disruptive Technologien

- Steigende Zinssätze

Wenn Sie in diesem Umfeld erfolgreich investieren wollen, brauchen Sie gute Daten, effiziente Tools zum Sondieren von dieser Daten und gute Hintergrundinformationen Sie müssen die Investitionsideen ohne Emotionen analysieren und sich auf die Fundamentaldaten konzentrieren.

Genau dafür gibt es InvestingPro+ mit all den professionellen Daten und Tools, die Sie brauchen, um bessere Anlageentscheidungen zu treffen. Mehr erfahren »