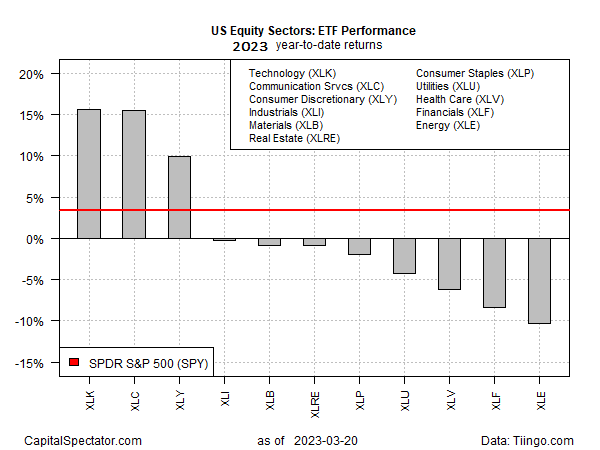

Technologiewerte hängen alle anderen Sektoren ab - wieder einmal. Gemessen an diversen börsengehandelten Indexfonds hat der Sektor seit Jahresbeginn die stärkste Performance am US-amerikanischen Aktienmarkt erzielt. Dicht dahinter: Kommunikationsdienstleistungen. Finanzwerte und der Energiesektor tragen in diesem Jahr bisher die rote Laterne.

Nach einem steilen Abverkauf von 28 % im Jahr 2022 hat der Technology Select Sector SPDR ETF (NYSE:XLK) sein kräftiges Plus von 15,6 % bis Montag (20. März) behauptet. Der Communication Services Select Sector SPDR ETF (NYSE:XLC liegt mit einer etwas schwächeren Performance ebenfalls vorne und ist nahezu gleichauf.

Im Gegensatz dazu performt der einst hochfliegende Energiesektor in diesem Jahr bisher am schwächsten. Der Energy Select Sector SPDR ETF (NYSE:XLE) liegt 2023 um mehr als 10 % im Minus, nachdem er im vergangenen Jahr einen fulminanten Run hingelegt hatte.

Der Finanzsektor hat in diesem Jahr ebenfalls einen schweren Stand, da die Turbulenzen im Bankensektor in letzter Zeit die Kurse arg in Mitleidenschaft gezogen haben. Der Financial Select Sector SPDR ETF (NYSE:XLF) hat seit Jahresbeginn 8,4 % verloren, ein Verlust, den bisher nur die Energieaktien übertreffen.

Die Ergebnisse kommen mit einem bescheidenen Rückenwind für Werte mit hohem Beta. Gemessen am SPDR S&P 500 ETF (NYSE:SPY), der um 3,4 % zugelegt hat, konnten US-Aktien im Jahr 2023 bislang bescheidene Gewinne verbuchen.

Nach Einschätzung von Wedbush-Analyst Dan Ives hat sich die Technologiebranche in letzter Zeit erholt, da die Anleger diese Werte angesichts der aktuellen Bankenkrise als relativ sicheren Hafen betrachten. "Es gibt bei Tech-Aktien kein Lampenfieber", sagt er gegenüber Yahoo Finance. Ein zusätzlicher Rückenwind kommt aus den Führungsetagen der Technologieunternehmen - dort haben die Verantwortlichen Farbe bekannt und positive Gewinnprognosen abgegeben.

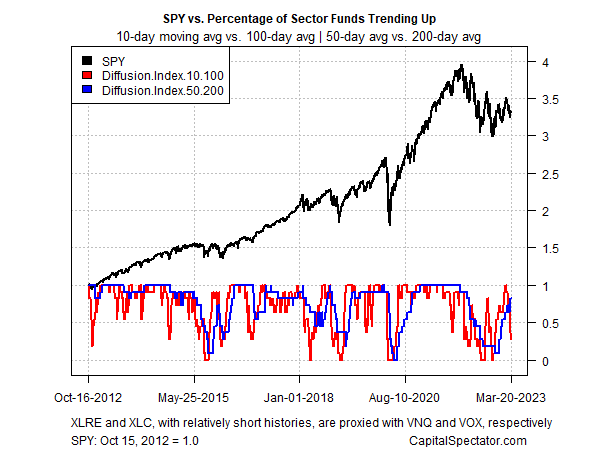

Trotz der starken Zuwächse bei Technologie- und Kommunikationsdiensten in diesem Jahr zeigt die Aufwärtsdynamik der Aktiensektoren insgesamt Anzeichen dafür, dass sie nach dem jüngsten Aufschwung abflacht. Eine Reihe von gleitenden Durchschnitten zur Verfolgung der Trendstärke von Aktiensektoren deutet auf eine allgemein schwächere Performance im Vergleich zur jüngsten Vergangenheit hin.

Die Bankenkrise scheint vorerst eingedämmt, allerdings haben sich die makroökonomischen Aussichten nach Ansicht der Morningstar-Analysten weiter eingetrübt: "Der Stress in einigen Bereichen des Bankensystems und des Unternehmenssektors im Anschluss an diese Ereignisse könnte die schwächeren wirtschaftlichen Bedingungen, die wir bereits für 2023 erwartet haben, noch verschlimmern."

Die Fed Funds Futures zeigen aktuell mäßig hohe Chancen für eine weitere Zinserhöhung um 0,5 % anlässlich der FOMC-Sitzung (heute). Aber die Herausforderung, die immer noch turmhohe Inflation zu zähmen, birgt im Zuge der Turbulenzen im Bankensektor größere Risiken.

"Ich würde nicht noch Öl ins Feuer gießen, indem ich die Zinssätze zu einem Zeitpunkt erhöhe, zu dem sich die finanziellen Bedingungen aufgrund eines finanziellen Schocks bereits extrem verschärft haben", rät Eric Rosengren, ehemaliger Präsident der Boston Fed. "Eine Erhöhung um 25 Basispunkte würde sich nur geringfügig auf die Inflation auswirken, könnte aber die Auswirkungen auf die finanziellen Bedingungen verstärken."