Kumulierte Marktrenditen: Im Verlauf von Bullenmärkten wird dieser Mythos, der erfunden wurde, um Kleinanlegern Kapital abzuknöpfen und es in die Hände der Wall Street zu legen, unweigerlich immer wieder hervorgeholt.

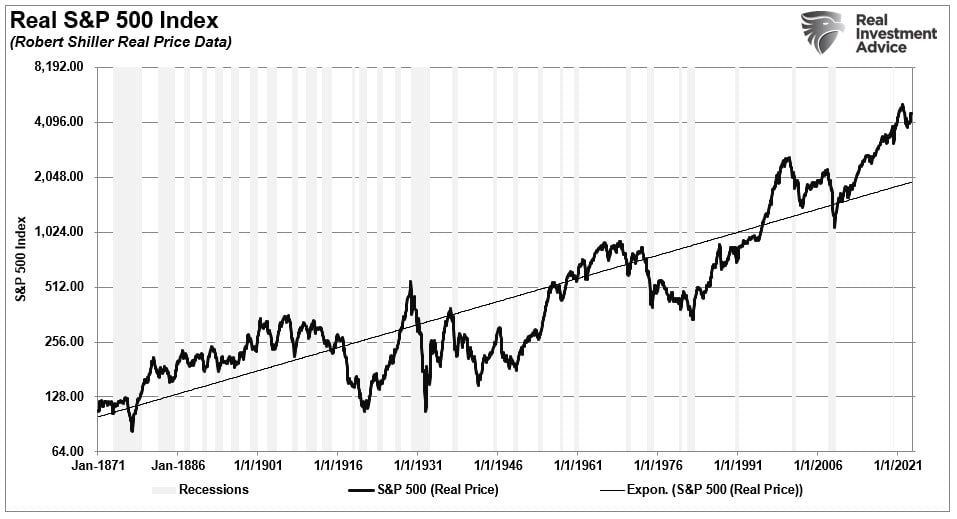

Der Mythos der kumulierten Marktrenditen ist jedoch eine Kopfgeburt aus dem Mythos, dass "Märkte immer steigen" und es daher IMMER ein guter Zeitpunkt für das Investieren von Geld ist. Wie oft ist Ihnen der folgende Chart des S&P 500 von einem Berater präsentiert worden, um Sie davon zu überzeugen, dass Sie, wenn Sie vor 120 Jahren investiert hätten, eine jährliche Rendite von 10 % erzielt hätten?

Es ist richtig, dass Aktien über einen sehr langen Zeitraum eine Rendite von etwa 6 % aus Kapitalzuwachs und 4 % aus Dividenden auf nominaler Basis erzielt haben. Die Inflation betrug im gleichen Zeitraum durchschnittlich 2,3 %, so dass die realen Renditen im Durchschnitt bei etwa 8 % pro Jahr lagen.

Das offensichtliche Problem bei dieser Aussage ist, dass Sie keine 123 Jahre haben, um diese Rendite zu erzielen, es sei denn, Sie haben das Geheimnis des ewigen Lebens entdeckt oder Sie sind ein Vampir.

Für uns Normalsterbliche ist der Faktor Zeit entscheidend.

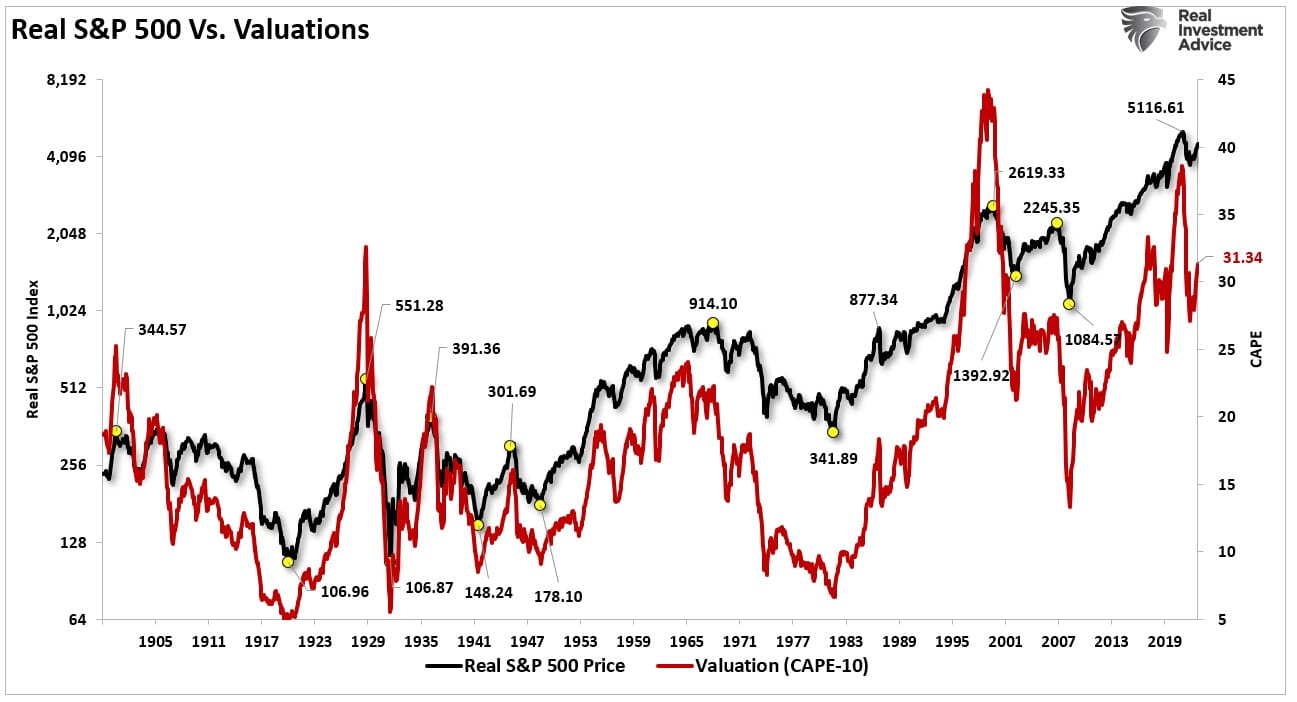

Betrachten wir noch einmal den obigen Chart, ergänzen ihn um die Bewertungen und analysieren dann die verschiedenen "Lebenszyklen" des Marktes. Wie Sie sehen können, war die künftige Kursentwicklung an den Märkten negativ, wenn die Bewertungen zuvor überhöht waren, bis die Überbewertung abgebaut wurde.

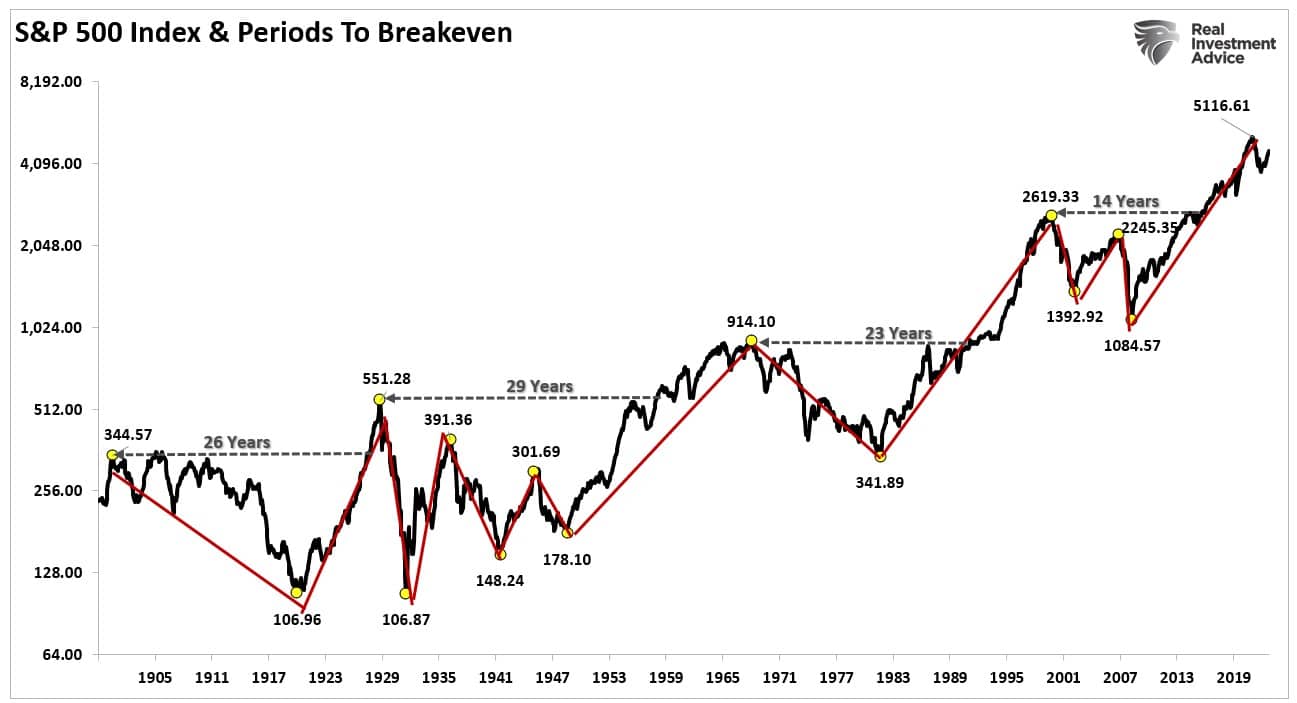

Leider hat der Einzelne nur einen begrenzten Anlagehorizont bis zum Renteneintritt. Im Gegensatz zu Studien, die von "langfristigen Investitionen" sprechen, ohne zu definieren, was "langfristig" eigentlich ist, sollten wir uns daher auf den Faktor "ZEIT" konzentrieren.

Wenn ich Vorträge und Seminare halte, frage ich meine Zuhörer immer das gleiche:

"Wie lange haben Sie noch zur Rente?"

Die Ergebnisse sind immer gleich. Die Mehrheit der Teilnehmer gibt an, dass sie noch etwa 15 Jahre bis zum Renteneintritt haben. Was ist mit den 30 oder 40 Jahren, von denen die Berater immer sprechen?

Lassen Sie sich das einfach mal auf der Zunge zergehen. Die meisten Anleger fangen erst mit Mitte 40 an, ernsthaft für den Ruhestand zu sparen. Das liegt daran, dass zu dem Zeitpunkt, an dem sie ihr Studium abschließen, einen Arbeitsplatz finden, heiraten, Kinder bekommen und sie an die Uni schicken, ein echter Anstoß zum Sparen für den Ruhestand selten da ist, weil die Einkommen ihren Höhepunkt noch nicht erreicht haben. Damit bleiben den meisten Menschen 20 bis 25 produktive Arbeitsjahre bis zum Rentenalter, um ihre Investitionsziele zu erreichen.

Schauen wir uns den obigen Chart zu den ursprünglichen Bewertungen an. Wie unten dargestellt, haben sich die Marktrenditen in der gesamten Marktgeschichte zu bestimmten Zeiten dem Nullpunkt genähert. Diese Phasen waren das Ergebnis der Umkehrung einer früheren Überbewertung.

Es sollte klar sein, dass das "WANN" des Beginns Ihrer Investitionsreise unglaublich wichtig für zukünftige Ergebnisse ist.

Damit sind wir beim zweiten Marktmythos angelangt, den "kumulierten Marktrenditen".

Das achte Weltwunder

Albert Einstein sagte einmal:

"Der Zinseszinseffekt ist das achte Weltwunder. Wer ihn versteht, verdient daran, alle anderen bezahlen ihn."

Wohlgemerkt: Einstein sprach von "Zinsen" und nicht von "Renditen an den Aktienmärkten".

Finanzberater und Medien haben dieses Zitat aufgegriffen, um die Idee des Cost-Average-Effekt auf den Aktienmarkt anzuwenden. Das ist natürlich gut für diejenigen, die ihr Geld mit Gebühren auf die von ihnen verwahrten Vermögenswerte verdienen. Hier ein gutes Beispiel:

"Nehmen wir an, Sie investieren über einen Zeitraum von 20 Jahren jeden Monat 500 USD in ein Broker-Konto. Summa summarum zahlen Sie 120.000 USD auf Ihr Konto ein, also eine ganze Menge Geld. Wenn Ihre Geldanlagen in diesem Zeitraum eine durchschnittliche jährliche Rendite von 8 % erwirtschaften, was unter dem Durchschnitt des Aktienmarktes liegt, bleiben Ihnen am Ende etwa 275.000 USD. Alles in allem ist das ein Gewinn von 155.000 USD. Möglich wird das durch den Zinseszinseffekt." - Motley Fool

Hier liegt das Problem. Zinseszins und Marktrendite sind zwei unterschiedliche Paar Schuhe.

Einstein hatte Recht. Wenn ich eine Anlage kaufe, z. B. eine Anleihe oder eine CD, die ZINSEN zahlt, nimmt mein Geld mit der Zeit zu. Der Grund dafür ist, dass die Zinszahlung feststeht und das Kapital bei Fälligkeit zurückgezahlt wird.

Wie bereits oben gezeigt, bietet der Aktienmarkt jedoch KEINE feste jährliche Rendite über einen längeren Zeitraum. Die Erträge sind variabel, und diese Variabilität wirkt sich im Laufe der Zeit auf die Endrendite der Investition aus.

Das folgende Diagramm zeigt eine Investition in den Aktienmarkt im Laufe der Zeit im Vergleich zu einer durchschnittlichen Marktrendite von 8 %, wie von Motley Fool suggeriert.

Wie Sie sehen, gibt es einen großen Unterschied zwischen der tatsächlichen Rendite im Laufe der Zeit und der gemittelten oder durchschnittlichen Marktrendite.

Der Unterschied hat vor allem mit der Mathematik zu tun.

Es gibt keine kumulierte Marktrenditen

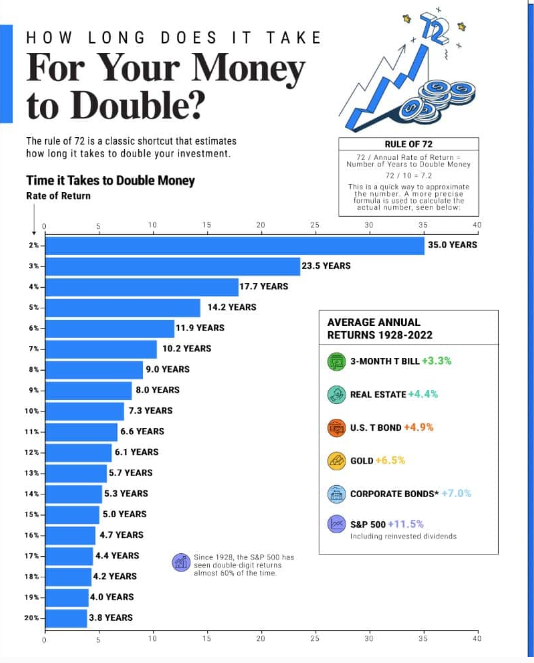

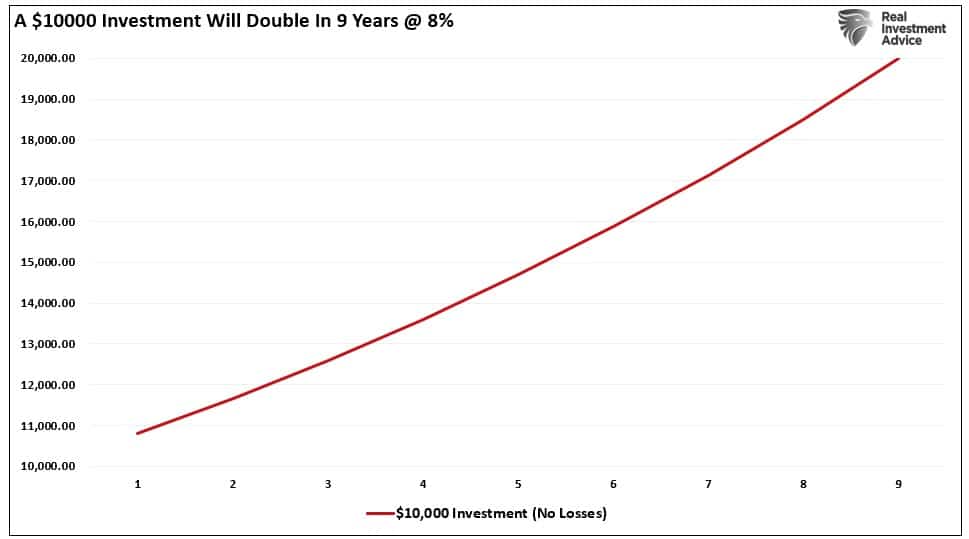

Letzte Woche veröffentlichte Visual Capitalist eine Grafik zur "72er Regel". Bei der 72er Regel handelt es sich um eine klassische Kurzformel, mit deren Hilfe man abschätzen kann, wie lange es dauert, bis sich eine Investition verdoppelt hat. Die Berechnung ist einfach. Man nehme eine beliebige Rendite, z. B. 8 %, und teile sie durch 72. Das bedeutet, dass sich das Geld in 9 Jahren verdoppelt.

Diese Aussage ist richtig, wie das folgende Beispiel zeigt. Wenn wir 10.000 USD in eine Anlage investieren, die eine jährliche Rendite von 8 % abwirft, wird sich der Wert der Investition in 9 Jahren verdoppelt haben.

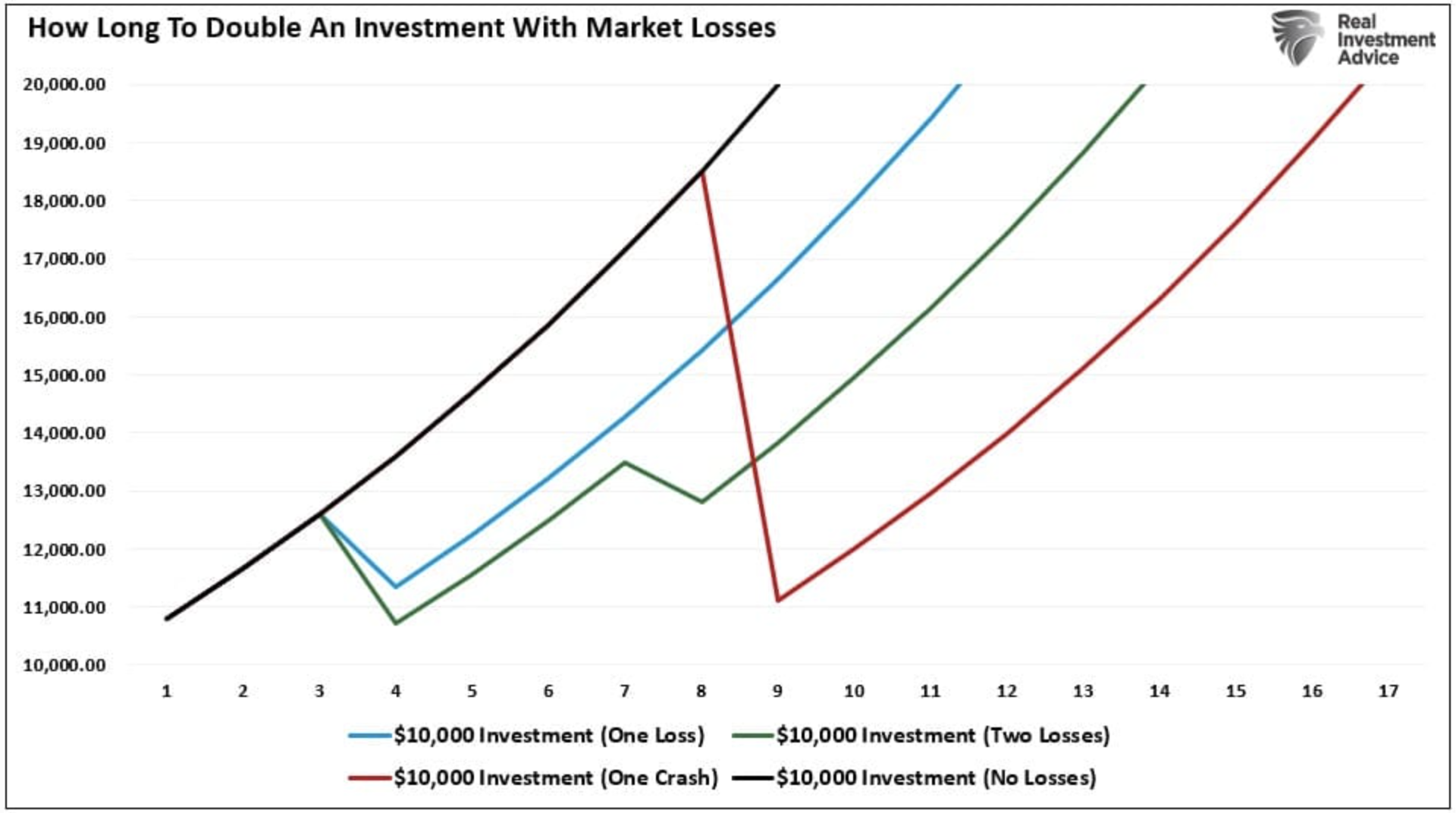

Die Rechnung ändert sich jedoch drastisch, wenn man Jahre mit negativen Renditen einbezieht. Die folgende Grafik zeigt, wie sich ein einziger Verlust, zwei Verluste und ein einziger Markteinbruch (wie der Dot.com-Crash oder die Finanzkrise) auf die Zeit bis zur Verdoppelung meiner Rendite auswirken.

Das Werben der Investmentindustrie für Buy-and-Hold-Strategien ist verständlich. Es ist ganz einfach. Die Industrie verdient an den Gebühren, die sie erhebt, und da die Märkte häufiger steigen als fallen, lässt sich diese Geschichte gut verkaufen.

Was jedoch klar sein sollte, ist, dass es kumulierte Marktrenditen nicht gibt.

Der reale Schaden, den die Marktrückgänge den Anlegern zufügen, die auf annualisierte Renditen von 8 % hoffen, um ihre fehlenden Ersparnisse auszugleichen, ist durchaus real und praktisch nicht wiedergutzumachen.

Wenn Anleger Geld auf dem Markt verlieren, ist es möglich, das verlorene Kapital mit genügend Zeit wiederzuerlangen. Was jedoch nie wieder aufgeholt werden kann, ist die verlorene "Zeit" zwischen dem heutigen Tag und dem Eintritt in den Ruhestand. "Zeit" ist ein äußerst begrenztes Gut und das Kostbarste, das Anleger haben.

Angesichts der derzeit hohen Bewertungen und der hohen Zinssätze ist das Risiko eines weiteren Markt- und Wirtschaftsabschwungs sehr realistisch. Daher sollten Anleger bedenken, was das für künftige Marktrenditen und den Zeithorizont bedeutet, der zur Erreichung ihrer finanziellen Ziele erforderlich ist.

Aber eines ist sicher.

Die Annahme, dass der Markt jährlich um 8 % wächst, ist und war nie eine verlässliche Anlagethese.

Wäre nicht jeder, der jemals in die Märkte investiert hat, sagenhaft reich, wenn es wirklich so wäre?

Fazit

Für Anleger ist es wichtig zu wissen, welche Renditen ab einem bestimmten Bewertungspunkt möglich sind, wenn sie erwägen, ihre "Ersparnisse" zu riskieren. Risiko ist ein wichtiges Konzept, da es eine Funktion von "Verlust" ist.

Je mehr Risiko ein Anleger innerhalb eines Portfolios eingeht, desto größer ist die Kapitalvernichtung, wenn Entwicklungen in die falsche Richtung gehen.

Die obige Analyse zeigt die wichtigen Punkte auf, die der Einzelne in JEDEM ALTER berücksichtigen sollte:

- Die Anleger sollten ihre Erwartungen für künftige Renditen aufgrund des aktuellen Bewertungsniveaus nach unten korrigieren.

- Es ist unwahrscheinlich, dass die Renditen in Zukunft nach oben korrigiert werden können.

- Ihre Lebenserwartung spielt für die zukünftigen Ergebnisse eine große Rolle.

- Die Anleger müssen die Auswirkungen von Steuern berücksichtigen.

- Bei der Investitionsallokation sind die künftigen Inflationserwartungen sorgfältig zu berücksichtigen.

- In Zeiten rückläufiger Märkte nimmt der Kapitalabfluss aus den Portfolios zu. In guten Jahren sollten Pläne gemacht werden, um Kapital für reduzierte Portfolioentnahmen bei ungünstigen Marktbedingungen zu berücksichtigen.

- Die Anleger MÜSSEN sich von der Erwartung kumulierter jährlicher Renditen verabschieden und stattdessen von variablen Renditen auf der Grundlage der aktuellen Bewertungsniveaus ausgehen.

In den letzten zwei Jahrzehnten haben zwei massive Bärenmärkte dazu geführt, dass viele Menschen weiter vom Ruhestand entfernt sind, als sie es sich je vorstellen konnten.

Der Mythos der "kumulierten Marktrenditen" ist gefährlich für Menschen, die versuchen, für ihren Ruhestand zu sparen und zu investieren.

Bärenmärkte spielen eine Rolle, und zwar eine viel größere als Sie denken.