Handelt es sich nur um eine Korrektur nach dem starken Anstieg im November oder ist der Bullenmarkt zu Ende? Wenn man einige Schlagzeilen liest, könnte man meinen, das Ende sei gekommen. So schrieb MarketWatch letzte Woche:

"Zum ersten Mal seit Anfang November 2023 notieren weniger als 30 % der S&P 500 Titel über ihrem gleitenden 50-Tage-Durchschnitt - ein klarer Indikator für die derzeit geringe Marktbreite. Dieser deutliche Rückgang gegenüber 85 % Ende März und 92 % Anfang Januar signalisiert eine dramatische Umkehr des Marktmomentums.

Der gleitende 50-Tage-Durchschnitt wird oft als Barometer für die kurzfristige Gesundheit einer Aktie angesehen. Ein massiver Unterschreiten dieses Durchschnitts deutet darauf hin, dass ein breiter Teil des Marktes unter Abwärtsdruck steht. Diese Verschiebung findet vor dem Hintergrund zunehmender geopolitischer Spannungen im Nahen Osten und erneuter Inflationsängste statt, die die Händler im April insgesamt zu einer vorsichtigeren Haltung veranlasst haben".

Natürlich gibt es viele "Gründe" für den jüngsten Rückgang der Aktienkurse. Die geopolitischen Spannungen zwischen Israel und dem Iran und die unerwartet hohen Inflationszahlen, die eine Zinssenkung der Fed gefährden, haben Verkäufer auf den Markt gelockt. So überraschend ist diese Entwicklung jedoch nicht, wie wir bereits in "Kritische Phase: Blackout-Periode bedroht Bullenmarkt!" festgestellt haben:

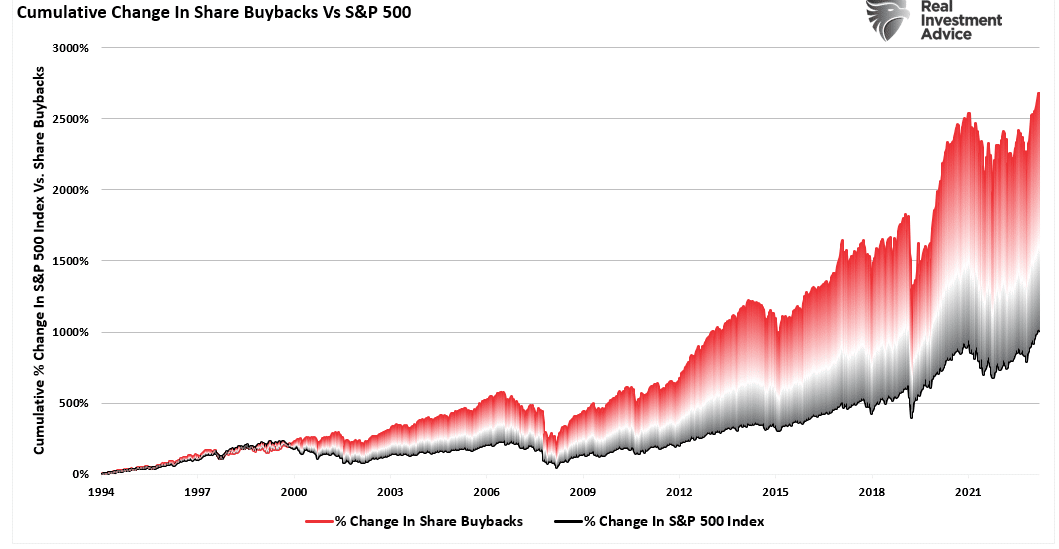

Seit 2009 und verstärkt seit 2012 liegt die prozentuale Veränderung der Rückkäufe deutlich über dem Anstieg der Aktienkurse. Wie wir hier sehen werden, handelt es sich um mehr als nur eine zufällige Korrelation, und die bevorstehende Blackout-Period könnte für die Hausse kritischer sein, als viele denken. - 19. März 2024

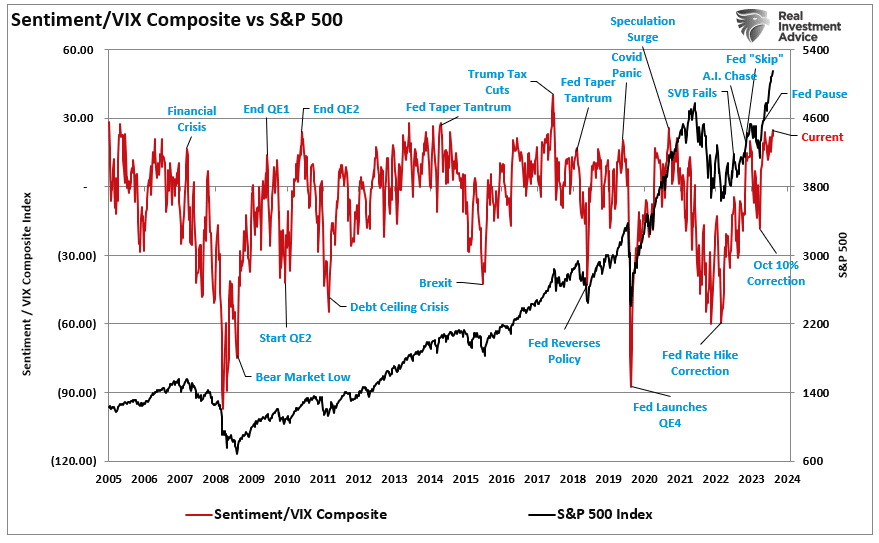

Darüber hinaus fiel der "Blackout" der Rückkäufe eigener Aktien mit einer aggressiven bullishen Stimmung der Investoren zusammen. Im selben Artikel hieß es dazu:

"Die Stimmung der Anleger ist wieder extrem optimistisch. In der Vergangenheit war eine äußerst optimistische Stimmung der Kleinanleger in Verbindung mit einer geringen Volatilität ein Indikator für kurzfristige Marktspitzen."

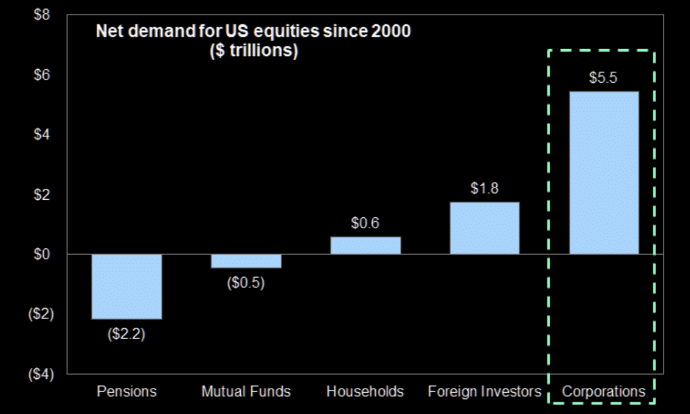

Wir werden auf dieses Schaubild noch zurückkommen, aber da die Aktienrückkäufe der Unternehmen in den letzten zwei Jahrzehnten etwa 100 % der Nettokäufe von Aktien ausmachten, war die Blackout-Period in Verbindung mit einem übertriebenen Optimismus ein Rezept für fallende Vermögenspreise.

Falls Sie der Abbildung nicht trauen, sehen Sie sich die Berechnung der Nettoströme an:

- Pensions- und Beteiligungsfonds = (-2,7 Bio. USD)

- Private Haushalte und ausländische Investoren = +2,4 Bio. USD

- Zwischensumme = (-0,3 Bio. USD)

- Unternehmen (Rückkäufe) = 5,5 Bio. USD

- Nettogesamtbetrag = 5,2 Bio. USD = oder 100 % aller gekauften Aktien

Diese Beobachtung wird für den Rest des Jahres von entscheidender Bedeutung sein. Es wird sich zeigen, ob es sich nur um eine Korrektur im Aufwärtstrend oder um etwas Größeres handelt.

Käufer wollen niedrigere Preise

In "Aktien: Der Mythos vom Geld an der Seitenlinie" haben wir erläutert, wie grundlegend die Tatsache ist, dass "Marktpreise" durch Angebot und Nachfrage zwischen Käufern und Verkäufern bestimmt werden. In dem Artikel heißt es

"Wie bereits dargelegt ist der Aktienmarkt immer eine Funktion von Käufern und Verkäufern, die jeweils über eine Transaktion verhandeln. Es gibt zwar für jeden Verkäufer einen Käufer, aber die Frage ist immer 'zu welchem Preis?'

Im derzeitigen Bullenmarkt wollen nur wenige Anleger verkaufen, so dass die Käufer die Preise immer weiter in die Höhe treiben müssen, um einen Verkäufer für die gewünschte Transaktion zu gewinnen. Solange das so ist und der Überschwang die Logik übersteigt, werden die Käufer weiterhin höhere Preise zahlen, um die Positionen zu erhalten, die sie besitzen wollen.

Das ist die eigentliche Definition der Greater-Fool-Theorie.

Irgendwann, aus welchen Gründen auch immer, ändert sich diese Dynamik jedoch. Die Käufer werden weniger, weil sie nicht mehr bereit sind, die höheren Preise zu zahlen. Wenn die Verkäufer den Wandel bemerken, werden sie sich beeilen, ihre Bestände an den schrumpfenden Pool von Käufern zu verkaufen. Schließlich beginnen die Verkäufer mit 'Panikverkäufen', während die Käufer wegbleiben und die Preise einbrechen."

Mit anderen Worten: "Verkäufer wollen höhere Preise. Käufer wollen niedrigere Preise.“

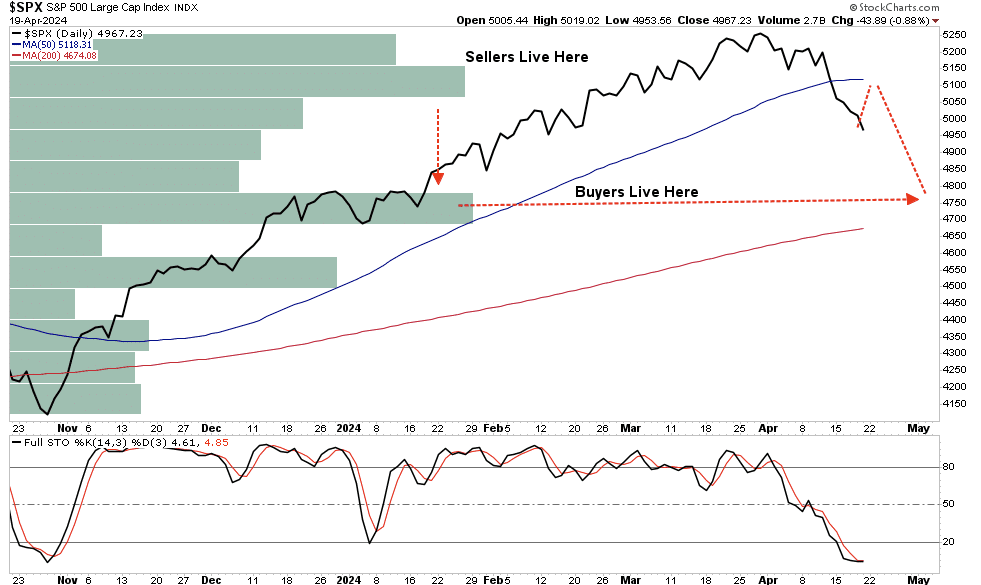

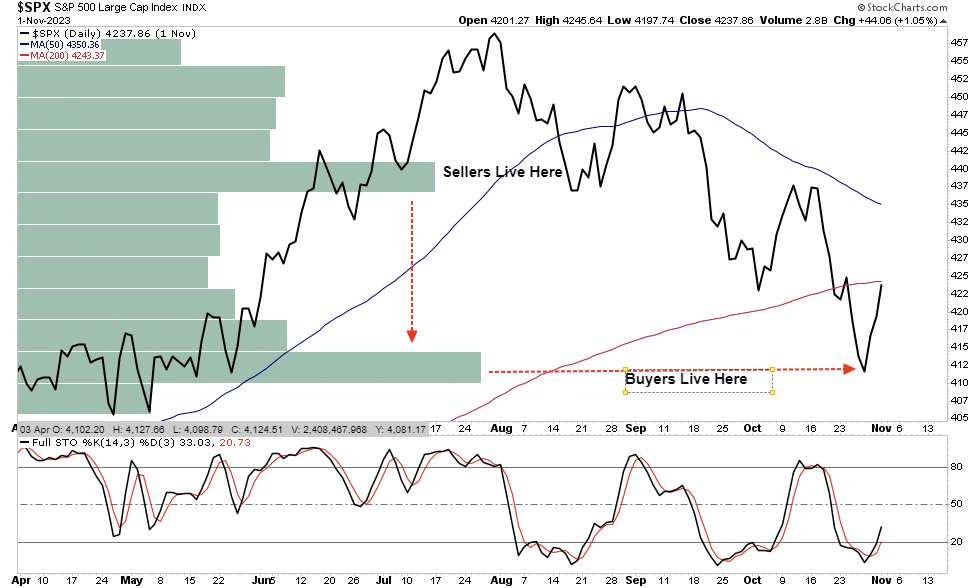

Die folgende Grafik zeigt, was Käufer und Verkäufer "wollen" und wo das größte Volumen zu verzeichnen ist.

Die aktuelle Korrektur nähert sich einem zunehmend überverkauften Zustand (unteres Feld), was darauf hindeutet, dass eine Erholung in Richtung der alten 50-DMA-Unterstützung wahrscheinlich ist. Zum Vergleich können wir einen Blick auf die Marktkorrektur des letzten Jahres werfen.

Wie bereits erwähnt, erreichte der Aufwärtstrend im Juli gegen Ende des Monats seinen Höhepunkt. Als der Markt korrigierte, hat er sich von den überverkauften Bedingungen erholt und den Anlegern die Möglichkeit gegeben, Risiken zu reduzieren und ihre Portfolios abzusichern. Diese Gelegenheit werden die Märkte den Anlegern wahrscheinlich bald wieder bieten.

Damals wie heute begannen viele Anleger zu glauben, dass es sich nicht nur um eine Korrektur handelte, sondern um etwas viel Größeres. Die Realität war jedoch, dass "die Käufer weniger zahlen wollten". Als sich die Kurse den Tiefstständen vom Oktober näherten und gleichzeitig die Aktienrückkäufe der Unternehmen wieder einsetzten, traten die Käufer auf den Plan.

Die Stimmung kehrt sich schnell um

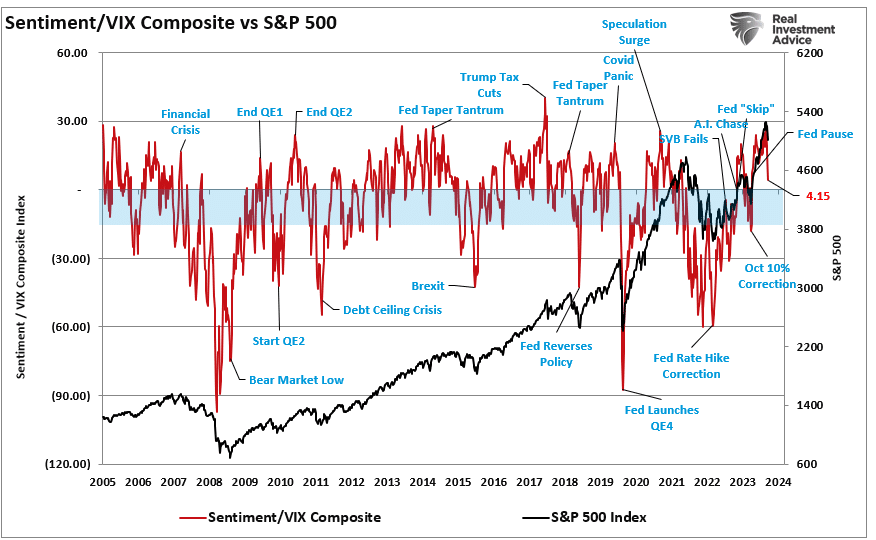

Wie ich bereits sagte, müssen wir uns die obige Stimmungsgrafik noch einmal ansehen. Die überschwängliche, optimistische Stimmung der Anleger kehrt sich an vielen Fronten schnell um. Die folgende Grafik zeigt den zusammengesetzten Index der optimistischen Stimmung der Privatanleger und der professionellen Investoren geteilt durch den Volatilitätsindex (VIX).

Handelt es sich lediglich um eine Marktkorrektur, tendiert der Index dazu, seinen Tiefpunkt zwischen null (0) und negativ (20) zu erreichen. Mit einem aktuellen Wert von 4,15, der vor zwei Wochen noch bei 25,99 lag, hat sich die optimistische Stimmung deutlich gedreht.

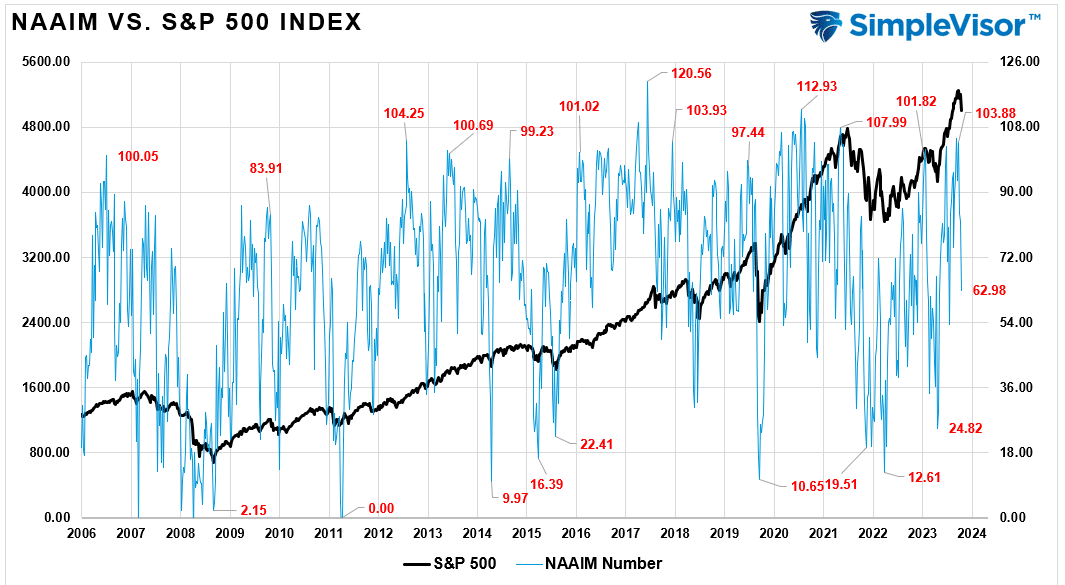

Interessant ist, dass die Aktienquote der professionellen Investoren vor kurzem einen Höchststand von 103,88 % erreichte und innerhalb von nur zwei Wochen auf 62,98 % fiel. (Professionelle Investoren kaufen bekanntlich zu Höchstkursen).

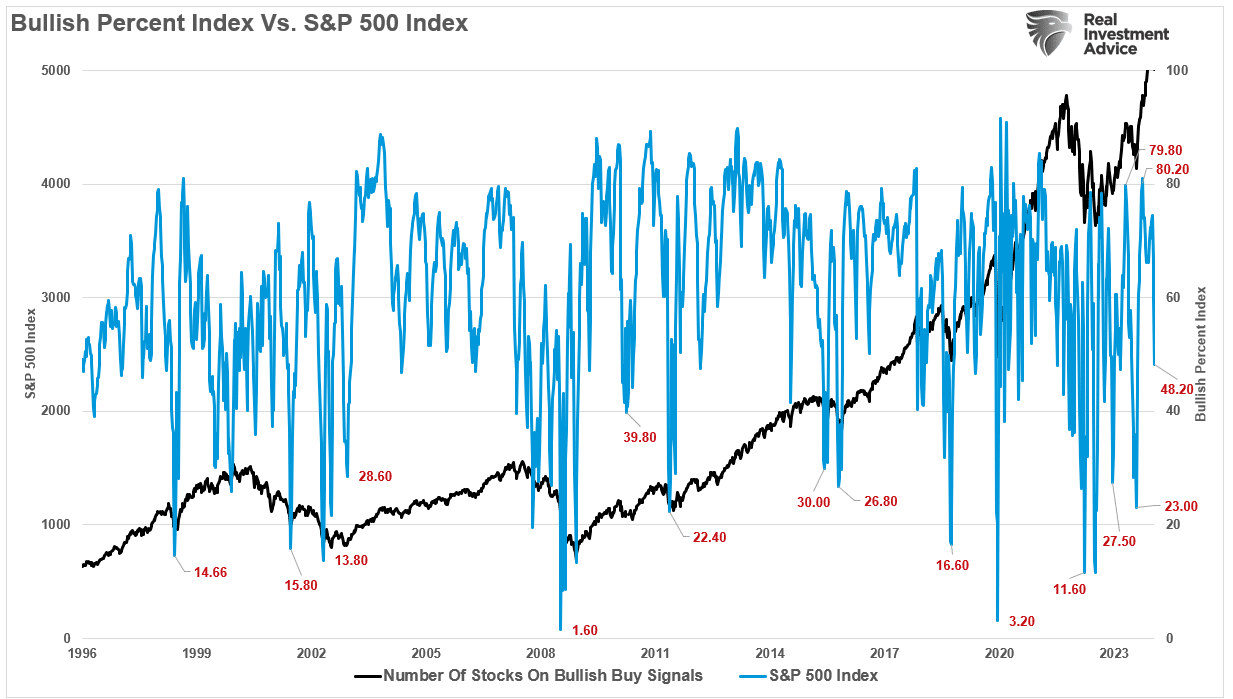

Auch die Anzahl der Aktien mit Kaufsignal ist von 80,2 auf 48,2 gesunken.

Darüber hinaus ist der Prozentsatz der Aktien, die oberhalb des 50-DMA gehandelt werden, von über 80 % auf 37 % zurückgegangen, und die Geldflüssen haben ein Niveau erreicht, das unter dem früherer Bodenbildungsphasen des Marktes liegt. Mit einer Korrektur von nur 5,5 % gegenüber dem jüngsten Höchststand (Stand letzten Freitag) ist ein Großteil der Arbeit zur Beseitigung der früheren überkauften Bedingungen bereits abgeschlossen.

Vor dem Hintergrund des deutlichen Stimmungsumschwungs und der kurzfristig überverkauften Situation gehen wir fest davon aus, dass die Märkte bald zu einer reflexartigen Erholung ansetzen werden. Da jedoch viele bullish orientierte Investoren in der Verkaufswelle „gefangen“ sind, ist es wahrscheinlich, dass jede Rallye mit weiteren Verkäufen beantwortet wird.

Trotz der aktuellen "Panik" in den Leitmedien dürfte es sich aber nur um eine Korrektur im laufenden Bullenmarkt handeln. Dies gilt umso mehr, wenn man bedenkt, dass die Aktienrückkäufe der Unternehmen im Mai wieder aufgenommen werden, was den Märkten auf dem Weg in den Sommer entscheidende Unterstützung geben wird.

Dennoch wird diese Korrektur, wenn sie abgeschlossen ist, wahrscheinlich nicht die letzte in diesem Jahr sein. Die Markthistorie legt nahe, dass wir auf dem Weg zu den Wahlen, von denen viele erwarten, dass sie umstritten sein werden, eine weitere "holprige Fahrt" erleben könnten.

Aber das ist ein Artikel, den wir zu gegebener Zeit schreiben werden.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!