Während die Einlagen auf den Geldmarktkonten in die Höhe schießen, titeln die Mainstream-Medien wieder einmal: "Es warten sechs Billionen Dollar Cash darauf, investiert zu werden".

Ist das so? Nun, das sagt YahooFinance zu diesem Thema:

"Die wachsenden Gelder in Geldmarktfonds dürften 2024 eine starke Stütze für den Aktienmarkt sein", heißt es in einer aktuellen Mitteilung des technischen Strategen Mark Newton (Fundstrat). Die Verlockung von 5 % Zinsen hat in diesem Jahr zu einem steilen Anstieg der Bestände von Geldmarktfonds geführt, wobei die Summe der geparkten Barmittel kürzlich einen Rekordwert von 5,88 Bio. USD erreichte. Das sind 24 % mehr als im letzten Jahr, als Geldmarktfonds 4,73 Bio. USD verwalteten.

Obgleich mehrere prominente Stimmungsumfragen in den letzten Wochen optimistischer ausgefallen sind, sollte dieser Indikator für Aktien-Bullen beruhigend wirken, so dass kleinere Rückschläge in den kommenden Wochen/Monaten angesichts des globalen Liquiditätshintergrunds und der Liquidität, die nur darauf wartet, investiert zu werden, wahrscheinlich Kaufgelegenheiten darstellen", so Newton.

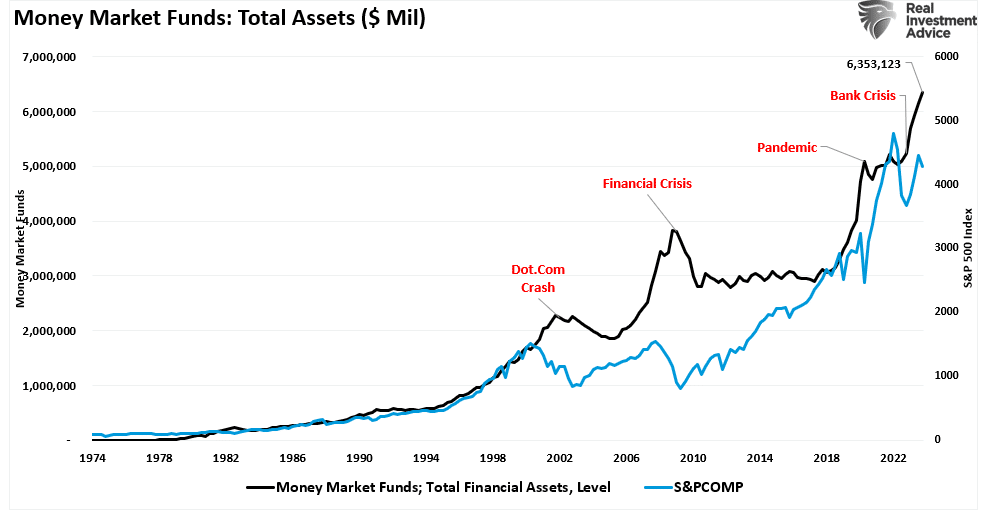

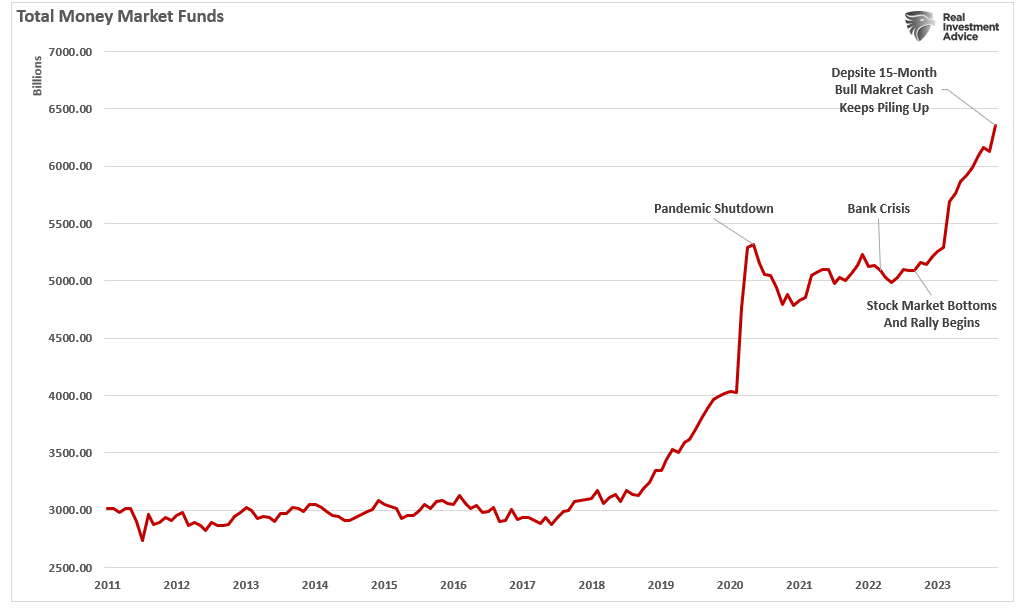

Der Höhenflug der Geldmärkte seit der "Pandemie" hat die alte Geschichte vom "Cash, das an der Seitenlinie liegt" wieder zum Leben erweckt. Was nicht gesagt wird, ist, dass sich diese Gelder seit 1974 angehäuft haben. Es ist richtig, dass einige dieser Vermögenswerte nach Krisenereignissen von der Kategorie "sicher" in die Kategorie "riskant" wechseln, aber nicht in dem Ausmaß, wie es die Kommentatoren suggerieren.

Hier ist das Problem mit der These vom Geld, das nur darauf wartet, investiert zu werden: Es ist ein kompletter Mythos.

Der Mythos vom Geld, das nur darauf wartet, investiert zu werden

Wir haben diesen Mythos schon oft diskutiert, aber es lohnt sich, noch einmal darüber zu sprechen, vor allem, wenn die Finanzpresse dieses Thema aufgreift, um Schlagzeilen zu machen.

Die Idee hat einen gewissen oberflächlichen und unreflektierten Reiz. Schließlich haben viele Menschen Geld auf der Bank, mit dem sie Aktien kaufen könnten ... Tatsächlich zeigen die jüngsten Finanzdaten des Office of Financial Research, dass mehr als 6,3 Bio. USD auf Geldmarktkonten liegen.

Was also sollte verhindern, dass etwas von diesem Geld "auf den Markt kommt"?

Ganz einfach. Der zugrunde liegende Denkfehler. Dazu ein Argument, das wir bereits in der Vergangenheit vorgebracht haben:

"Jede Transaktion auf dem Markt erfordert sowohl einen Käufer als auch einen Verkäufer - der einzige Faktor, der jede Transaktion unterscheidet, ist der Preis. Da dies für ein Gleichgewicht auf den Märkten notwendig ist, kann es kein "Geld an der Seitenlinie" geben.

Stellen Sie sich diese Dynamik wie bei einem Fußballspiel vor. Jede Mannschaft muss 11 Spieler aufstellen, obwohl sie über 50 Spieler hat. Wenn ein Spieler von der Seitenlinie kommt, um einen Spieler auf dem Feld zu ersetzen, fügt sich der ausgewechselte Spieler in die Reihen der anderen Spieler ein, die nicht auf dem Spielfeld sind. Das bedeutet, dass zu jeder Zeit nur 11 Spieler pro Mannschaft auf dem Spielfeld stehen. Gleiches gilt, wenn die Mannschaften aus 100 oder sogar 1.000 Spielern bestehen."

An der Seitenlinie wartet weniger Cash als gedacht

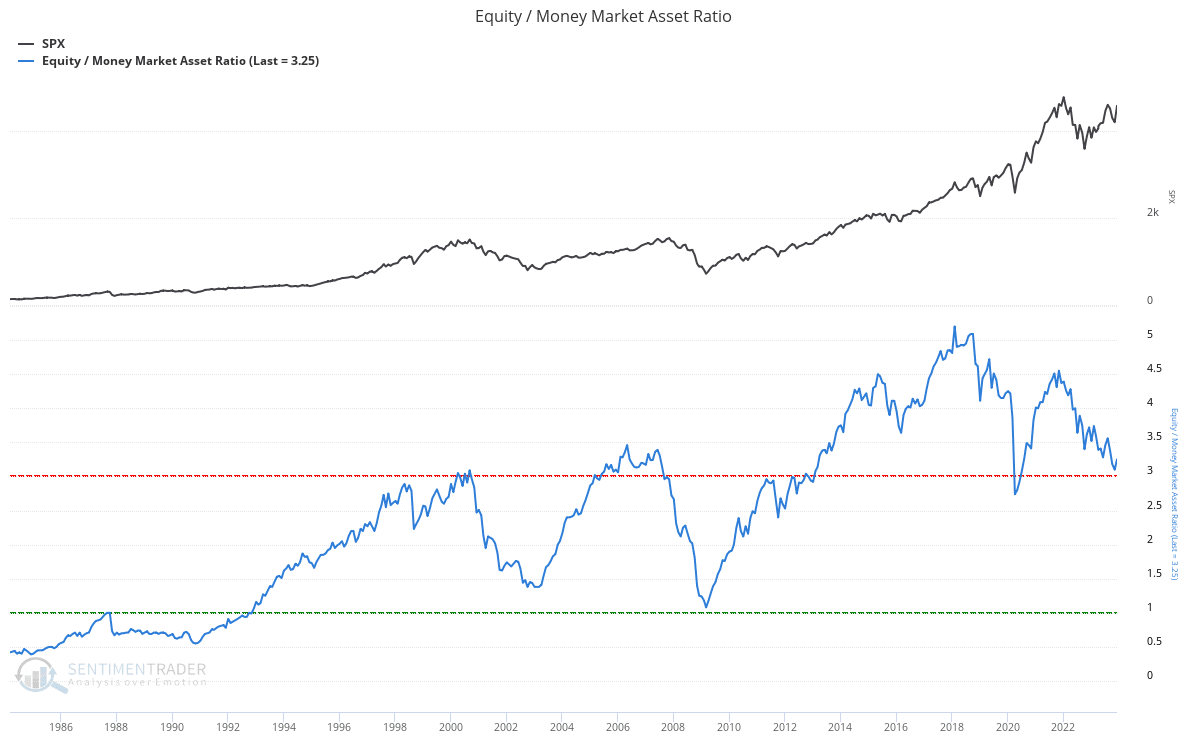

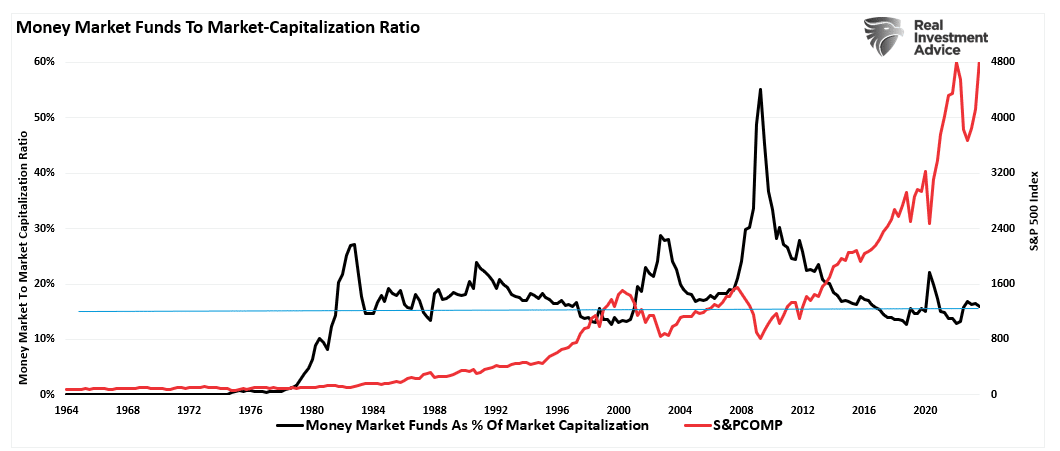

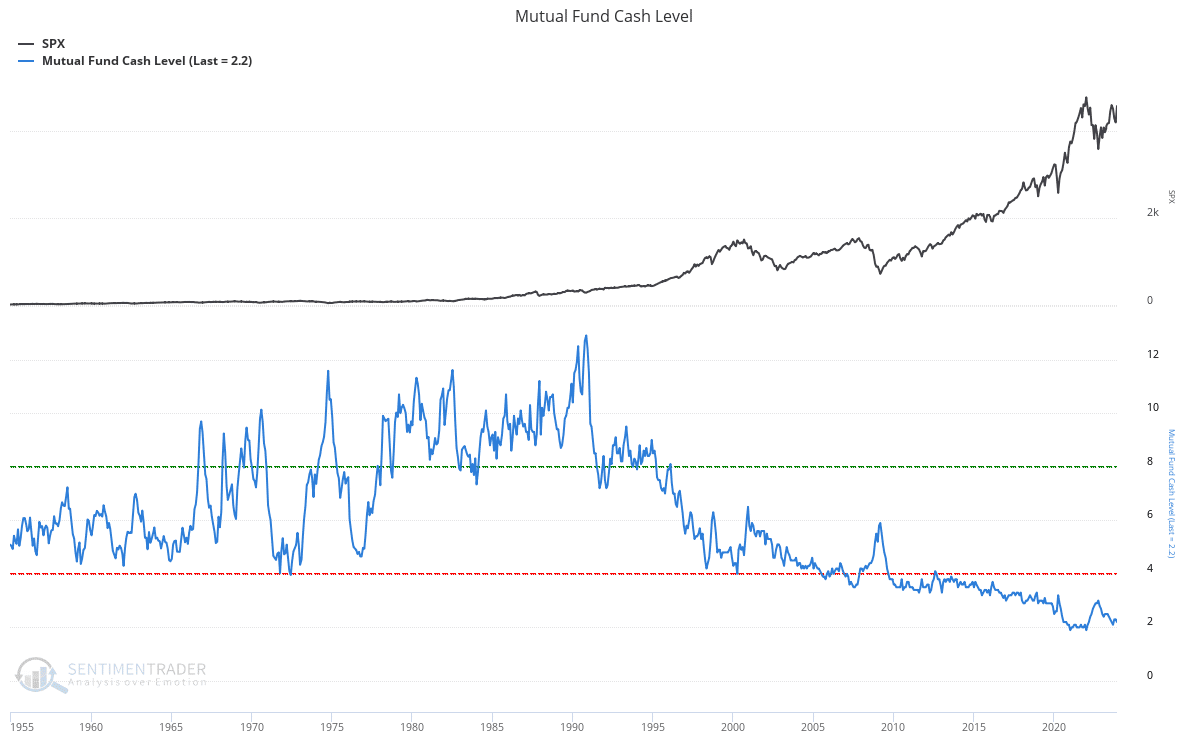

Und trotz dieses sehr wichtigen Punktes spricht auch ein Blick auf das Verhältnis von Aktien zu Barmitteln (Cash als Prozentsatz von Anlageportfolios) für eine sehr geringe Kaufkraft der Anleger. Wie die Abbildung von Sentimentrader.com zeigt, hat sich mit dem Anstieg der Asset-Preise auch die Risikobereitschaft der Menschen erhöht. Das derzeitige Verhältnis von Aktien zu Geldmarktaktiva liegt zwar unter seinem Rekordwert, aber immer noch über den Spitzenwerten vor der Finanzkrise.

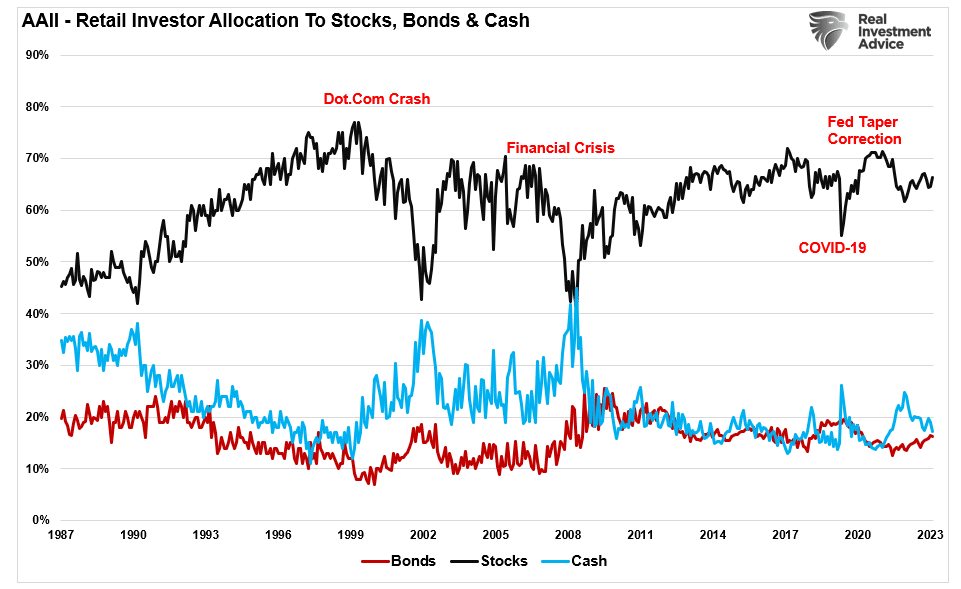

Betrachtet man speziell die Kleinanleger, so bewegen sich ihre Cash-Bestände auf dem niedrigsten Stand seit 2014 und nicht weit von Rekordtiefs entfernt. Gleichzeitig sind die Aktienallokationen nicht weit vom Niveau des Jahres 2007 entfernt.

Das Gleiche gilt für das Geldmarktniveau im Verhältnis zur Marktkapitalisierung des S&P 500. Das Verhältnis ist derzeit so niedrig wie seit 1980 nicht mehr, was darauf hindeutet, dass selbst wenn Cash auf den Markt käme, es nicht viel bewirken würde.

Das sehr hohe Nettorisiko, das Privatpersonen mit Aktien eingehen, deutet auf zwei Dinge hin:

- Es gibt kaum noch Käufe von Einzelpersonen, die die Märkte nach oben treiben könnten, und

- Das unten dargestellte Verhältnis von Aktien zu Cash liegt in der Nähe von Werten, die meist mit Marktspitzen zusammenfallen.

Aber nicht nur Kleinanlegern sind voll investiert, sondern auch Profis.

Wenn also Kleinanleger und professionelle Investoren bereits mehrheitlich in Aktien investiert sind und nur noch sehr wenig "Cash an der Seitenlinie" steht, wer hat dann das ganze Geld?

Wo ist denn dann das ganze Cash?

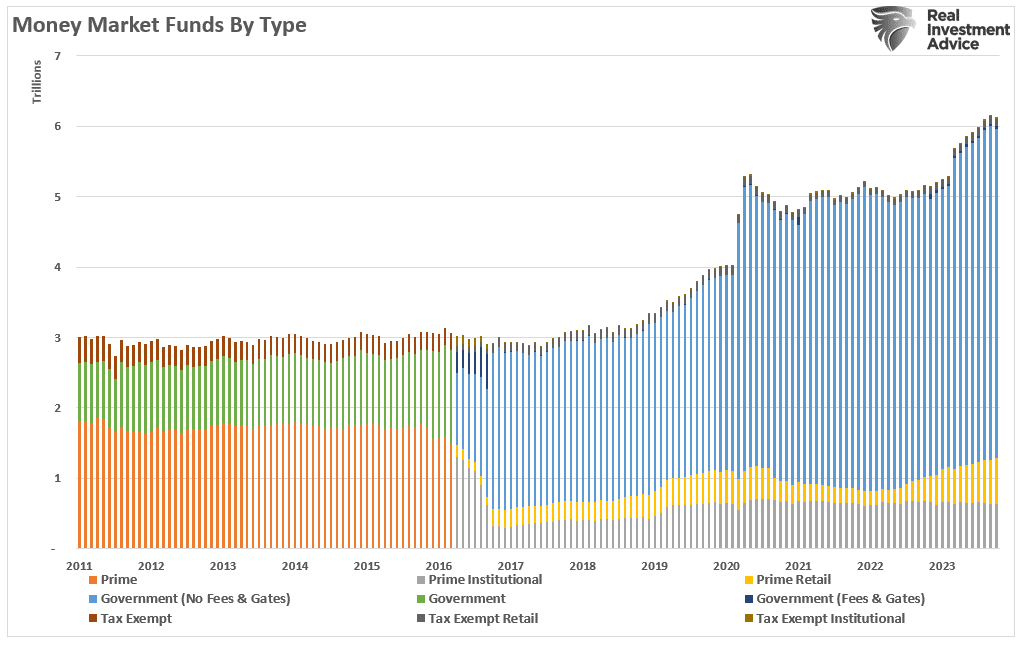

Um zu verstehen, wer das gesamte Bargeld derzeit in Geldmarktfonds hält, können wir die Daten des Office of Financial Research nach Kategorien aufschlüsseln.

Es gibt einige Dinge, die bei Geldmarktfonds zu beachten sind.

- Nur weil ich Geld auf einem Geldmarktkonto habe, heißt das nicht, dass ich es für Investitionszwecke spare. Es kann genauso gut ein Sparkonto für Notfälle sein, eine Anzahlung für ein Haus oder eine Urlaubskasse, für die ich einen höheren Zinssatz erzielen möchte.

- Außerdem nutzen Unternehmen die Geldmärkte, um Bargeld für die Lohn- und Gehaltsabrechnung, für Investitionen, für den Betrieb und für andere Zwecke aufzubewahren, die nichts mit der Anlage am Aktienmarkt zu tun haben.

- Ausländische Unternehmen lagern in den USA auch Bargeld für Transaktionen, die in den Vereinigten Staaten abgewickelt werden, und das sie möglicherweise nicht sofort in ihr Herkunftsland zurückführen wollen.

Die Liste lässt sich fortsetzen, aber die Aussage ist klar.

Außerdem werden Sie feststellen, dass der Großteil des Geldes in staatlichen Geldmarktfonds angelegt ist. Diese speziellen Arten von Geldmarktfonds haben oft viel höhere Mindestbeträge für Konten (zwischen 100.000 und 1 Mio. USD), woran man erkennt, dass diese Fonds nicht Kleinanleger sind.

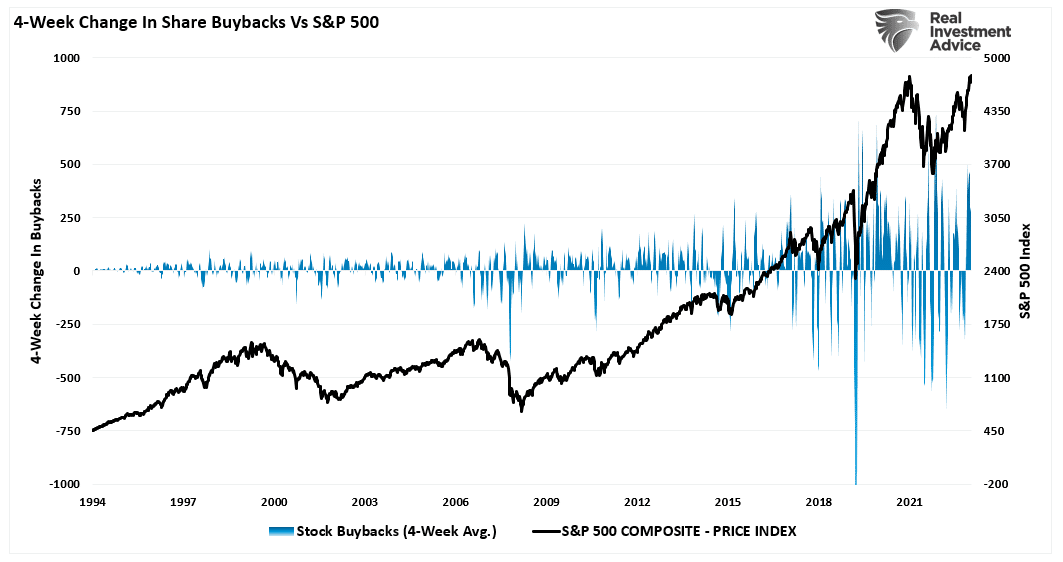

Natürlich ist seit der "Großen Finanzkrise" einer der wichtigsten Verwendungszwecke für das "wartende Bargeld" der Unternehmen der Rückkauf von Aktien zur Steigerung ihrer Gewinne. Wie bereits erwähnt, können bis zu 40 % des Bullenmarktes seit 2012 allein auf Aktienrückkäufe zurückgeführt werden.

Was würde die Spielregeln verändern?

Wie bereits dargelegt ist der Aktienmarkt immer eine Funktion von Käufern und Verkäufern, die jeweils über eine Transaktion verhandeln. Es gibt zwar für jeden Verkäufer einen Käufer, aber die Frage ist immer "zu welchem Preis?"

Im derzeitigen Bullenmarkt wollen nur wenige Menschen verkaufen, so dass die Käufer die Preise immer weiter in die Höhe treiben müssen, um einen Verkäufer für die gewünschte Transaktion zu gewinnen. Solange das so ist und der Überschwang die Logik übersteigt, werden die Käufer weiterhin höhere Preise zahlen, um die Positionen zu erhalten, die sie besitzen wollen.

Das ist die eigentliche Definition der Greater-Fool-Theorie.

Irgendwann, aus welchen Gründen auch immer, ändert sich diese Dynamik jedoch. Die Käufer werden weniger, weil sie nicht mehr bereit sind, die höheren Preise zu zahlen. Wenn die Verkäufer den Wandel bemerken, werden sie sich beeilen, ihre Bestände an den schrumpfenden Pool von Käufern zu verkaufen. Schließlich beginnen die Verkäufer mit "Panikverkäufen", während die Käufer wegbleiben und die Preise einbrechen.

Verkäufer wollen höhere Preise. Käufer wollen niedrigere Preise.

Was würde einen solchen Wandel verursachen? Das weiß niemand.

Vorerst müssen wir uns aber vom Mythos des "Cash, das nur darauf wartet, investiert zu werden" verabschieden.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Nur noch für kurze Zeit können Sie von unserem exklusiven Neujahrsangebot profitieren und bis zu 50% Rabatt auf unsere Tools und Funktionen erhalten! InvestingPro bietet Ihnen nicht nur eine Plattform, sondern ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrung auf InvestingPro weiter verbessern werden.

Sichern Sie sich jetzt Ihr InvestingPro-Abo mit unserem unschlagbaren Neujahrsangebot! Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "ProPicks1J" für das 1-Jahres-Abo Pro+ und "ProPicks2J" für das 2-Jahres-Abo zusätzliche 10% Rabatt – insgesamt bis zu 60%! Nutzen Sie InvestingPro – der Schlüssel zu Ihrem Erfolg an der Börse!