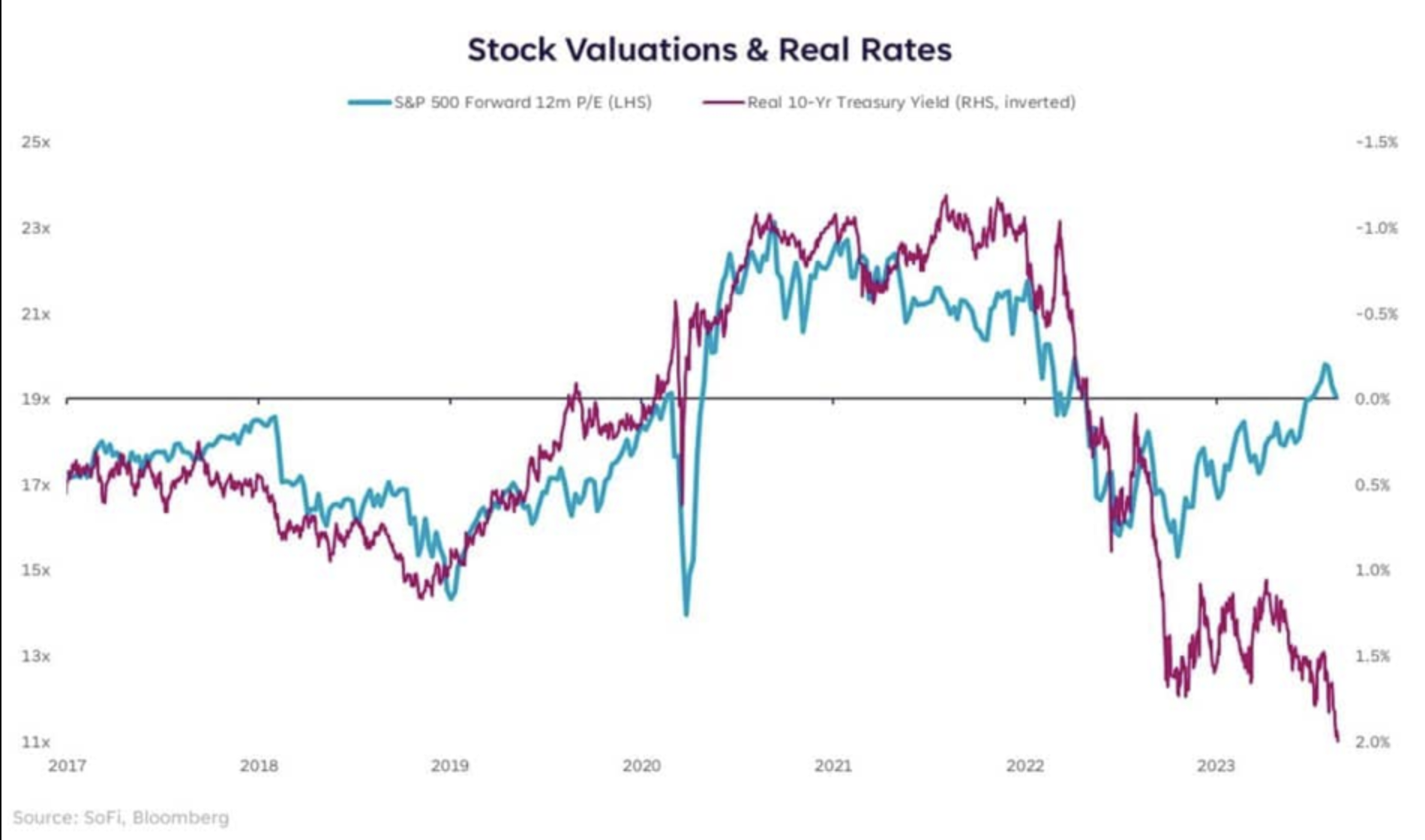

Gelegentlich stoßen wir auf Schaubilder, die mehr als einen Absatz in unserem Bericht verdienen. Ein Beispiel ist die folgende Grafik, die uns mit freundlicher Genehmigung von SoFi und Bloomberg zur Verfügung gestellt wurde. Sie vergleicht Realzinsen und Aktienbewertungen.

Das Schaubild illustriert die inverse Beziehung zwischen Realzinsen und Aktienbewertungen. Seit Oktober 2022 ist diese klassische Relation gestört.

Die jüngste Divergenz und die Wahrscheinlichkeit einer Normalisierung wirken sich sowohl auf die Aktienkurse als auch auf die Anleiherenditen aus.

Aktienbewertungen und Realzinsen

Entgegen der Meinung vieler Anleger sagt der Kurs einer Aktie nichts darüber aus, ob sie teuer oder billig ist. Apple (NASDAQ:AAPL) wird derzeit für rund 175 USD pro Aktie gehandelt. Gäbe es nur eine Apple-Aktie, würde sie bei etwa 2,75 Bio. USD gehandelt. Obwohl die beiden Kurse weit auseinander liegen, repräsentieren sie den gleichen Wertbeitrag.

Daher sind Aktienbewertungen ein viel genaueres Maß für den tatsächlichen Preis einer Aktie.

Coca-Cola (NYSE:KO) zum Beispiel ist 260 Milliarden USD wert. Ist diese Bewertung teuer, günstig oder fair?

Die Bewertungskennzahlen für KO vergleichen wesentliche Fundamentaldaten mit dem Aktienkurs oder der Marktkapitalisierung und ermöglichen Investoren zu beurteilen, ob 260 Mrd. USD der richtige Preis für die zukünftigen Cashflows von KO sind.

Der Realzins, also der aktuelle Zinssatz abzüglich der Inflation bzw. der erwarteten Inflationsrate, erfüllt bei Anleihen eine ähnliche Funktion. Ist also eine Anleiherendite von 8 % teuer oder billig?

Das Renditeniveau ist bedeutungslos ohne eine Bewertung der Inflation, des Wirtschaftswachstums und der Politik der Fed. 8 % mögen fantastisch klingen, aber würden Sie das auch so sehen, wenn die Inflation bei 12 % läge und voraussichtlich ein Jahrzehnt lang zweistellig bleiben würde?

Die Beziehung von Aktien zu Anleihen

Niedrige bzw. negative Realzinsen wirken konjunkturstimulierend. Das liegt daran, dass die Bereitschaft von Personen und Unternehmen, Kredite aufzunehmen und Geld auszugeben bzw. zu investieren, wesentlich höher ist als bei hohen Realzinsen.

Dementsprechend gehen Phasen niedriger Realzinsen häufig mit höheren Aktienbewertungen einher. Umgekehrt wirken sich hohe Realzinsen negativ auf die Wirtschaftstätigkeit aus. Sie belasten in der Regel die Unternehmensgewinne, Aktienkurse und Bewertungen.

Die eingangs erwähnte Grafik bestätigt den logisch inversen Zusammenhang zwischen Aktienbewertungen und Realzinsen. Seit Oktober 2022 gilt dieser Zusammenhang jedoch nicht mehr.

Die Realzinsen sind in den letzten zehn Monaten stark gestiegen und haben ein Fünfzehnjahreshoch erreicht. Trotz der bevorstehenden wirtschaftlichen und finanziellen Belastung durch höhere Realzinsen sind die Aktienbewertungen parallel zu den Realzinsen gestiegen.

Theoretisch darf so etwas nicht passieren, aber Theorie und kurzfristige Spekulationsphasen stimmen oft nicht überein.

Die jüngste Phase steigender Realzinsen und Bewertungen ist nicht nachhaltig. Deshalb müssen wir uns fragen, wie sich diese Relation normalisieren wird.

- Niedrigere Renditen?

- Höhere Inflation?

- Sinkende Aktienkurse?

- Höhere Unternehmensgewinne?

Oder wird eine Kombination die unerwartete Lücke schließen? Zur Beantwortung dieser Frage sollten wir uns das Verhältnis zwischen Bewertungen und realen Zinssätzen über längere Zeiträume hinweg ansehen.

Historisches Verhältnis von Zinsen und Bewertungen

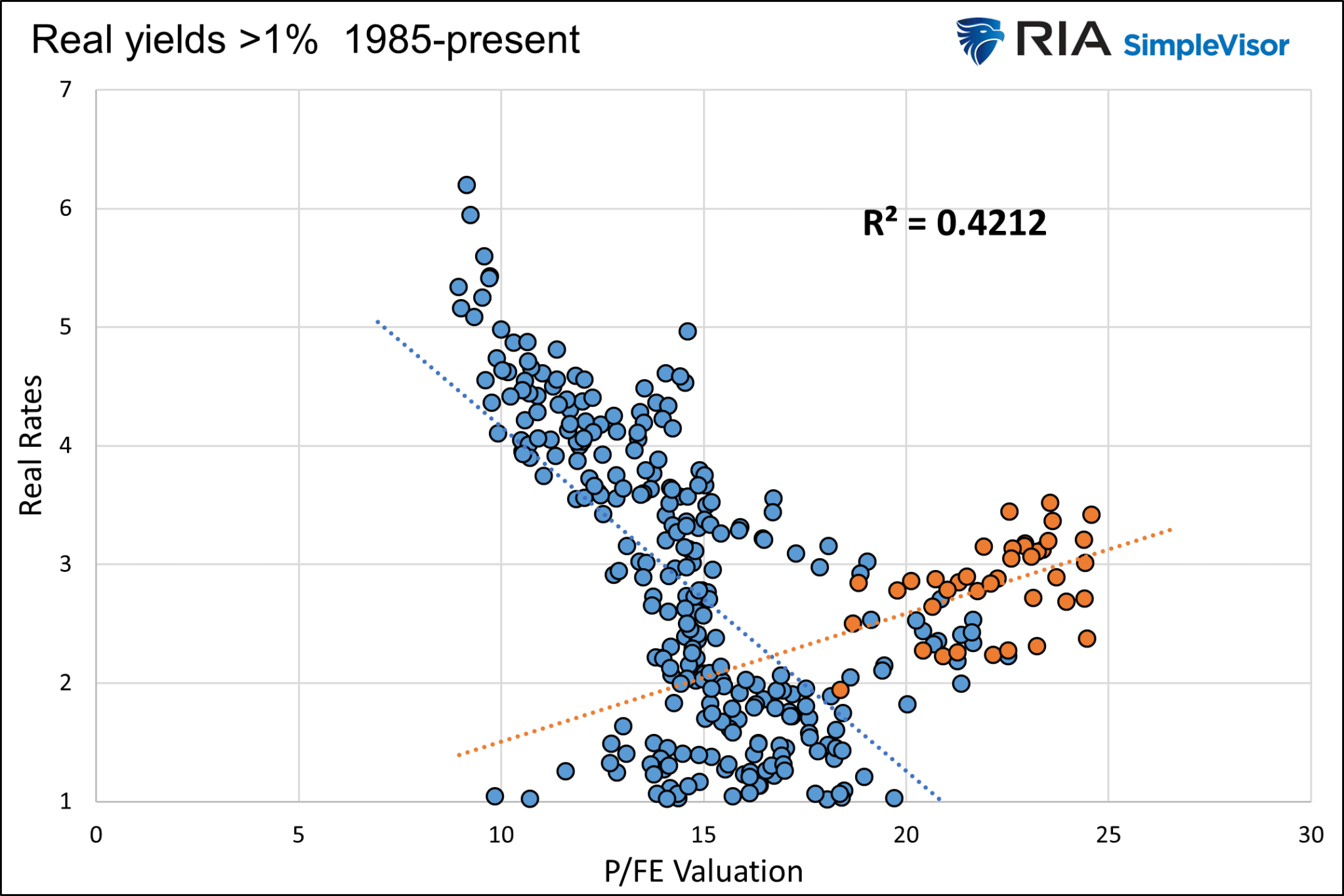

Um die Korrelation über einen längeren Zeitraum als in der ersten Grafik zu verdeutlichen, stellen wir monatliche Daten für Realzinsen und Aktienbewertungen in Form eines Streudiagramms dar.

Für die Berechnung der Realzinsen verwenden wir die 10-jährigen Inflationserwartungen der Cleveland Fed und die Rendite der 10-jährigen US-Treasuries. Als Aktienkennzahl dient uns das erwartete Kurs-Gewinn-Verhältnis (Forward Price to Earnings), um bei der Bewertung von Aktien zukunftsorientiert zu analysieren.

Interessanterweise geht die Beziehung zwischen Realzinsen und Aktienbewertungen kaputt, wenn der Realzins unter 1 % liegt. So zeigt die erste Abbildung eine starke Korrelation, wenn der Realzins 1,0 % oder mehr beträgt.

Man sieht, dass die Korrelation insgesamt gut ist (r-Quadrat von 0,4215), allerdings war die Beziehung von 1998 bis 2001 (orange) invers, was typisch ist. Höhere Zinsen trieben die Bewertungen in der spekulativen Phase vor dem Dotcom-Crash in die Höhe. Heute erscheint das Umfeld ähnlich.

Seit 1985 ist die Beziehung statistisch insignifikant, wenn die Realzinsen unter 1,0 % liegen. Doch trotz eines niedrigen r-Quadrat-Faktors (0,0781) für diesen Datensatz tendieren die Daten immer noch von links oben nach rechts unten, was bedeutet, dass selbst bei niedrigen oder negativen Realrenditen eine inverse Beziehung besteht.

Seit der Finanzkrise 2008 und der darauf folgenden lockeren Geldpolitik der Fed sind Realzinsen von unter 1 % die Regel.

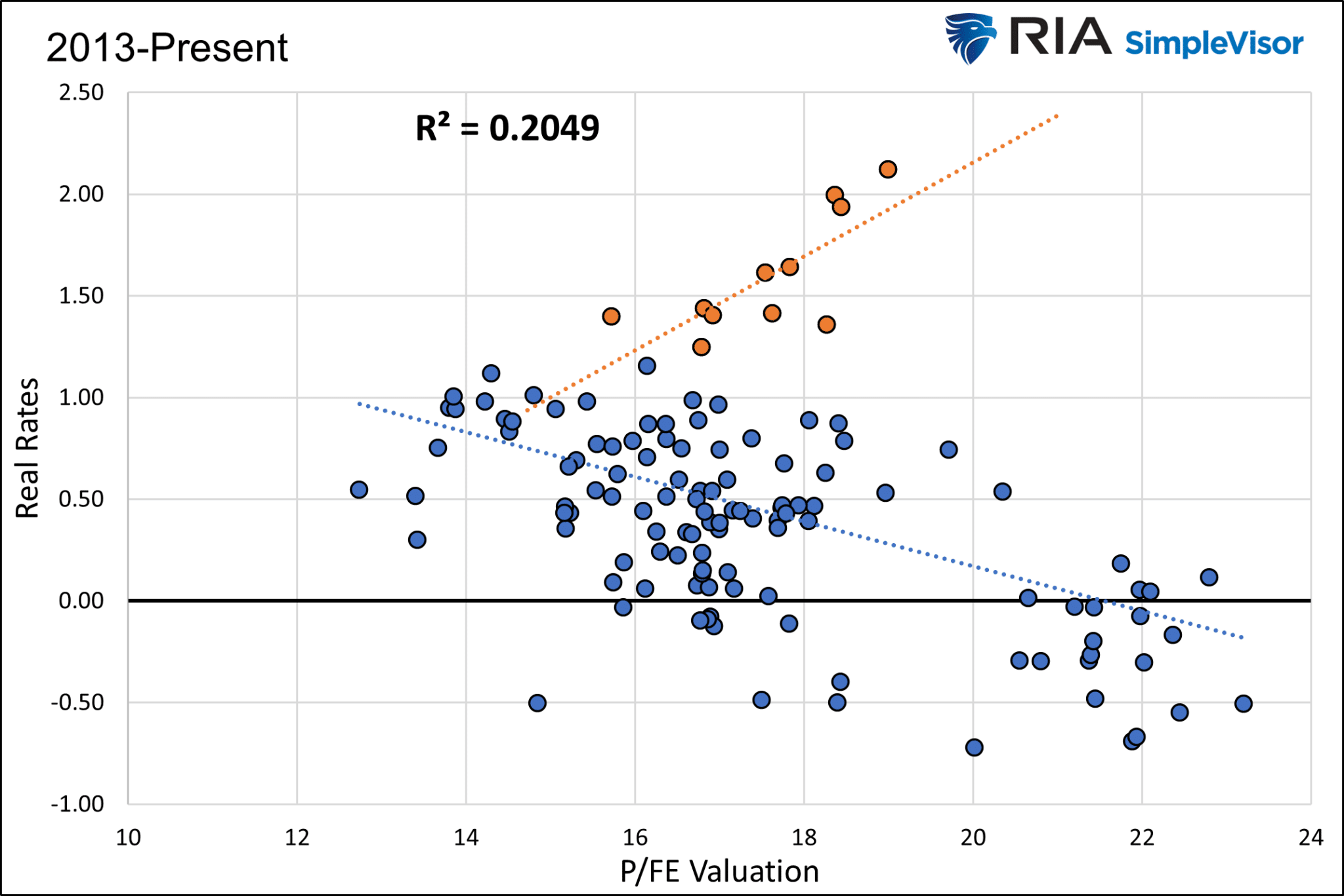

Das folgende Streudiagramm zeigt, dass die jüngste Relation im Gegensatz zu 1985 bis 2007 eine gute Korrelation aufweist, obwohl die Realzinsen überwiegend unter 1 % liegen. Die orangefarbenen Punkte zeigen die aktuelle Abweichung von der typischen Beziehung, die im Oktober 2022 begann.

Wie könnte sich das Verhältnis zwischen Realzinsen und Aktienbewertungen normalisieren?

Was wird aus der Divergenz? Niedrigere Renditen? Höhere Inflation? Sinkende Aktienkurse? Höhere Gewinne? Oder wird eine Kombination davon die Lücke schließen?

Normalisierung über die Realzinsen

Bei einer Normalisierung des Verhältnisses ausschließlich aufgrund sinkender Realzinsen wären die Zinssätze und/oder die Inflationserwartungen standardmäßig niedriger.

Unter Verwendung der Daten aus dem Streudiagramm (1985-heute) würden die Realzinsen in diesem Szenario von 2,10 % auf etwa 1,25 % sinken, um zum Trend zurückzukehren.

Bei konstanter Inflation müssten die Zinsen um 0,85 % sinken, damit die Realzinsen auf den Trendpfad zurückkehren. Sollte die Inflation jedoch wieder auf das Ziel der Fed von 2 % zurückkehren, müssten die Anleiherenditen um etwa 2 % sinken, um zum Trend überzugehen.

Um es noch einmal zu wiederholen: Dieses Szenario setzt voraus, dass sich die Bewertungen nicht ändern.

Normalisierung über die Bewertungen

Der alternative Ansatz geht davon aus, dass sich die realen Zinssätze nicht ändern. Stattdessen werden die Bewertungen so angepasst, dass sich die Relation wieder dem Trend annähert.

Wenn sich die Relation normalisiert und die Aktienbewertungen in Richtung der Regressionstrendlinie fallen, ist davon auszugehen, dass die Aktienkurse fallen und die Gewinnerwartungen steigen. In jedem Fall würde das KGV von 19,50 auf 16 sinken.

In diesem Fall würden entweder die Aktienkurse um rund 18 % fallen oder die erwarteten Unternehmensgewinne um 22 % steigen.

Das Risiko dieser Berechnung besteht darin, dass ein schwächeres Wirtschaftswachstum die Gewinnerwartungen nach unten drückt und die entsprechende Korrektur der Aktienkurse bei einer Normalisierung der Relation mehr als 18 % betragen müsste.

Wenn jedoch die Realzinsen sinken, müssen die Aktienbewertungen nicht so stark korrigiert werden, wie wir berechnet haben.

Fazit

Die Beziehung zwischen Realzinsen und Aktienbewertungen ist recht offensichtlich. Die Art und Weise, wie die Fed ihre Geldpolitik betreibt - ob zu restriktiv, stimulierend oder genau richtig - hat erhebliche Auswirkungen auf die Wirtschaft, die Zinsen und die Unternehmensgewinne.

Die vorübergehende Diskrepanz zwischen Realzinsen und Aktienbewertungen wird sich irgendwann korrigieren.

Die Frage ist nur, wie. Wir haben hier einige Möglichkeiten diskutiert, aber die ehrliche Antwort ist wahrscheinlich eine andere. Die letzte große Divergenz im Jahr 2008 führte zu einer starken Korrektur der Aktienbewertungen und deutlich niedrigeren Anleiherenditen.

Unabhängig von unserer oder Ihrer Einschätzung ist es wichtig, den Zusammenhang und die jüngste Divergenz zu begreifen und darauf vorbereitet zu sein, dass sich der historische Trend wieder durchsetzt.