Tja, was war das nun zu Wochenbeginn? War das der Auftakt zu einer saisonal schwächeren Marktphase oder wieder nur ein kleiner Rücksetzer im intakten Aufwärtstrend? Blickt man auf den folgenden Chart des S&P 500, dann ist wohl letzteres der Fall. Der marktbreite Index für US-Aktien hat lediglich ein weiteres Mal an das untere Ende des Aufwärtstrendkanals zurückgesetzt und ist dann wieder angestiegen (siehe grüner Pfeil).

Dieses Phänomen haben wir seit Beginn des Trendkanals im November 2020 schon mindestens 7 Mal gesehen, insbesondere in Verbindung mit der 50-Tage-Durchschnitslinie (blau). Diese folgt dem Anstieg des Trendkanals ziemlich genau und bildete am Montag zusammen mit der unteren Trendkanallinie und dem Hoch vom 7. Mai (rote horizontale Linie) eine solide Kreuzunterstützung.

Gewinne vieler Wochen gingen verloren

Dass der S&P 500 mit einem Rücksetzer von nur 3,65 % auf das Niveau vom 7. Mai und damit von vor 11 Wochen zurückgefallen ist, zeigt allerdings auch, wie wenig die Bullen in diesem Zeitraum eigentlich gewonnen haben und wie hoch dadurch das Risiko ist, die Gewinne vieler Wochen und Monate zu verlieren, wenn es einmal zu schärferen Rücksetzern kommt.

Der Dow Jones ist übrigens am Montag auf das Niveau vom 9. April zurückgefallen. Beim DAX war es sogar der Stand vom 1. April. Mit dem Nasdaq 100 gingen dagegen nur die Gewinne seit dem 28. Juni verloren. Technologieaktien sind also immer noch die absoluten Highflyer.

Die Bäume wachsen nicht mehr in den Himmel

Abgesehen von den Tech-Werten zeigt sich der Aktienmarkt also gar mehr nicht so stark, wie es die intakten Aufwärtstrends suggerieren. Und das kann daran liegen, dass ein Großteil der Konjunkturerholung hinter uns liegt und die Bäume inzwischen längst nicht mehr in den Himmel wachsen. Vielmehr gibt es aktuell Anzeichen dafür, dass sich die Anleger eher Sorgen über mögliche Probleme im Konjunkturaufschwung machen:

Anleihekurse steigen stark an

Denn die Renditen der Anleihen sind überraschend stark gefallen bzw. die Anleihekurse stark gestiegen. Der Bund-Future, der den Anleihemarkt in Deutschland widerspiegelt, hat zum Beispiel seinen Aufwärtstrend deutlich beschleunigt und weit mehr als 61,80 % seiner seit dem Zwischenhoch vom 4. November 2020 erlittenen Verluste aufgeholt (graue Linien). Dabei wurde auch die Abwärtstrendlinie gebrochen, die man auf dieses Zwischenhoch und das Hoch vom 9. März 2020 legen kann (dick rot).

Von einer Trendwende am Anleihemarkt, die angesichts der extrem starken Erholung der Weltkonjunktur eigentlich zu erwarten gewesen wäre, ist also weit und breit nichts mehr zu sehen. Stattdessen bleiben die Kurse weiterhin in der großen Seitwärtsbewegung auf hohem Niveau (gelbes Rechteck). Ist die erneute Stärke der Anleihekurse nun eine Folge der noch anhaltenden Wertpapierkäufe der Notenbanken oder der Konjunktursorgen der Anleger?

Ölpreise brechen ein

Die Ölpreise lassen letzteres vermuten. Denn die Notierungen für das schwarze Gold erlebten am Montag sogar einen kleinen Crash (siehe rote Ellipse im folgenden Chart). Die US-Sorte West Texas Intermediate (WTI) zum Beispiel gab alleine an diesem Tag um mehr als 8 % nach! Und seit dem Hoch vom 6. Juli summieren sich die Verluste hier schon auf mehr als 15 % - binnen nur 14 Tagen bzw. 10 Handelstagen.

Doch ich erinnere dazu an meine Analyse vom 9. Juni:

Und im Update vom 6. Juli hatte ich über die abgebrochenen Verhandlungen der "OPEC+" berichtet, was die Ölpreise getrieben hat. Doch die Notierungen trafen auf einen wichtigen Widerstand und drohten, einen 5-gliedrigen Aufwärtszyklus zu beenden, weshalb mit einer Gegenbewegung zu rechnen war (roter Pfeil). Die aktuellen Kursverluste könnten also rein charttechnischer Natur sein.

Und passend zur charttechnischen Erwartung hatte ich auch darauf hingewiesen, dass „es innerhalb der kommenden Tage oder Wochen doch noch zu einer Einigung kommen wird“, welche bei der angepeilten Ausweitung der Fördermengen um 2 Millionen Barrel pro Tag die Ölpreise auch aus fundamentalen Gründen belasten könnte.

OPEC+ einigt sich doch noch auf Ausweitung der Fördermenge

Und tatsächlich: Die Ölförderstaaten haben sich am vergangenen Sonntag auf eben diese Anhebung ihrer Produktionsmengen geeinigt. Die Differenzen zwischen Saudi-Arabien und den Vereinigten Arabischen Emiraten wurden ausgeräumt und die zuständigen Minister der "OPEC+"-Staaten verständigten sich letztlich doch noch darauf, die Fördermengen von August bis Dezember um weitere 2 Millionen Barrel pro Tag zu steigern.

Liegt der deutliche Rückgang der Ölpreise also nun an der Einigung der Ölförderländer der OPEC+, die das Angebotsdefizit reduziert und damit auf die Ölpreise drückt, oder zeigen sich auch hier, wie bei dem starken Anstieg der Anleiherenditen bzw. dem deutlichen Rückgang der Renditen, Konjunktursorgen der Anleger?

Diese Frage kann Ihnen aktuell noch niemand mit Sicherheit beantworten. Erst wenn in einigen Wochen bzw. sogar erst Monaten entsprechende Konjunkturdaten auf dem Tisch liegen, werden wir schlauer sein.

Gewinnmargen der Unternehmen unter Druck

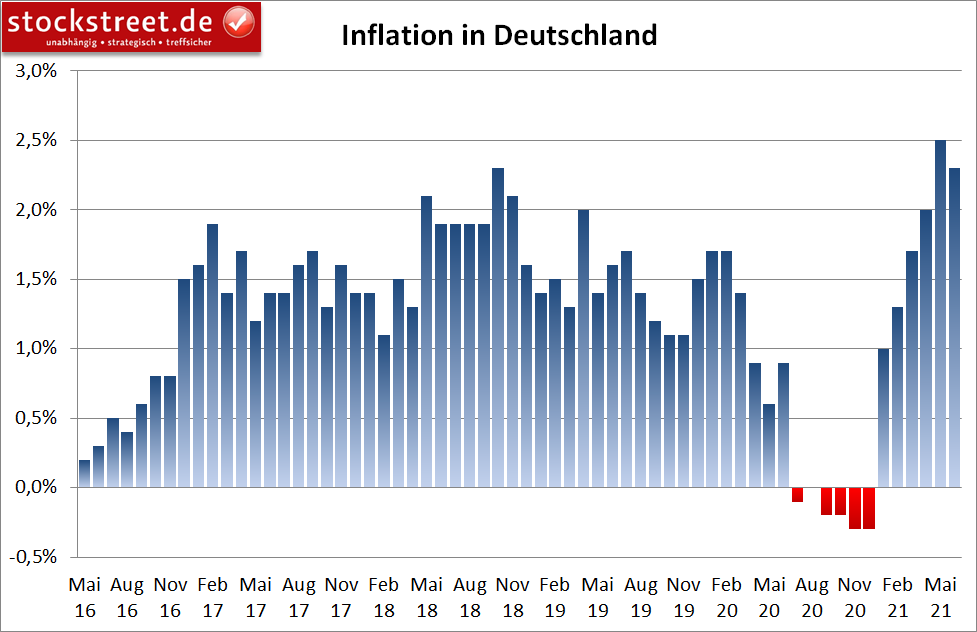

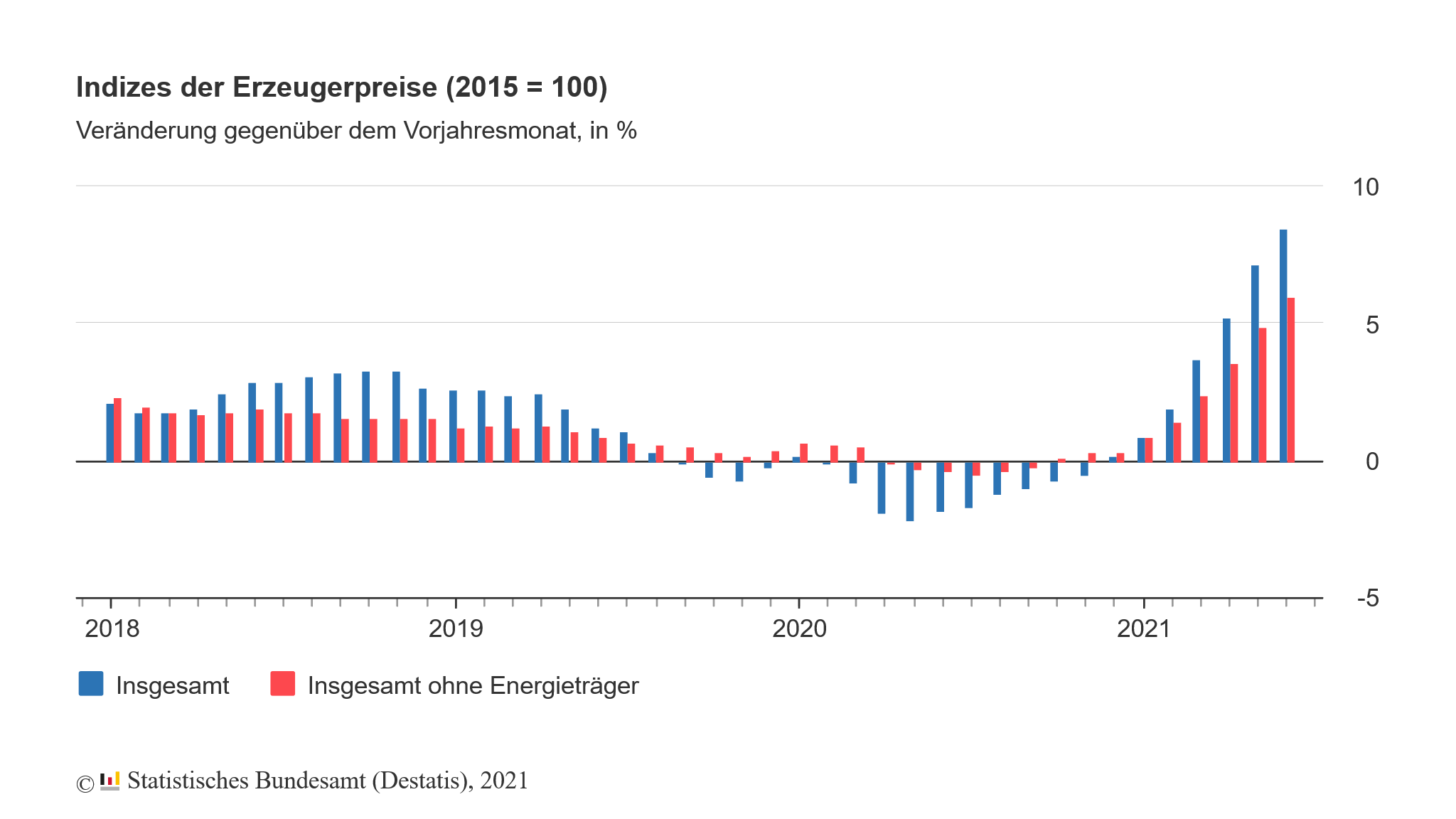

Dabei sollte auch die Differenz zwischen dem Anstieg der Erzeugerpreise und den Verbraucherpreisen genau beobachtet werden. Denn in Deutschland sind zum Beispiel die Verbraucherpreise im Juni „nur“ um 2,3 % gegenüber dem Vorjahr gestiegen.

Dagegen mussten die Produzenten zeitgleich einen Preisanstieg um satte 8,5 % hinnehmen.

Diese Differenz drückt auf die Gewinnmargen der Unternehmen, weil gestiegene Kosten offenbar nicht in allen Bereichen 1:1 an die Verbraucher weitergereicht werden können. Und das könnte gerade bei den sehr hohen Erwartungen bezüglich der aktuellen Berichtssaison zum Problem für Aktien werden.

Buy the dip

Das ist aber alles nur graue Theorie. Bislang haben solche Belastungsfaktoren die Kauflaune der Bullen nicht verderben können. Und bislang sind die Kursverluste vom Montag nur wieder Rücksetzer in intakten Aufwärtstrends. Die Kurserholungen laufen. „Buy the dip“ ist weiterhin das vorherrschende Motto am Aktienmarkt. Und erst wenn die Tiefs vom Montag unterschritten werden, sollte man sich, wie vorgestern bereits geschrieben, über Kursziele auf der Unterseite Gedanken machen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus