Trotz der langfristigen Wachstumsprognosen waren die Absatzmärkte des namhaften Herstellers von Produktionsequipment zur Herstellung von Halbleiterprodukten, Smartphones und Sonnenkollektoren in jüngster Zeit von erheblicher Unsicherheit geprägt. Die Kalifornier konnten sich jedoch gut behaupten und für 2023 abermals steigende Gewinne vorweisen. Branchenkenner prognostizieren bereits für 2024 eine starke Erholung für den Markt. Der Konzern selbst ist wesentlich zurückhaltender mit seinen Schätzungen.

Folgt man der Einschätzung von Experten – wie dem IT-Beratungsunternehmen Gartner – dann steht dem Halbleitermarkt in 2024 eine starke Erholung bevor, nachdem der Markt 2022 und 2023 aufgrund einer rückläufigen Nachfrage nach Smartphones und PCs deutlich geschrumpft war. Unternehmen wie Applied Materials (NASDAQ:AMAT) (ISIN: US0382221051) oder der Konkurrent ASML (AS:ASML) (ISIN: NL0010273215) sind mit Prognosen für das Geschäftsjahr 2024 hingegen deutlich zurückhaltender. Beide Branchenvertreter rechnen für 2024 mit einer Stagnation ihres Absatzes. Für Applied Materials rechnen Analysten im Konsens sogar mit einem leicht rückläufigen Nettoergebnis von 7,51 USD je Aktie (Vj: 8,16 USD). Belastet wird das Geschäft seit geraumer Zeit durch mehrere Faktoren.

Neben der Nachfrageschwäche sehen sich die Konzerne mit einem erheblichen Mangel an Fachkräften konfrontiert, der zu steigenden Lohnkosten führt und Innovationen verzögert. Daneben dürfte auch das US-Embargo gegenüber China belasten, das den Export von Halbleitertechnologie nach China einschränkt. Die USA haben es sich seit 2019 zum Ziel gesetzt China weitestgehend vom internationalen Halbleitermarkt abzuschneiden, um den derzeitigen Technologievorsprung beizubehalten. Zahlreiche chinesische Firmen dürfen demnach nicht mehr beliefert werden. Trotz der Unwägbarkeiten herrscht bei Analysten und Branchenvertretern Einigkeit darüber, dass dem Halbleitermarkt spätestens ab 2025 wieder starkes Wachstum ins Haus stehen dürfte . Als potenziellen Wachstumstreiber sehen Experten dabei insbesondere den Trend zu KI-basierten IT-Lösungen und den damit einhergehenden steigenden Bedarf an Rechenleistung.

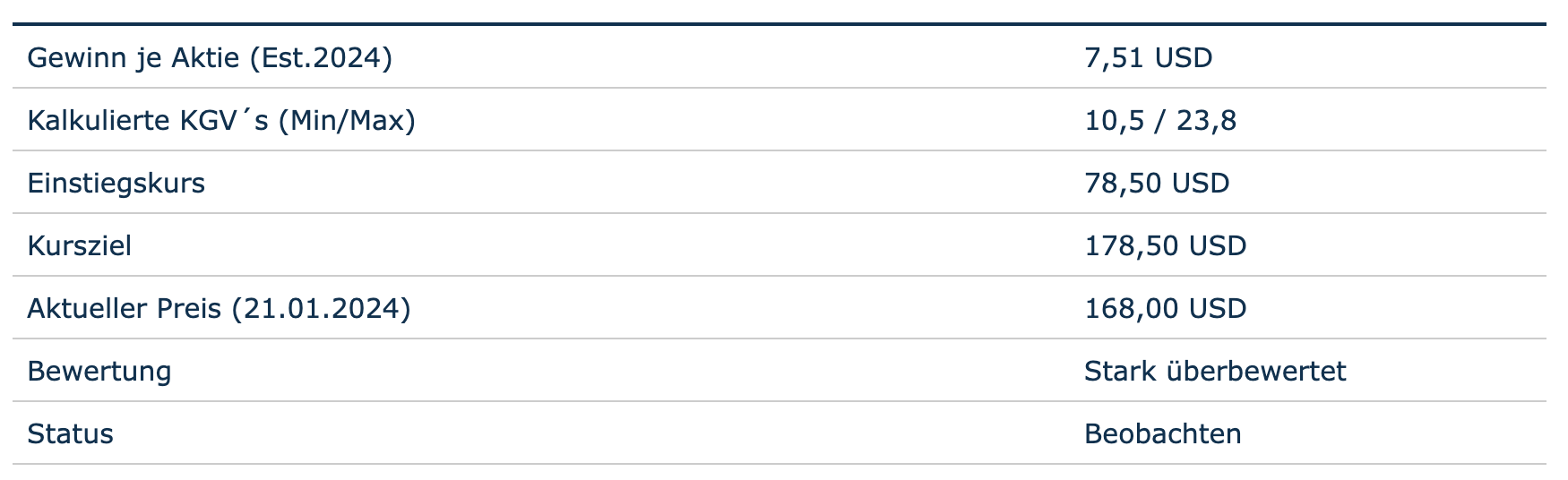

Bewertung auf Basis des Gewinns

Schaut man sich die historischen KGVs von Applied Materials im Vergleich zur Konkurrenz an, dann fällt ein Umstand besonders ins Auge. Während Konkurrenten wie ASML in 2021 mit einem KGV von fast 60 bewertet wurden, bewegte sich das KGV von Applied Materials kontinuierlich auf einem relativ konstanten Niveau. Der jährliche Tiefstkurs der Aktie notierte in den letzten 10 Jahren im Durchschnitt beim 10,5-Fachen des bereinigten Gewinns je Aktie. Der jährliche Höchstkurs lag im Durchschnitt beim 20-Fachen. Da die aktuelle Notierung in Relation zum Analystenkonsens von 7,51 USD je Aktie bereits beim 22,5-Fachen liegt, berücksichtigen wir für die Ermittlung des Kursziels nur Werte über 22. Damit gelangen wir zu einem Durchschnitt von 23,8. Zum Vergleich: Die höchste Bewertung der letzten 10 Jahre lag in 2014 bei einem KGV von knapp 27. Auf Basis von 7,51 USD je Aktie und Multiplikatoren von 10,5 und 23,8 berechnen wir einen Einstiegskurs von 78,50 USD und ein Kursziel von 178,50 USD.

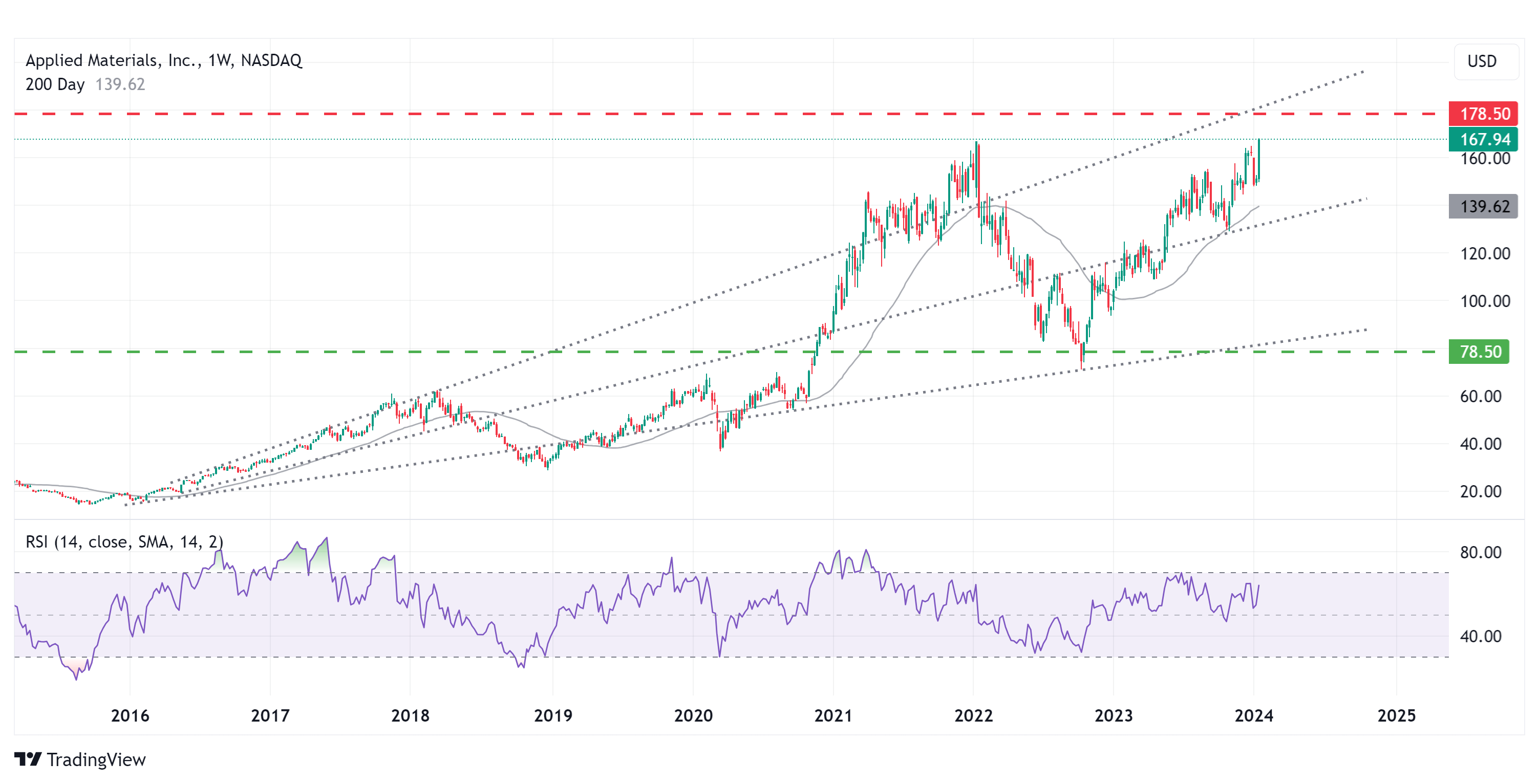

Charttechnik

Die Notierung befindet sich in einer langfristig intakten Aufwärtsbewegung, die sowohl nach oben als auch nach unten durch leichte Übertreibungen geprägt ist. Ein eindeutiger Trendverlauf ist dabei nicht auszumachen. Starke Trendlinien befinden sich oberhalb des aktuellen Kursniveaus im Bereich von 179 USD und unterhalb bei ca. 125 USD. Aktuell notiert die Aktie auf Wochenschlussbasis knapp oberhalb des Rekordhochs aus Januar 2022 von 166,85 USD, was aus technischer Sicht als Kaufsignal gedeutet werden könnte. Ein Unterschreiten der Trendlinie bei ca. 125 USD würde Abwärtspotenzial bis in den Unterstützungsbereich von ca. 110 USD eröffnen. Darunter läge das nächste Unterstützungsniveau bei ca. 83 USD, wo auch eine weitere langfristige Trendlinie den Kurs stützen würde. Die relative Stärke auf Basis von 14 Wochen notiert mit einem Wert von 63 nahe dem überkauften Bereich und hat zum letzten Hoch im Kursverlauf bereits eine Divergenz ausgebildet, die als Indiz für einen anstehenden Kursrückgang gewertet werden könnte.

Fazit

Da sich die Gewinn-Multiplikatoren des Unternehmens in der jüngsten Vergangenheit auch in Phasen mit starken Wachstumserwartungen in ihrem üblichen Rahmen bewegt haben, sehen wir gerade in der aktuell unsicheren Marktphase keinen Grund für stark ansteigende Multiplikatoren. Diese Einschätzung sehen wir durch die uneinheitliche Stimmung der Marktteilnehmer und die charttechnische Analyse bestätigt, wonach der RSI (14 Wochen) bereits in der Nähe des überkauften Bereichs liegt und der Aktienkurs nahe einer markanten Trendbegrenzung notiert. Wir erachten die Aktie auf dem jetzigen Kursniveau als stark überbewertet und sehen bis zu unserem Kursziel bei 178,50 USD noch 6 % Kurspotenzial. Von diesem Kursniveau aus würde das erneute Erreichen von 78,50 USD einem Rückgang von 56 % entsprechen. Zum Vergleich: In 2022 betrug die Schwankungsbreite – ausgehend vom Jahreshoch – knapp 60 %. Ein Kursrückgang dieser Größenordnung wäre also durchaus im Rahmen des Möglichen, wenn die Marktteilnehmer ihre Einschätzung im Laufe des Jahres aufgrund unerwarteter Resultate anpassen sollten. Ohnehin hat die Aktie seit Oktober 2022 bereits 140 % zugelegt. Eine stärkere Korrektur wäre also nicht überraschend. Wir beobachten die Aktie, um tiefere Kursniveaus zum Einstieg zu nutzen. Am langfristigen Aufwärtspotenzial der Aktie existieren zum jetzigen Zeitpunkt keine Zweifel.

Hier finden Sie weitere Beiträge & Analysen von Aktienbewertung.de