Die Aktienkurse sind seit ihren Tiefstständen von Ende März hochgeschossen. Ausgehend vom Prozentsatz der Aktien, die über ihrem gleitenden 50-Tagesdurchschnitt liegen, scheint es, als ob fast jede Aktie im S&P 500 stark gestiegen ist. Zum Stichtag des 4. Juni haben etwa 95% der Aktien im Index ihren gleitenden 50-Tagesdurchschnitt überschritten. Es ist eines der höchsten jemals verzeichneten Niveaus, sicherlich innerhalb des letzten Jahrzehnts.

Der Anteil der Aktien, die über ihren gleitenden 200-Tage-Durchschnitten liegen, erzählt jedoch eine andere Geschichte - eine Geschichte, dass es noch viele Aktien gibt, die noch eine ganze Strecke zu laufen haben, um sich von ihren Tiefstständen im März zu erholen. Die Divergenz zwischen den beiden Maßzahlen spiegelt in erster Linie einen vom Momentum getriebenen Markt wider - einen Markt, der sehr scharf fiel und ebenso schnell zurück kam. Sie sagt jedoch nichts darüber aus, wie nachhaltig die Erholung sein wird. Für eine längerfristige, dauerhaftere Erholung muss die Anzahl der Aktien, die über ihrem gleitenden 200-Tage-Durchschnitt liegen, höher werden.

Erholung basiert auf Momentum

Der Anteil der Aktien, die über ihrem gleitenden 50-Tage-Durchschnitt liegen, ist stark gestiegen und hat mit das höchste Niveau erreicht, das wir seit langem gesehen haben. Dies deutet darauf hin, dass das Tempo der Erholung an den Aktienmärkten extrem schnell war. Aber man muss freilich auch beachten, dass sie von einem sehr niedrigen Niveau zurück kam und im März auf fast 0% gefallen war, was einen stark überverkauften Zustand andeutete. Weil Aktien so rasch verkauft wurden, fiel dieser gleitende Durchschnitt ebenso schnell.

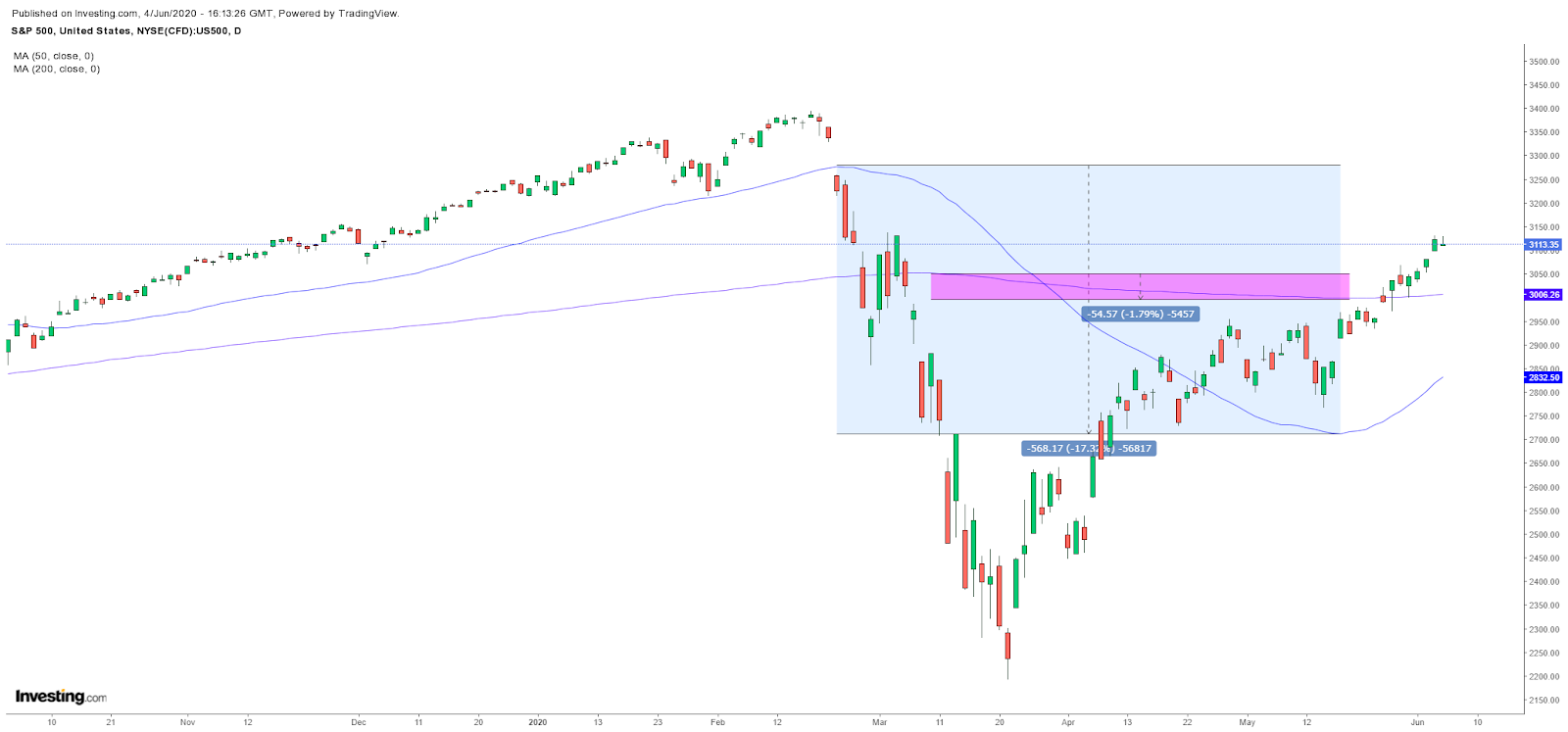

Beispielsweise fiel der gleitende 50-Tage-Durchschnitt des S&P 500 selbst zwischen dem 26. Februar und dem 18. Mai um beeindruckende 17% vom Höchst- auf den Tiefststand. Im Vergleich dazu sank der gleitende 200-Tage-Durchschnitt des S&P 500 im gleichen Zeitraum um nur 1,8%. Die Hürde, den gleitenden 50-Tage-Durchschnitt zu überspringen, war für die meisten Aktien weitaus leichter zu bewältigen.

Etwas von größerer Dauer

Der Anteil der Aktien über ihrem gleitenden 200-Tage-Durchschnitt gibt daher eine bessere Vorstellung davon, um die Gesundheit einer Aktienmarktrallye oder eines freien Falls zu messen. Blickt man weiter in die Vergangenheit auf einige Jahre nach der Rezession von 2009 zurück , dann sieht man, dass damals der Anteil der Aktien über ihrem gleitenden 200-Tage-Durchschnitt auf mehr als 70% stieg. In vielen Fällen führte dies zu sehr langen Phasen von Börsengewinnen.

Wenn überhaupt, scheint die Anzahl der Aktien über dem gleitenden 50-Tage-Durchschnitt besser in der Lage zu sein, Änderungen der kurzfristigen Markttrends vorherzusagen. Sie hat einigermaßen gute Arbeit geleistet, um sowohl Marktspitzen als auch -tiefs zu markieren. Angesichts des massiven Anstiegs könnte der aktuelle Wert des gleitenden 50-Tage-Durchschnitts signalisieren, dass der S&P 500 derzeit überkauft ist und höchstwahrscheinlich reif für einen Rückfall ist. Seit 2018 signalisiert der Indikator, der die Zahl der Aktien misst, die über ihrem 50-Tage-Durchschnitt liegen, bei einem Anstieg über 70%, dass im S&P 500 ein Pullback auf der Agenda steht.

Insgesamt scheint es derzeit viele Aktien zu geben, die von der Börsenrallye profitiert haben. Zumindest auf der Grundlage des einen Indikators, der Anzahl der Aktien misst, die über ihrem gleitenden 50-Tage-Durchschnitt liegen, scheint jedoch eine Verschnaufpause vor der Tür zu stehen. Unterdessen muss sich beim Anteil der Aktien über ihrem gleitenden 200-Tage-Durchschnitt noch viel tun, bevor wir eine längerfristige nachhaltige Rallye an den Aktienmärkten erwarten können.