-

Rückblick

Seit dem neuen Allzeithoch vom 14.März bei 73.793 USD verdaute der Bitcoin seine gewaltigen Kursgewinne bis Mitte Juni zunächst nur zäh und langsam über eine seitwärts verlaufende Konsolidierung. Ab Mitte Juni kam es dann zu einem ersten schärferen Rücksetzer bis auf 53.550 USD, von dem sich der Bitcoin aber in Windeseile wieder erholen konnte. Der runde psychologische Widerstand um 70.000 USD konnte im Anschluss aber nicht zurückerobert werden.

Aufgrund zahlreicher Faktoren gerieten stattdessen ab Ende Juli die Aktienmärkte weltweit unter Druck. Dabei sorgte ein tückischer Mix aus geopolitischen Spannungen, einer Zinserhöhung der Bank of Japan sowie schwachen US-Wirtschaftsdaten und Rezessionsängsten für Verkaufsdruck bei den US-Technologiewerten.

Dem konnte sich der eng korrelierte Bitcoin erwartungsgemäß nicht entziehen, so dass es über das vergangene Wochenende bis zum Montag auch im Krypto-Sektor zu einem dramatischen Crash kam. Mit 49.577 USD fiel der Bitcoin dabei auf den tiefsten Stand seit dem 12.Februar. Fast alle Gewinn seit dem Launch der Bitcoin Spot-ETFs waren damit vorübergehend ausradiert und die von uns seit Monaten erwartete Korrektur ist Realität geworden.

Aber der Bitcoin wäre nicht der Bitcoin, wenn es in den letzten Tagen nicht sofort zu einer scharfen und beeindruckenden Gegenbewegung bis auf 62.729 USD gekommen wäre. Diese rasche Erholung zeigt, dass das Vertrauen in die langfristige Perspektive von Bitcoin, trotz bestehender makroökonomischer Risiken wie Rezessionssorgen als auch geopolitischen Spannungen intakt ist.

Parallel dazu hat sich aber auch die allgemeine Stimmung an den Finanzmärkt im Laufe der Woche schnell wieder verbessert, was zu der positiven Dynamik im Krypto-Sektor in den letzten Tagen beigetragen haben dürfte.

Insgesamt ist es noch zu früh das Ende der Korrektur an den Aktienmärkten auszurufen. Dementsprechend empfiehlt sich auch in Sachen Bitcoin weiterhin Vorsicht.

-

Chartanalyse Bitcoin in US-Dollar

-

Wochenchart: Unterhalb von 55.000 USD warten die Käufer

Bitcoin in USD, Wochenchart vom 12. August 2024. Quelle: Tradingview

Seit dem neuen Allzeithoch vom 14.März bei 73.794 USD befindet sich der Bitcoin mittlerweile seit fast fünf Monaten in einer ausgedehnten Konsolidierung. Mit einem Rücksetzer von fast 33% kann man mittlerweile auch von einer Korrektur sprechen.

Trotzdem fällt diese Korrektur im größeren Bild immer noch sehr überschaubar aus. Vom Bärenmarktief bei 15.479 USD bis zum neuen Allzeithoch bei 73,794 USD legte der Bitcoin um fast 377% zu und hat davon nun etwas mehr als das klassische 31,8%-Fibonacci Retracement (51.518 USD) korrigiert. Der lange Docht der vergangenen Wochenkerze im Bereich zwischen 50.000 und 55.000 USD macht zudem klar, dass unterhalb von ca. 55.000 jede Menge neue Käufer gelauert haben. Eine ähnliche Entwicklung war bereits Anfang Juli beim Rücksetzer auf 53.550 USD zu beobachten, als sofort jede Menge neue Käufer in den Markt kamen.

Trotzdem vermuten wir, dass der Bitcoin vor allem zeitlich noch etwas mehr Korrekturbedarf besitzen dürfte. Sollte sich beispielsweise das schon vor Monaten aufgezeigte Cup and Handle Pattern weiter manifestieren, könnte sich die Konsolidierung eventuell sogar noch bis zum Ende des Jahres hinziehen. Dabei muss es allerdings nicht unbedingt zu neuen Tiefs unterhalb von 50.000 USD kommen. Eine Fortsetzung der zähe Seitwärtsphase könnte auch ausreichen, um die letzten schwachen Hände rechtzeitig vor dem nächsten großen Anstieg noch aus dem Markt zu drücken.

In der Summe ist der Wochenchart mehr oder weniger neutral, da die schnelle Erholung in den letzten Tagen einen Großteil des technischen Schadens zunächst wieder gut machen konnte. Allerdings hat die Stochastik weiterhin ein Verkaufssignal aktiviert. Die Kerzenstruktur der letzten Wochen macht ebenfalls einen eher bärischen Eindruck. Nur wenn den Bullen der Befreiungsschlag mit einem Wochenschlusskurs oberhalb von 74.000 USD gelingt, ist die Korrektur klar und eindeutig zu beenden.

-

Tageschart: Starker Widerstand um 62.000 USD

Bitcoin in USD, Tageschart vom 12. August 2024. Quelle: Tradingview

Auf dem Tageschart ist der Bitcoin im Zuge des Ausverkaufs zwischenzeitlich sehr deutlich unter seine 200-Tagelinie (62.174 USD) gerutscht und konnte diese trotz der schnellen Erholung bislang auch nicht zurückerobern.

Trotzdem hat die Gegenbewegung für ein neues Kaufsignal beim Stochastik Oszillator gesorgt. Können die Bären in den kommenden Tagen den doppelten Widerstand aus fallender 50-Tagelinie (61.732 USD) und steigender 200-Tagelinie (62.174 USD) im Bereich um 62.000 USD aus dem Weg räumen, eröffnet sich sofort weiteres Erholungspotenzial bis ca. 68.000 bis 70.000 USD. Scheitert die Rückeroberung der 200-Tagelinie jedoch, trübt sich das technische Bild deutlich ein. Zumindest ein Widersehen mit der Zone zwischen 53.500 USD und 55.000 USD sollte so oder so unbedingt einkalkuliert werden.

Insgesamt war der Tageschart kurzzeitig aufgrund der starken Gegenbewegung/Erholung auf bullisch gedreht. Der deutliche Rückfall seit Freitag lässt aber nichts Gutes vermuten. Unterhalb von 62.000 USD bleiben die Bären daher trotzdem am Drücker.

-

Sentiment Bitcoin – Erste Anzeichen von Panik

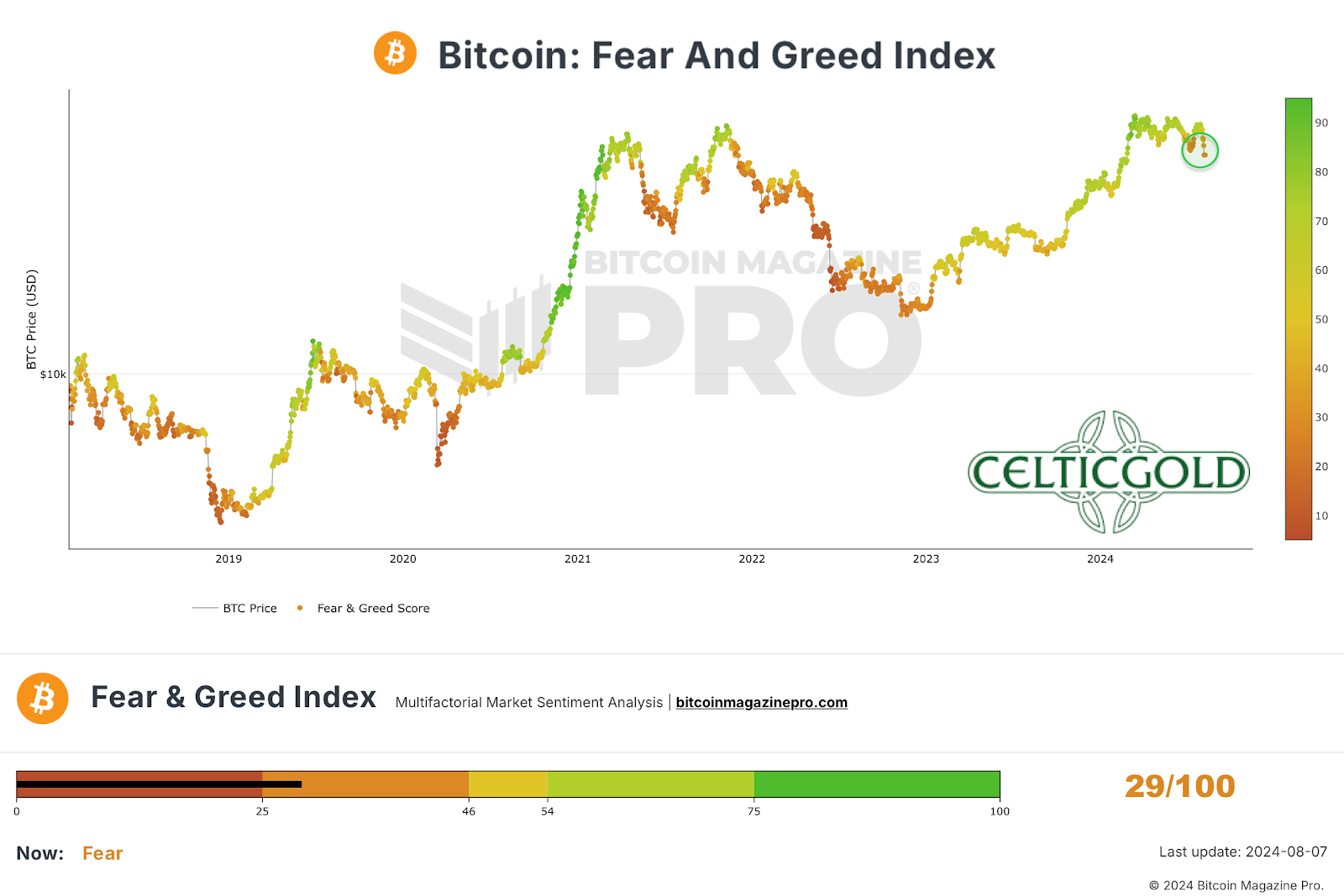

Crypto Fear & Greed Index vom 7. August 2024. Quelle: Bitcoin Magazine Pro.

Erstmals seit Ende 2022 zeigt der „Crypto Fear & Greed Index“ mit niedrigen 29 von 100 Punkten eine stark erhöhte Panik unter den Marktteilnehmern an.

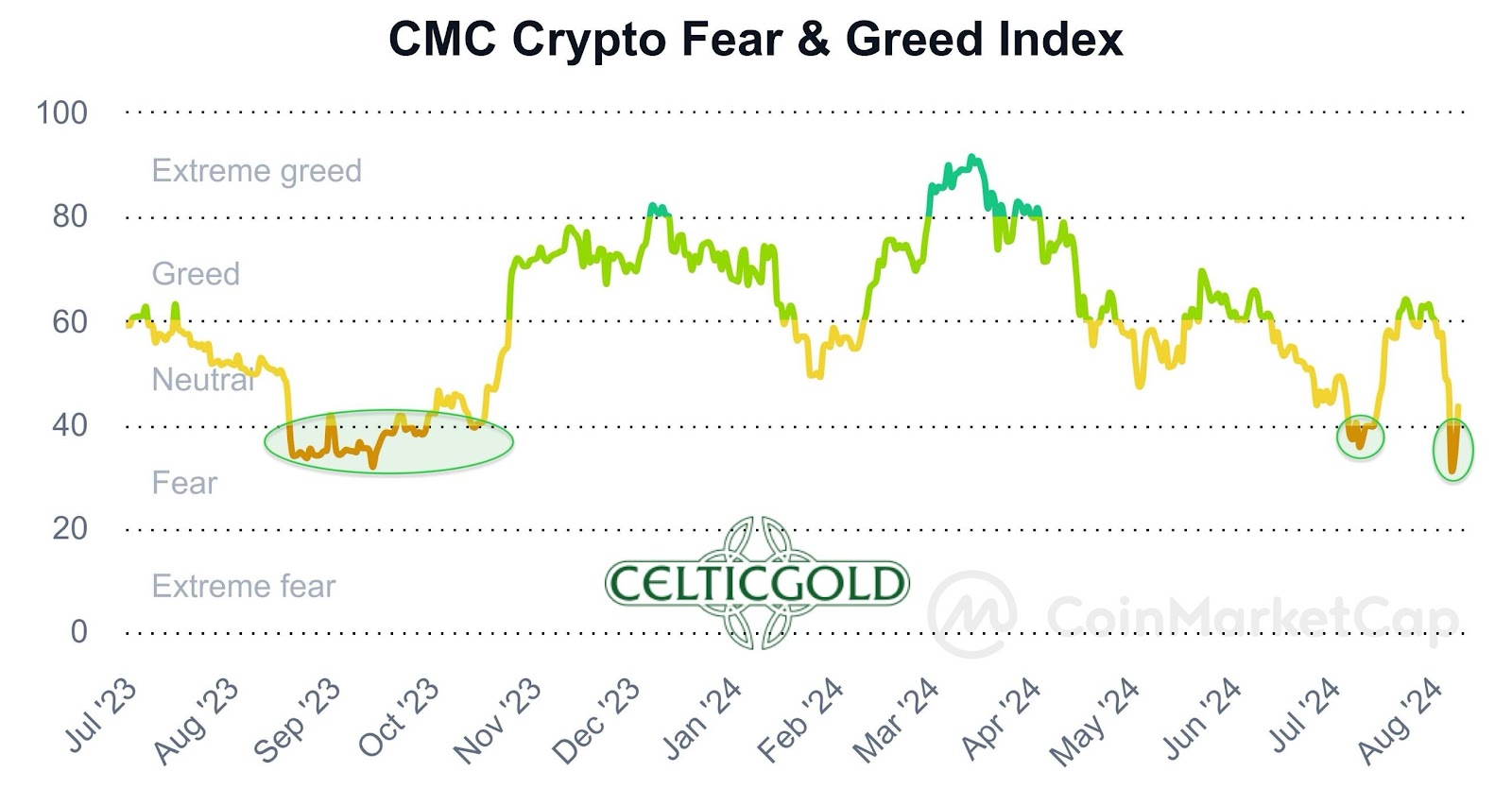

CMC Crypto Fear & Greed Index vom 7. August. Quelle: Coinmarketcap

Ein ähnliches Bild zeichnete der „CMC Crypto Fear & Greed Index“ von CoinMarketCap am vergangenen Mittwoch.

Bislang handelt es sich nur um eine kurze Panik. In der Vergangenheit hielt eine derartige Verunsicherung jedoch meist länger als nur ein paar Tage an. Der scharfe Kursrutsch innerhalb von gerade mal einer Woche dürfte vor allem stark gehebelte Marktteilnehmer aus dem Markt geworfen haben. Um alle schwachen Hände rechtzeitig vor dem nächsten großen Anstieg abzuwerfen, benötigt es gewöhnlich mehr Zeit und Schmerz. Erst dann wird das Überraschungspotenzial wieder nachhaltig auf der Oberseite liegen.

Insgesamt wird das Sentiment aus antizyklischer Sicht langsam, aber sicher wieder hoch interessant. Wir würden allerdings gerne zumindest mehrere Wochen mit einer nieder geprügelten Stimmung sehen. Davon kann bislang nicht wirklich die Rede sein. Insofern mahnt die Sentiment-Analyse noch zu Geduld.

-

Saisonalität Bitcoin – Saisonalität bis Ende September extrem ungünstig

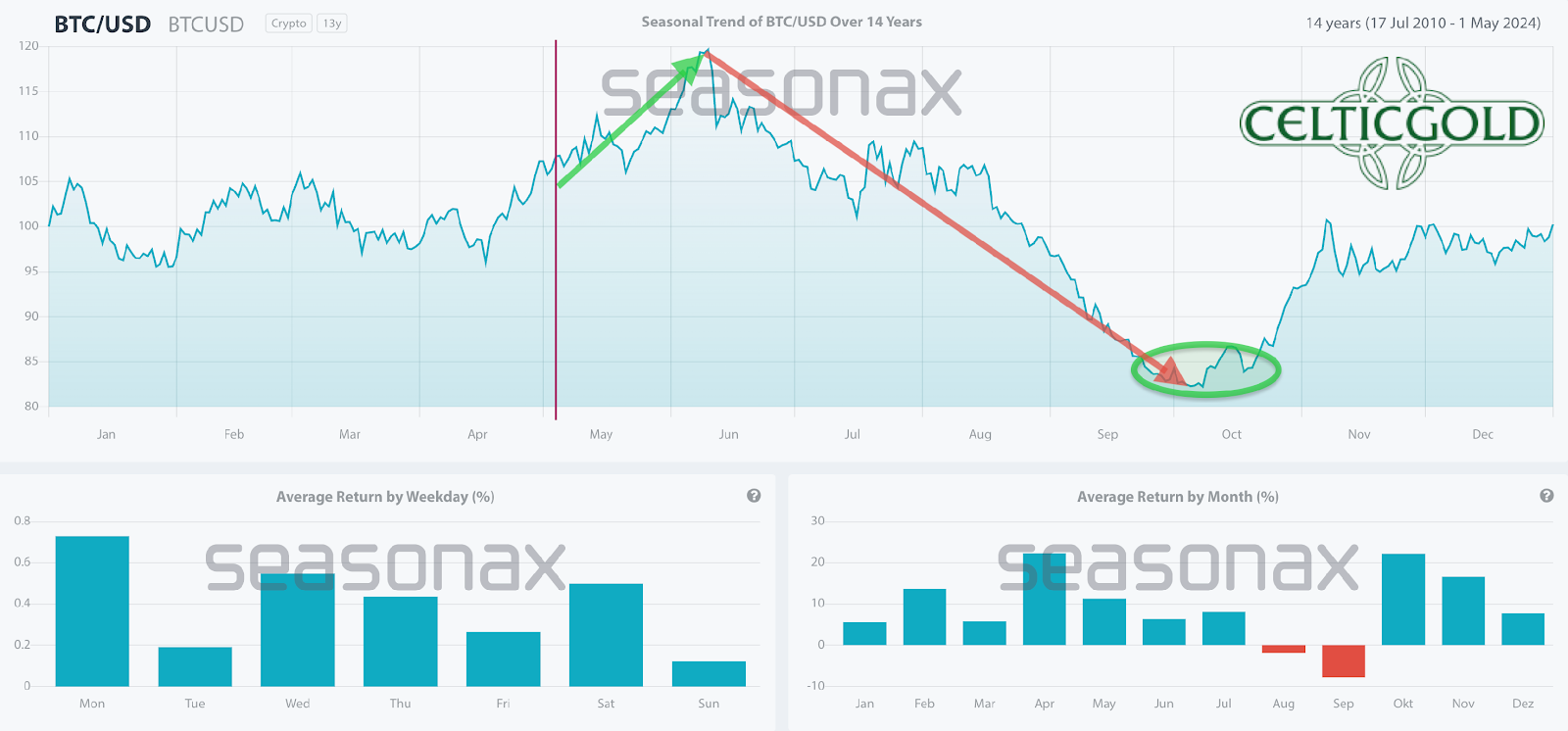

Bitcoin Saisonalität vom 3. Mai 2024. Quelle: Seasonax

Gemäß der saisonalen Statistik befindet sich der Bitcoin in seiner schlechtesten Phase des Jahres. Im Durchschnitt der letzten 14 Jahre waren ab Mitte August bis Ende September bzw. Anfang Oktober meist stark fallenden Bitcoin-Kurse zu beobachten. Hinzu kommt die starke Korrelation mit den Aktienmärkten, für die seit Anfang Mai ebenfalls ungünstige saisonale Vorgaben („Sell in May“) aktiv sind.

Zusammengefasst ist die Saisonalität bis mindestens Ende September extrem ungünstig. Die saisonale Ampel steht daher weiterhin auf dunkelrot.

-

Bitcoin gegen Gold (Bitcoin/Gold-Ratio)

Bitcoin/Gold-Ratio, Tageschart vom 10. August 2024. Quelle: Tradingview

Bei Kursen von rund 61.000 USD für einen Bitcoin und ca. 2.430 USD für eine Feinunze Gold, muss man für einen Bitcoin derzeit etwa 25,1 Unzen Gold bezahlen. Andersherum gesagt kostet eine Feinunze Gold aktuell ca. 0,0398 Bitcoin.

Während sich die Korrektur beim Bitcoin gegen den US-Dollar seit Mitte März keineswegs direkt und unmittelbar entpuppte, ergibt sich gegen den Goldpreis ein überraschend klares Bild. So fällt das Bitcoin/Gold-Ratio bereits seit dem 14.März in einem definierten Abwärtstrendkanal. Mit dem Crash zu Wochenbeginn hatte der Bitcoin bereits etwas als 50% seiner vorangegangenen Aufwärtsbewegung korrigiert. Dabei ist das Bitcoin/Gold-Ratio innerhalb von rund fünf Monaten von Werten um ca. 34,5 bis auf ca. 21,4 sehr deutlich zurückgekommen. Neben dem klassischen 61,8%-Retracement bei ca. 18,8 wartet um ca. 19 die im Januar 2023 gestartete Aufwärtstrendlinie als ultimative Unterstützung. Allerspätestens in diesem Bereich sollte das Bitcoin/Gold-Ratio wieder nach oben drehen können.

Insgesamt ist die Korrektur vom Bitcoin gegen den Goldpreis bereits recht weit vorangeschritten. Trotzdem wäre es denkbar, dass es in den saisonal schwachen Monaten September und Oktober noch zur finalen Übertreibung gen Süden kommen könnte. Im Bereich um ca. 19 sollte das Bitcoin/Gold-Ratio dann aber die Trendwende finden.

-

Makro-Update - Zinserhöhung in Japan triggert Stress im globalen Finanzcasino

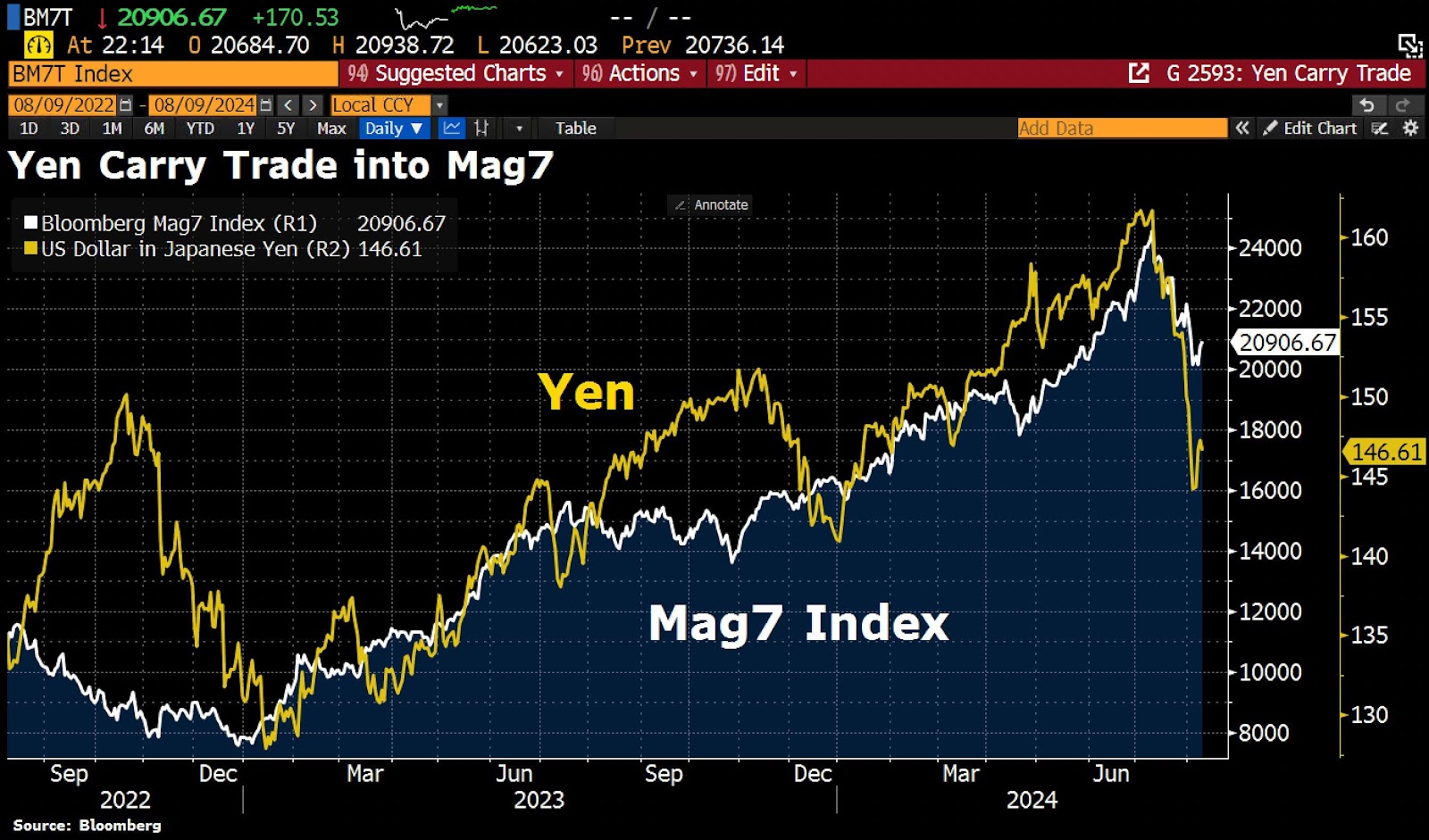

Yen vs. MAG, vom 9.Augist 2024. Quelle: Holger Zschäpitz

Seit Ende Mai hatten wir zunehmend eine Korrektur an den Märkten antizipiert. Tatsächlich geriet das globale Finanzcasino schließlich ab Ende Juli deutlich unter Druck. Insbesondere die Auflösung von Yen-Carry-Trade-Positionen sorgte ab dem 23. Juli verstärkt für Stress. Wir hatten die ungünstige Ausgangslage für die Bank of Japan bereits im Mai analysiert und damals vor einer Zinserhöhung in Japan gewarnt.

Nachdem Anleger und Spekulanten über viele Jahre hinweg niedrig verzinste Kredite in japanischen Yen aufgenommen und in höher verzinsten Währungen und US-Anlagen investiert hatten, mussten diese ab Mitte Juli sehr plötzlich und zügig aufgelöst bzw. umgekehrt werden. Die Zinserhöhung der Bank of Japan am 31. Juli führte schließlich zu einem sprunghaften Anstieg des Yen, was die Gewinnprognosen für Exporteure belastete und zu Panikverkäufen an den Märkten führte. Dies betraf insbesondere den japanischen Markt, wo der Topix-Index seit seinem Rekordhoch um über 24% fiel.

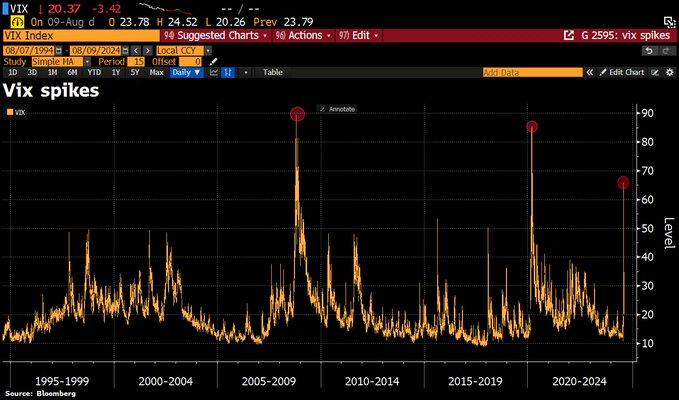

VIX mit Rekord-Spike

Volatilität Spitzenwerte (VIX-Spikes), vom 10. August 2024. Quelle: Holger Zschäpitz

In der Konsequenz explodierte der Volatilitätsindex VIX am Montag, den 5.August, um 150% auf 59,2, was auf ein hohes Maß an Marktvolatilität hindeutet. Damit erreichte dieser Spike beim VIX den dritthöchsten Stand in den letzten 35 Jahren. Lediglich der Zusammenbruch von Lehman Brothers im Jahr 2008 sowie der Covid-Crash im Jahr 2020 sorgten für höhere Panik-Ausschläge. Die Aktien- und Krypto-Märkten rutschten dementsprechend zunächst tief in den Keller. Selbst der Goldpreis fiel innerhalb von nur 24 Stunden von 2.477 USD bis auf 2.366 USD.

Der scharfe Spike beim VIX ließ aber bereits am Montagmittag eine kurzfristig völlig übertriebene Panik erkennen. Nicht überraschend beruhigte sich die Lage in den folgenden Tagen recht schnell. Dabei stabilisierten sich die Märkte auch Dank der Ankündigung seitens der Bank of Japan, die Zinsen vorerst nicht weiter zu erhöhen.

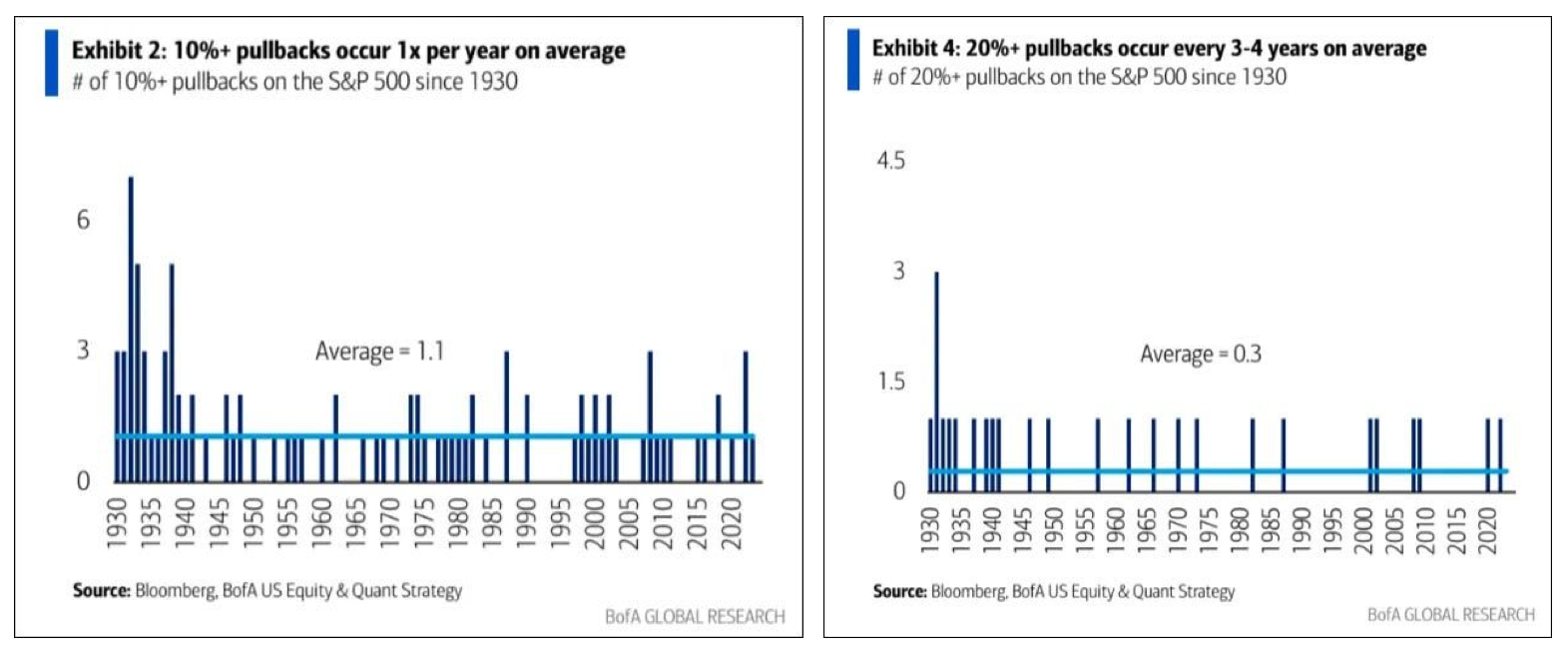

Einen 20%igen Rücksetzer gibt es ungefähr alle vier Jahre

Häufigkeit von 10%igen und 20%igen Rücksetzern, vom 7.August 2024. Quelle: Bank of America (NYSE:BAC)

Die Analyse der Bank of America macht zudem folgendes klar:

- 5% Pullbacks gibt es ca. 3-mal pro Jahr

- 10% Pullback gibt es ca. einmal im Jahr

- 15% Pullback gibt es im Durchschnitt alle zwei Jahre

- 20% Pullback gibt es ca. alle 3 bis 4 Jahre

Die jüngsten Rücksetzer beim DAX und S&P500 in Höhe von jeweils ca. 10% entsprechen also ungefähr der einmal pro Jahr auftretenden Korrektur-Größenordnung. Das letztes Mal, dass die Märkte mehr als 20% korrigierten, liegt hingegen bereits viereinhalb Jahre zurück. Mit dem scharfen Rücksetzer Anfang August könnte die Marktpsychologie nun angeknackst worden sein, so dass es im September und Oktober zu weiteren Verwerfungen und Turbulenzen kommen könnte.

Und ungeachtet der schnellen Erholung dürfte die erhöhte Volatilität den Safe-Haven-Status des Yen ausgehöhlt und Carry-Trades aufgrund des erhöhten Risikos unattraktiver gemacht haben. Trotz der immer noch erstrebenswerten Zinsdifferenzen könnte es daher zumindest einige Zeit dauern, bis Anleger und Spekulanten eine Rückkehr zu diesen Geschäften in Erwägung ziehen.

Erste US-Zinssenkung im September

Die zunehmend schwachen Konjunkturdaten aus den USA sind mit dem Panikabverkauf auch nicht besser geworden. Die US-Wirtschaft dürfte sich vielmehr in einem schlechteren Zustand befinden als bislang angenommen. Die Finanzmärkte haben nun abrupt damit begonnen, berechtigte Rezessionsängste sowie eine erste US-Zinssenkung im September einzupreisen. Wir vermuten jedoch, dass dieser Schritt der FED zu spät kommen wird.

Die Euphorie um die Künstliche Intelligenz, welche zuvor seit Dezember 2022 vor allem die Technologieaktien angetrieben hatte, dürfte ebenfalls weiter abflauen bzw. noch etwas mehr heiße Luft ablassen. Dementsprechend belastet die Neubewertung vieler Tech-Werte insbesondere den Nasdaq 100, mit dem der Bitcoin eng korreliert ist.

Obendrein bleiben die bekannten geopolitischen Spannungen virulent und dürften weiterhin für erhöhte Volatilität und steigende Unsicherheit an den Finanzmärkten sorgen. Aktuell kann man nur hoffen, dass die angekündigte Reaktion Irans gegen Israel nicht zu einem unkontrollierten Flächenbrand im Nahen und Mittleren Osten führen wird.

Möglicher Panikausverkauf im September und Oktober

S&P500 Saisonalität über die letzten 25 Jahre, vom 12.August 2024. Quelle: Seasonax

Neben den zahlreichen Makrofaktoren sowie der Geopolitik zeigt jedoch insbesondere das saisonale Muster für den S&P 500 und damit im Grunde genommen für das gesamte Finanzsystem eine deutlich erhöhte Wahrscheinlichkeit für einen Rücksetzer bzw. eine Korrektur bzw. einen Crash in den beiden Herbstmonaten September und Oktober an. Sehr häufig kommen die Märkte in diesem Zeitraum unter Druck und finden dann aber auch einen wichtigen Tiefpunkt, von dem typischerweise eine Rally bis zum Jahresende starten kann.

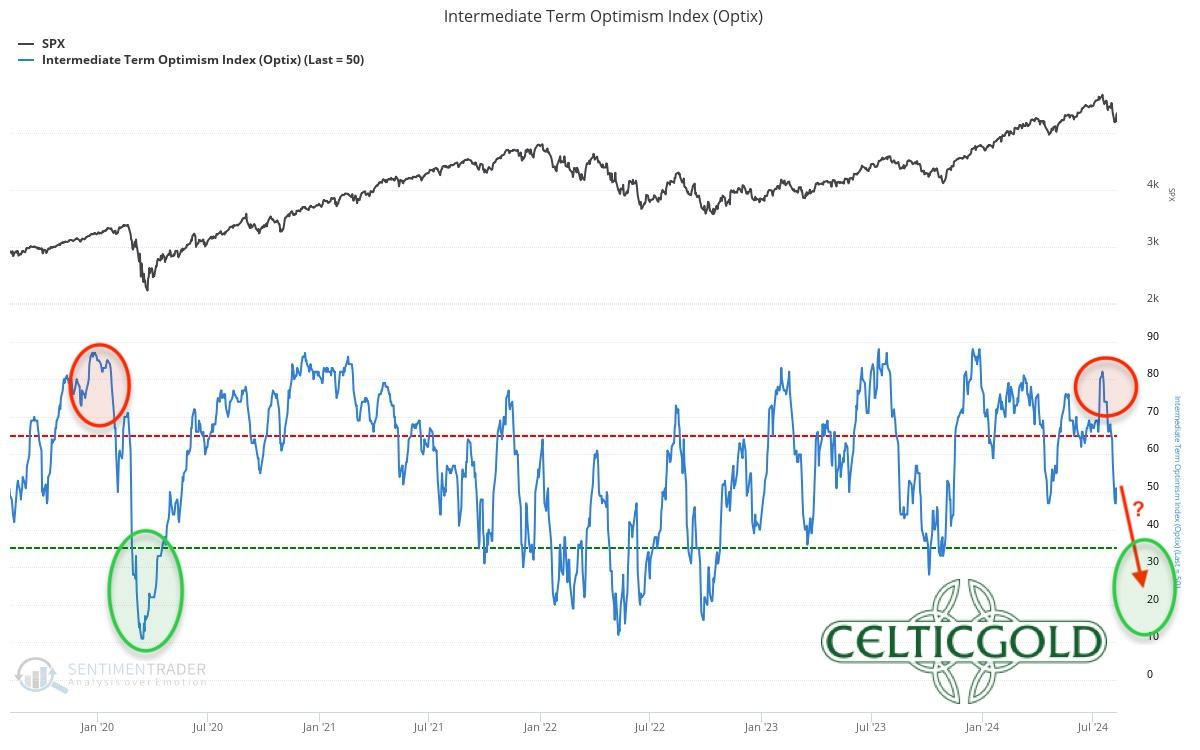

S&P500 Sentiment, mittelfristiger Optimismus-Index (Optix), vom 12.August 2024. Quelle: Sentimentrader

Mit dem deutlichen Rücksetzer ist die Stimmung an den Finanzmärkten bereits angeschlagen. Auf dieser Grundlage wäre auch eine Ausweitung der Korrektur bis auf über -20% denkbar. Derartige Korrekturen treten typischerweise alle vier Jahre auf. Mit dem Sentiment-Index für den S&P 500 kann man aktuell durchaus Parallelen zum letzten Einbruch im Februar 2020 ziehen. Es spricht also einiges dafür, dass wir im Herbst das typische Vier-Jahrestief an den Finanzmärkten erleben werden.

Insgesamt sind die Aussichten für die Aktienmärkte und damit auch für den sehr eng korrelierten Bitcoin also bis ca. Mitte/Ende Oktober ungünstig. Tatsächlich könnte die derzeitige Konstellation sogar zu einem Panikausverkauf im Herbst führen. Wir bleiben daher bei unserem Rat, die noch verbleibenden Sommerwochen mit einer erhöhten Liquiditätsquote entspannt aus der Sonnenliege zu verfolgen. Idealerweise finden sich im Oktober nur noch Pessimisten, die dann als neues Kanonenfutter für die nächste Aufwärtsbewegung und die Fortsetzung des Crack-Up-Booms dienen können.

-

Fazit: Bitcoin - Diese Korrektur ist vermutlich noch nicht zu Ende

In nur wenigen Tagen hatte sich ab Ende Juli die Auflösung des Yen-Carry-Trade beschleunigt. Sofort breitete sich im gesamten Finanzsystem eine Liquiditätskrise aus. Alle Sektoren wurden in blinder Panik abverkauft. Insbesondere geriet der Bitcoin dabei innerhalb von einer Woche mit -30% stark unter Druck. Aber auch der Goldpreis konnte sich dem Abverkauf nicht entziehen.

Mitten im Sommer bzw. Mitte August dürfte der Stress an den Aktienmärkten, die allein aufgrund der starken Kursanstiege zweifellos ein erhebliches Korrekturpotenzial aufweisen, höchstwahrscheinlich noch nicht ausgestanden sein. Das saisonale Muster liefert typischerweise deutlich mehr Stress bis in den Herbst hinein. Der Bitcoin wird sich dem nicht entziehen können.

„Geduld ist bitter, aber ihre Frucht ist süß.“ – Aristoteles

Wir gehen daher auf Sicht der nächsten ein bis zwei Monate zunächst von einer Verschärfung der Korrektur aus und würden uns nicht wundern, wenn es vorübergehend an den Märkten richtig kracht. Ein über mehrere Wochen laufender Panikausverkauf sollte dem geduldigen Anleger dann im September oder Oktober bzw. spätestens nach der US-Wahl Anfang November sehr gute Einstiegschancen liefern.