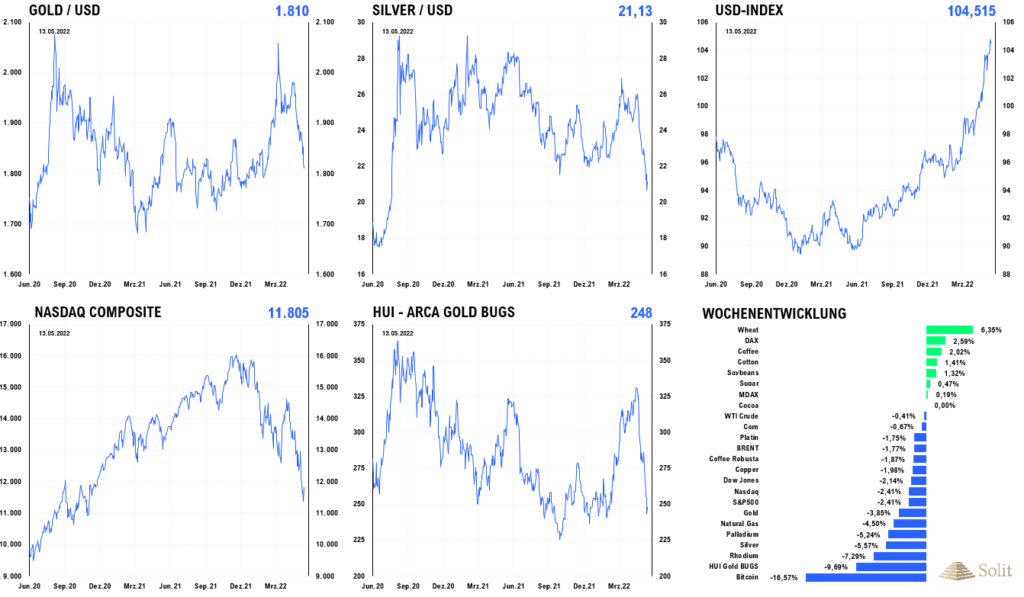

Die vergangene Handelswoche brachte wieder rote Vorzeichen an fast allen Märkten. Die Aktien- und Anleihenmärkte, sowie der Bitcoin testeten neue Tiefs und auch die Edelmetalle und die Minenaktien wurden mit nach unten gesogen. Der Goldpreis erreichte am Freitag die wichtige technische Kreuzunterstützung bei 1.800$, wo der Abverkauf erst einmal ein vorübergehendes Ende fand. Der Silberpreis fiel auf fast 20,42$, womit die seit fast zwei Jahren bestehende Handelsspanne zwischen 22$ und 28$ nach unten durchbrochen wurde. Damit hatte sich das kurzfristige Chartbild deutlich verschlechtert, nachdem der Preis über die letzten drei Wochen hinweg fast jeden Tag gefallen war.

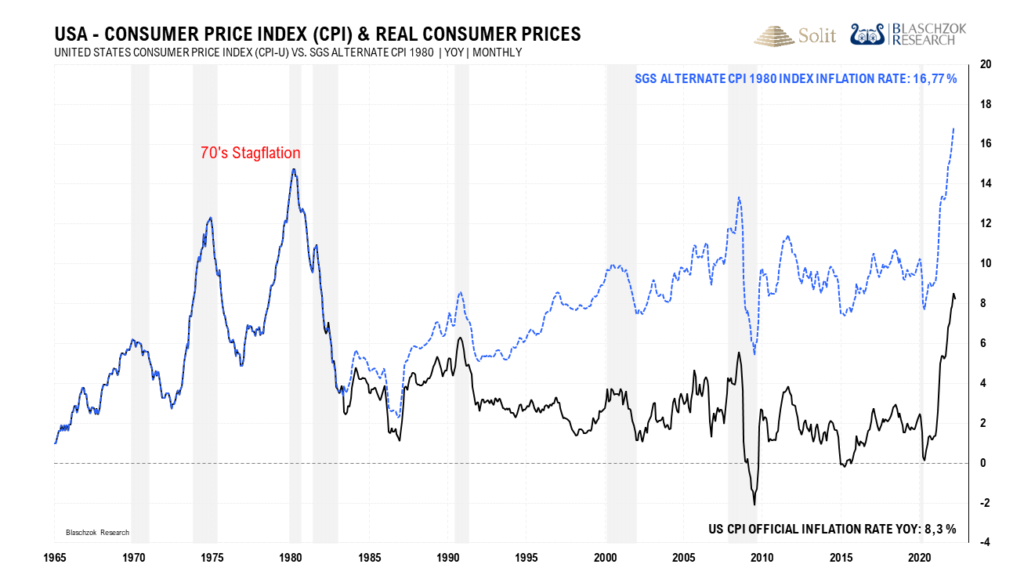

Die steigenden Zinsen entlarven aktuell, wie marode die planwirtschaftlich gesteuerten Volkswirtschaften in Europa und den USA sind. Der staatlich festgesetzte künstlich niedrige Zins unter seinem natürlichen Marktniveau im staatlichen Geldsystem, hatte in den letzten Jahrzehnten weltweite Fehlallokationen und gigantische Blasen geschaffen, die nun bei einem lächerlich geringen Anstieg der Zinsen bereits platzen. Die FED hatte ihren Leitzins bisher gerade einmal um 0,75% angehoben bei einer aktuellen Inflationsrate in den USA von offiziell 8,3% und schon kollabieren die Aktienmärkte mit ihren überbewerteten Luftschlössern.

Bei der aktuellen Inflationsrate in den USA würden Investoren eigentlich eine Rendite von mindestens 12,5% erwarten. Stiegen die Zinsen jetzt auf dieses Niveau an, so würden die westlichen Volkswirtschaften kollabieren. Dass der Leitzins und die Zinsen allgemein immer noch so niedrig sind, liegt ausschließlich an den Eingriffen der staatlichen Notenbanken, die seit Jahrzehnten keine freie Preisfindung am Zinsmarkt zulassen. An dieser Stelle muss man immer wieder unterstreichen, dass die Blasen an den Märkten und die Rezessionen, die aus ihnen hervorgehen, ausschließlich auf das staatliche Geldsystem und die staatliche Geldpolitik der Notenbanken zurückzuführen und somit sozialistischer Natur sind. Der freie Markt bzw. der Kapitalismus tragen hingegen keinerlei Schuld, auch wenn Politiker, die mit ihren Eingriffen in den Markt die Krise erst verursacht haben, gerne diesem den schwarzen Peter zuschieben.

Ebenso wie die Inflation kein Naturphänomen ist, das über die Nationen hereinbricht, sondern immer die Folge staatlicher Schulden- und Geldpolitik ist, so sind auch die konjunkturellen Auf- und Abschwünge eine logische Folge der gleichen künstlichen Geldmengenausweitung, die nicht tragfähige Fehlallokationen erzeugen, die später wieder in sich zusammenbrechen müssen.

So wundert es nicht, dass gerade jene Wachstumsaktien der Nasdaq, die noch nie einen Gewinn erwirtschaftet haben und heillos überschuldet sind, jetzt ebenso kollabieren wie die meisten Krypto-Tokens eingebrochen sind. Die Nasdaq verbucht bereits einen Kursverlust von 27% und der Bärenmarkt wird sich so lange fortsetzen, wie die US-Notenbank ihren geplanten Weg zur Reduzierung der Notenbankbilanz und der Anhebung der Zinsen fortführt.

Die Krise war lange vorhersehbar und so hatte ich in 2019 bereits die heutigen Ereignisse skizziert und die Stagflation prognostiziert. Auch den inflationsinduzierten Anstieg der Zinsen, den wir heute sehen, hatte ich in 2019 bereits vorhergesagt und daraufhin auch den Einbruch der Aktienmärkte angekündigt. Als ich im letzten Jahr das Top am Aktienmarkt ausrief und sagte, dass die Aktienmärkte nun bei steigenden Zinsen in der Stagflation nur noch fallen könnten zum Goldpreis, wollten es die euphorischen Aktieninvestoren nicht hören. Was hoch steigt, fällt in der Regel auch tief, insbesondere wenn ein Aufschwung und Aktienbewertungen auf künstlich niedrigen Zinsen und somit Sand gebaut sind.

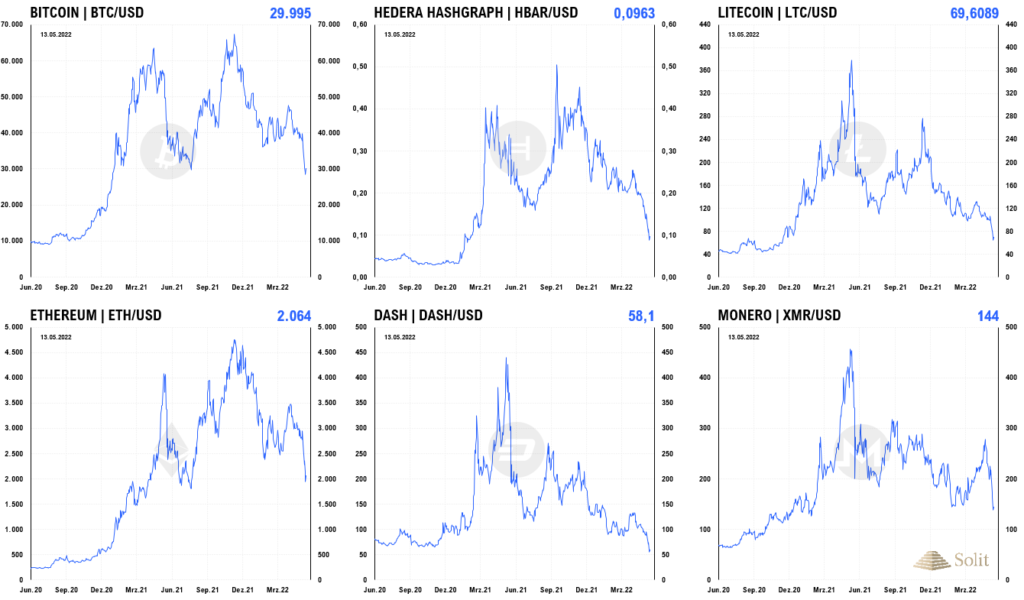

Die größten Verluste verbuchten in der letzten Woche die Krypto-Tokens. Der Bitcoin fiel auf unter 30.000$, während andere Kryptowährungen die Gewinne der letzten beiden Jahre völlig ausradierten. Manche verloren gar 98%, wogegen der Bitcoin mit einem Minus von 55% noch glänzt. Ich hatte stets davor gewarnt, in Kryptos langfristig zu investieren. Es ist ein interessanter Markt für Trader, doch für Lieschen Müller, das stets zum Top animiert wird seine Ersparnisse zu investieren, handelt es sich um einen Totalverlust. Der Stable Coin TerraUSD, der eigentlich einen Peg zum US-Dollar hat und immer einen US-Dollar wert sein sollte, fiel um 88%. Terra Luna fiel von 116$ auf 0,00019$, was einem praktischen Totalverlust entspricht.

Für die Trader hatte ich bei den Tiefs in 2015 (250$) und in 2020 (9.000$) zum Kauf geraten und exakt bei den Hochs von 2018 bei 18.000$ und 2021 bei 62.000$ zum Verkauf. Bewegt sich dieser Markt nach dem gleichen Muster, wie bisher, dann wird eine Bodenbildung 1-2 Jahre dauern, bevor bestenfalls mit neuen Anstiegen zu rechnen ist. Kurz- bis mittelfristig ist noch mehr Schmerz in diesem Markt zu erwarten und sollte der Bitcoin noch etwas weiter einbrechen, so wären große Margin-Calls möglich, die zu einem rasanten Kursverlust führen würden, wobei dann niemand die Hände aufhalten wird und auch ein Abrutschen auf unter 10.000$ je Bitcoin möglich wäre. Da auch einige Stable-Coins drastisch eingebrochen sind, ist auch ein Ereignis nicht auszuschließen, bei dem der ganze Kryptomarkt seine Funktionsfähigkeit verliert.

Die amerikanische Kryptobörse Coinbase (NASDAQ:COIN), die an der Nasdaq gelistet ist, hat mittlerweile 81% verloren seit dem Hoch bei 360$ je Aktie im November letzten Jahres. Das Unternehmen schloss nicht aus, dass die Assets der Anleger bei einem Bankrott des Unternehmens in die Konkursmasse fallen, da es hierfür noch keinen Präzedenzfall gibt. Es gibt jedoch die Pleite von Mt.Gox in Japan, der damals größten Kryptobörse der Welt, die Bankrott ging. Bis heute warten die Anleger, die über diese Börse gehandelt haben, darauf, zumindest einen Teil ihrer Gelder zurückerhalten. Seit 8 Jahren sind die Kryptos dort eingefroren und niemand kommt an sein Geld. Selbst wenn letztlich entschieden würde, dass die Einlagen der Kunden Sondervermögen darstellen, so könnte sich bei einem Bankrott von Coinbase die Rückzahlung der Beträge über Jahre hinziehen, ähnlich wie bei Mt. Gox.

Für Trader, die mit der Massenpsychologie des Marktes umgehen können, ist der Kryptomarkt von Zeit zu Zeit ein tolles Spielfeld. Für Investoren, die ihre Ersparnisse sicher wissen wollen, kann man jedoch nur von Krypto-Tokens abraten. In der Stagflation können nur inflationsgeschützte, liquide Werte, wie Gold, ihre Kaufkraft behalten werden, während Anleihen und Aktien aufgrund steigender Zinsen real fallen werden. Meine Prognosen der letzten Jahre sind eingetroffen und das damals skizzierte Szenario dürfte sich fortsetzen.

Der Goldpreis wurde bis an unserer Zielmarke bei 1.800$ nach unten gerissen, wo es nun erste Stabilisierungsversuche gibt. Auch der HUI-Goldminenindex hat die Korrektur bis 250 Punkte eigentlich abgeschlossen. Der Silberpreis hat die Unterstützung bei 22$ durchbrochen, wobei sich die nächste Unterstützung erst bei 18$ findet. Die Edelmetalle und die Minenaktien wurden durch das Massaker am Aktien-, Anleihen- und Kryptomarkt ungerechtfertigt mit nach unten gerissen, was den Goldbugs noch einmal die Chance gibt günstig von den schwachen Händen zu kaufen.

Die Aktienmärkte werden weiter einbrechen, solange bis die US-Notenbank von ihrem Kurs abkehrt und wieder beginnt den Anleihenmarkt durch neue Käufe zu stützen. Wenn das geschieht, werden die Märkte erkennen, dass ihre Annahme, die FED würde eine restriktive Geldpolitik fahren, falsch war und stattdessen beginnen ein neues QE-Programm einzupreisen. Dann werden Gold, Silber und die Minenaktien durch die Decke gehen, da Investoren sukzessive die Unterbewertung erkennen werden.

Unsere Daten sagen, dass die Korrektur am Edelmetallmarkt, trotz des bisherigen Einbruchs, womöglich noch nicht ganz abgeschlossen ist, doch sollte sich der Goldpreis über 1.800$ halten können, so bestünde zumindest die Möglichkeit einer Zwischenerholung, sowie einer Trendumkehr. Langfristig sind die Aussichten unvermindert bullisch und ich rate das Ende dieser Korrektur zu nutzen, um wieder auf die Käuferseite zu wechseln und in Edelmetalle, sowie Minenaktien zu investieren.

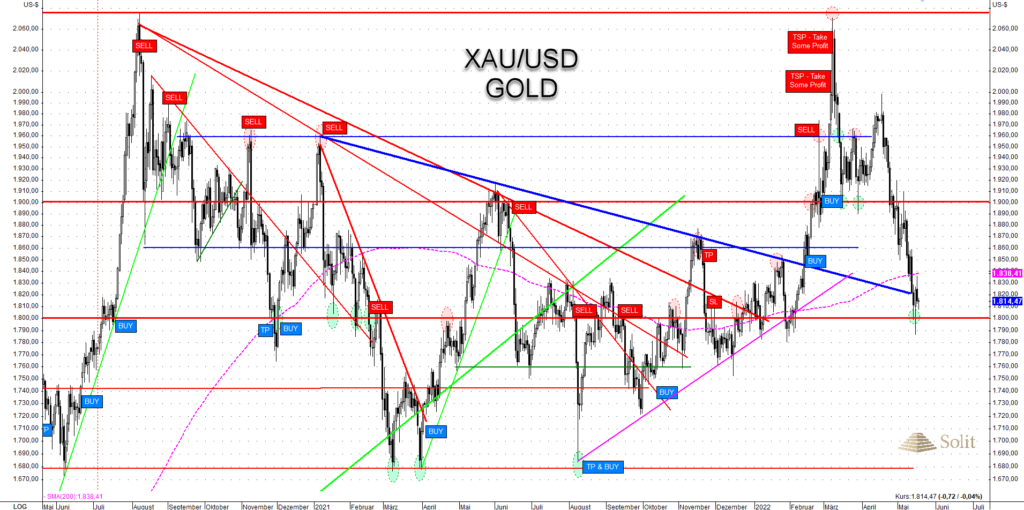

Technische Analyse zu Gold: Goldpreis erreicht wichtige Unterstützung bei 1.800 US-Dollar

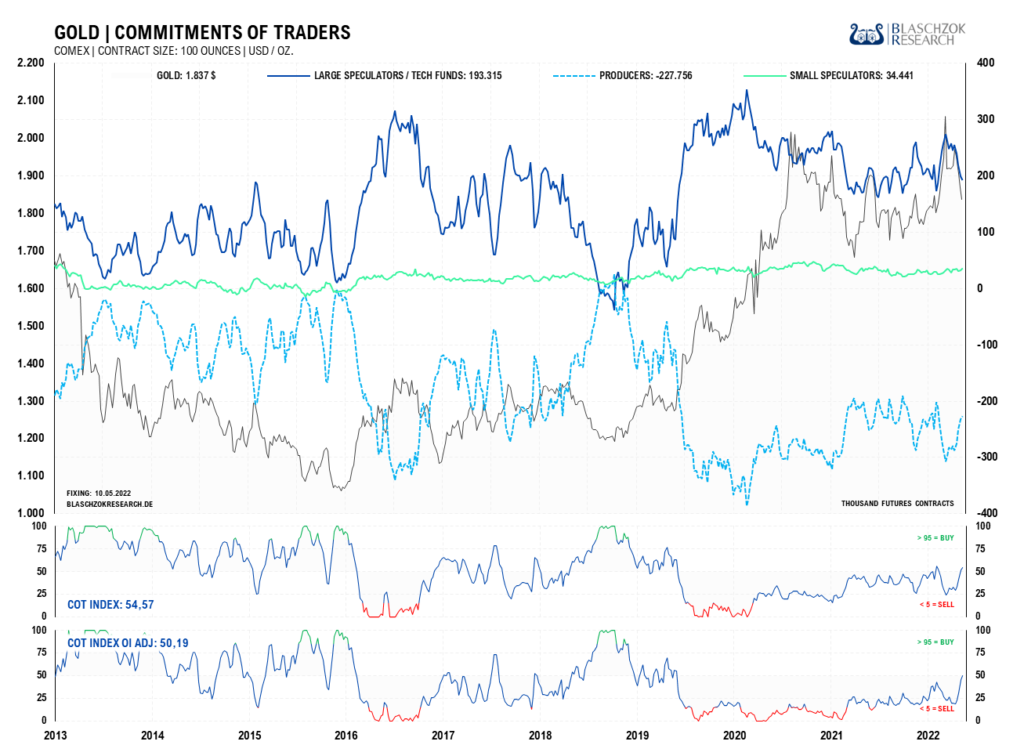

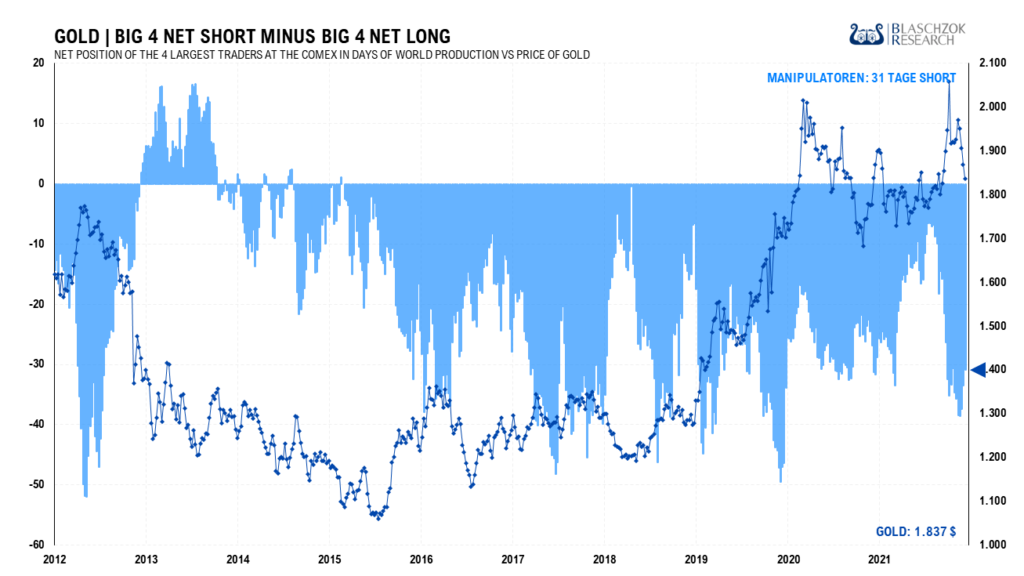

Terminmarkt: COT-Report vom 10.05.2022

Der neueste COT-Report wurde am Freitag um 21:30 Uhr seitens der US-Terminmarktaufsicht veröffentlicht mit dem Stichtag der Datenerhebung des 10. Mai. Diese wöchentlich erscheinenden Daten werden seitens der CFTC immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten erhielten noch vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber, Platin und Palladium. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt zulassen.

Die Spekulanten gingen mit netto 4 Tsd. Kontrakten short, während der Goldpreis um 4 Tsd. Kontrakte fiel. Dies ist wenig und zeigt, dass die physische Nachfrage nach Gold bis zum Handelsschluss am Dienstag schwach war. Wir sehen bis dato keine Stärke im Markt und es gab noch immer keinen Sell Off am Terminmarkt, zumindest nicht bis zum Stichtag Dienstag. Sollte die unterliegende physische Nachfrage noch länger schwach bleiben, wäre ein Sell Off theoretisch immer noch möglich.

Positiv ist, dass der COT-Index OI auf 50 Punkte anstieg, was der höchste Stand seit 3 Jahren ist. Grundsätzlich würde diese Korrektur am Terminmarkt also ausreichen in einem übergeordneten Bullenmarkt, in dem sich der Goldpreis, angesichts dieser Inflationsdaten und der Sackgasse der FED, definitiv befindet.

Die Netto-Shortposition der Big 4 verringerte sich von 34 auf 31 Tage der Weltproduktion und die der Big 8 verringerte sich von 54 auf 51 Tage. Die Big4 haben sich mit 3 Tagen der Weltproduktion eingedeckt, was wenig ist. Die Shortposition ist immer noch sehr hoch, was ebenfalls eher dafürspricht, dass die Korrektur bei Gold noch nicht ausgestanden ist.

FAZIT: Die Terminmarktdaten sind insgesamt relativ gut, doch sprechen sie nicht dafür, dass der Goldpreis vom Fleck weg bei 1.800$ drehen und wieder sofort ansteigen wird. Den Bullen dürften bestenfalls einen zähen volatilen Weg nach oben vor sich haben.

Der in der letzten Analyse vor einem Monat noch für möglich gehaltene Sell Off auf 1.800$ ist eingetreten, nachdem der Preis aus der Handelsspanne unter 1.900$ ausgebrochen war.

„Im kurzfristigen Chart ist die Handelsspanne zwischen 1.900 US-Dollar auf der Unterseite und 1.960 US-Dollar auf der Oberseite gut ersichtlich. Mittel- bis langfristig ist die Wahrscheinlichkeit für einen weiteren deutlichen Anstieg des Goldpreises sehr hoch, doch kurzfristig könnte sich die Korrektur über die Zeitachse oder auch über die Amplitude noch ein letztes Mal ausweiten. Eine Streckfolter und das Rausschütteln zittriger Hände sind charakteristisch für den Goldmarkt, was nicht bedeutet, dass es unbedingt auch diesmal so kommen muss. Wer an der Unterstützung bei 1.900 US-Dollar an der Unterstützung antizyklisch gekauft hatte, der sollte nun eine Stop-Loss-Order platzieren, da unter 1.900 US-Dollar ein Sell Off droht. Unter 1.900 US-Dollar würde es ein prozyklisches Verkaufssignal geben, dem ein Sell Off um 100 US-Dollar folgen könnte.“

Der Goldpreis fiel nun zurück auf den ehemaligen Abwärtstrend und die Unterstützung bei 1.800 US-Dollar. Damit ist der Goldpreis günstiger als vor dem Krieg in der Ukraine. An dieser Unterstützung bei 1.800$ nahmen am Freitag einige Bären Gewinne mit und erste Bullen fassten in das fallende Messer. Sieht man sich jedoch die viel zu geringe Bereinigung am Terminmarkt an und die immer noch hohe Shortposition der großen vier Händler, sind Zweifel angebracht, ob die Korrektur hier schon ihr Ende gefunden hat. Die Zinsanhebungen in den USA und der gleichzeitig starke Dollar lassen Investoren abwarten oder Goldpositionen verkaufen. Dazu kommt der starke Einbruch am Aktienmarkt, der viele Investoren zwingt Goldbestände zu liquidieren, um einen Margin Call zu verhindern oder den Dip wieder zu kaufen.

Der Krieg in der Ukraine bleibt eine ungewisse Variable, die jederzeit für neue Nachfrage nach Gold als sicheren Hafen sorgen kann. Womöglich sorgt eine weitere Eskalation des Krieges in der Ukraine für einen Sprung des Goldpreises, dann will man long dabei sein, weshalb technische Kaufsignale angenommen werden müssen.

Die Unterstützung bei 1.800$ bietet aktuell die Chance für eine Gegenbewegung, die sich später in eine Trendumkehr wandeln könnte. Die Abwärtstrends sind auf jeder Zeitebene noch intakt, weshalb das Signal grundsätzlich noch short ist. Doch wenn die Unterstützung hält, dann könnte sich der Preis auf diesem Niveau stabilisieren und es letztlich mit dem Bruch der Abwärtstrends zu einem Short-Squeeze wieder auf 1.870$ kommen.

Der Tageschart zeigt, dass der Goldpreis im Februar nach dem Bruch des letzten langfristigen Abwärtstrends stark anstieg und fast das Allzeithoch erreicht hatte. Bereits vor dem Ausbruch des Krieges zeigte sich Stärke, die ungewöhnlich war und auf Insiderkäufe zurückzuführen sein dürfte.

Das Allzeithoch wurde um wenige US-Dollar verfehlt und der Preis fiel zurück auf die Unterstützung bei 1.900 US-Dollar. Der erwartete Rücksetzer kam und Gold fiel wieder zurück auf 1.800$, dem Niveau vor dem Krieg in der Ukraine. Die Geschichte zeigt, dass Gold oftmals kurzfristig fällt, gerade dann, wenn es die Masse es für unmöglich hält und das Sentiment sehr bullisch ist, was wir zuletzt sahen.

Sollte die Unterstützung bei 1.800$ nicht halten, so wäre ein Abverkauf bis 1.680$ durchaus denkbar, weshalb Trader darauf achten sollten keine Long-Position unter 1.800$ zu halten.

Das mögliche Zeitfenster für eine weitere Korrektur ist jedoch relativ kurz, denn die hohe Teuerung, die steigenden Zinsen und die sich manifestierende Rezession sind Faktoren, die die Aktienmärkte weiter einbrechen lässt und somit die Notenbanken in Zugzwang bringt. Sobald die Notenbanken zucken, wird das Smart Money auf die Käuferseite wechseln und Gold akkumulieren in Antizipation neuer QE-Programme. Dann wird Gold schnell seine Allzeithochs erreichen und weit hinter sich lassen, während der Euro und der Dollar weiter abwerten.

Der Goldpreis in Euro ging mit dem Einbruch des europäischen Gemeinschaftswährung als Folge der Sanktionen gegen Russland förmlich durch die Decke. Die Parität des Euros zum US-Dollar scheint, in diesem für Europa ungünstigen Umfeld, nur noch eine Frage der Zeit zu sein, während der USD-Index durch die Decke geht.

Nachdem Ende Januar ein Aufwärtstrend brach und es ein kurzfristiges Signal für einen zeitweiligen Take Profit gab, wobei das Kaufsignal vom Oktober bei 1.640 Euro noch immer intakt war, drehte der Goldpreis mit der Kriegsangst vom Fleck weg, erzeugte bei 1.608 Euro ein erneutes Kaufsignal und stieg um 290 Euro je Feinunze an. Sollte der Euro auf die Parität zum US-Dollar fallen, so würde dies bedeuten, dass der Goldpreis in Euro das hohe Niveau halten kann. Dennoch ist die Spekulation sehr hoch und ein kurzweiliger Rücksetzer um bis zu 80 Euro wäre jederzeit möglich. Trotzdem stehen die Zeichen langfristig auf Grün für einen weiter steigenden Goldpreis in den nächsten Jahren, weshalb wir Rücksetzer als Kaufchance sehen, gerade für Investoren im Euroraum, die mit einer weiteren Abwertung des Euros rechnen müssen.