Seit Beginn des Jahrzehnts haben wir uns auf drei mögliche Szenarien konzentriert: Erstens, die "Roaring 2020" im Stil der 1920er Jahre, zweitens eine Wiederholung der Börsenkrise der 1990er Jahre, und drittens die geopolitischen Schocks der 1970er Jahre, als die Ölpreise und die Inflation drastisch stiegen.

Bisher mussten wir unsere subjektiven Einschätzungen für die Wahrscheinlichkeiten dieser drei Szenarien – ursprünglich 60/20/20 – nicht ändern. Doch Fed-Vorsitzender Jerome Powell zwingt uns, diese Einschätzungen nun auf 50/30/20 anzupassen. In seiner Rede in Jackson Hole am 23. August deutete er an, dass er sich von einem "Inflationsfalken" zu einer "Beschäftigungstaube" entwickelt hat.

Es gibt keinen Zweifel an seiner Metamorphose, immerhin war er offenbar in der Lage, seine Kollegen im Offenmarktausschuss (FOMC) zu überzeugen, den Leitzins um 50 Basispunkte statt nur um 25 Basispunkte zu senken. Unser Kommentar dazu lautete:

"Das FOMC erlebte bei dieser Sitzung die erste Meinungsverschiedenheit seit 2022. Fed-Gouverneurin Michelle Bowman stimmte für eine kleinere Zinssenkung um 25 Basispunkte. Doch die aktualisierten Dots im SEP (Summary of Economic Projections) zeigen, dass der Dissens tiefer geht. Zwei Mitglieder sprachen sich gegen weitere Zinssenkungen in diesem Jahr aus, während sieben nur eine Senkung um 25 Basispunkte vorsehen."

In Jackson Hole machte Powell seine Position klar, als er sagte:

"Wir werden alles tun, um einen starken Arbeitsmarkt zu unterstützen, während wir weitere Fortschritte in Richtung Preisstabilität erzielen."

Kurz darauf erreichten die Aktienkurse neue Rekordhöhen, nachdem Powell und das Fed-Team am Mittwoch eine Zinssenkung um 50 Basispunkte ankündigten und signalisierten, dass weitere Senkungen folgen könnten, bis der Leitzins auf das von ihnen als "neutral" betrachtete Niveau von 2,9 % gesenkt würde (siehe Grafik). In seiner Pressekonferenz betonte Powell:

"Die Stärke des Arbeitsmarktes kann in einem Umfeld von moderatem Wachstum und einer Inflationsrate, die sich nachhaltig in Richtung 2 % bewegt, beibehalten werden."

Der Enthusiasmus der Anleger hielt an und führte zu weiteren Kursgewinnen.

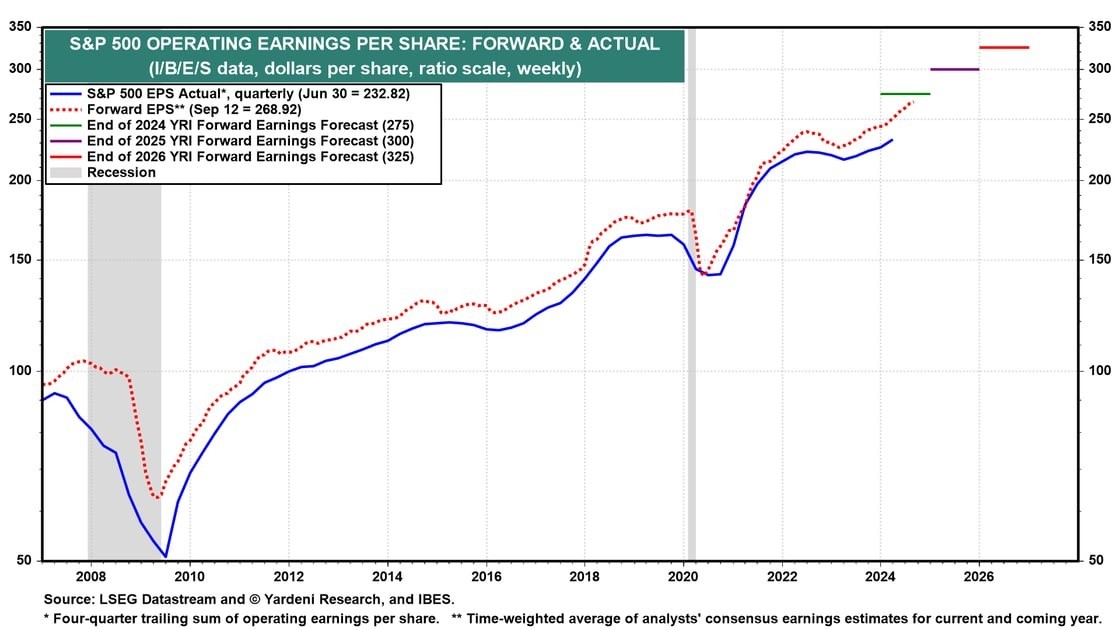

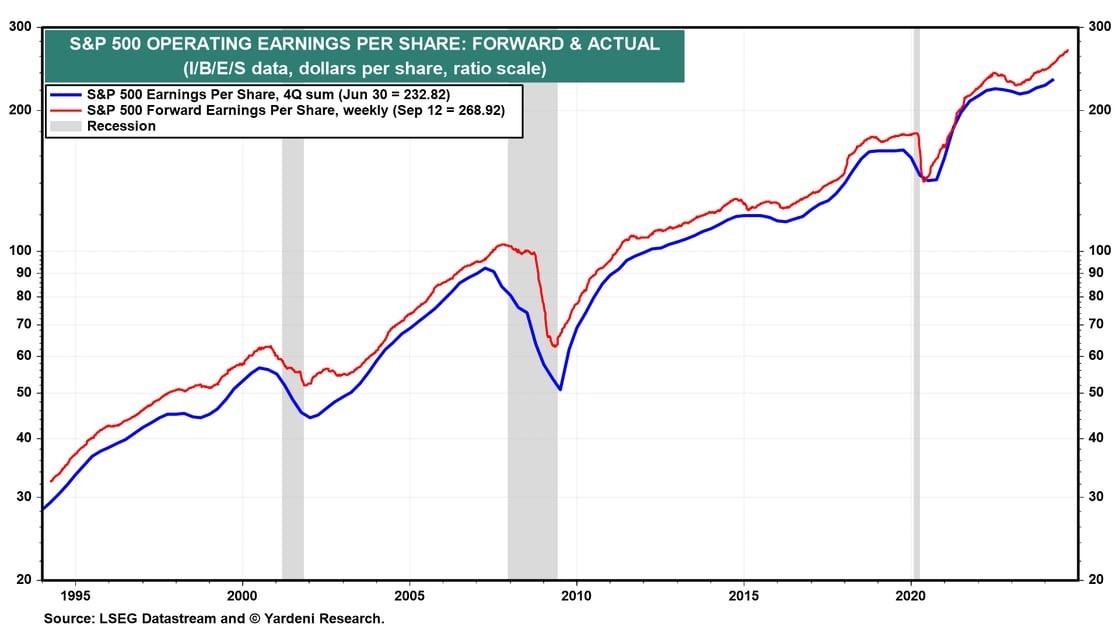

Die Frage ist, ob dieser Optimismus bald von irrationalem Überschwang wie in den 1990er Jahren abgelöst wird. Die zukünftigen Gewinne pro Aktie des S&P 500 dürften weiter auf neue Rekordhöhen klettern, insbesondere wenn die aggressive Lockerung der Fed die Wirtschaft beflügelt, die sich trotz der geldpolitischen Straffung in einem stabilen, moderaten Wachstumszyklus befindet (siehe Grafik).

Solange die Gewinne weiterhin steigen, könnte der gegenwärtige Optimismus als rational betrachtet werden. Das Problem bleibt jedoch die Bewertung.

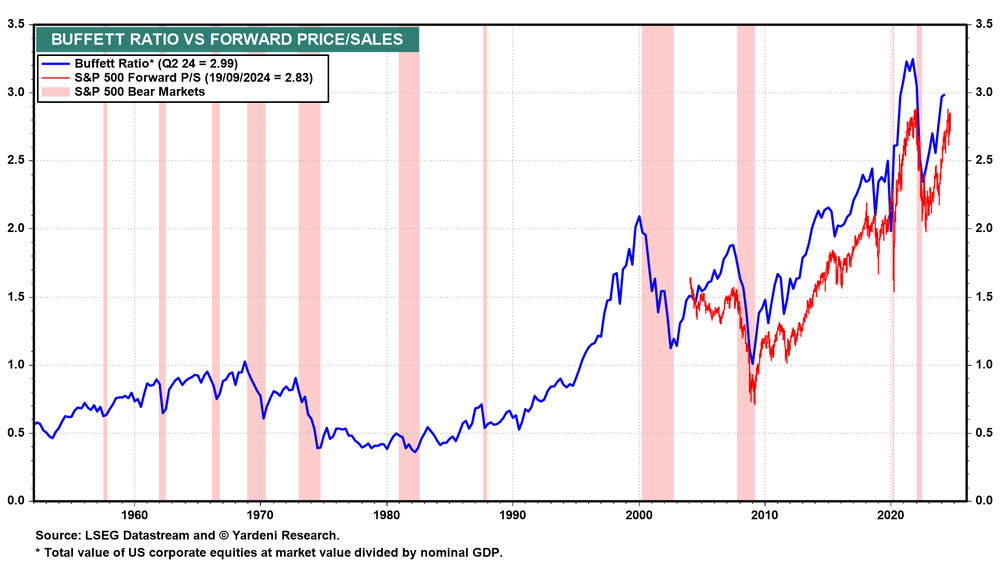

Warren Buffett hat seine Cash-Reserven aufgestockt, möglicherweise weil seine Buffett Ratio in der Woche vom 19. September mit 2,83 ein Allzeithoch erreichte (siehe Abbildung).

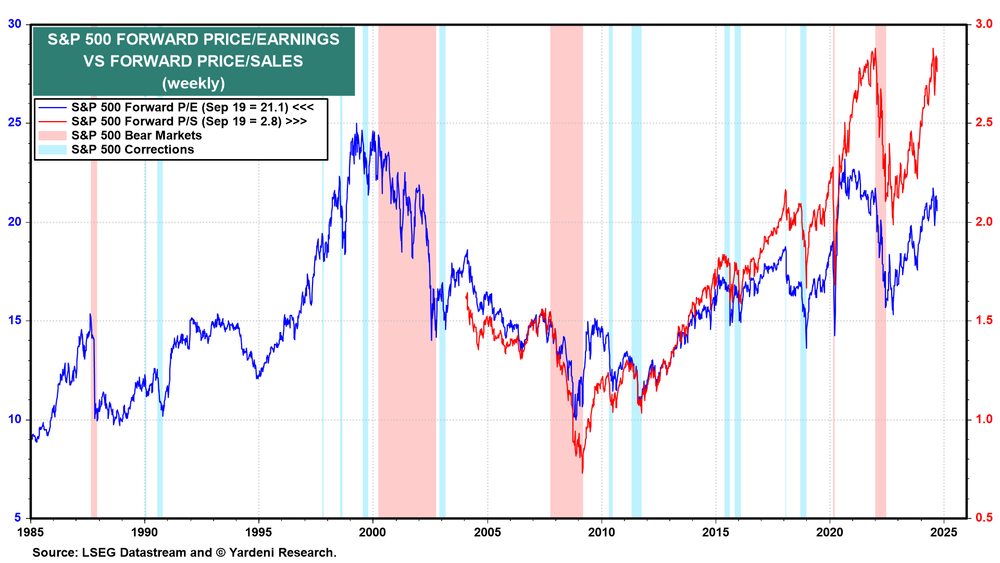

Etwas weniger extrem, aber dennoch erhöht, ist das Forward-KGV (Kurs-Gewinn-Verhältnis) des S&P 500. Mit 21,1 liegt es zwar über dem historischen Durchschnitt, aber noch nicht auf Rekordniveau. Diese Abweichung ist darauf zurückzuführen, dass die Gewinnmargen des Index schneller steigen als die Umsätze, was zu steigenden Earnings führt.

Was bedeutet das für unsere Kursziele für den S&P 500? Wir gehen weiterhin davon aus, dass der Gewinn pro Aktie des S&P 500 in diesem Jahr bei 250 USD, im nächsten Jahr bei 275 USD und im Jahr 2026 bei 300 USD liegen wird. Unsere Forward-EPS-Schätzungen für Ende 2024, 2025 und 2026 bleiben bei 275 USD, 300 USD und 325 USD.

Wir haben weiterhin großes Vertrauen in diese Schätzungen, da die Fed entschlossen scheint, eine Rezession zu vermeiden.

Zur Ermittlung unserer Jahresendziele haben wir ein Forward-KGV von 21,0 verwendet. Daraus ergeben sich folgende Ziele für den S&P 500: 5800 für Ende 2024, 6300 für 2025 und 6800 für 2026.

Wir halten an diesen Zielen fest, erkennen jedoch an, dass das Risiko einer stärkeren Marktkorrektur gestiegen ist, wie oben beschrieben. Im Extremfall könnte der S&P 500 bis Ende des Jahres sogar über 6000 Punkte steigen.

Während dies kurzfristig als sehr positiv angesehen werden könnte, würde es die Wahrscheinlichkeit einer Korrektur zu Beginn des nächsten Jahres erheblich erhöhen.