Jay Powell äußert sich am Dienstag in einer Fragerunde, einen Tag später folgt das FOMC-Protokoll - zwei wichtige Fed-Termine, die in dieser Woche für mächtig Wirbel an den Märkten sorgen könnten. Könnte Jay Powell seinen Auftritt in dieser Woche als Testballon nutzen und sagen, dass erhebliche weitere Fortschritte erzielt wurden, was darauf hindeutet, dass ein Tapering unmittelbar bevorsteht? Absolut. Es wäre der perfekte Zeitpunkt für eine solche Äußerung, denn wenn der Markt ungünstig reagiert, kann er diese Bemerkungen in Jackson Hole problemlos zurücknehmen oder den Ton abschwächen. Darüber hinaus dürften einige Elemente in den Sitzungsprotokollen Hinweise auf das Ausmaß eines Taperings oder dessen Zeitpunkt geben. Während also viele erwarten, dass es in der darauffolgenden Woche in Jackson Hole heiß hergehen wird, bekommen wir vielleicht schon in dieser Woche eine Vorschau auf dieses marktrelevante Ereignis.

Renditen

Die Anleiherenditen gingen deutlich zurück, als die Verbraucherstimmung viel schwächer als erwartet ausfiel, was den rückläufigen Trend bei den Zinsen am Leben erhielt. Nach den höheren EPI-Daten kletterte die 10-jährige Rendite zunächst auf einen Widerstand in Form einer Trendlinie um 1,38 %, weshalb zu diesem Augenblick alle Augen auf den Zinsmarkt gerichtet waren. Doch der Breakout wurde abgeschmettert, und wie ich schon seit Monaten predige, bleibt der allgemeine Zinstrend nach unten gerichtet. Daher stellt sich nun die Frage, welche Botschaft der Anleihemarkt sendet, die der Aktienmarkt nicht versteht. Stand heute sieht es so aus, als ob die 10-jährige Anleiherendite weiter zurückgeht und wieder auf 1,18 % absackt.

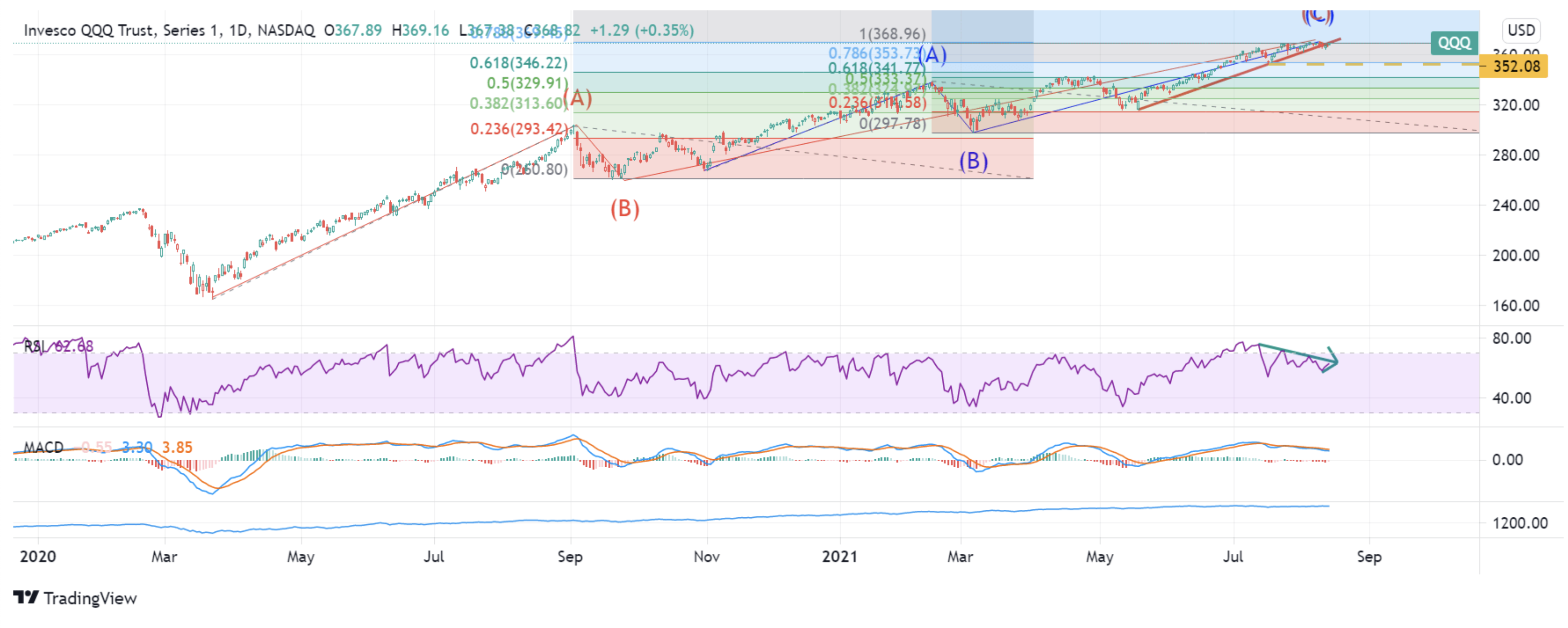

Nasdaq 100 (QQQ)

Letzte Woche wies ich darauf hin, dass die Qs (NASDAQ:QQQ) sowohl aus Sicht der Elliott-Wellen-Theorie als auch der Fibonacci-Analyse bestens für einen Pullback positioniert sind. Auch nach Handelsschluss am Freitag besitzt diese Einschätzung noch immer ihre Gültigkeit, weshalb der ETF weiterhin in einer guten Position für einen größeren Rücksetzer ist.

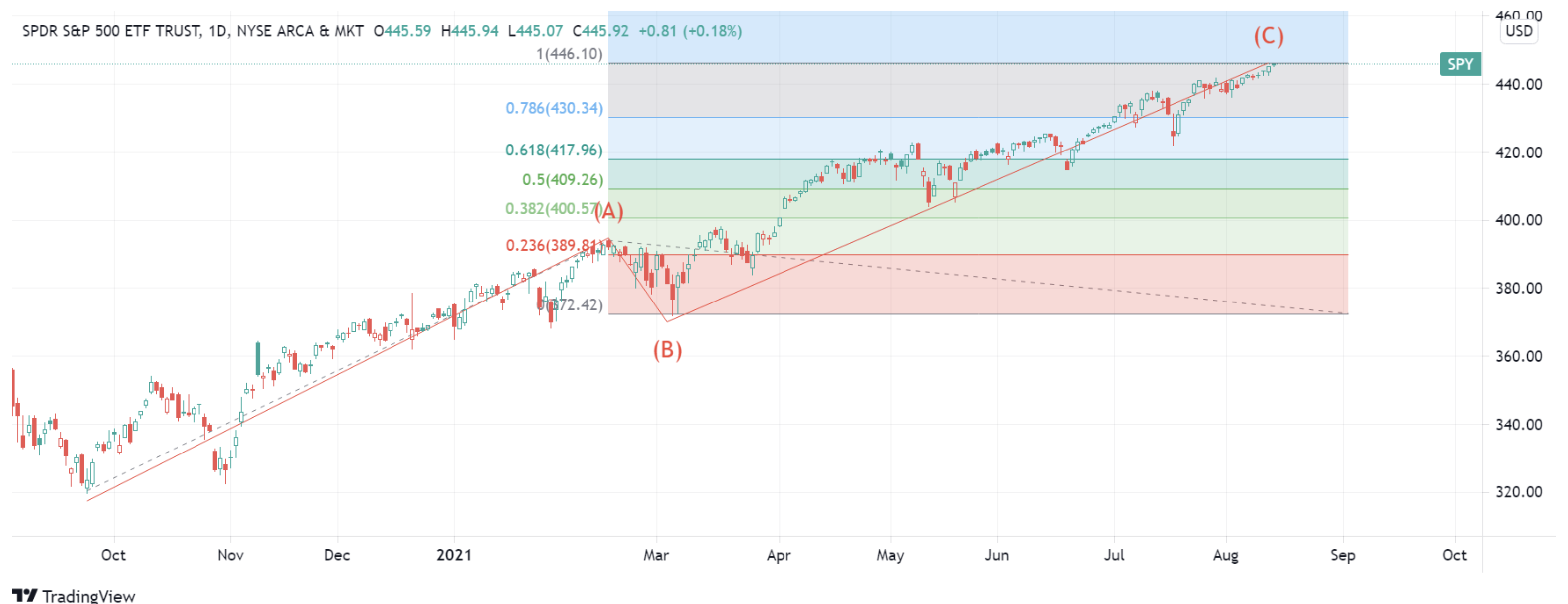

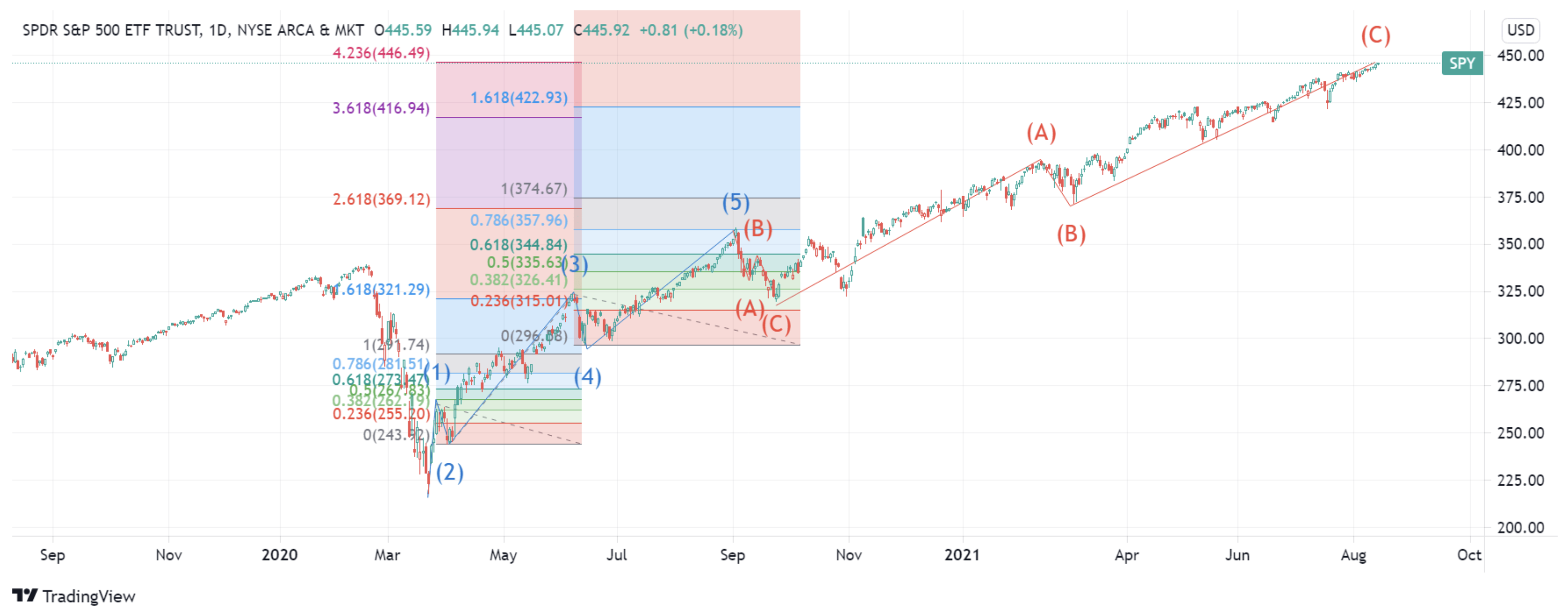

S&P 500 (SPY)

Und seit dieser Woche gehört auch der S&P 500 ETF (SPY) zu dieser Liste. Auch hier ergeben die Fibs und Elliott-Wellenzählungen ein nahezu perfektes Topping-Muster. Bei einer möglichen A-B-C-Sequenz wären die Wellen A und C gleich groß, vorausgesetzt man setzt den Count am Tief vom 24. September als Ausgangspunkt an.

Alternativ dazu gibt es eine fünfwellige Impulsbewegung, die vom Tiefpunkt am 30. Oktober aus startet, mit einer ausgedehnten fünften Welle, die das 1,618% Retracement der Welle 3 entspricht. Wie aus dem Chart hervorgeht, entspricht die Welle 3 in ihrem Umfang der Welle 1.

In Kombination mit einem ausgedehnten Count ab dem Tief vom März 2020 spricht vieles dafür, dass wir uns mit großen Schritten dem Ende der laufenden Rallye nähern.

Eine alternative Zählweise wäre den Count ab dem Tief vom März 2020 mit dem o.g. ABC-Muster ab den September-Tiefs zu kombinieren.

Wie bei den Qs ist es also möglich, dass der S&P 500 hier gut für einen Pullback positioniert ist, und sollten die Niveaus um 4.460 als Widerstand halten - was sehr wahrscheinlich ist -, dann hätten wir einen geeigneten Kandidaten für einen Pullback. Ob dies der Fall ist oder nicht, werden wir diese Woche herausfinden.

Amazon (NASDAQ:AMZN)

Amazon konnte sich in der abgelaufenen Woche oberhalb der Unterstützung bei 3.300 Dollar halten, hat aber immer noch eine Gap um die 3.200-Dollar-Marke zu füllen, und angesichts der Schwäche der Aktie glaube ich, dass diese Kurslücke auch tatsächlich geschlossen wird und die Aktie weiter nach unten geht. Der gleitende 200-Tage-Durchschnitt bietet Unterstützung, aber ich bezweifle, dass er dem Druck der Bären noch lange standhalten kann.

Moderna (NASDAQ:MRNA)

Der negative Gamma-Squeeze bei Moderna hat sich in der vergangenen Woche wie von uns erwartet entwickelt. Die Aktie nutzt im Moment den Aufwärtstrend als Unterstützung, aber die Momentum-Indikatoren haben in der abgelaufenen Woche schweren Schaden genommen, was darauf hindeutet, dass die Abwärtsbewegung noch nicht abgeschlossen ist. Der RSI-Aufwärtstrend ist gebrochen, und der MACD hat ins Negative gedreht - alles Anzeichen für ein nachlassendes Momentum. Ist die Abwärtsbewegung jetzt also beendet? Vermutlich nicht, wobei der Bereich um 350 Dollar als Sprungbrett für eine kurzfristige Gegenreaktion dienen könnte.

Roku (NASDAQ:ROKU)

Roku setzte seine Talfahrt in der vergangenen Woche fort und findet derzeit Unterstützung beim gleitenden 200-Tage-Durchschnitt. Diese Glättungslinie hat in der Vergangenheit bereits als Haltelinie gedient, aber es ist fraglich, wie lange sie noch Bestand haben kann. Die Aktie ist stark überbewertet, und das Unternehmen hat nicht die Wachstumsrate, um diese Bewertung aufrecht zu erhalten. Mit dem Unternehmen ist alles in Ordnung, aber die Aktie ist einfach viel zu hoch bewertet. Ein Rückgang unter 290 Dollar bestätigt ein Doppel-Top, und die Aktie dürfte an diesem Punkt einen langen und steilen Abstieg erleben.

GM (GM)

Auch General Motors (NYSE:GM) ist noch nicht am Ende seiner Abwärtskorrektur angelangt. Der RSI und der MACD zeigen ein ausgeprägtes Abwärtsmomentum. Das Preisniveau um 49 Dollar, auf das ich vor Monaten hingewiesen habe, rückt näher - aber besser spät als nie.

Cisco (NASDAQ:CSCO)

Cisco legt diese Woche seinen Quartalsbericht vor. Ein Anstieg bis auf 57,25 Dollar erscheint möglich. Allerdings sollte das Papier den Zielbereich im Vorfeld der Bekanntgabe der Zahlen erreichen. Bei Gewinn und Umsatz dürfte Cisco überzeugen, beim Ausblick sieht die Sache schon etwas anders aus. Eine enttäuschende Prognose dürfte die Aktie nach unten schicken, statt sie auf den Zielpreis bei 57,25 Dollar zu heben.

Disclosure: Mott Capital Management, LLC ist ein eingetragener Investmentberater. Die dargestellten Informationen dienen nur zu Schulungszwecken und haben nicht die Absicht, ein Angebot oder eine Aufforderung zum Verkauf oder Kauf bestimmter Wertpapiere, Investitionen oder Investitionsstrategien zu machen. Investitionen sind mit Risiken verbunden. Bitte konsultieren Sie auf jeden Fall zuerst einen qualifizierten Finanzberater und/oder Steuerberater, bevor Sie eine der hier besprochenen Strategien umsetzen. Auf Anfrage stellt der Berater eine Liste aller in den letzten zwölf Monaten abgegebenen Empfehlungen zur Verfügung. Die in der Vergangenheit erzielte Performance ist kein Hinweis auf zukünftige Ergebnisse.