Das Wichtigste in Kürze

- Die Chevron-Aktien sind aufgrund der gestiegenen Ölpreise deutlich nach oben gegangen

- Der Kurs liegt über dem 12-Monats-Konsenziel

- Allerdings ist der Ölpreis in den letzten Wochen um 18% gefallen

- Der Optionsmarkt signalisiert eine leicht rückläufige Tendenz bis Anfang 2023

Nach dem Börsenschluss am 7. März bei 130,50 USD pro Barrel ist der Ölpreis eingebrochen. Dennoch ist die aktuelle Notierung mit 107,10 USD um 74 % höher als Anfang April 2021. Die Preise sind aufgrund der Erholung der weltweiten Nachfrage und des Einmarsches Russlands in der Ukraine gestiegen.

Die Aktie von Chevron (NYSE:CVX) ist parallel zu vielen anderen Energieunternehmen explodiert. In den letzten drei Monaten erzielte CVX eine Gesamtrendite von 40,5 %, die Rendite der letzten 12 Monate belief sich auf 58,8 %. Der Aktienkurs hat sich in den letzten Wochen stabilisiert.

Quelle: Investing.com

Ein Szenario steigender Inflation und Zinssätze wirkt sich in der Regel positiv auf die Gewinne der Ölgesellschaften aus. Da die Inflation nahe dem Vierzig-Jahres-Hoch liegt, dürfte der globale Energieriese weiterhin ein starkes Gewinnwachstum verzeichnen. Unklar ist jedoch, inwieweit der derzeitige Ölpreisanstieg auf die Besorgnis über die Situation in der Ukraine zurückzuführen ist. Das Szenario könnte sich ändern, wenn die Friedensverhandlungen Fortschritte machen. Die Konsensprognose für das Gewinnwachstum in den nächsten drei bis fünf Jahren liegt bei 7,3 % pro Jahr.

Ich habe zuletzt am 20. September 2021, also vor etwas mehr als sechs Monaten, über CVX geschrieben und eine Kaufempfehlung für das Unternehmen ausgesprochen. Seitdem hat CVX eine Gesamtrendite (einschließlich Dividenden) von 72,9 % erzielt, verglichen mit 2,2 %, die der S&P 500 rentierte. Die Aussichten für den Ölgiganten hängen von den Erwartungen zur künftigen Nachfrage, den Ölpreisen und möglichen regulatorischen Änderungen ab.

Bei meiner Meinungsbildung zu CVX habe ich mich auf zwei Arten von Konsensprognosen gestützt. Die erste ist der allgemein bekannte Konsens der Wall Street-Analysten. Die zweite ist die marktimplizite Prognose, damit meine ich den impliziten Konsens der Käufer und Verkäufer von Optionen auf CVX, der auf Grundlage von Optionspreisen ermittelt wird. Im September war die Konsensbewertung an der Wall Street für CVX positiv, und das Konsensziel für die nächsten 12 Monate lag ca. 28 % über dem damaligen Kurs. Trotz der recht hohen Volatilität von CVX signalisierte der Konsens an der Wall Street ein attraktives Risiko-Rendite-Verhältnis. Die marktimplizite Prognose war bis Anfang 2022 leicht optimistisch und für den Zeitraum bis Mitte März überwiegend neutral.

Für diejenigen, die mit dem Konzept der marktimpliziten Prognose nicht vertraut sind - hier eine kurze Erläuterung, die für die Zwecke dieser Diskussion ausreichen sollte. Der Preis einer Option spiegelt die übereinstimmende Einschätzung des Marktes über die Wahrscheinlichkeit wider, dass der Aktienkurs bis zum Ablauf (dem Verfall) der Option höher (Call-Option) oder niedriger (Put-Option) als ein bestimmtes Niveau (der Ausübungspreis der Option) sein wird. Die Analyse der Preise von Kauf- und Verkaufsoptionen mit unterschiedlichen Strikes (Ausübungspreisen), die aber das gleiche Verfallsdatum haben, ermöglicht eine probabilistische (auf der Wahrscheinlichkeitstheorie beruhende) Preisprognose unter Einbeziehung von Preisen im Optionsmarkt. Dieses Konzept wird als marktimplizite Prognose bezeichnet. Lesern, die sich für diese Materie interessieren und mehr wissen wollen, empfehle ich die folgende hervorragende (kostenlose) Monographie des CFA Institute (in englischer Sprache).

Seit meiner letzten Analyse von CVX sind mehr als sechs Monate vergangen, und der anhaltende Ukraine-Konflikt hat zu erheblichen Turbulenzen an den Energiemärkten geführt. Ich habe die marktimplizite Prognose für CVX bis Ende 2022 aktualisiert und mit den aktuellen Konsensaussichten der Wall Street verglichen.

Chevron-Aktie: Das sagen die Analysten

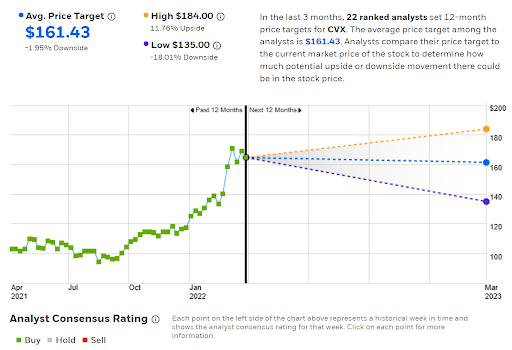

E-Trade berechnet die marktimplizite Prognose der US-amerikanischen Börse für CVX, indem es die Ansichten 22 führender Analysten kombiniert, die in den letzten 90 Tagen Bewertungen und 12-Monats-Ziele veröffentlicht haben. Der Konsens muss vor dem Hintergrund betrachtet werden, dass die Invasion am 24. Februar, also vor etwa fünf Wochen, begann. Das Konsensrating ist positiv, aber das 12-Monats-Kursziel für CVX liegt 1,95 % unter dem aktuellen Kurs der Aktie.

Quelle: E-Trade

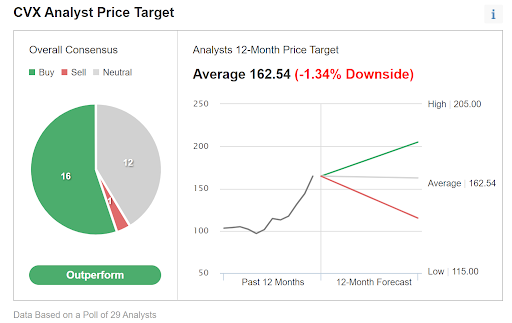

Die Version für den Wall-Street-Konsens von investing.com ergibt sich aus den Meinungen von 29 Analysten. Das Konsensrating ist positiv, und ähnlich wie bei E-Trade liegt das 12-Monats-Konsensziel für Chevron knapp unter dem aktuellen Kurs.

Quelle: Investing.com

Im September lag das 12-Monats-Konsensziel bei 124 USD, während es heute bei 162 USD liegt. Das Kursziel ist zwar deutlich höher, allerdings ist der Aktienkurs noch schneller gestiegen.

Marktimplizierte Prognose für CVX

Ich habe die marktimplizierte Prognose für CVX für den Zeitraum von 2,6 Monaten von jetzt bis zum 17. Juni 2022 und für den Zeitraum von 9,7 Monaten von heute bis zum 20. Januar 2023 kalkuliert und dabei die Preise von Kauf- und Verkaufsoptionen verwendet, die an diesen Terminen verfallen.

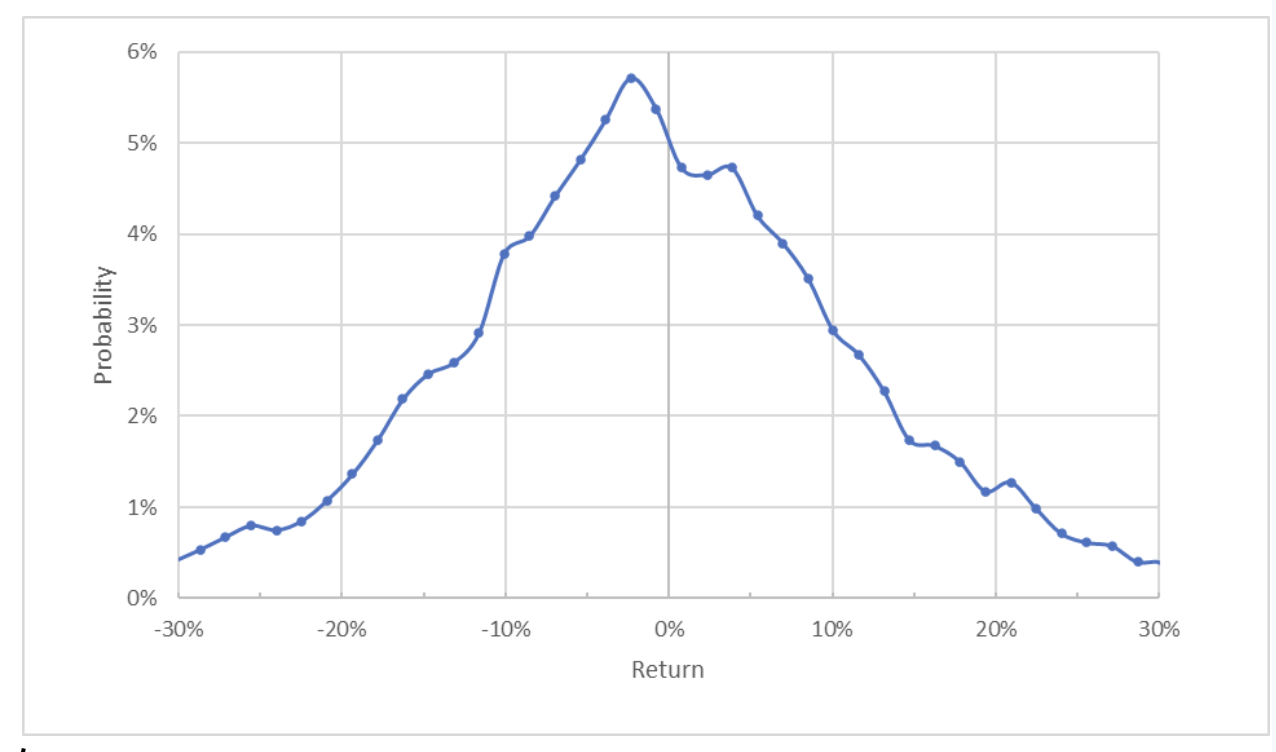

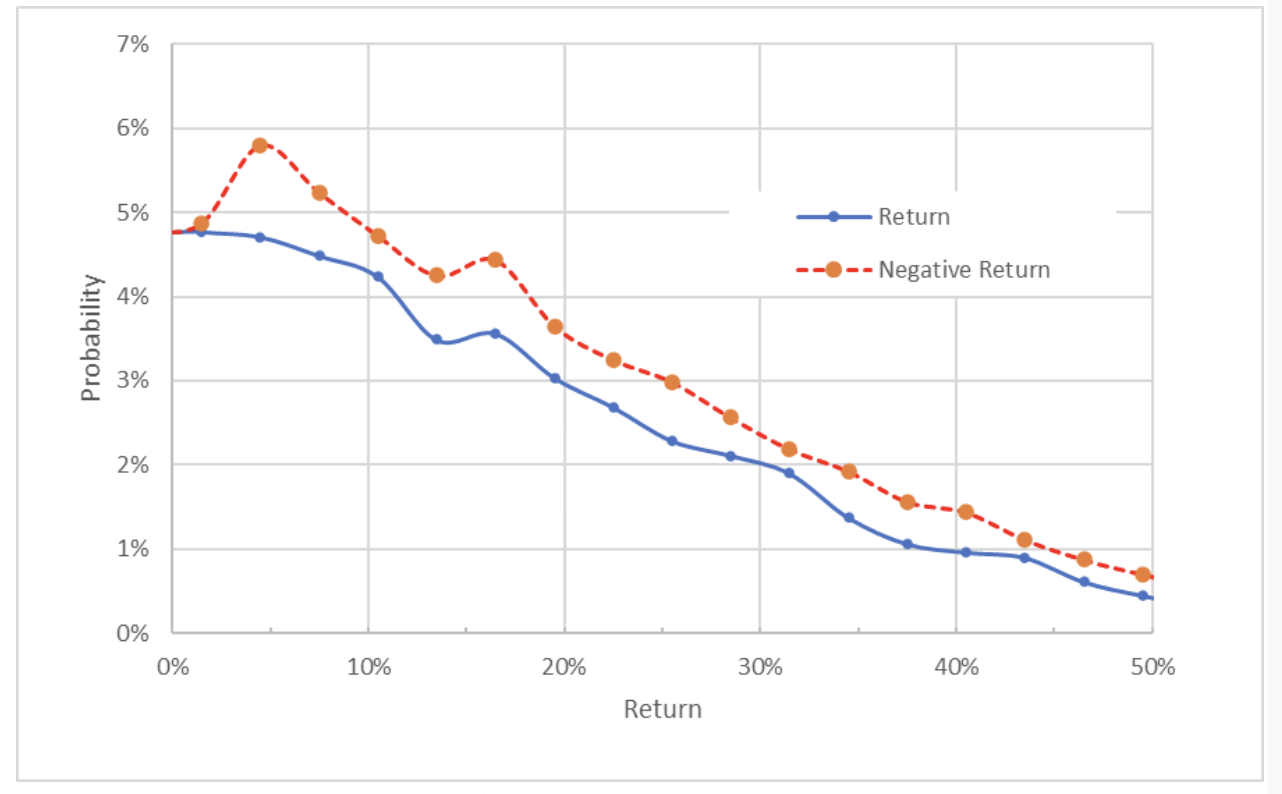

Die Standarddarstellung der marktimplizierten Prognose ist eine Wahrscheinlichkeitsverteilung der Kursrendite, wobei die Wahrscheinlichkeit auf der vertikalen und die Rendite auf der horizontalen Achse abgebildet wird.

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Während die marktimplizite Prognose für die nächsten 2,6 Monate insgesamt symmetrisch ist, verschieben sich die Spitzenwahrscheinlichkeiten zugunsten negativer Preisrenditen für diesen Zeitraum. Das Ergebnis mit der höchsten Wahrscheinlichkeit entspricht einer Kursrendite von -2,3 %. Die auf Grundlage dieser Verteilung errechnete erwartete Volatilität beträgt 30,4 % (annualisiert). Zum Vergleich: Die im September berechnete erwartete Volatilität lag bei 29 %.

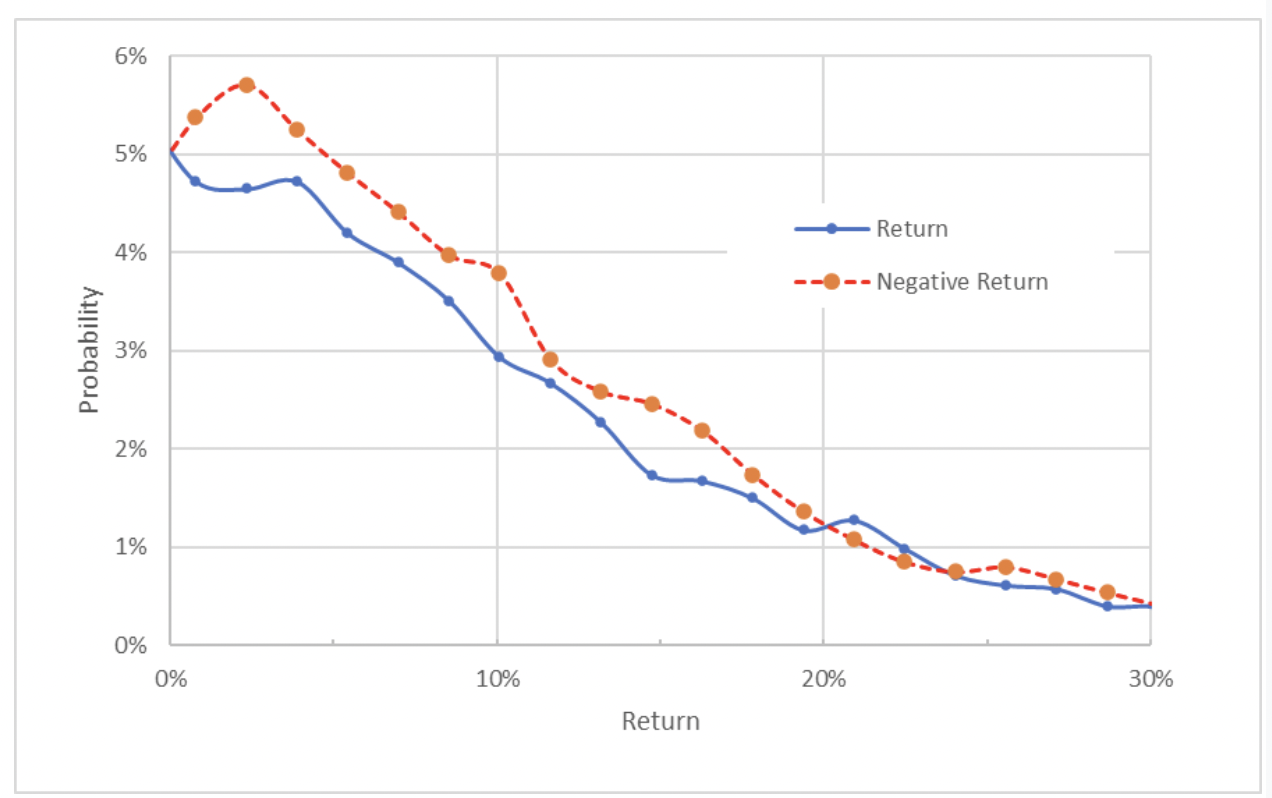

Um den direkten Vergleich der Wahrscheinlichkeiten für positive und negative Renditen zu erleichtern, habe ich die negative Seite der Verteilung um die vertikale Achse gedreht (siehe Grafik unten).

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Diese Ansicht zeigt, dass die Wahrscheinlichkeit für negative Renditen über einen weiten Bereich der wahrscheinlichsten Ergebnisse durchweg höher ist als die Wahrscheinlichkeit für positive Renditen (die gestrichelte rote Linie liegt über der durchgezogenen blauen Linie in den linken zwei Dritteln des obigen Charts). Die höhere Wahrscheinlichkeit negativer Renditen signalisiert eine leicht pessimistische Einschätzung des Optionsmarktes.

Die Theorie besagt, dass marktimplizierte Prognosen tendenziell eine negative Verzerrung aufweisen, da Anleger insgesamt risikoscheu sind und dazu neigen, für den Schutz vor Abwärtsrisiken mehr als den fairen Wert zu zahlen. Es gibt jedoch keine Möglichkeit festzustellen, ob hier eine solche Verzerrung vorliegt. Unter der Einbeziehung einer möglichen Verzerrung interpretiere ich die vom Markt implizierten Prognosen für CVX als neutral bis leicht rückläufig.

Die vom Markt implizierte Prognose für die nächsten 9,7 Monate, d. h. von heute bis zum 20. Januar 2023, weist eine etwas stärkere Abwärtstendenz auf. Die maximale Wahrscheinlichkeit entspricht einer Kursrendite von -4,5 %, während die erwartete Volatilität 31,4 % (annualisiert) beträgt. Ich interpretiere diese Prognose als leicht pessimistisch.

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Die marktimpliziten Prognosen für CVX bis Mitte 2022 und bis Anfang 2023 sind leicht negativ, insbesondere auch auf längere Sicht. Die erwartete Volatilität ist recht stabil und steigt im Zeitverlauf leicht an.

Zusammenfassung

Nachdem die Ölgesellschaften jahrelang unterdurchschnittliche Renditen erzielten, konnten sie in den letzten 12 Monaten enorme Kursgewinne verzeichnen. Der Aufschwung ist auf die allgemein steigende Inflation und in jüngster Zeit auf Besorgnis über die Auswirkungen des Russland-Ukraine-Konflikts zurückzuführen.

Wie könnte sich Chevron weiterentwickeln, nachdem die Aktie in den letzten 12 Monaten bereits um 58,8% gestiegen ist?

Der Konsens der Wall Street bewertet die Aussichten positiv, aber das Konsens-Kursziel für die nächsten 12 Monate liegt knapp unter dem aktuellen Kurs. Die marktimplizierten Prognosen für Mitte 2022 und bis Anfang 2023 sind leicht pessimistisch. Die aufgrund der marktimplizierten Prognosen erwartete Volatilität ist etwas höher als im September 2021, hält sich aber durchaus im Rahmen. Der Optionsmarkt impliziert kein großes Potenzial für einen Kursverfall von CVX.

Da CVX über dem 12-Monats-Konsensziel notiert, ändere ich mein Rating von „Buy“ auf „Neutral“, da die Marktprognosen leicht pessimistisch sind, auch wenn der Konsens für das Kursziel in den letzten sechs Monaten deutlich angehoben wurde. Selbst wenn man das inflationäre Umfeld und das Potenzial für Preisschocks aufgrund des Russland-Ukraine-Konflikts berücksichtigt, hat die Chevron-Aktie nur ein begrenztes zusätzliches Aufwärtspotenzial.