Nachdem die Netzwerkspezialisten 2023 mit Rekordzahlen aufwarten konnten, hat sich die Lage bei Cisco in 2024 wieder leicht eingetrübt. Makroökonomische Faktoren belasten das immer noch stark zyklisch ausgerichtete Geschäft der Kalifornier. Die Umsatzprognose für 2024 liegt daher deutlich unter dem Vorjahr. Der Aktienkurs bewegt sich aktuell rund 30 % unter dem 5-Jahreshoch aus 2021 und hinkt dem Gesamtmarkt hinterher. Mit einer Aufhellung der gesamtwirtschaftlichen Lage könnte jedoch auch der Aktienkurs schnell wieder anspringen.

Frankfurt/Main, den 21.06.2024: Am Umsatzniveau von Cisco (NASDAQ:CSCO) (ISIN: US17275R1023) hat sich während der letzten 10 Jahre kaum etwas verändert. Dieses schwankte seit 2013 konstant auf einem hohen Niveau zwischen 49 und 51 Mrd. USD. Umso erfreulicher war es für die Aktionäre, dass Cisco nach den Lieferkettenproblemen der Corona-Pandemie in 2021 und 2022 seinen Umsatz in 2023 wieder auf einen Rekordwert von 57 Mrd. USD (+11 %) steigern konnte, begleitet von einem bereinigten Nettoergebnis (non-GAAP) von 3,89 USD je Aktie (+ 15,8 %), das ebenfalls auf Rekordniveau lag.

Zyklische Schwankungen gehören jedoch zu den typischen Begleiterscheinungen des von Hardwareverkäufen geprägten Geschäfts von Cisco. Durch wirtschaftliche Rahmenbedingungen wie Zinsen und Inflation sehen sich aktuell viele Kunden dazu veranlasst Investitionen aufzuschieben. Für das am 31. Juli zu Ende gehende Geschäftsjahr 2024 rechnet der Konzern daher „nur noch“ mit einem Umsatz zwischen 53,6 und 53,8 Mrd. USD und einem bereinigten Nettoergebnis zwischen 3,69 und 3,71 USD je Aktie. Mit diesen Prognosen läge der Ertrag für 2024 aber immer noch deutlich über dem Niveau vor dem Rekordjahr 2023. Für 2025 sehen zahlreiche Analysten wieder Umsatzwachstum.

Das Kerngeschäft ist also stabil und Cisco gibt sich alle Mühe die Restrukturierung hin zum Software-as-a-Service-Anbieter (SaaS) zu vollziehen, um die Erträge planbarer zu machen und die Schwankungen des Ertragsniveaus zu eliminieren. Erste Erfolge in der Umsetzung der Strategie sind im Zahlenwerk bereits erkennbar. So betrug der Anteil der Einnahmen aus Abonnements am Gesamtumsatz in Q3/24 bereits 6,9 Mrd. USD oder 54 %. Zukäufe wie die kürzlich erfolgten Übernahmen des Cybersecurity-Spezialisten Splunk (NASDAQ:SPLK) oder des Cloud Networking & Cybersecurity Anbieters Isovalent tragen dazu bei.

Strategische Partnerschaft zeigt bislang keinen Effekt

Die kürzlich eingegangene Partnerschaft mit Nvidia (NASDAQ:NVDA), um Kunden von Datenzentren die notwendige Rechenleistung zur Verfügung zu stellen, damit KI-basierte Netzwerkstrukturen effektiv genutzt werden können, hat bislang nicht zu Kurssprüngen an der Börse geführt. Der Markt wartet offenbar ab, bis sich die Maßnahmen auch im Ertrag widerspiegeln. Langfristig sieht sich Cisco als klaren Profiteur der Entwicklungen im Bereich der künstlichen Intelligenz, so CEO Chuck Robbins.

Gestützt wird der Aktienkurs von Cisco grundsätzlich durch eine solide Dividendenpolitik. Seit 2011 steigert der Konzern jährliche seine Dividende und will auch künftig mindestens 50 % des freien Cashflow für die Ausschüttung verwenden. Die aktuelle Dividendenrendite liegt bei 3,42 %. Ein üppiges Aktienrückkaufprogramm von derzeit 7,2 Mrd. USD sollte ebenfalls positiven Einfluss auf die Kursentwicklung haben.

Analysten sind insgesamt positiv gestimmt für die Aktie von Cisco. Eine klare Mehrheit von 21 der 29 befragten Analysten rät zum Halten, 8 raten zum Kauf. Die Kursziele liegen zwischen 46 und 76 USD.

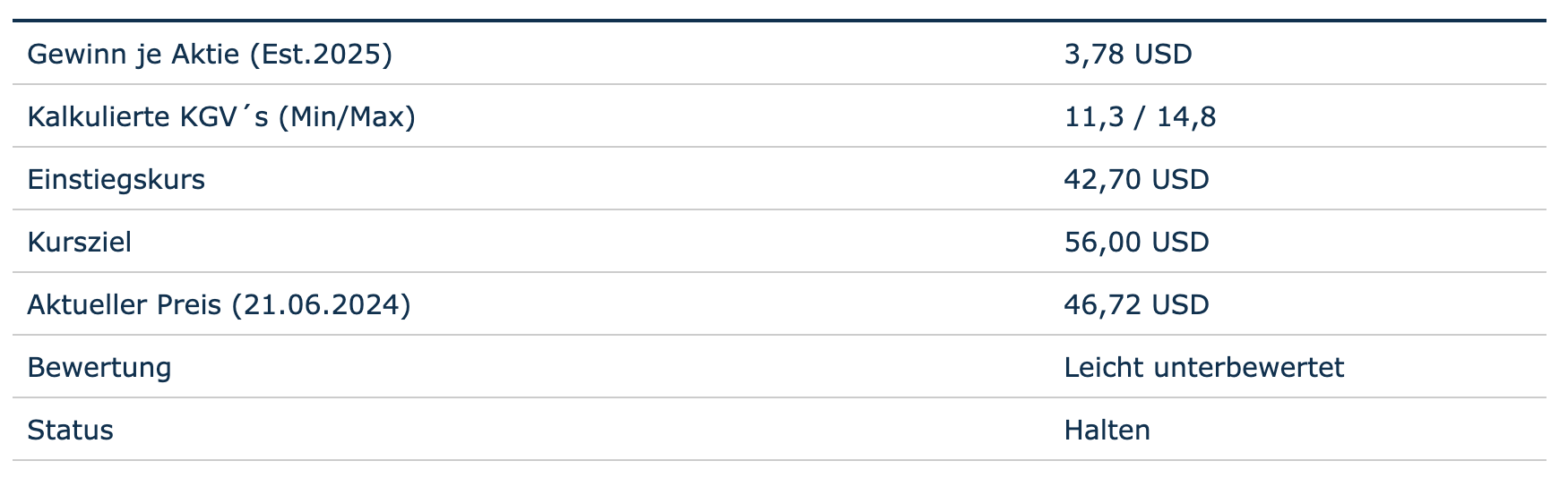

Bei der Entwicklung der KGVs fällt auf, dass die Relation zwischen Jahreshöchstkurs und dem von Cisco bekannt gegebenen bereinigten Nettoergebnis 2023 und 2024 (vorläufig) mit einem Durchschnitt von 14,8 deutlich unter den Vorjahren liegt, als der Wert im Durchschnitt noch beim rund 18-Fachen lag. Diese Entwicklung lässt sich aktuell bei zahlreichen Titeln beobachten und ist der geringen Volatilität und der starken Kaufzurückhaltung geschuldet. Die Relation zwischen jährlichem Tiefstkurs und bereinigtem Nettoergebnis ist hingegen konstant geblieben und lag zwischen 2018 und 2023 im Durchschnitt bei einem KGV von 11,3, wobei 2023 mit einem Wert von 9,9 bereits eine leicht rückläufige Tendenz erkennbar war, die sich für 2024 bislang jedoch nicht bestätigt hat.

Für 2025 ermitteln wir auf Basis der uns vorliegenden Umsatzprognose von 55,6 Mrd. USD (Refinitiv) und der sehr konstanten Umsatzrentabilität (non-GAAP) von 27,43 % (6-Jahres-Durchschnitt) ein bereinigtes Nettoergebnis von 3,78 USD je Aktie. Auf dieser Grundlage berechnen wir mit den genannten Multiplikatoren von 11,3 und 14,8 eine Handelsspanne mit einem Einstiegskurs von 42,70 USD und einem Kursziel von 56 USD.

Charttechnik

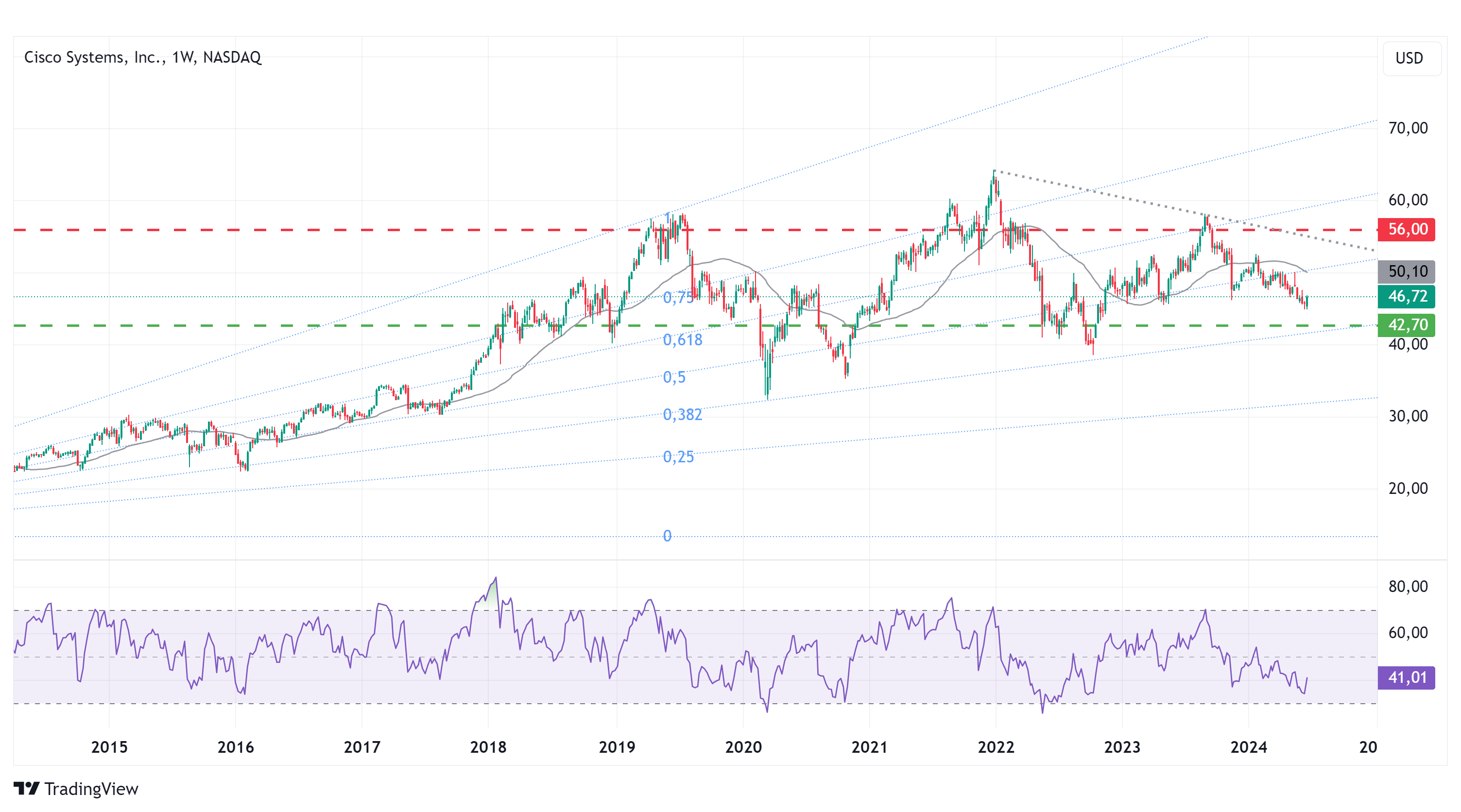

Ausgehend vom dem im Juli 2011 ausgebildeten Boden bei 13,50 USD legen wir einen Fibonacci-Fächer an das Jahreshoch 2019 bei 58,50 USD an, um die relevanten langfristigen Trendlinien zu identifizieren. Aktuell notiert der Kurs nahe dem 38er-Retracement (ca. 41,50 USD), das zuletzt im Oktober 2022 als Unterstützung gedient hat. Auf der Oberseite bilden die Hochs im Dezember 2021 und September 2022 eine abwärts gerichtete Trendlinie aus, die zusammen mit dem 38er-Retracement eine übergeordnete Dreiecksformation bilden.

Innerhalb der Dreiecksformation besteht Abwärtspotenzial bis an die Unterkante der Formation, so dass diese noch einmal getestet werden könnte, bevor die Kurse wieder auf die obere Trendkanalkante der Formation zulaufen. Sollte das 38er-Retracement nicht halten und die Dreiecksformation damit nach unten aufgelöst werden, dann wäre der Weg frei bis zur nächsten markanten Unterstützungszone bei 33 USD, wo aktuell auch das 25er-Retracement liegt.

Nach oben müssten vom jetzigen Kursniveau aus zunächst die 200-Tage-Linie (50,10 USD) und das knapp darüber liegende 50er-Retracement überwunden werden, knapp gefolgt von einer markanten Widerstandszone bei 51 USD. Anschließend wäre der Weg frei bis zur oberen Trendkanalkante der Dreiecksformation bei aktuell ca. 55 USD. Die relative Stärke auf Basis von 14 Wochen hat im jüngsten Kursverlauf bereits nahe dem überverkauften Bereich notiert und deutet bereits eine Aufwärtsbewegung an. Allerdings ist noch keine klare Divergenz zum Kursverlauf erkennbar, was als starkes Indiz für eine Trendumkehr zu werten wäre.

Fazit

Wir sehen bei Cisco ein stabiles Kerngeschäft und die Tendenz, den Umbau zu einem SaaS-basierten Geschäftsmodell erfolgreich zu vollziehen. Das im Vergleich zum Vorjahr rückläufige Ertragsniveau liegt immer noch deutlich über dem historischen Vergleich, was uns zu dem Schluss bringt, dass sich Cisco keineswegs in einer Krise befindet. Um das Kurspotenzial der Aktie zu heben, fehlen derzeit jedoch positive Impulse aus gesamtwirtschaftlicher Sicht. Insbesondere die geringe Volatilität an den Märkten drückt aktuell das Bewertungsniveau und schränkt das Aufwärtspotenzial ein. Wir erachten die Aktie auf Basis des aktuellen Kursniveaus und unserer Gewinnschätzung für 2025 als leicht unterbewertet und stufen die Aktie mit Halten ein. Kurzfristig sehen wir das Risiko eines erneuten Kursrückgangs auf das Niveau des von uns berechneten Einstiegskurses bei 42,70 USD (-8,6 %). Bis zu unserem Kursziel bei 56 USD besteht aktuell eine Gewinnchance von 20 %.

Investmentidee(n) auf Cisco

Um auch von einer Seitwärtstendenz zu profitieren, können Anleger Seitwärtspapiere wie Discount-Zertifikate einsetzen. Das Papier von Morgan Stanley (NYSE:MS) mit der ISIN DE000ME57LZ6 ist leicht defensiv ausgestaltet, weil der Cap (Höchstauszahlungsbetrag) rund 2,5 % unter dem aktuellen Aktienkurs liegt. Es wird aber dennoch eine attraktive Maximalrendite geboten: Sie beträgt 7,3 % (14,6% p.a.) und wird am Laufzeitende im Dezember 2024 erzielt, wenn der Cisco-Aktienkurs dann mindestens bei 46 USD notiert. Unterhalb von 46 USD verringert sich der Gewinn, der Break-Even liegt bei 42,87 USD.

Sommer Sale bei InvestingPro: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für nur 6,20 Euro im Monat (beim 1-Jahres-Abo) erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Nutzen Sie jetzt den Rabattcode "PROTRADER" für satte Rabatte auf 1- und 2-Jahrespakete. Klicken Sie hier und sichern Sie sich Ihren Vorteil!