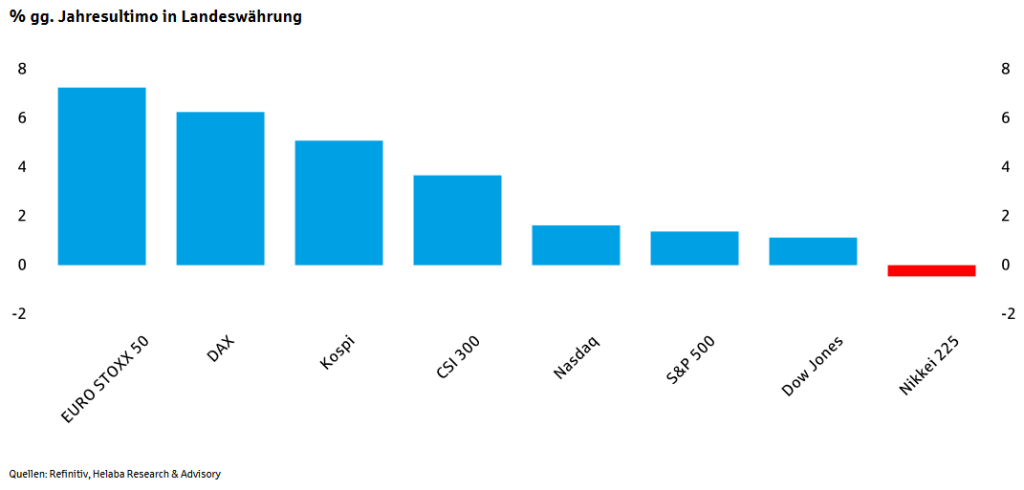

Die Frankfurter Allgemeine Zeitung (FAZ) titelte vorgestern „ETF-Anleger fliehen aus europäischen Aktien“. Als ich diese Überschrift gestern las, war ich etwas verwundert, denn ich war kurz zuvor auf folgende Grafik von der Helaba gestoßen:

Demnach haben europäische Aktien seit Jahresbeginn deutlich stärker zugelegt als Werte anderer Regionen. Und das passt irgendwie nicht zu der angeblichen Anleger-Flucht. Ein kurzer Blick in den Artikel der FAZ offenbarte dann allerdings, dass die Überschrift lediglich in der falschen Zeitform formuliert wurde. Denn die darin genannten Daten beziehen sich auf das vergangene Jahr. ETF-Anleger fliehen also nicht aus europäischen Aktien, sondern sie sind laut dem Artikel „in den ersten Monaten nach Beginn des Kriegs in der Ukraine“ aus europäischen Aktien geflohen.

Klare Auswirkungen des Ukraine-Krieges

Konkret wurden demnach von März bis August 25,8 Milliarden Dollar aus Euro-Aktien-ETFs gezogen. Im Schlussquartal waren es allerdings nur noch 2 Milliarden Dollar. Und diese Zahl wirkt auf mich eher relativ klein. Ist „Flucht“ da der richtige Begriff? Jedenfalls heißt es in dem Artikel weiter: „Stärkster Treiber für die Nachfrage nach Aktien-ETFs waren abermals amerikanische Wertpapiere mit Zuflüssen von 340 Milliarden Dollar.“

Sicherlich waren diese Entwicklungen – raus aus Euro-Aktien, rein in US-Aktien – ein direktes Resultat des Ukraine-Krieges. Und wenn man diese Zahlen nun so liest, dann müsste man eigentlich annehmen, dass US-Aktien den europäischen deutlich den Rang abgelaufen haben.

Dennoch war der DAX relativ stark

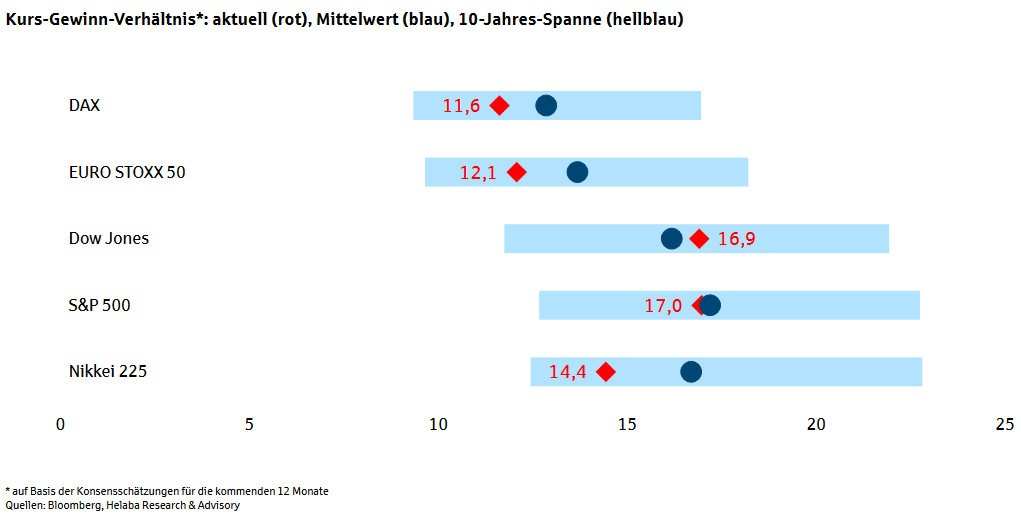

Eine weitere Grafik der Helaba zeigt allerdings, dass sich der DAX vor diesem Hintergrund in den vergangenen Monaten äußerst passabel geschlagen hat.

Und das lässt sich aus meiner Sicht auch mit der fundamental günstigen Bewertung europäischer Aktien begründen.

Euro-Aktien sind immer noch günstig zu haben

So beziffert die Helaba das Kurs-Gewinn-Verhältnis (KGV) des DAX zum Beispiel auf aktuell 11,6. Der Euro STOXX 50 ist mit 12,6 nur etwas teurer, beide Indizes notieren aber deutlich unterhalb ihres 10-jährigen Mittelwertes.

Ganz anders sieht es bei US-Aktien aus. Der Dow Jones hat ein KGV, das mit 16,9 deutlich höher ist und zudem oberhalb des Mittelwertes notiert. Das KGV des S&P 500 liegt zwar unterhalb des Mittelwertes, aber mit 17,0 am höchsten.

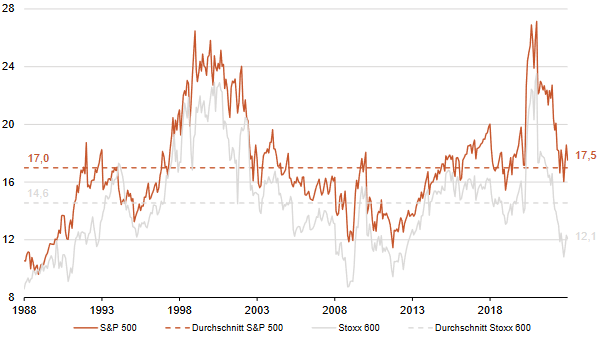

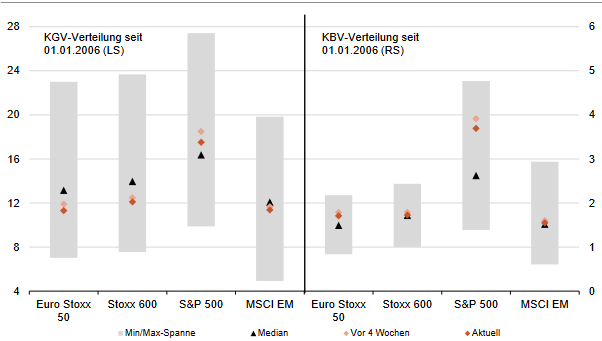

Zu ähnlichen Werten ist übrigens kürzlich auch die Berenberg-Bank gekommen:

(Quelle: Berenberg Bank)

Gegenüber der Besprechung dieser fundamentalen Daten vom 8. und 11. November hat sich damit nicht viel geändert. Und das gilt auch für die Situation beim Kurs-Buchwert-Verhältnis (KBV).

(Quelle: Berenberg Bank)

Geändert hat sich lediglich, dass europäische Aktien seitdem besser abgeschnitten haben als US-Aktien. Genau diese Entwicklung hatte ich erwartet. Und ich gehe davon aus, dass sie sich im gerade begonnenen Jahr fortsetzt.

Euro-Aktien locken mit relativ hohen Dividendenrenditen

Zumal europäische und deutsche Aktien neben der günstigeren fundamentalen Bewertung im Durchschnitt auch noch mit höheren Dividendenrenditen von 3,5 % (Euro STOXX 50) bzw. 3,4 % (DAX) locken, gegenüber 2,3 % beim Dow Jones und sogar nur 1,8 % beim S&P 500.

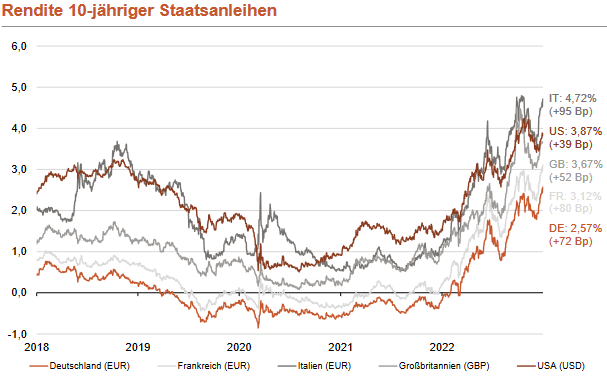

Und diese liegen, im Gegensatz zu US-Aktien, (noch) oberhalb der jeweiligen Renditen am Markt für Staatsanleihen. Bundesanleihen mit 10-jähriger Laufzeit rentierten zum Beispiel zum Jahreswechsel mit 2,57 %, 2-jährige Papiere bei 2,76 %.

(Quelle: Berenberg Bank)

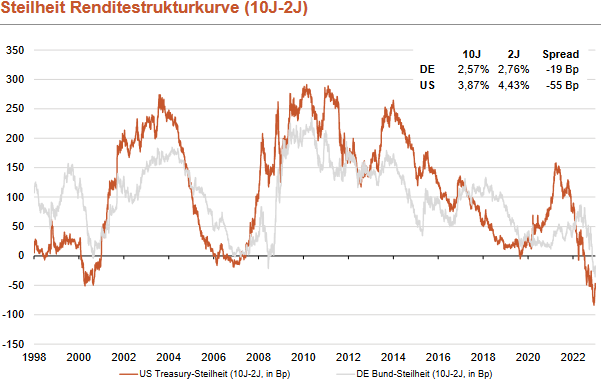

Kurzer Einschub: Die Inversion der Zinskurve deutet damit übrigens weiterhin auf eine Rezession hin.

(Quelle: Berenberg Bank)

Die 10-jährigen US-Pendants rentierten dagegen bei über 3,8 % und sind damit eine größere Konkurrenz für US-Aktien.

Kein Wunder also, dass die teuren US-Aktien in Zeiten von stark steigenden Leitzinsen (und Anleiherenditen) sowie einem milliardenschweren Liquiditätsentzug insbesondere durch die US-Notenbank spätestens seit Oktober vergangenen Jahres relative Schwäche zeigen. Und daher hatte ich vorgestern auch noch einmal explizit geschrieben, dass vor allem der Dow Jones „korrekturanfällig“ ist und ich „das Aufwärtspotenzial am US-Aktienmarkt nach wie vor für begrenzt“ halte.

Gewinnmitnahmen

Da eine erneute Korrektur beim Dow Jones sicherlich nicht spurlos an anderen Werten am Aktienmarkt vorüber gehen wird, habe ich bei meinen Börsenbriefen jüngst einige Positionen verkauft und die Depots damit für neuerliche Rücksetzer im gerade begonnenen Jahr vorbereitet.

Mit einer aktuellen Investitionsquote von (inzwischen nur noch) rund 50 % beim Depot des „Börse-Intern Premium“ kann es nun gerne mit den Kursen weiter nach oben gehen, in diesem Fall nehme ich weitere Gewinne mit, es darf aber auch gerne zum befürchteten Rücksetzer kommen, dann hole ich verkaufte Positionen zu günstigeren Kursen zurück ins Depot. Eine bessere Position kann man an den Aktienmärkten kaum haben.

Ich wünsche auch Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus