Das Franklin Templeton Institute unter Leitung von Stephen Dover hat eine Umfrage unter Portfoliomanager in allen Anlageklassen – Aktien, Private Equity, Anleihen, Private Debt, Immobilien, digitale Assets, Hedgefonds und außerbörsliche Sekundärmärkte – durchgeführt. Das Ziel der Franklin Templeton Global Investment Management Survey liegt darin, eine umfassende Sicht auf die Dimensionen zu bieten, die für Anleger besonders relevant sind. Die konkreten Prognosen in diesemBericht stammen von mehr als 300 Anlageexperten des Unternehmens, die an der Umfrage teilgenommen haben. Die Ergebnisse spiegeln die durchschnittliche Einschätzung der Gruppe wider. Die einzelnen Investmentteams sind unabhängig und ihre Ansichten individuell. Die Umfrage ist daher als Ausgangspunkt für das Verständnis der aggregierten Einschätzungen von Franklin Templeton zu Wirtschaft, Aktien, Anleihen und alternativen Anlagen zu verstehen:

Der S&P 500 könnte am Ende des Jahres bei 5250 liegen

Starke Unternehmensgewinne

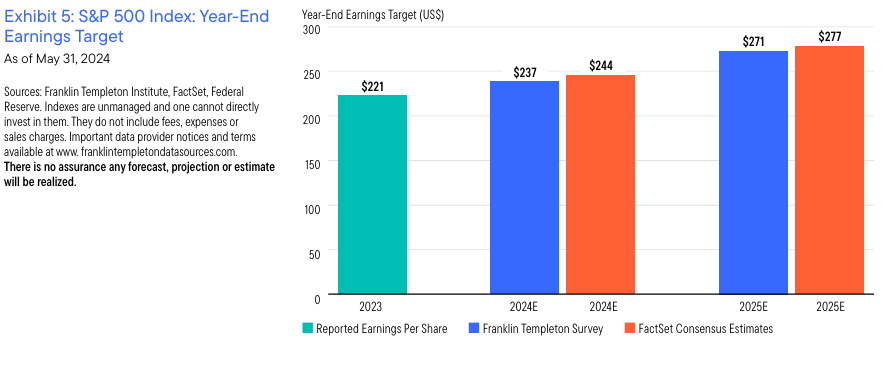

Der S&P 500 Index dürfte am Ende des Jahres bei 5250 liegen. Die Gewinne der Unternehmen werden nach der Franklin Templeton Global Investment Management Survey um 7,4 % wachsen, die allgemeine Erwartung liegt etwas höher bei 10,4 %. Zurückzuführen ist das starke Ergebnis auf das starke reale BIP-Wachstum von 2,3 %. Das liegt unter den Erwartungen des Internationalen Währungsfonds (IWF) von 2,7 % und den Bloomberg-Konsensschätzungen von 2,4 %, ist jedoch höher als die von der US-Notenbank Fed (Fed) vorausgesagten 2,1 %. Die Inflation, gemessen an der Kernrate der persönlichen Konsumausgaben (PCE), wird sich stabilisieren und am Ende des Jahres bei rund 2,9 % bewegen. Das ist höher als die aktuelle Rate von 2,8 % und auch mehr als die von der Fed und von Bloomberg geschätzten 2,6 % bzw. 2,8 %. Die Arbeitslosenquote der USA wird bis zum Jahresende 2024 von aktuell 4,0 % auf 4,1 % steigen; der Bloomberg-Konsens lautet 3,9 %.

Growth und Large-Cap bevorzugt

Angesichts der Ertragsdynamik bevorzugen die Portfoliomanager Growth und Large-Cap und weniger Value und Small Caps. Das sich die Fundamentaldaten in Europa und Japan verbessern, stehen die entwickelten Märkte eher im Fokus als die Schwellenländer. Eine Ausnahme stellt Indien dar, dessen wirtschaftlicher Wandel sich fortsetzt. Das reale BIP-Wachstum in Europa beläuft sich den Prognosen zufolge auf 1,2 %. Dieses Niveau übertrifft die Erwartungen des IWF von 0,8 % und die Bloomberg-Konsensschätzungen von 0,7 %.

Auf der Faktorebene bevorzugen die Manager freie Cashflow-Renditen, hohe Renditen auf das investierte Kapital und hohe Eigenkapitalrenditen. Zu den Sektoren, die sich besser entwickeln werden, gehören Technologie, Gesundheitswesen, Industrie, Energie und Finanzwerte. Als Hauptsorgen gelten der Geopolitik, den hinter den Erwartungen zurückbleibenden Gewinnen und den US-Präsidentschaftswahlen.