Die jüngsten Daten der Verbraucherumfrage der New Yorker Fed enthielten einige interessante Punkte.

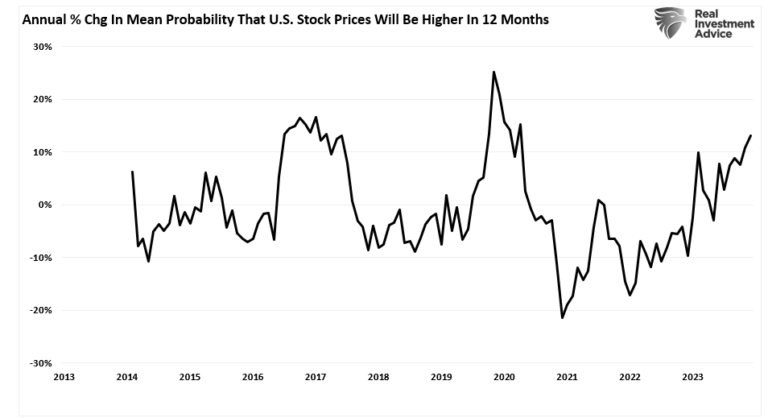

"Nach der jüngsten Verbraucherumfrage der New Yorker Fed sind die Erwartungen für steigende Aktienkurse in den nächsten 12 Monaten seit dem letzten Monat von 39 % auf 41 % gestiegen. Parallel dazu sind die Inflationserwartungen leicht gesunken.

Die Daten zur Konsumentenstimmung haben in letzter Zeit deutlich gemacht, dass es einigen Bevölkerungsgruppen gut geht und anderen nicht. Aber angesichts der Tatsache, dass sich der Markt in der Nähe von Rekordhochs befindet, ist es auch keine Überraschung, dass es vor allem jenen gut geht, die Aktien besitzen". - Yahoo Finance

Die nachstehende Grafik zeigt die jährliche Veränderung der Verbraucherumfragen in Bezug auf höhere Aktienkurse. Dass die Anleger vor dem Hintergrund der seit 2022 andauernden Marktrallye zunehmend überschwänglich in Bezug auf die Entwicklung der Aktienmärkte sind, überrascht da nicht.

- Mega Sommer-Deal: Profitieren Sie von unserem unschlagbaren Sommerangebot und sichern Sie sich bis zu 60 % Rabatt mit dem Coupon Code PROTRADER. Werden Sie Mitglied bei InvestingPro und nutzen Sie unsere KI-gestützten Börsenstrategien und Tools für nur 6,20 Euro pro Monat (nur 20 Cent pro Tag!). Holen Sie sich jetzt Ihre 1-Jahres-Pro-Mitgliedschaft und seien Sie bestens gerüstet für den nächsten Bullenmarkt! KLICKEN SIE HIER und starten Sie noch heute!

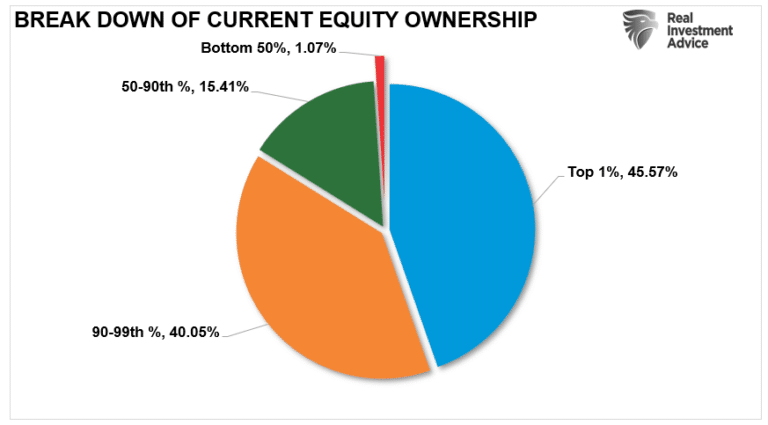

Yahoo argumentiert, dass die zunehmend optimistische Stimmung in der Verbraucherumfrage ein Spiegelbild von "Arm und Reich“ ist, eine Annahme, die plausibel ist, wenn man sich die Verteilung des Aktienbesitzes der Haushalte ansieht und feststellt, dass die reichsten zehn Prozent der Privathaushalte 85 % der Aktien besitzen.

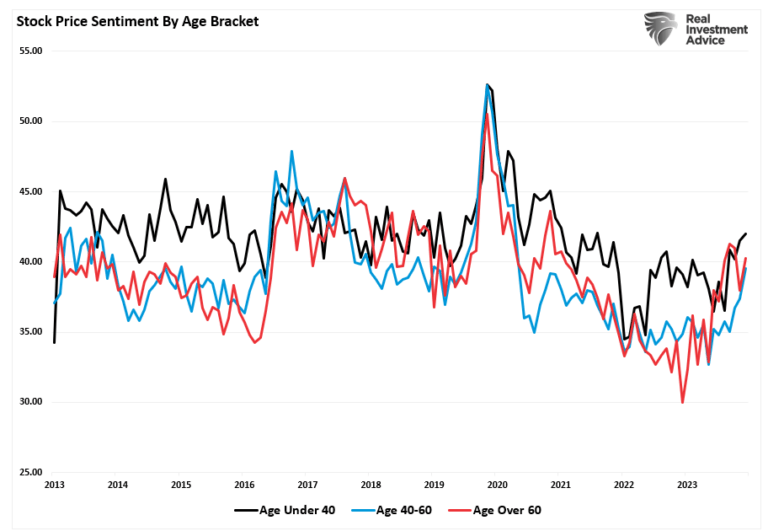

Die Daten der Verbraucherumfrage zeigen jedoch, dass die steigenden Börsenkurse das Vertrauen in allen Alters- und Einkommensgruppen gestärkt haben. Das ist nicht weiter verwunderlich, wenn man bedenkt, dass sowohl in den sozialen Medien als auch in den Mainstream-Medien täglich über die aktuelle Hausse berichtet wird.

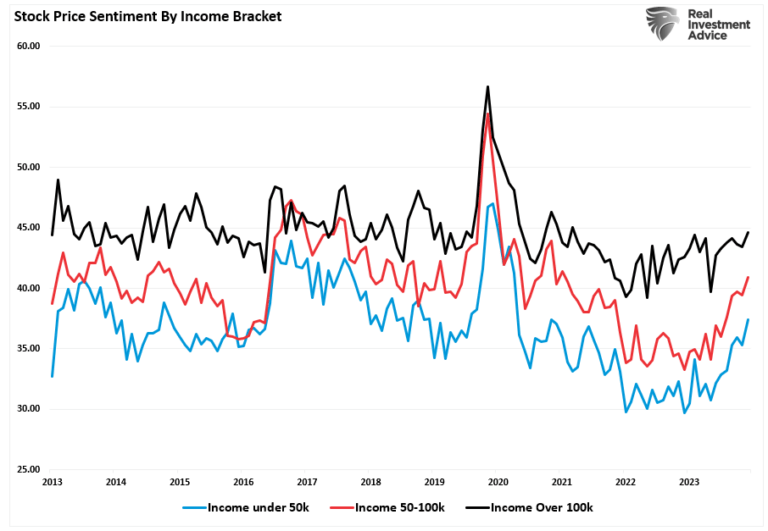

Betrachtet man die Daten der Verbraucherumfrage nach Einkommensgruppen, so zeigt sich, dass die niedrigsten und mittleren Einkommensgruppen die größten Vertrauenszuwächse verzeichnen.

Angesichts des deutlich breiteren Zugangs zu den Finanzmärkten durch Trading-Apps wie Robinhood in Verbindung mit einer wachsenden Flut von Kommentaren in den sozialen Medien ist es nicht überraschend, dass auch untere Einkommensschichten mitmachen - wohl in der Hoffnung, "schnell reich zu werden".

Mit der zunehmend optimistischen Stimmung steigt aber auch das Risiko.

Was sagt uns der Optimismus über die Risiken?

Um das Problem zu verstehen, müssen wir uns zunächst einmal die Frage stellen, woher die Kapitalgewinne eigentlich kommen.

"Kapitalgewinne an den Märkten sind in erster Linie eine Funktion der Marktkapitalisierung, des nominalen Wirtschaftswachstums und der Dividendenrendite. Mit der Formel von John Hussman können wir die Renditen für die nächsten 10 Jahre wie folgt berechnen:

(1+nominales BIP-Wachstum)*(normale Marktkapitalisierung im Verhältnis zum BIP / tatsächliche Marktkapitalisierung im Verhältnis zum BIP)^(1/10)-1

WENN wir also davon ausgehen, dass das BIP in Zukunft ein jährliches Wachstum von 2 % beibehalten kann, ohne dass es jemals zu einer Rezession kommt, UND WENN die aktuelle Marktkapitalisierung/BIP bei 2,0 bleibt, UND WENN die Dividendenrendite bei etwa 2 % bleibt, erhalten wir eine zukünftige Rendite von

(1,02)*(1,2/1,5)^(1/10)-1+=0,02 = -(1,08 %)

In dieser Annahme stecken aber ganz viele "Wenns". Vor allem müssen wir davon ausgehen, dass es der Fed gelingt, die Inflation auf ihr Ziel von 2 % zu bringen, die aktuellen Zinssätze zu senken und, wie gesagt, eine Rezession im nächsten Jahrzehnt zu vermeiden".

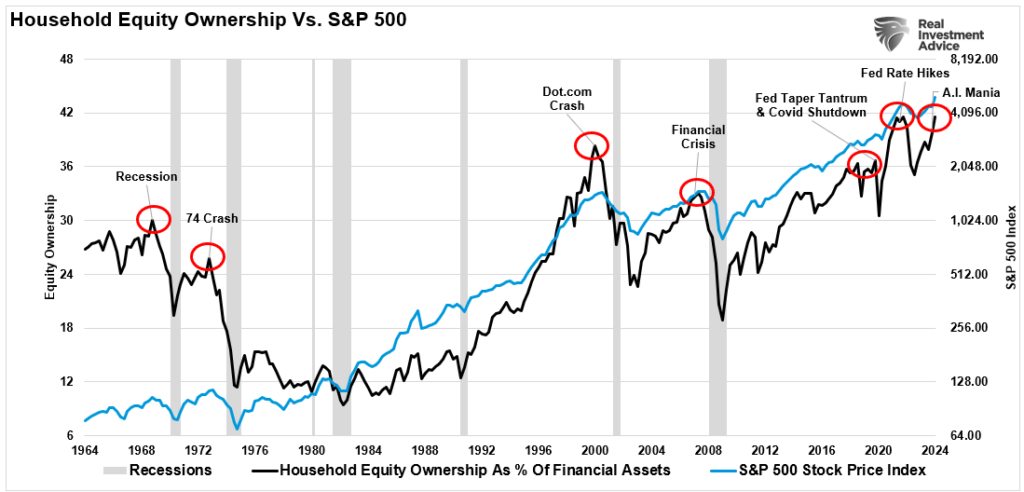

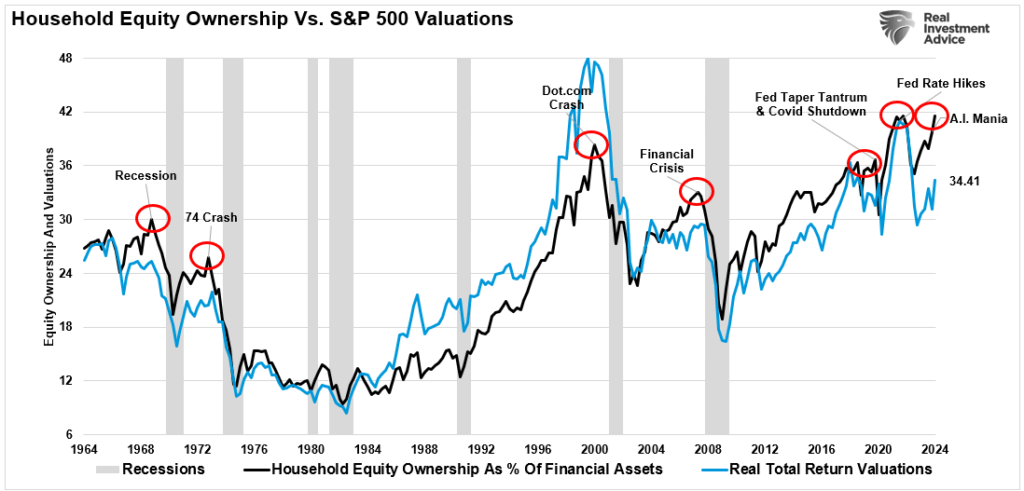

Doch trotz dieser grundlegenden Faktoren lassen die Kleinanleger wieder einmal alle Vorsicht fahren. Wie man sieht, ist der Aktienbesitz der privaten Haushalte wieder auf ein fast rekordverdächtiges Niveau gestiegen. Ein solcher Überschwang war in der Vergangenheit das Merkmal größerer Hochs im Marktzyklus.

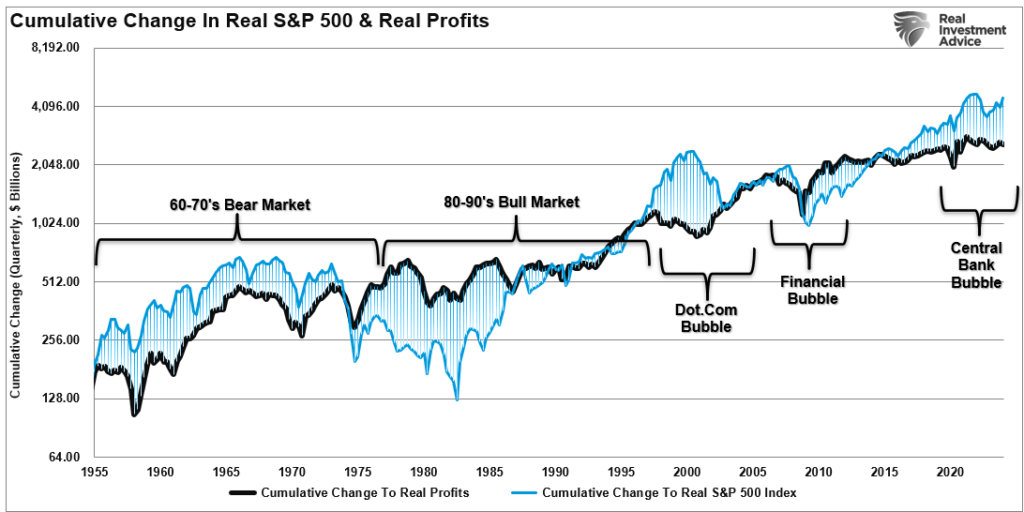

Kehrt sich das Wirtschaftswachstum um, so wird sich das sehr negativ auf die Bewertungen auswirken. So war es auch an früheren Markthochs, in denen die Erwartungen die ökonomische Realität überstiegen.

Bob Farrell bemerkte einmal, dass Investoren dazu neigen, am oberen Ende am meisten und am unteren Ende am wenigsten zu kaufen. Seine ironische Bemerkung beschreibt das Verhalten der Anleger im Laufe der Zeit ziemlich genau. Unser Kollege Jim Colquitt hat das ebenfalls sehr treffend kommentiert.

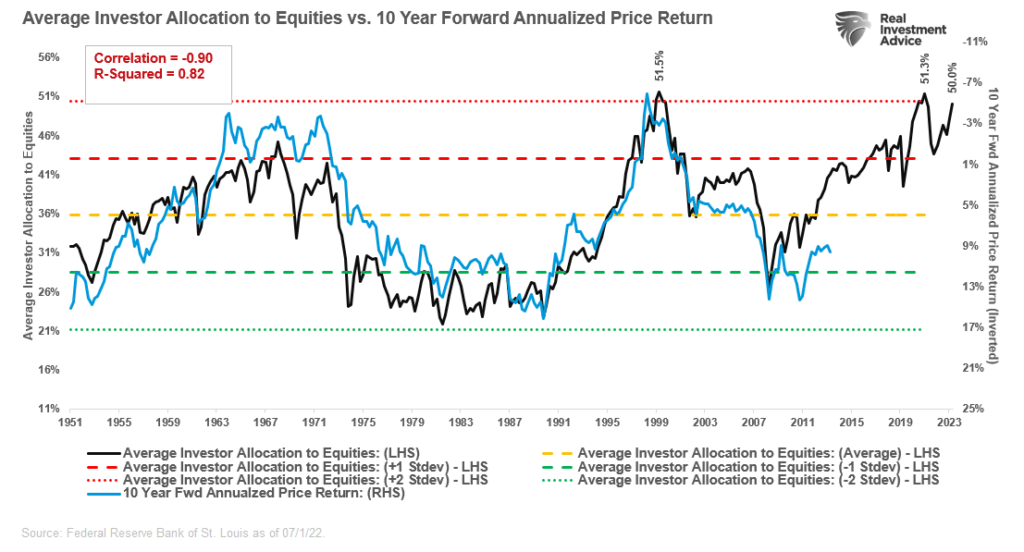

"Die folgende Grafik vergleicht den durchschnittlichen Aktienanteil von Kleinanlegern mit den künftigen 10-Jahresrenditen des S&P 500. Wie man sieht, korrelieren die Daten sehr gut, was Bob Farrells Regel Nr. 5 bestätigt. Man beachte die Korrelationsstatistik oben links in der Grafik."

Die zu erwartenden 10-jährigen Renditen auf der rechten Skala sind invertiert dargestellt. Daraus lässt sich ableiten, dass die Renditen in den nächsten zehn Jahren gegen Null tendieren werden, wenn man von der derzeitigen Aktienallokation der privaten Haushalte ausgeht.

Der Grund dafür ist, dass die Investorenstimmung in solchen Zeiten immer extrem optimistisch oder pessimistisch ist. Sam Stovall, Investmentstratege bei Standard & Poor's, hat einmal gesagt:

"Wenn alle optimistisch sind, wer kauft dann noch? Wenn alle pessimistisch sind, wer verkauft dann?"

Die Frage ist nur, was diese Psychologie letztlich umkehren wird.

Der Überschwang scheitert letztlich an der Realität

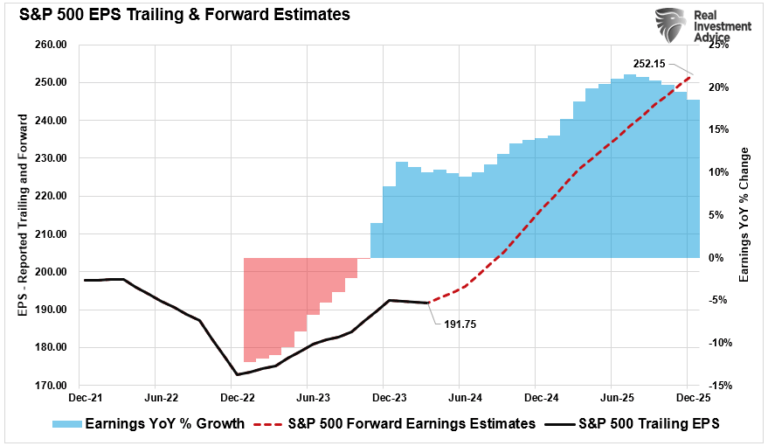

Es ist nicht überraschend, dass die Aktienmärkte derzeit steigen. Umso mehr, als die Erwartungen für das Gewinnwachstum in die Höhe geschossen sind und Analysten für die nächsten 18 Monate annualisierte Wachstumsraten von bis zu 20 % erwarten.

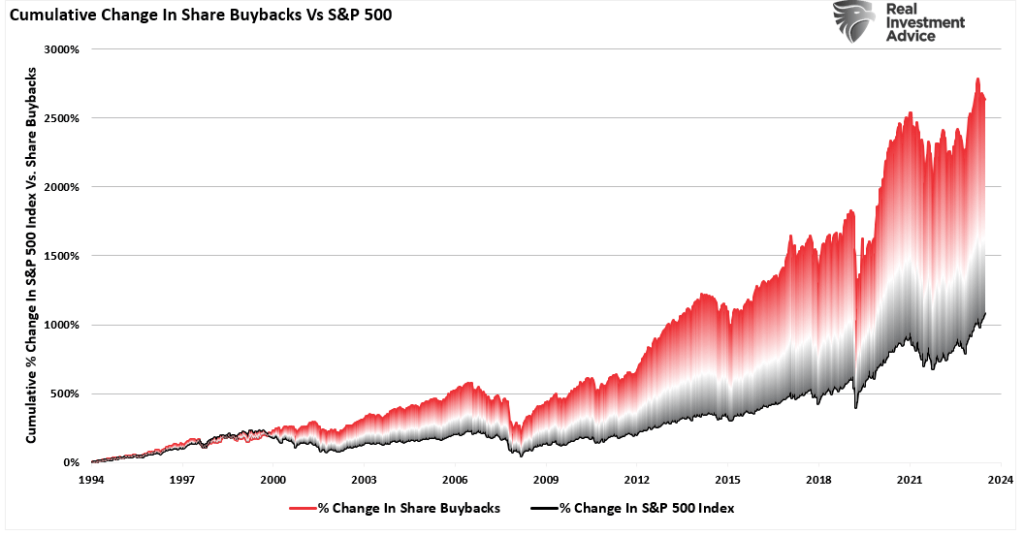

Gleichzeitig führen Unternehmen massive Aktienrückkaufprogramme durch, die durch die Verringerung der Anzahl ausstehender Aktien die Kurse und die ausgewiesenen Gewinne je Aktie in die Höhe treiben.

Mit der Verlangsamung des Wirtschaftswachstums werden die Gewinnmargen jedoch allmählich abnehmen, während sich die nachlassende Inflation auf die Gewinne auswirkt. Die Gewinnspannen sind an die Wirtschaftstätigkeit gebunden.

"Die Gewinnmargen kehren wahrscheinlich am schnellsten auf ihren Mittelwert zurück. Und wenn die Gewinnmargen mittelfristig nicht zurückgehen, dann ist im Kapitalismus etwas gewaltig schief gelaufen. Wenn hohe Profite keinen Wettbewerb anziehen, dann stimmt etwas nicht mit dem System, dann funktioniert es nicht richtig." - Jeremy Grantham

Historisch gesehen gab es jedes Mal, wenn der Markt deutlich über den tatsächlichen Gewinnen handelte, ein Ereignis, das die Erwartungen auf den Boden der wirtschaftlichen Realität zurückbrachte.

In den kommenden Monaten und Quartalen kann noch einiges schief gehen. Das gilt insbesondere dann, wenn sich das Wirtschaftswachstum verlangsamt und die Arbeitslosenzahlen steigen.

Die Verbraucherumfragen sind zwar sehr optimistisch, was die Aussichten für einen weiteren Anstieg der Vermögenspreise angeht, aber diese Einschätzungen beruhen auf dem Prinzip "Hoffnung" - der Hoffnung, dass die Fed alles unter Kontrolle hat. Die Geschichte zeigt, dass die Wahrscheinlichkeit, dass dem nicht so ist, erschreckend hoch ist.

In eigener Sache: Sichern Sie sich unser Sommerangebot und sparen Sie bis zu 60 % mit dem Coupon Code PROTRADER! Werden Sie Teil der InvestingPro-Community und nutzen Sie unsere KI-gestützten Börsenstrategien und Tools für nur 6,20 Euro pro Monat (nur 20 Cent pro Tag!). Das alles erwartet Sie:

- ProPicks: Setzen Sie auf KI-gesteuerte Aktienstrategien mit bewährtem Erfolg. Jeden Monat landen über 100 Aktienempfehlungen direkt in Ihrem Postfach.

- ProTips: Wir übersetzen komplexe Finanzdaten in kurze, verständliche Informationen, damit Sie immer den Durchblick behalten.

- Profi-Screener: Finden Sie die besten Aktien, passend zu Ihren Kriterien.

- Umfassende Finanzdaten: Erkunden Sie detaillierte Finanzdaten für tausende Aktien und sichern Sie sich damit einen entscheidenden Vorteil.

Und es kommt noch mehr! Freuen Sie sich auf zusätzliche innovative Services, die Ihr Erlebnis mit InvestingPro weiter verbessern werden.

Nutzen Sie jetzt den Rabattcode "PROTRADER" für satte Rabatte auf 1- und 2-Jahrespakete. Klicken Sie hier und sichern Sie sich Ihren Vorteil!