Die Zinsentscheidung der Fed auf der FOMC-Sitzung am Mittwoch kam wenig überraschend: Der Leitzins wurde um 25 Basispunkte auf 4,25-4,50 % gesenkt. Gleichzeitig deutete die Fed an, künftig stärker auf wirtschaftliche Daten zu achten, bevor weitere Zinsschritte folgen. Nach den kumulierten Zinssenkungen um 1 % seit September könnte sich das Tempo weiterer Anpassungen nun verlangsamen. Die Notenbanker signalisierten, dass sie entweder einen Rückgang der Inflation oder einen Anstieg der Arbeitslosenquote sehen wollen, bevor sie die Geldpolitik weiter lockern. Beth Hammack von der Cleveland Fed war die einzige Vertreterin mit einer abweichenden Meinung.

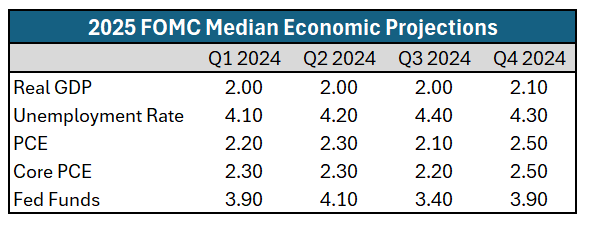

Für die Märkte war die Ausrichtung der künftigen Geldpolitik wohl noch relevanter als die eigentliche Zinsentscheidung. Auf der Sitzung legte die Fed aktualisierte Wirtschaftsprognosen für das vierte Quartal vor, um dem Markt mehr Klarheit über ihre Einschätzungen zu verschaffen. Die aktuellen Projektionen sehen für das Jahr 2025 nur noch Zinssenkungen um insgesamt 0,50 % vor – weit weniger als die 1 %, die noch vor drei Monaten im Gespräch waren. Damit steht fest, dass die Fed mit einer anhaltend robusten Wirtschaft rechnet. Zwei Zinssenkungen um jeweils 25 Basispunkte im Jahr 2025 wurden von Marktteilnehmern bereits vor der Sitzung erwartet.

Die folgende Tabelle zeigt die Entwicklung der Wirtschaftsprognosen der Fed für 2025 im Laufe der letzten vier Quartale. Besonders auffällig ist die angepasste Inflationsprognose: Die Fed erwartet nun einen Anstieg des PCE-Deflators auf 2,50 %, wobei der aktuelle Wert des PCE bei 2,3 % und der Kern-PCE bei 2,8 % liegt. Interessant ist, dass die Fed offenbar davon ausgeht, dass die Inflation 2025 in etwa auf diesem Niveau verharren könnte. Für die Zeit nach 2025 bleibt die Prognose jedoch unverändert bei rund 2 %.

Trading Update

In unserem gestrigen Kommentar haben wir die schwache Marktbreite angesprochen, die typischerweise auf kurz- bis mittelfristige Korrekturen und Konsolidierungen hinweist. Wird die „Santa-Rally“ dadurch ausgebremst? Vielleicht – allerdings kann es auch eine Weile dauern, bis die Marktstimmung von einer schlechten Marktbreite tatsächlich gedämpft wird. Wir behalten die Entwicklungen weiterhin genau im Blick.

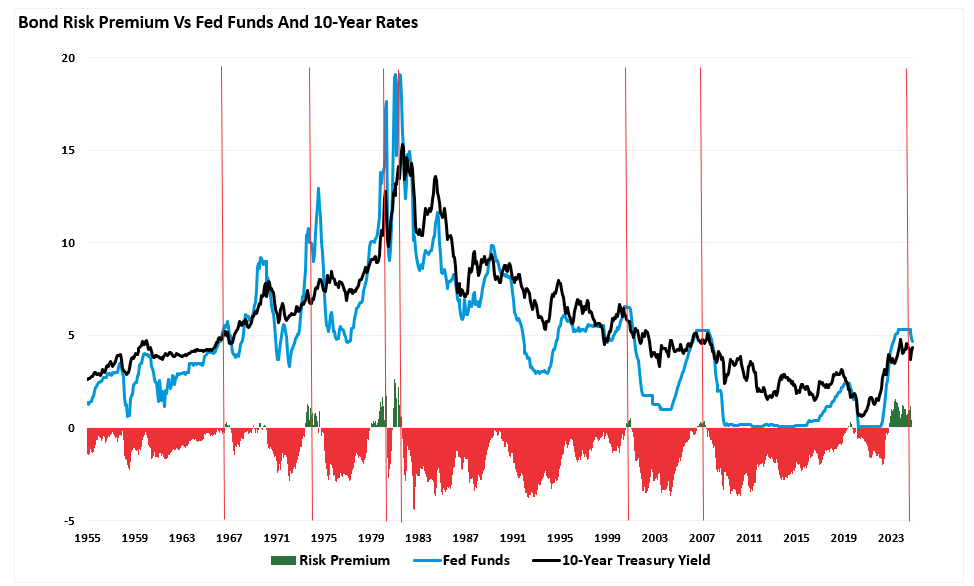

Heute möchte ich mich auf den jüngsten Anstieg der Anleiherenditen konzentrieren, ein Thema, das in letzter Zeit viele Fragen aufgeworfen hat. Wie bereits diskutiert, hängen die Renditen langfristig mit dem Wirtschaftswachstum, den Löhnen und der Inflation zusammen. Kurzfristig spiegeln sie jedoch vor allem die aktuelle Marktdynamik wider.

Zum Jahresende geraten Anleihen oft unter Druck, da institutionelle Investoren Verluste im Anleihensegment steuerlich geltend machen können. Zusätzlich bestehen weiterhin Sorgen über eine hartnäckig hohe Inflation. Auf lange Sicht dürften die Anleiherenditen jedoch im Einklang mit einem langsameren Wirtschaftswachstum und sinkenden Inflationsraten zurückgehen.

Zwei entscheidende Punkte im Blick

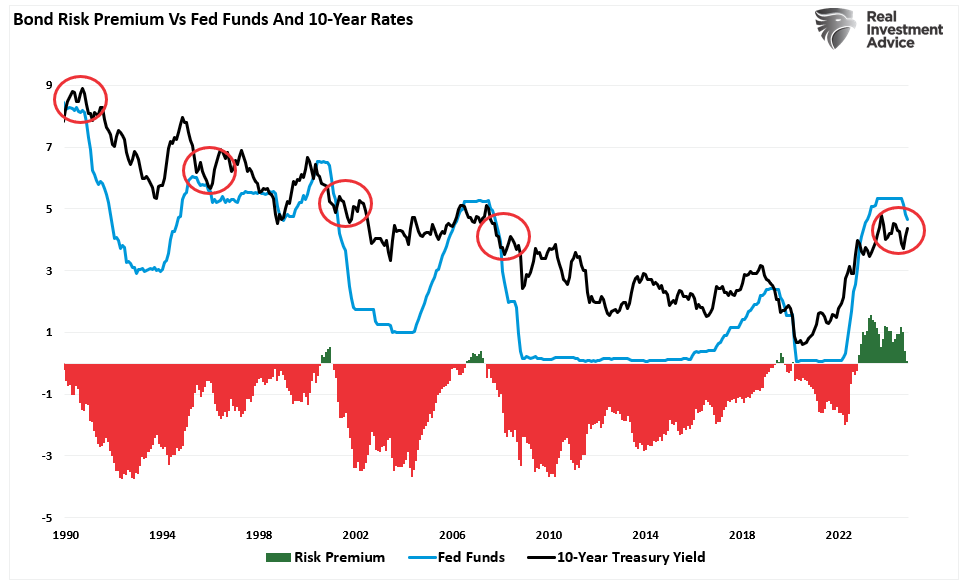

Risk Premium: Historisch gesehen erreichen die Anleiherenditen meist ihren Höhepunkt, wenn der Risk Premium positiv ist. Genau das ist aktuell der Fall.

Zinssenkungen und Renditeentwicklung: Es ist nicht ungewöhnlich, dass die Anleiherenditen etwas nach oben gehen, sobald die Fed mit Zinssenkungen beginnt. Das geschieht, weil die Märkte das wirtschaftliche Risiko neu bewerten. In der Vergangenheit hat die Wirtschaft auf Zinssenkungen oft mit Verzögerung reagiert, da die wirtschaftliche Abschwächung erst allmählich sichtbar wird. Sobald sich die Konjunktur weiter abkühlt und die Fed die Zinsen weiter senkt, dürften auch die längerfristigen Anleiherenditen fallen.

Angesichts der aktuellen Risikoprämien bleiben die langfristigen Aussichten für Anleihen (24-36 Monate) vielversprechend. Gleichzeitig ist damit zu rechnen, dass Aktien im gleichen Zeitraum unter Druck geraten, da sich die Bewertungen an ein verlangsamtes Gewinnwachstum anpassen müssen – genau diese Entwicklung sehen wir bereits jetzt.

Ein anderer Blick auf die Verbraucherstimmung

Zwei Drittel der gesamten Wirtschaftstätigkeit werden durch den privaten Konsum getragen. Aus diesem Grund sind die Verbraucherstimmung und die allgemeine Kauflust der Verbraucher die wichtigsten Indikatoren für wirtschaftliche Prognosen. Während Umfragen zur Verbraucherstimmung zwar Hinweise geben, aber oft ungenau sein können, lässt sich das tatsächliche Verhalten der Verbraucher besser durch die Einzelhandelsumsätze nachvollziehen – also durch die Frage, wo und wie die Menschen ihr Geld ausgeben.

Ein besonders aussagekräftiger Bereich ist dabei die Entwicklung der Ausgaben für Restaurants und Gaststätten. Diese sind eng mit der Verbraucherstimmung verknüpft: Wenn das finanzielle Vertrauen schwindet, verzichten Verbraucher eher auf Restaurantbesuche. Wenn sie jedoch optimistischer in die Zukunft blicken und sich finanziell sicher fühlen, gönnen sie sich häufiger Ausflüge ins Restaurant.

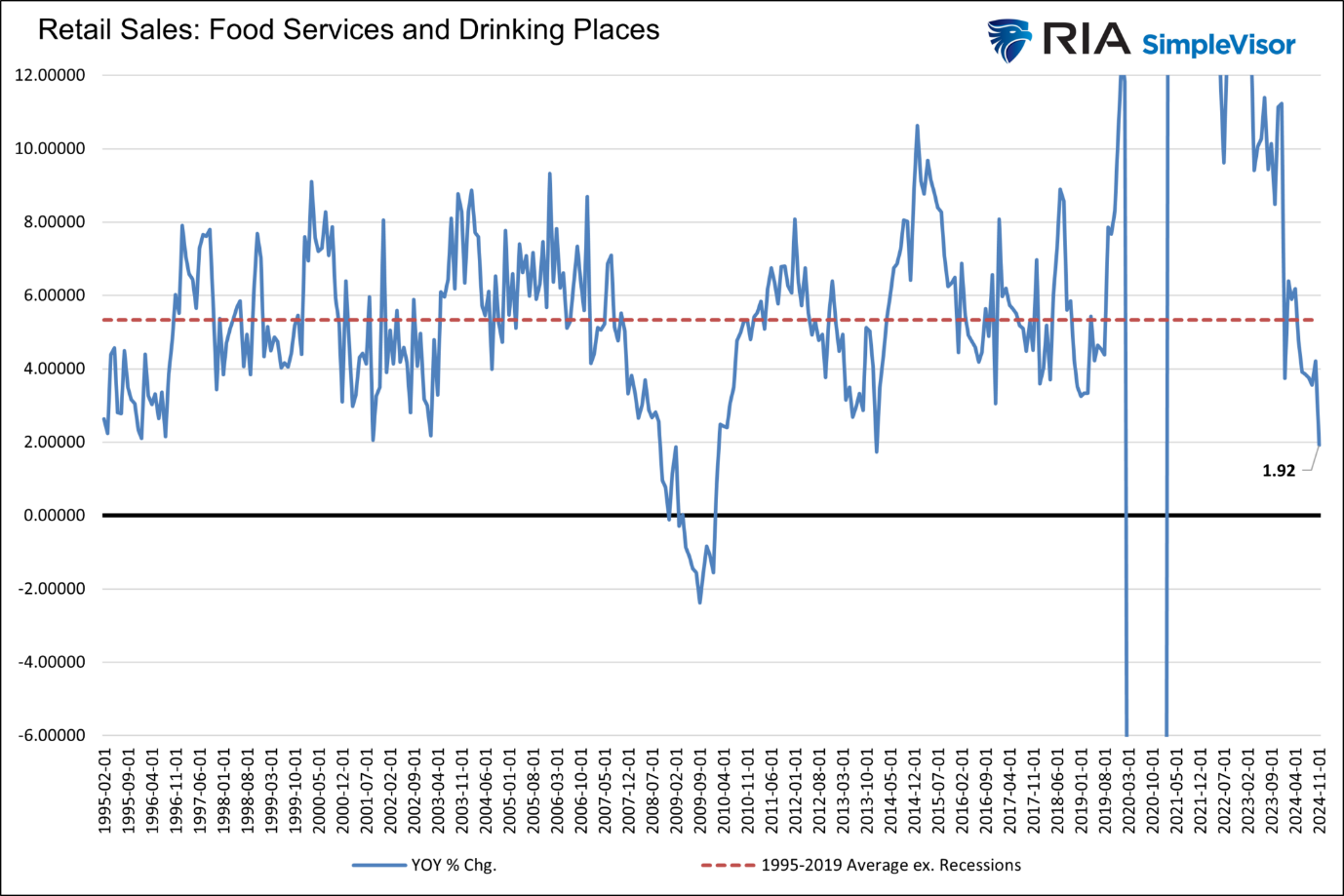

Das nachstehende Schaubild zeigt die Einzelhandelsumsätze im Bereich Restaurants und Gaststätten seit 1995. Die rot gepunktete Linie markiert den durchschnittlichen Umsatzwachstumstrend außerhalb von Rezessionen in den Jahren von 1995 bis 2019. Aktuell liegt das jährliche Wachstum in diesem Sektor bei lediglich 1,92 % – vermutlich sogar unter der Inflationsrate für Restaurants und Gaststätten.

Das Fazit: Die Verbraucher halten sich mit Ausgaben spürbar zurück und zeigen damit wenig Vertrauen in die wirtschaftliche Zukunft. Sollte dieser Trend anhalten, könnte dies ein Signal für eine bevorstehende Konjunkturabschwächung sein.