Sehr verehrte Leserinnen und Leser,

willkommen zur ersten Ausgabe im Jahr 2024! Ich wünsche Ihnen und Ihren Lieben für das neue Jahr alles Gute, vor allem Gesundheit, aber auch Zufriedenheit und natürlich Erfolg an der Börse!

Fehlstart ins neue Jahr an den Aktienmärkten – und nun?

An den Aktienmärkten kam es zu Jahresbeginn zu einem Fehlstart: Die Kurse sanken. Dadurch kam es beim Nasdaq 100 zu einem bearishen Fehlausbruch am alten Allzeithoch von Ende 2021. Der DAX konnte ein solches negatives Signal knapp verhindern. Der Dow Jones notiert zwar weiterhin oberhalb seines alten Allzeithochs, aber der US-Leitindex S&P 500 schaffte den Ausbruch immer noch nicht – hinkt den beiden anderen Indizes also weiterhin hinterher.

Aber wie ist der schwache Jahresbeginn nun zu werten? Ist dies ein schlechtes Omen für die Märkte? Denn da kommt uns sofort der „Januar-Effekt“ in den Sinn, wonach die Richtung, welche die Märkte zu Beginn des Jahres einschlagen, „irgendwie“ einen Hinweis auf das Gesamtjahr geben sollen.

Die Anführungsstriche im vorangegangenen Satz habe ich ganz bewusst gesetzt, denn den Januar-Effekt gibt es offensichtlich nicht. Es gibt mehrere, die zum Teil völlig unterschiedlich sind.

Der „eigentliche“ Januar-Effekt (der auch bei Wikipedia erwähnt wird) gibt überhaupt keinen Hinweis auf die Performance des Gesamtjahres. Er beschreibt, eine Anomalie, die laut Wikipedia „oft in den ersten Januarwochen“ auftritt. Und weiter: „In dieser Zeit werden überdurchschnittliche Renditen erzielt, da […] viele Investoren […] vor Ende des vorangegangenen Jahres ihre Wertpapiere [aus steuerlichen Gründen - TE] verkaufen, um […] im neuen Jahr ihr Kapital neu zu investieren“.

Der (erste) Januar-Effekt

Dieser Kaufdruck treibt die Kurse zu Beginn eines Jahres oft kräftig an. Sie steigen daher überdurchschnittlich häufig und stark. Das gilt jedoch nur im Vergleich zu den restlichen Wochen des Jahres. Und tatsächlich – dieser Effekt lässt sich sogar im DAX erkennen:

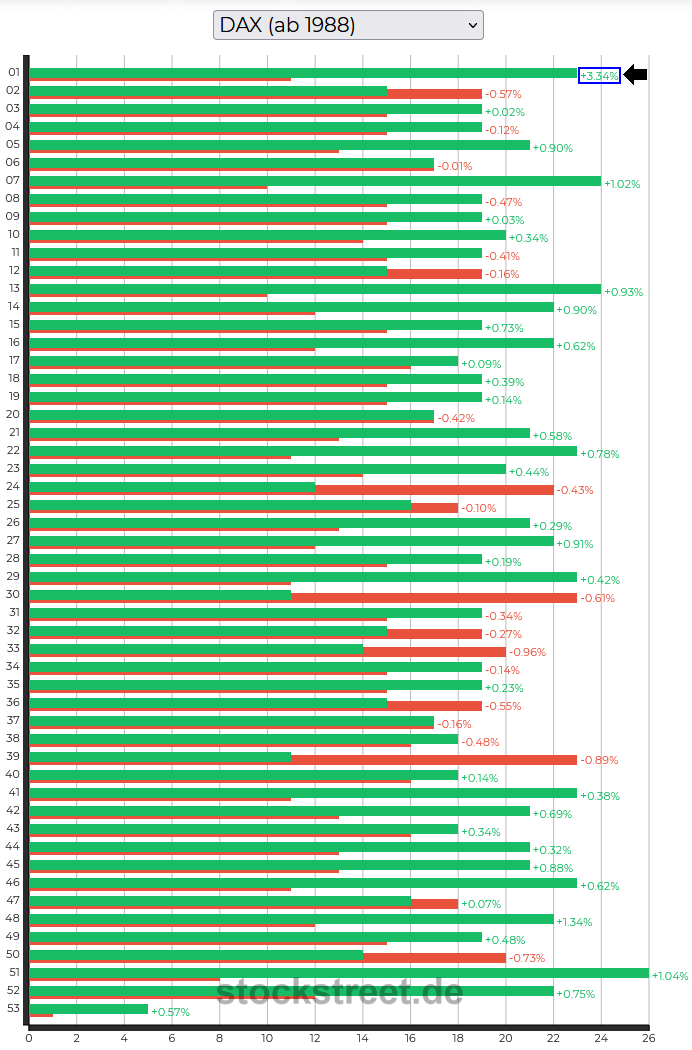

Quelle: https://www.stockstreet.de/boersen-tools/saisonale-charts

In der ersten Woche eines Jahres (siehe Pfeil) steigen die Kurse auch im DAX überdurchschnittlich oft – das zeigt die Länge des grünen Balkens: Es gibt nur 3 Wochenbalken, die länger, und 4, die gleich lang sind. Noch deutlicher ist aber die durchschnittliche Performance dieser ersten Woche: Mit 3,34 % ist sie mit Abstand der größte Wert!

Der (zweite) Januar-Effekt

Aber bedeutet nun ein schwacher Jahresstart, dass die Kurse auch im gesamten Jahresverlauf schwächeln? Der DAX hat in den ersten Tagen des neuen Jahres immerhin ein Minus von -0,94 % eingefahren. Und wenn laut Januar-Effekt die erste Woche eine der stärksten sein soll …

Zum Glück lässt diese Statistik keinen Schluss für den Rest des Jahres zu. Sie konstatiert nur, dass die erste Woche eines neuen Jahres im Durchschnitt die stärkste ist. Falls es in einem Jahr mal nicht so sein sollte (wie vermutlich 2024), dann ist das nicht zwingend negativ für den weiteren Verlauf.

Das ist natürlich unbefriedigend, und so haben die Analysten die Zahlen weiter durchgeknetet – und so weitere (vermeintliche) Januar-Effekte gefunden. Der zweite leitet sich direkt aus dem ersten ab und geht der Frage nach: Ist das Ergebnis der ersten Woche des Jahres ein Omen für das Gesamtjahr, also endet auch das Gesamtjahr im Plus/Minus, wenn die erste Woche mit Gewinn/Verlust abgeschlossen wird?

Was der Start ins neue Jahr über den Rest des Jahres aussagt

Da die erste Handelswoche eines neuen Jahres nicht immer mit einer Kalenderwoche übereinstimmt, hat man generell die Performance nach den ersten 5 Handelstagen (HT) mit der Jahresend-Performance des gesamten Jahres verglichen. Und da der Dow Jones der Index mit der längsten täglichen Historie ist (seit 1885) stützt man entsprechende Analysen oft auf diesen Index. (Wobei man bis 1952 streng genommen sogar 6 Handelstage berücksichtigen müsste, da bis dahin auch noch am Samstag gehandelt wurde, eine Handelswoche also 6 Handelstage hatte.)

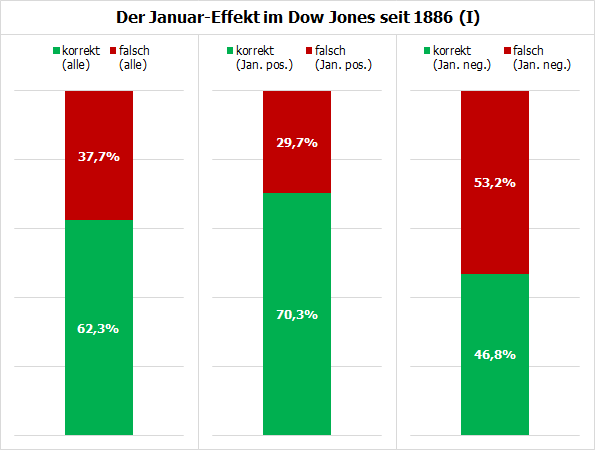

Das Ergebnis der entsprechenden Auswertung seit 1886 (dem ersten Jahr mit Daten vom Januar) zeigen die folgenden Grafiken:

Quellen: eigene Berechnungen mit Daten von VWD und Measuring Worth

Das linke Bild zeigt die Verteilung für alle Jahre. Danach gibt es immerhin in 62,3 % der Jahre einen Gewinn bzw. Verlust, wenn die ersten 5 Handelstage unter gleichem Vorzeichen endeten. Das mittlere Bild zeigt die Verteilung für positive 5 Handelstage zu Jahresbeginn: In diesem Fall geht es in überzeugenden 70,3 % aller Fälle auch im Gesamtjahr aufwärts.

Gilt das auch für einen Fehlstart?

Ernüchternder ist die Statistik bei einem negativen Jahresbeginn (rechtes Bild): Wenn die ersten 5 Handelstage im Minus endeten, erlitt der Dow Jones nur in 46,8 % der Fälle auch im am Jahresende einen Verlust. Aber das ist gut für die Bullen, denn das heißt, dass in der Mehrzahl der Fälle das Gesamtjahr trotz eines schwachen Jahresbeginns im Plus endet!

Das zeigt auch die Verteilung aller Jahre:

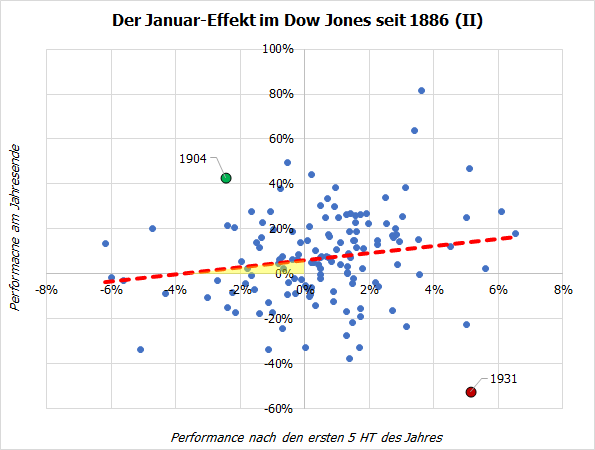

Quellen: eigene Berechnungen mit Daten von VWD und Measuring Worth

Wie wir erwarten konnten, schwanken die Ergebnisse beträchtlich, wodurch diese stark zerstreute Punktwolke erzeugt wird. Immerhin bestätigt die Regressionsgerade (rot gestrichelt) die Ursprungsthese: Sie steigt von links nach rechts, was bedeutet, je besser die ersten 5 Handelstage des Jahres ausfallen, desto besser sollte auch das Gesamtjahr laufen.

Warum das Börsenjahr 2024 trotzdem noch gut werden kann

Aber eben nur im Durchschnitt! Im Einzelfall können die Abweichungen beträchtlich sein, wie die markierten Fälle von 1904 und 1931 zeigen.

Zudem bestätigt die rote Regressionsgerade die Gesamtstatistik aus der vorangegangenen Grafik: Sie ist aus dem Schnittpunkt der beiden Achsen nach oben verschoben, so dass sie bei niedriger negativer Performance zu Jahresbeginn immerhin noch ein kleines Plus für das Gesamtjahr verheißt (siehe gelb markierter dreieckiger Bereich).

Gestern war der 5. Handelstag des Jahres 2024 für den Dow Jones. Zum Redaktionsschluss lag er mit -0,82 % gegenüber dem Schlusskurs von 2023 im Minus. Damit besteht laut Statistik weiterhin Aussicht auf ein positives Börsenjahr 2024.

Es gibt zwar noch einen dritten Januareffekt, der die Performance des gesamten Januars der Gesamtjahresperformance gegenüberstellt, aber dazu gegebenenfalls ein anderes Mal mehr. Viel wichtiger ist die Frage, was von solche statistischen „Fingerspielen“ zu halten ist.

Darum sind die Januar-Effekte kaum nutzbar

Die deutlich unterschiedliche Verteilung von positiven und negativen Fällen deutet ebenso wie die nach oben verschobene Regressionsgerade auf einen systematischen Fehler hin. Dieser ist auch recht offensichtlich: Die Aktienmärkte – also auch der Dow Jones – steigen in den meisten Jahren. Daher ist es auch bei einem negativen Jahresstart wahrscheinlicher, dass der Index das Jahr im Plus beschließt! Und genau das zeigt die Statistik auch. Nutzbare Erkenntnisse bringt sie somit nicht.

Anders ist es mit dem eingangs genannten Januar-Effekt, wonach die Performance der ersten Januarwoche signifikant besser ist als die der restlichen Wochen des Jahres. Hier gab bzw. gibt es tatsächlich eine Anomalie, die man beachten sollte.

Allerdings hat sich dieser Effekt seit seiner Entdeckung deutlich abgeschwächt, was zeigt, dass die Investoren lernfähig sind: Die einen versuchen, diesen Effekt zu nutzen (z.B. durch Trading), die anderen, ihn zu vermeiden (z.B. indem sie vorsichtiger/später/… einsteigen, um die Kurse nicht so stark zu treiben und somit zu teuer einkaufen). Dadurch verschwindet dieser Januar-Effekt allmählich bzw. geht in den üblichen Schwankungen unter.

Der Januar-Effekt und Langfristanleger (und wie es 2024 weitergeht)

Für Langfristanleger hat keiner dieser Januar-Effekte irgendeine Bedeutung. Oder doch – in einer Hinsicht: Die Gefahr, bei einer „Jahresanfangs-Euphorie“ zu überhöhten Kursen einzusteigen, ist offenbar gegeben. Das ist ein Grund, warum ich in meinem Geldanlage-Brief, einem Börsenbrief für langfristige Investments, zu Jahresbeginn grundsätzlich keine Neuengagements tätige.

Dennoch sehe ich attraktive Chancen im neuen Jahr. Und ich lasse mich auch nicht durch die Verluste zu Jahresanfang verunsichern. Insbesondere die Schwäche von Nasdaq 100 bzw. den (großen) US-Tech-Werten hatte ich erwartet.

Mit besten Grüßen

Ihr Torsten Ewert