Die Botschaft des Anleihenmarkts ist klar: „Diesmal ist alles anders.“

Die sogenannte Laufzeitprämie – ein Risikozuschlag für langfristige Anleihen – erreicht derzeit fast ihren höchsten Stand der letzten zehn Jahre.

Was ist die Laufzeitprämie eigentlich?

Ein Anleger, der in festverzinsliche Wertpapiere investieren möchte, hat die Wahl: Er kann über zehn Jahre hinweg in 3-Monats-T-Bills investieren und diese kontinuierlich bei Fälligkeit neu anlegen. Alternativ könnte er in 10-jährige US-Staatsanleihen investieren und damit langfristige Zinsen sichern.

Der Unterschied? Das Zinsrisiko.

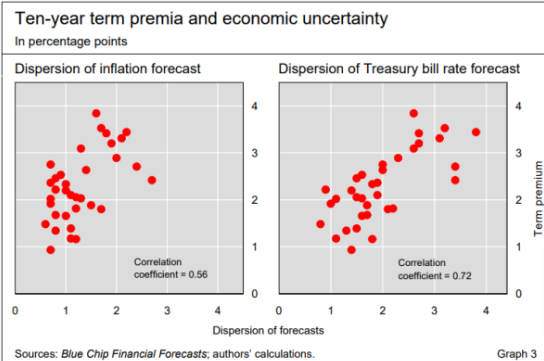

Wer eine 10-jährige Anleihe kauft, statt regelmäßig kurzlaufende T-Bills zu rollen, geht ein größeres Risiko ein – und die Laufzeitprämie soll dieses Risiko ausgleichen. Je unsicherer die Aussichten für Wirtschaftswachstum und Inflation, desto höher fällt die Laufzeitprämie aus. Das Schlüsselwort hier ist Unsicherheit: Wenn die Zukunft von Wachstum und Inflation unklar ist, steigt auch die Prämie.

Im linken Schaubild unten ist zu sehen, wie die Laufzeitprämie (y-Achse) mit einer stärkeren Streuung der Inflationsprognosen (x-Achse) zunimmt, was letztlich die Unsicherheit widerspiegelt.

Derzeit steigen die Schätzungen für die US-Laufzeitprämie und testen den oberen Rand der jüngsten Bandbreiten. Anders gesagt: Der Markt preist eine höhere Unsicherheit über die zukünftige Entwicklung von Wachstum und Inflation ein. Anleger sind zunehmend skeptisch, dass Inflation und Wachstum in den kommenden Jahren stabil bleiben werden, und erwarten stattdessen mehr Volatilität und Unsicherheit.

Kurz vor den US-Wahlen sendet uns der Anleihenmarkt damit eine klare Botschaft: Dieses Mal ist alles anders.

Unabhängig vom Ausgang der Wahlen könnten die anhaltend hohen Haushaltsdefizite der USA dazu führen, dass Inflationsszenarien zunehmend volatil werden und stärkere Wirtschaftszyklen entstehen.

Müssen wir uns nun vor den „Bond Vigilantes“ fürchten?

Nicht so schnell! Letzte Woche machten die „Bond Vigilantes“ im Vereinigten Königreich wieder von sich reden: Der Finanzhaushalt der neuen britischen Regierung wurde als „zu locker“ bewertet, woraufhin Anleger in Scharen britische Vermögenswerte verkauften – darunter die Währung (GBP), britische Anleihen und sogar Aktien.

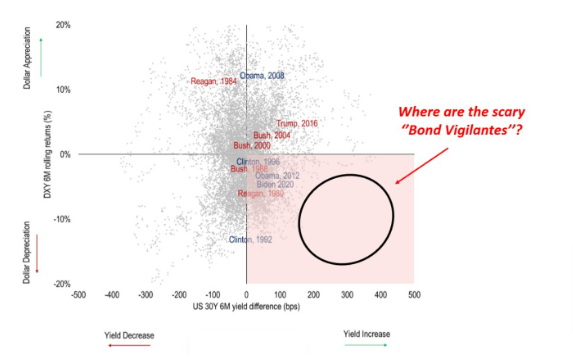

Die „Bond Vigilantes“ treten oft dann auf den Plan, wenn sie den Anleihenmarkt in Bewegung setzen, um politische Entscheidungen abzustrafen, was sich in der Regel auch auf die Währungs- und Aktienmärkte auswirkt.

Doch die USA sind nicht das Vereinigte Königreich.

In den letzten 40 Jahren haben sich die „Vigilantes“ in den USA nie in Aktion gezeigt. Tatsächlich haben US-Anleger amerikanische Anlagen selten im großen Stil abverkauft. Echte „Bond Vigilantes“ wären nur dann aktiv, wenn die Anleiherenditen stiegen und gleichzeitig der US-Dollar schwächeln würde – wie das Schaubild zeigt, ist dieser Quadrant praktisch leer.

Stattdessen sehen wir das Gegenteil: Die US-Renditen steigen, während der Dollar stark bleibt. Der Anleihenmarkt vermittelt daher eine andere Botschaft.

Die Botschaft des Marktes:

„Trumps Politik wird das nominale Wachstum stimulieren, und die USA werden voraussichtlich schneller wachsen als andere Länder.“

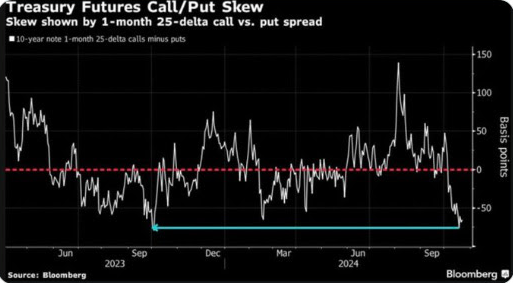

Zusätzlich sichern sich Anleger mit Optionen gegen das Szenario eines schnellen Zinsanstiegs ab. Das zeigt sich in der sogenannten „Schiefe“ (einem asymmetrischen Trend), der darauf hindeutet, dass Anleger bereit sind, mehr für Absicherungen in Form von Anleihe-Puts als für Calls zu zahlen. Üblicherweise kosten Calls als „Versicherungsprämien“ mehr, doch hier geht es um die Absicherung für die Wahl.

Hier sind keine „Bond Vigilantes“ am Werk.

Stattdessen bereitet sich der Anleihenmarkt auf einen möglichen Sieg von Donald Trump vor und auf eine Politik, die das Wachstum und die Inflation ankurbeln könnte.

Die Geschichte lehrt uns jedoch Folgendes:

Wahlen sind oft kurzfristige Volatilitätsereignisse, während sich über die Zeit die makroökonomischen Zyklen durchsetzen. Trump war auch 2019 Präsident, aber als der globale Konjunkturzyklus schwach war, sanken die Renditen 10-jähriger Anleihen auf bis zu 2 %.

Sollte Trump die Wahl gewinnen, könnte der Abverkauf von Anleihen an Fahrt aufnehmen. Ihre lokale Zeitung und Ihr Bäcker könnten Ihnen dann möglicherweise raten, Anleihen mit 4,50 % Rendite zu verkaufen.

Doch vielleicht wäre das der richtige Moment, sie zu kaufen.

Haftungsausschluss: Dieser Artikel wurde ursprünglich auf The Macro Compass veröffentlicht. Werden Sie Teil der lebendigen Community von Makro-Investoren, Asset Allocators und Hedge-Fonds - finden Sie heraus, welche Abo-Stufe am besten zu Ihnen passt, indem Sie auf diesen Link klicken.