Die kürzlich erfolgte Herabstufung des US-Kreditratings durch Fitch hat die Aufmerksamkeit der Anleger auf sich gezogen. Dieser Schritt erfolgte vor dem Hintergrund einer kontinuierlichen Zunahme des Defizits und der Verschuldung der Vereinigten Staaten. Als unmittelbare Reaktion auf die Herabstufung stiegen die Renditen der 10-jährigen Staatsanleihen auf über 4 % an, was Besorgnis über die sich verschlimmernde finanzielle Lage der USA auslöste. Ohne radikale Maßnahmen zur Eindämmung der Ausgaben werden die Zinsen jedoch weiter steigen. Das Wall Street Journal kommentierte dies treffend:

"Die USA leihen sich Geld in ihrer eigenen Währung und werden niemals unfreiwillig zahlungsunfähig, solange sie eine Druckerpresse haben. In dem Maße, wie steigende Zinsen den Finanzierungsbedarf in die Höhe treiben, werden die Möglichkeiten der US-Regierung, den fiskalischen Kurs zu ändern, ohne politisch katastrophale Maßnahmen wie die Kürzung von Leistungen oder das unverhohlene Drucken von Geld zu ergreifen, jedoch immer begrenzter.

Wenn keine entscheidenden Schritte unternommen werden, um diesen Trend zu stoppen, ist es höchstwahrscheinlich, dass sich die Kosten für die Kreditaufnahme erhöhen werden. Dies wiederum könnte private Investitionen dämpfen und den Aktienmarkt beeinträchtigen, vorausgesetzt, alle anderen Faktoren bleiben konstant".

Diese Schlussfolgerung erscheint auf den ersten Blick durchaus nachvollziehbar. Der Kern der Argumentation liegt jedoch in der Tatsache, dass viele Bond-Bären der Ansicht sind, dass steigende Defizite und zunehmende Verschuldung zwangsläufig höhere Zinsen nach sich ziehen.

Theoretisch ist es logisch zu erwarten, dass Käufer von US-Schuldtiteln irgendwann eine höhere Rendite verlangen werden, um weiterhin in diese Anlagen zu investieren. Dies entspricht den Grundprinzipien eines normal funktionierenden Anleihemarktes, in dem private und institutionelle Marktteilnehmer die Hauptakteure sind.

Allerdings müssen wir bedenken, dass wir uns in einer globalen Wirtschaft befinden, in der die Renditen von Staatsanleihen von den Zentralbanken kontrolliert werden, die eng mit den Regierungen zusammenarbeiten. Ihr Ziel ist es, das Wirtschaftswachstum zu unterstützen, die Inflation zu kontrollieren und Finanzkrisen zu verhindern. In dieser komplexen Situation ist nicht alles so einfach wie es scheint.

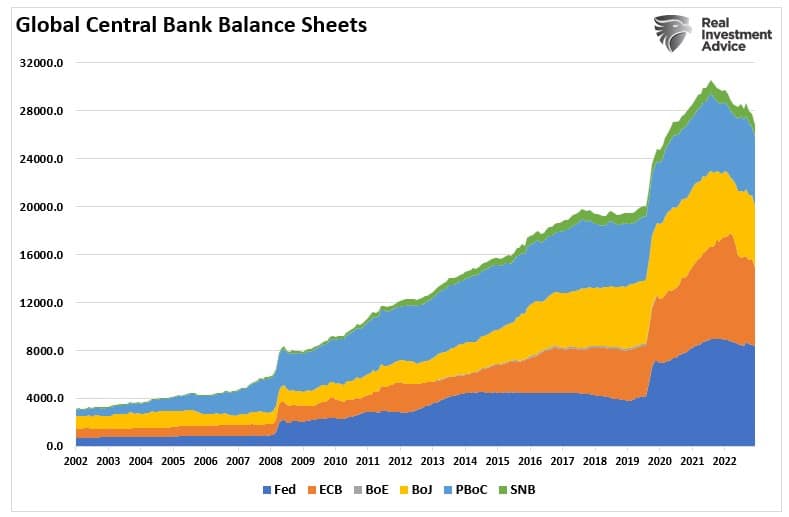

Eine aufschlussreiche Grafik verdeutlicht diese Entwicklung. Seit der Finanzkrise von 2008 sind Zentralbanken weltweit zu den Hauptkäufern von Staatsanleihen geworden.

Warum haben die Zentralbanken ein solch massives Anleihekaufprogramm aufgelegt? Ganz einfach: Um Liquidität bereitzustellen, um die deflationären Kräfte der Schulden zu bekämpfen und die globalen Volkswirtschaften vor einer Rezession zu bewahren.

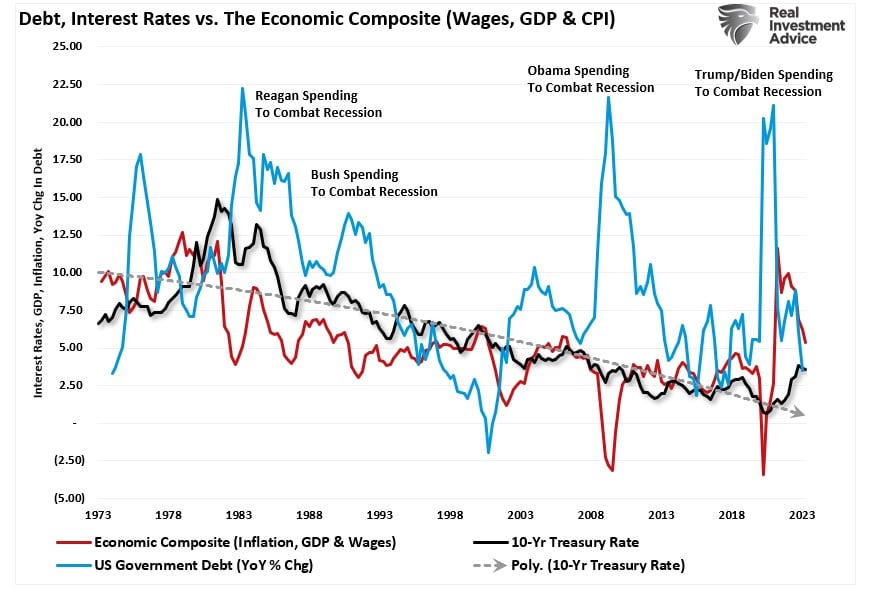

Seit 1980 hat die Regierung jedes Mal, wenn die Wirtschaft einen rezessiven Stoß erlitt, mit einer Erhöhung der Schulden geantwortet. Doch mehr Schulden führten zu einem kontinuierlichen Rückgang von Inflation, Löhnen, Wirtschaftswachstum und Zinssätzen.

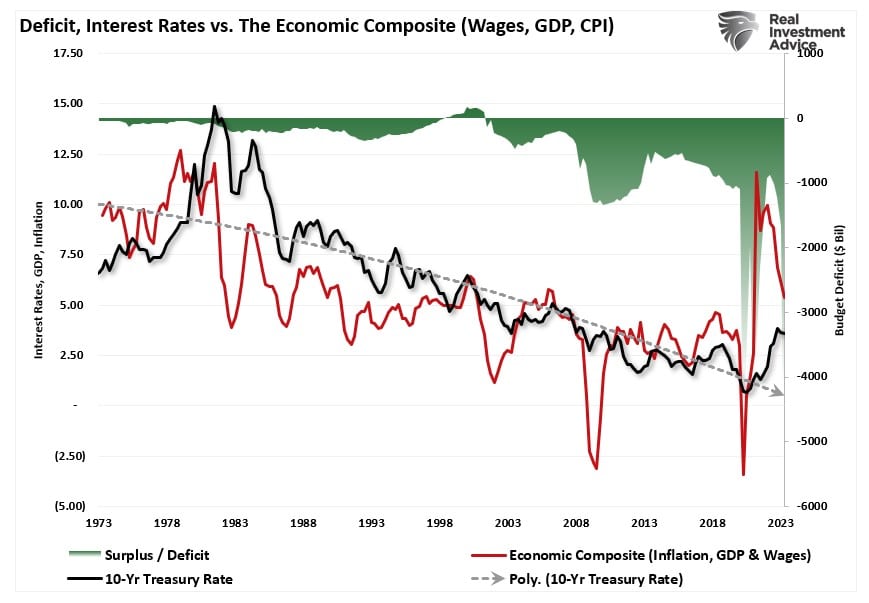

Betrachtet man den zusammengesetzten Wirtschaftsindex vor dem Hintergrund des Defizits, ergibt sich ein klareres Bild.

Die Erwartungshaltung ist, dass "dieses Mal anders ist". Mehr Schulden und größere Defizite werden zu höheren Zinssätzen führen. Das ist jedoch seit 1980 nicht mehr der Fall gewesen.

(Eine Ausnahme bildete das Jahr 2020, als Schecks an die Haushalte verschickt wurden und die Wirtschaft zum Erliegen kam, was zu einem Inflationsschub führte). Wichtiger aber ist, dass die Federal Reserve und die globalen Zentralbanken in der Falle sitzen.

Die Fed sitzt weiter in der Falle

Vor 2020 wollte die Federal Reserve eine höhere Inflation. Nach dem gescheiterten Experiment, die Wirtschaft herunterzufahren und Schecks an die Haushalte zu schicken, wünscht sich die Fed nun jedoch eine niedrigere Inflation.

Letztendlich wird sich der Wunsch der US-Notenbank erfüllen, denn eine steigende Verschuldung führt zu einem langsameren Wirtschaftswachstum und einer Disinflation.

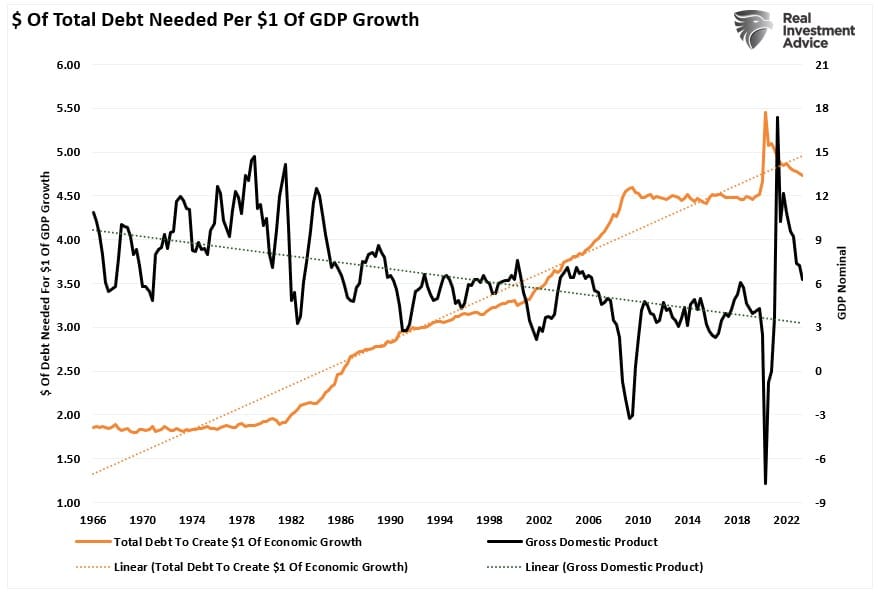

Seit 1980 sind immer höhere Schulden erforderlich, um 1 Dollar an Wirtschaftsleistung zu schaffen. Mit fast 5 Dollar Schulden, um 1 Dollar an wirtschaftlicher Leistung zu schaffen, ist es unwahrscheinlich, dass ein robusteres Wirtschaftswachstum und eine höhere Inflation möglich sind.

Selbst wenn die "Bond-Bären" Recht haben und steigende Schuldenstände und Defizite zu höheren Zinsen führen, werden die Zentralbanken Maßnahmen ergreifen, um die Zinsen künstlich zu senken.

Mit 4 % für 10-jährige Staatsanleihen bleiben die Kreditkosten im historischen Vergleich relativ niedrig. Doch selbst bei diesem Satz gibt es Anzeichen für eine konjunkturelle Verschlechterung und negative Auswirkungen auf die Verbraucher.

Wenn der Verschuldungsgrad in der Wirtschaft fast 5:1 beträgt, stellen 5 bis 6 % Zinsen eine gänzlich andere Sache dar.

- Die Zinszahlungen für die Staatsverschuldung steigen, was weitere Defizitausgaben erfordert.

- Der Immobilienmarkt entwickelt sich rückläufig. Anstatt Häuser zu erwerben, tendieren die Menschen dazu, Raten zu finanzieren. Die steigenden Zinsen bedeuten zwangsläufig höhere monatliche Ratenzahlungen.

- Höhere Zinssätze werden die Kreditkosten erhöhen, wodurch sich die Gewinnspannen der Unternehmen verringern.

- Der massive Derivatemarkt leidet unter den negativen Auswirkungen. Ein Platzen von Zinsderivaten könnte eine weitere Kreditkrise auslösen und die bereits fragile wirtschaftliche Stabilität gefährden.

- Parallel dazu steigen mit den Zinsen auch die variablen Zinszahlungen für Kreditkarten. Dies hat zur Folge, dass das verfügbare Einkommen der Verbraucher sinkt und die Zahlungsausfälle zunehmen.

- Das hat wiederum negative Auswirkungen auf die Banken, da steigende Zahlungsausfälle bei hohen Schulden die Kapitalausstattung erodieren lassen, was langfristig eine finanzielle Belastung darstellt.

- Schließlich sind steigende Zinssätze auch eine Bedrohung für bereits unterfinanzierte Pensionspläne. Diese Entwicklung führt zu erheblicher Unsicherheit hinsichtlich der Erfüllung zukünftiger Verpflichtungen

Ich könnte so weitermachen, aber Sie verstehen, worum es geht.

Die Fed wird intervenieren

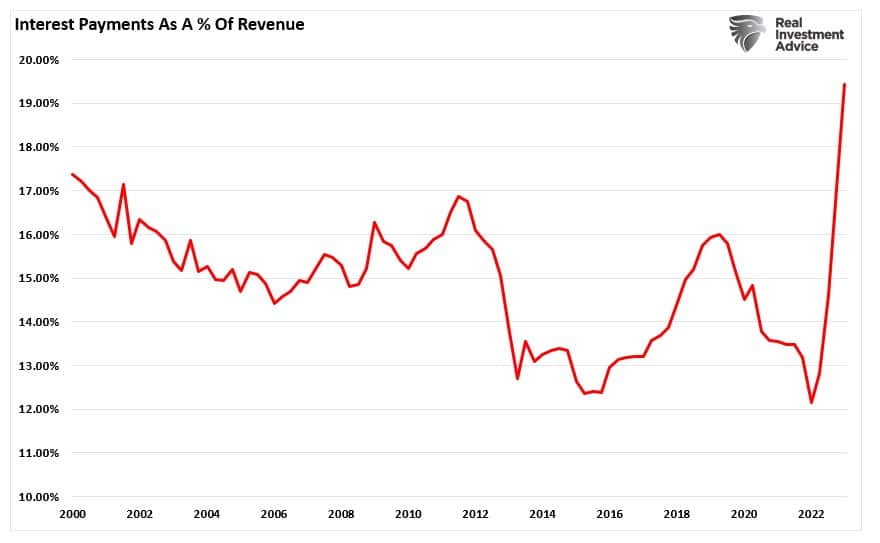

Das Problem der steigenden Kreditkosten breitet sich wie ein Virus im gesamten Finanzsystem aus. Deshalb werden die Federal Reserve und die Regierung die Zinsen sowohl durch ihre Geld- als auch durch ihre Fiskalpolitik nach unten treiben. Das gilt insbesondere dann, wenn die Zinsen für die bestehenden Schulden fast 1/5 der Steuereinnahmen verschlingen.

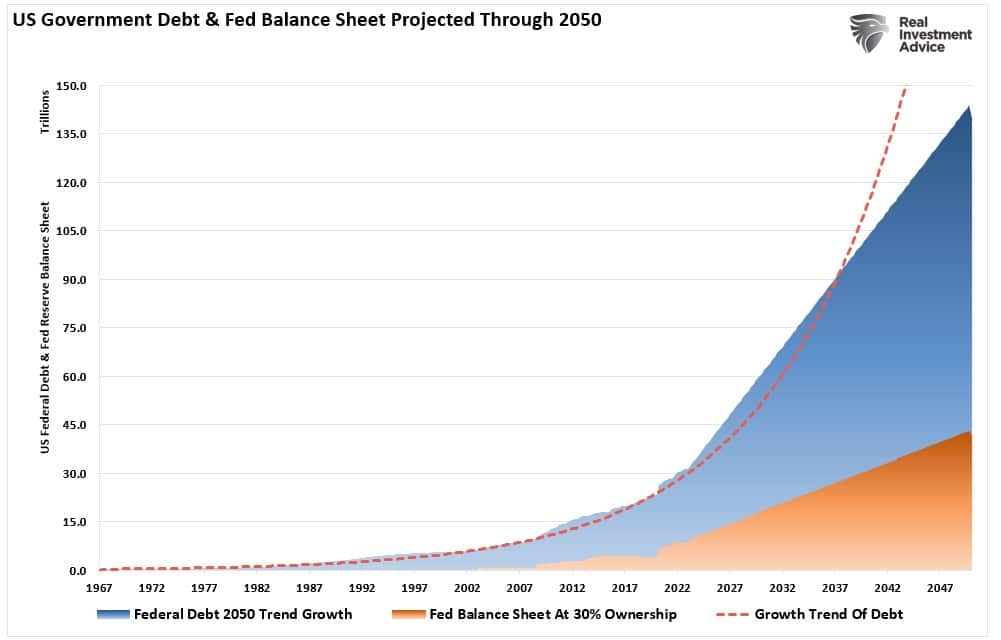

Das größte Problem bei der "Die Zinssätze müssen steigen"-These ist die Unfähigkeit der Wirtschaft, höhere Zinssätze aufgrund einer steigenden Verschuldung und wachsender Defizite zu tragen. Das Congressional Budget Office hat vor kurzem seine Verschuldungsprognose für die nächsten 30 Jahre aktualisiert.

Das nachstehende Schaubild stellt diese Analyse anhand des Wachstumstrends der Schulden dar, berücksichtigt aber auch die Notwendigkeit, dass die Federal Reserve fast 30 % dieser Emissionen monetarisieren muss.

Bei der derzeitigen Wachstumsrate wird die Schuldenlast des Bundes bis 2050 von 32 Billionen Dollar auf etwa 140 Billionen Dollar ansteigen. Unter der Annahme, dass die Fed weiterhin 30 % der emittierten Schulden monetarisiert, wird ihre Bilanz gleichzeitig auf über 40 Billionen Dollar anschwellen.

Lassen Sie das kurz auf sich wirken.

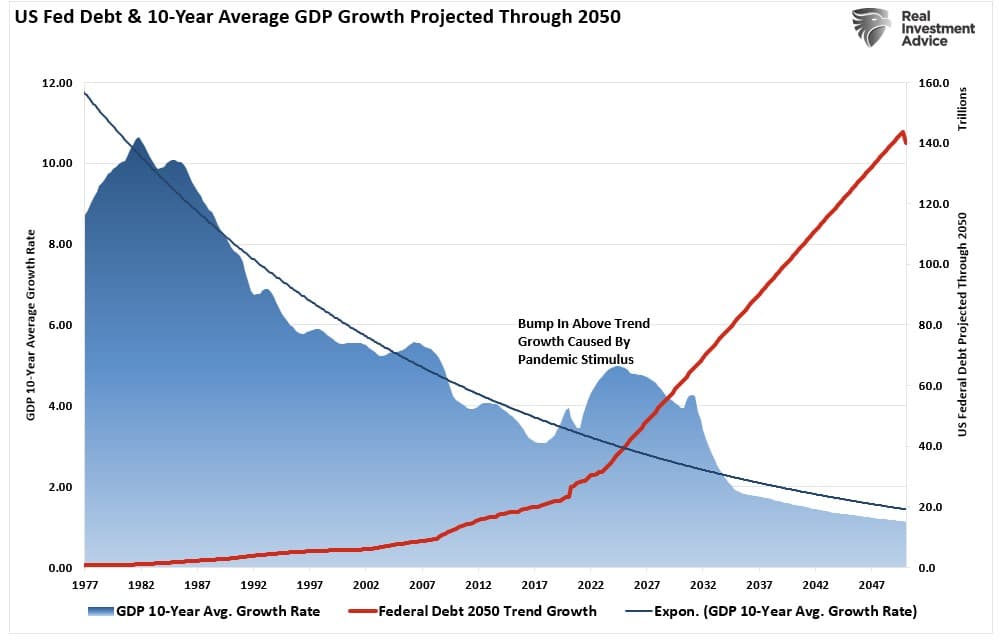

Was Sie nicht überraschen sollte, ist der Umstand, dass unproduktive Schulden kein Wirtschaftswachstum schaffen. Seit 1977 ist die durchschnittliche 10-Jahres-Wachstumsrate des BIP mit zunehmender Verschuldung stetig gesunken.

Legt man also den historischen Wachstumstrend des BIP zugrunde, so wird der Schuldenanstieg in der Zukunft zu langsameren Wachstumsraten führen.

Schlusswort

In dem Maße, wie Schulden und Defizite zunehmen, sehen sich die Zentralbanken daher gezwungen, die Zinsen wieder zu senken, um die Kreditkosten niedrig zu halten und das schwache Wirtschaftswachstum zu erhalten. Drei Probleme gibt es mit der Annahme, dass die Zinsen unbedingt steigen MÜSSEN:

Relative Zinssätze: Die Vermutung, dass die Zinsen in den USA bald nach oben ausschlagen werden, ist wohl falsch. Denn höhere Renditen auf US-Staatsanleihen ziehen Kapital aus Ländern mit niedrigen oder sogar negativen Renditen an, was den Druck auf US-Zinssätze nach unten verstärken kann. In Anbetracht des gegenwärtigen globalen Trends der Zentralbanken, die Zinssätze niedrig zu halten, um das aufkeimende Wirtschaftswachstum zu unterstützen, ist die Vorstellung eines Nullzinses für US-Staatsanleihen keineswegs unrealistisch.

Das anwachsende Haushaltsdefizit: Mit fehlender fiskalischer Disziplin in Washington und anhaltenden Versprechungen großzügiger Ausgaben wird das Haushaltsdefizit in den kommenden Jahren voraussichtlich auf über 2 Billionen Dollar anschwellen. Dies wird zwangsläufig eine vermehrte Ausgabe von Staatsanleihen erfordern, um künftige Ausgaben zu decken. Dieser Druck wird in der nächsten Rezession noch zunehmen, wenn die Steuereinnahmen zurückgehen.

Zentralbanken als aktive Käufer: Die Zentralbanken werden weiterhin Anleihen kaufen, um den Status quo aufrechtzuerhalten. Jedoch könnten sie während der nächsten Rezession zu noch aggressiveren Käufern werden. Das nächste quantitative Lockerungsprogramm (QE) der Federal Reserve, um den nächsten wirtschaftlichen Abschwung auszugleichen, könnte möglicherweise 4 Billionen Dollar oder mehr erreichen und die Rendite für 10-jährige Staatsanleihen gegen Null drücken.

Ein Blick nach Japan zeigt, wie sich die Dinge bei anhaltend niedrigen Zinssätzen entwickeln könnten.

Diese Problematik wurde von der renommierten Politikanalystin Michele Wucker bereits 2016 in ihrem Buch "The Gray Rhino" beschrieben, das in China ein englischsprachiger Bestseller wurde. Im Gegensatz zu einer unerwarteten, als "schwarzer Schwan" bezeichneten Krise, handelt es sich bei einem "grauen Nashorn" um ein mögliches Ereignis mit zahlreichen Vorwarnungen und Hinweisen, die oft ignoriert werden, bis es zu spät ist.

Es ist daher sinnvoll, auch die Schulden in diese Betrachtung einzubeziehen.