Mythos 1: Dividendenstrategien sind eigentlich alle gleich

Klingt eigentlich ganz einfach, oder? Man wählt eine Reihe renditestarker Aktien aus, stellt sie in einem Portfolio zusammen und schon ist man am Ziel. Aber wie genau wählt man die Aktien denn aus? Nur anhand des Ertrags, oder sollten auch andere Kriterien eine Rolle spielen? Wie lassen sich die Gewichtungen der einzelnen Allokationen am besten bestimmen? Nach Marktkapitalisierung, nach Rendite oder nach einem völlig anderen Kriterium? Wie so oft hängen die „richtigen“ Antworten auf diese Fragen in gewissem Maße von den konkreten Bedürfnissen des jeweiligen Anlegers ab. Aber die Vorstellung, dass alle Dividendenstrategien gleich sind, ist erwiesenermaßen eine grobe Vereinfachung.

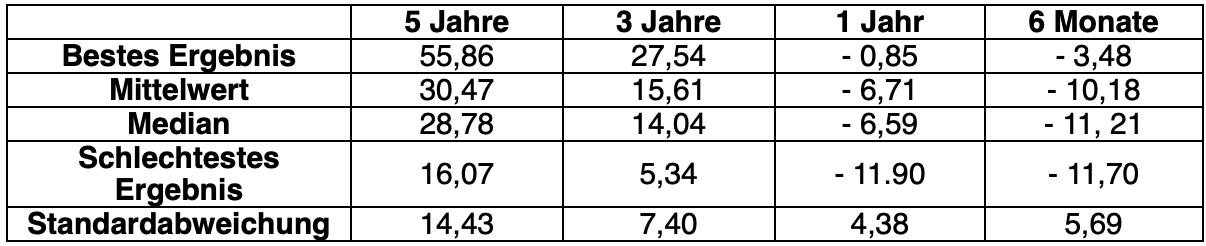

Gesamtrendite ausgewählter globaler Dividendenindizes: erhebliche Streuung

Gesamtrendite (%) bis zum 30.06.2022

Quelle: Bloomberg, Franklin Templeton, 2022. Die folgenden sechs Indizes wurden bei den Berechnungen berücksichtigt: Dow Jones Global Select Dividend Index (NYSE:FGD), LibertyQ Global Dividend Index (NYSE:FLQD), MSCI ACWI High Dividend Yield Index, SG Global Quality Income Index (ETR:LGQI), S&P Global Dividend Aristocrats Quality Income Index (ETR:ZPRG), WisdomTree Global Developed Quality Dividend Growth Index (ETR:WTEM). Alle Berechnungen beruhen auf der Performance in USD.

Mythos 2: Dividendenanlagen sind nur ein Thema für die Expertise aktiver Manager, nicht für ETFs

Diese Vorstellung steht im krassen Gegensatz zu Mythos Nummer eins, ist aber genauso falsch. Ein aktives Management kann bei Dividendenstrategien zwar Mehrwert liefern und für manche Anleger die richtige Wahl sein, in der Regel ist dies jedoch mit (sowohl finanziellen als auch anderweitigen) Kosten verbunden. Der für die Due Diligence eines Bottom-up-Managers (der sich stärker auf unternehmensspezifische Merkmale als auf allgemeinere makroökonomische Faktoren konzentriert) erforderliche Aufwand und das Risiko einer grundsätzlichen Verlagerung des Anlagestils sind nur zwei Beispiele dafür.

Aktive, fundamental ausgerichtete Manager stützen ihre Analyse häufig auf drei Finanzaufstellungen eines Unternehmens: Die Gewinn- und Verlustrechnung (GuV), die Bilanz (BL) und die Kapitalflussrechnung (CF).

Jede dieser Aufstellungen enthält wichtige numerische Informationen, die sich standardisieren und im Rahmen einer rein quantitativen, regelbasierten Anlagestrategie einsetzen lassen. Bei Franklin Templeton konzentrieren wir uns auf die folgenden Kriterien:

- Eigenkapitalrendite (aus der Gewinn- und Verlustrechnung und der Bilanz),

- Ertragsvariabilität (GuV)

- Barrendite auf Vermögen (CF, BL)

- Fremdkapitalquote (BL)

Diese Methode ahmt den Ansatz eines aktiven Managers nach, ohne dabei diskretionäre Entscheidungen – beispielsweise über den Zeitpunkt von Käufen oder Verkäufen – zu treffen.

Mythos 3: Je höher die Dividendenrendite, desto besser – denn genau darum geht es bei Dividendenanlagen ja!

Es stimmt schon: Bei Dividendenanlagen geht es darum, attraktive Dividenden zu erhalten. Wir sind jedoch der Meinung, dass dies nur ein Teil der Geschichte ist. Wenn man sich ausschließlich auf hohe Dividendenrenditen konzentriert, setzt man sich mindestens zwei Risiken aus: Erstens, dass man am Ende ein stark konzentriertes Portfolio mit nur einer Handvoll Sektoren oder Aktien hat. Und zweitens, dass die hohe Rendite möglicherweise niemals realisiert wird, da das Unternehmen in Schwierigkeiten gerät, seine Ausschüttungen kürzen oder gänzlich einstellen muss oder – schlimmer noch – zahlungsunfähig wird. Es gibt natürlich keine Garantie, dass dies nicht auch bei Unternehmen mit höherer Qualität passieren wird, aber die Fundamentaldaten, und zwar insbesondere die Rentabilität, sind wichtig. Ein weniger rentables Unternehmen muss entweder einen hohen Anteil seines (niedrigen) Gewinns ausschütten und deswegen auf Investitionen in künftige Wachstumsmöglichkeiten verzichten oder auf seine Rücklagen zurückgreifen. Weder die eine noch die andere Option lässt sich dauerhaft aufrechterhalten, sodass sich die Aktie als „Dividendenrenditenfalle“ entpuppen könnte. Es gibt keine in Stein gemeißelten Regeln dafür, wann genau eine Rendite zu hoch ist. In unserem Ansatz achten wir daher sowohl auf attraktive Renditen als auch auf eine Erfolgsbilanz stabiler oder steigender Dividenden und nehmen eine gründliche Bewertung der Qualität des jeweiligen Unternehmens vor.

Mythos 4: Steigende Zinsen verheißen für Dividendenwerte nichts Gutes

Tatsächlich kann das Gegenteil der Fall sein. In den letzten beiden Zinserhöhungszyklen der US-Notenbank (von 2004 bis 2006 und von 2016 bis 2018) entwickelten sich Aktien allgemein gut. Im ersten Zyklus konnten Unternehmen, die Dividenden ausschütten, den breiteren Markt deutlich übertreffen, während sie im zweiten Zyklus geringfügig zurückrückblieben. Der Unterschied zwischen qualitativ hochwertigen Dividendenaktien und Titeln, die besonders hohe Dividenden ausschütten, war in beiden Fällen gering. Wirtschaftlich betrachtet lässt sich das daran erklären, dass steigende Zinsen zwar rein mathematisch negative Auswirkungen auf Vermögenswerte haben, sie jedoch auch eine robuste Wirtschaft signalisieren können, bei der die Zentralbanken eingreifen, um eine Überhitzung und eine anschließende Rezession zu verhindern.

Dieses Mal dürfte sich die Situation vermutlich etwas anders gestalten. Erstens wird derzeit weltweit viel von einer Rezession gesprochen, da die Weltwirtschaft mit den beispiellosen Konsequenzen von zwei Ereignissen konfrontiert ist, die es seit Jahrzehnten nicht mehr gegeben hat: der Covid-19-Pandemie und einem Krieg im Herzen Europas. Zweitens (und teilweise als Folge des ersten Aspekts) haben die Inflationsraten den höchsten Stand seit mehreren Jahrzehnten erreicht, und die Geldpolitik muss mit relativ wenig Rücksicht auf die aktuelle Wirtschaftslage Aufholarbeit leisten.

Genaugenommen könnte eine Rezession sogar erforderlich sein, um die Inflation zu bekämpfen.

Fazit: Die Hypothese, dass sich Dividendenwerte bei steigenden Zinsen schlechter entwickeln müssen, wird durch die Daten nicht gestützt. Seit Beginn des Jahres 2022 haben sich Dividendenstrategien in der Tat im Vergleich zu den breiteren Aktienmärkten als relativ sicherer Zufluchtsort erwiesen. Wir sind der Meinung, dass sich Unternehmen mit starken Fundamentaldaten und attraktiven Renditen – ohne die großzügige Unterstützung der Zentralbanken, an die sich die Märkte gewöhnt haben – in einem Szenario mit schwächer werdender Inflation und Zinsen, die weiterhin über dem Niveau der letzten beiden Jahre liegen, gut entwickeln könnten.

Mythos 5: Dividendenwerte sind im Vergleich zum breiten Markt immer die sicherere, defensivere Wahl

Während des im März 2020 verzeichneten Abverkaufs war der Unterschied zwischen den meisten Dividendenstrategien (einschließlich qualitativ hochwertiger Dividendenwerte) und dem breiten Markt beispielsweise relativ gering. Es kam ein Gefühl der Panik auf, und in der Hitze des Gefechts erschienen vielen die Fundamentaldaten nicht mehr relevant. Selbst unter den besten Umständen ist es schwierig, den beizulegenden Zeitwert eines Unternehmens zu bestimmen. Konstante Dividendenausschüttungen an Anleger können jedoch durch die Anwendung von Ansätzen, die beispielsweise auf eine Diskontierung zukünftiger Dividenden oder Cashflows setzen, eine objektivere Untergrenze für die Bewertung bieten. Bei Wachstumsunternehmen oder dem breiteren Markt gestaltet sich die Anwendung solcher Modelle schwieriger.

Nichtsdestotrotz sollten sich Dividendenanleger vor einem falschen Gefühl der Sicherheit hüten.

Mittel- und langfristig können Anleger, die Rendite und Qualität kombinieren, jedoch zumindest dahingehend zuversichtlich sein, dass ihre Positionen die Kursrückgänge früher oder später überstehen werden – und dabei weiterhin stabile Ausschüttungen einstreichen.