Beim international tätigen Anlagen- und Maschinenbauer Dürr ist die Lage seit geraumer Zeit durchwachsen. Dementsprechend notiert die Aktie nach einem volatilen Jahresverlauf aktuell knapp 50 % unter ihrem Stand zu Beginn des Jahres. Gegenüber den Höchstständen von 2017 hat sich der Wert der Aktie damit mittlerweile um zwei Drittel reduziert. Zwar hat Dürr für die ersten neun Monate des Jahres gute Geschäfszahlen geliefert, aber ein Blick auf den Ausblick für 2024 lässt erahnen, dass die Talsohle noch nicht endgültig durchschritten ist.

Mit über 92 Standorten in 28 Ländern der Erde gehört Dürr (ETR:DUEG) (ISIN: DE0005565204) zu den weltweit führenden Anbietern im Bereich Anlagen- und Maschinenbau für die Industrieproduktion. Die Produktpalette deckt ein breites Spektrum ab und reicht von Lackierereien und Endmontagewerken für die Automobilindustrie, über Montage-, Prüf- und Befülltechnik bis hin zu Maschinen und Produktionsanlagen für die holzbearbeitende Industrie. Gerade letztere Division stellt die Stuttgarter aktuell vor Herausforderungen, die den Ausblick für 2024 belasten. Die Tochtergesellschaft HOMAG, tätig im Maschinenbau für die holzbearbeitende Industrie, leidet unter einer zyklischen Nachfrageschwäche. Von Konzernseite wurde bereits eine Reduzierung der Kapazitäten und Stellenabbau angekündigt, um dem negativen Ergebniseinfluss entgegenzuwirken.

Das Zahlenwerk für die ersten neun Monate des laufenden Geschäftsjahres liest sich zunächst gut. Ein solider Auftragseingang und eine deutlich verbesserte EBIT-Marge vor Sondereinflüssen von 5,7 % (9M/2022: 4,8 %) haben die Konzernleitung dazu veranlasst, die positive Prognose für das laufende Geschäftsjahr aufrecht zu erhalten. Operativ rechnet Dürr mit einer Umsatzsteigerung von mindestens 4,3 % auf 4,5 Mrd. EUR (Vorjahr: 4,3 Mrd. EUR) und einem bereinigten EBIT von 270 Mio. EUR (2022: 232 Mio. EUR) bei einer bereinigten EBIT-Marge von 6 bis 7 % (Vorjahr: 5,4 %). Weniger positiv liest sich jedoch die revidierte Prognose für das kommende Jahr. Aufgrund von erwarteten Umsatzeinbußen bei HOMAG rechnet die Konzernführung für 2024 mit einer Umsatzsteigerung von 5 bis 10 % und einer deutlich niedrigeren EBIT-Marge vor Sondereffekten von nur noch 4,5 bis 6 %.

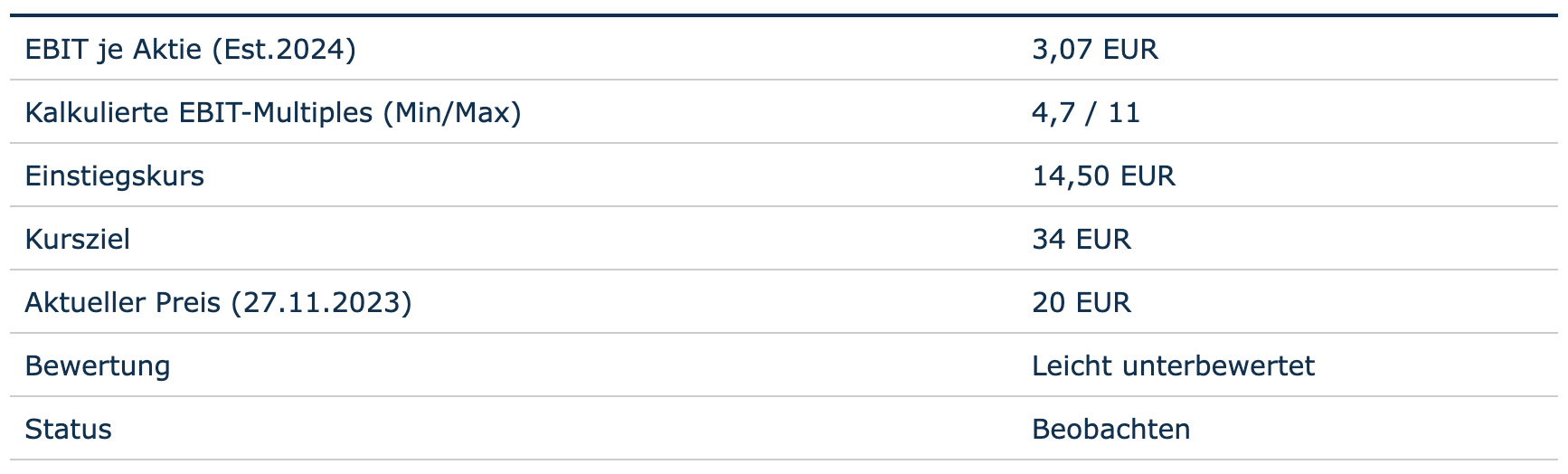

Bewertung auf Basis des EBIT

Für die Ermittlung des zu erwartenden Marktgleichgewichts für 2024 – also der Schwankungsbreite, in der sich die Dürr-Aktie bewegen dürfte – gehen wir von den niedrigsten zu erwartenden Ertragsgrößen aus. Bei einer erwarteten Umsatzsteigerung von 5 % auf Basis der Umsatzprognose von 4,5 Mrd. für 2023 gelangen wir zu einem Umsatz von 4,73 Mrd. EUR für 2024. Mit einer erwarteten bereinigten EBIT-Marge von mindesten 4,5 % für 2024 ergibt sich daraus nur noch ein bereinigtes EBIT von knapp 213 Mio. EUR oder 3,07 EUR je Aktie.

Ein Blick auf die EBIT-Multiples des laufenden Jahres zeigt: Der Markt hat für Dürr in 2023 bereits ein deutlich höheres Risiko eingepreist. Während das minimale Vielfache von Jahreshöchstkurs in Relation zu bereinigtem EBIT je Aktie in den letzten 10 Jahren – exklusive der Jahre 2021 und 2022 – durchschnittlich das 7,3-fache betrug, war es in 2023 im besten Fall noch das 4,7-fache - ausgehend von einem bereinigten EBIT von 270 Mio. EUR. (3,90 EUR je Aktie) und dem bisherigen Tiefstkurs von 18,46 EUR. Diese Verschiebung von 2,6 Zählern unterstellen wir auch auf der Oberseite und passen das durchschnittliche maximale jährliche EBIT-Multiple der letzten 10 Jahre von 13,6 an auf 11. Auf Basis der EBIT-Multiples von 4,7 und 11 ergibt sich bei einem EBIT von 3,07 EUR je Aktie ein Einstiegskurs von 14,50 EUR und ein Kursziel von 34 EUR für 2024.

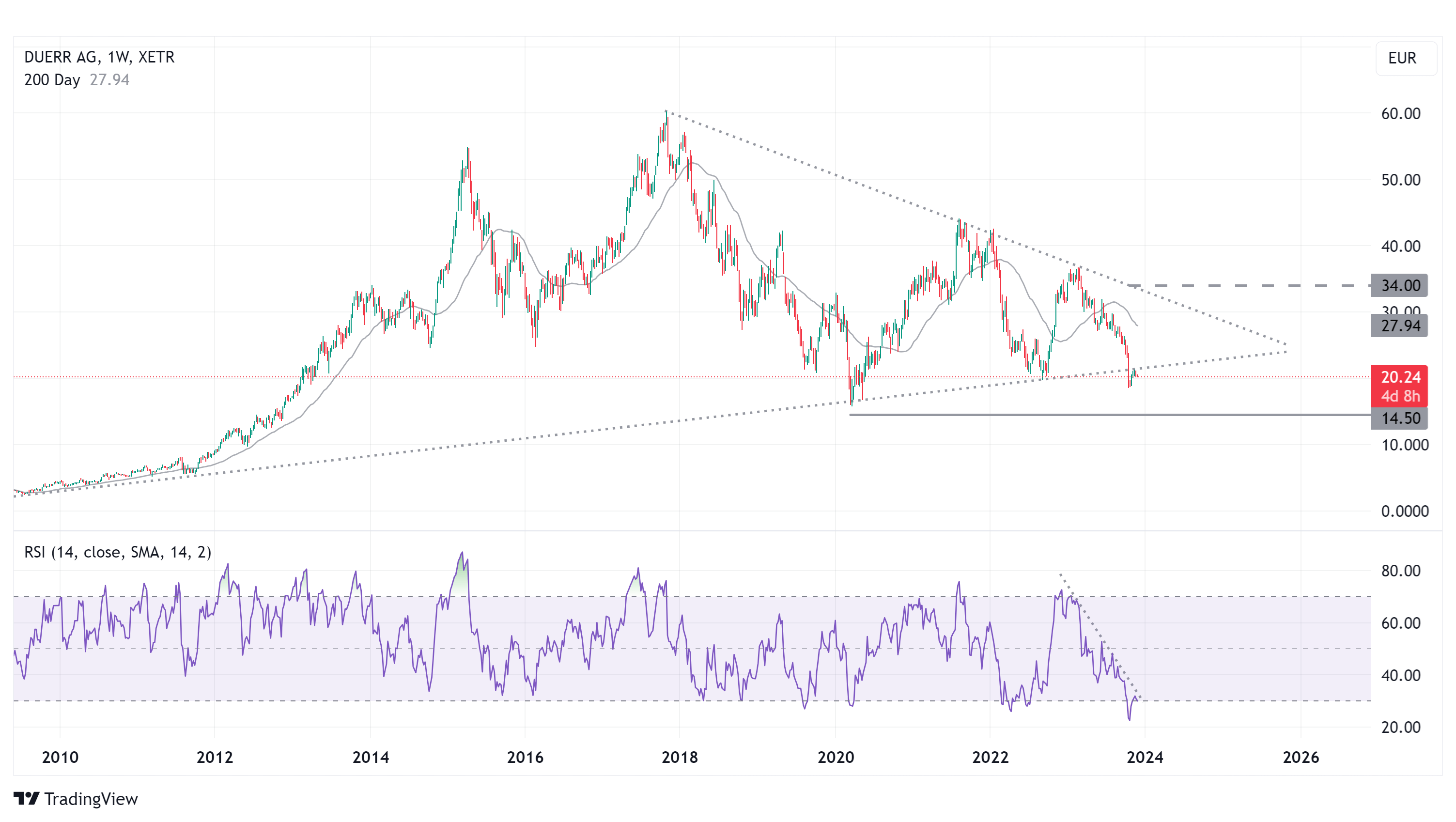

Charttechnik

Die Notierung von Dürr hat seit dem Allzeithoch in 2017 bei 60 EUR eine volatile Seitwärtsbewegung innerhalb einer großen Schwankungsbreite vorgelegt, die zur Ausbildung einer Dreiecksformation geführt hat, deren untere Begrenzung im Oktober klar unterschritten wurde. Technisch ergibt sich aus diesem Bruch zunächst weiteres Abwärtspotential bis zur nächsten Unterstützung bei 16 EUR. Darunter lägen die nächsten Unterstützungszonen bei 12,50 EUR und 9 EUR. Gelingt der Wiedereintritt in den langfristigen Aufwärtstrend, dann lägen die nächsten Widerstände bei 25 und 28 EUR (200-Tage-Linie). Die relative Stärke auf Basis von 14 Wochen ist bereits deutlich überverkauft und könnte zunächst für eine Erholung sprechen.

Fazit

Die Lage bei Dürr erscheint in Anbetracht des Zahlenwerks für 2023 nicht dramatisch. Der Konzern hat bereits Maßnahmen in die Wege geleitet, um die Tochter HOMAG in den nächsten beiden Jahren wieder auf profitable Beine zu stellen und hält an seinem Ziel fest, bis 2026 eine bereinigte EBIT-Marge von 8 % zu erwirtschaften. Die jüngste Entwicklung des EBIT-Multiples in Verbindung mit der konzerneigenen operativen Ertragsprognose für 2024 deuten jedoch zunächst auf weiteres Abwärtspotential hin. Dieser Eindruck wird bestärkt durch die charttechnische Lage. Auf dem aktuellen Kursniveau erachten wir die Dürr-Aktie in Relation zum geschätzten operativen Ergebnis für 2024 auf bereinigter Basis als leicht unterbewertet. Wir beobachten die Aktie, um tiefere Niveaus zum Einstieg zu nutzen.

Hier finden Sie weitere Beiträge & Analysen von Aktienbewertung.de