Aus wirtschaftlicher Sicht häufen sich die Wetten auf ein "Szenario OHNE Landung", in dem eine Rezession vollständig vermieden wird. Yahoo Finance stellte am vergangenen Freitag folgendes fest:

“Das neu definierte "No-Landing"-Szenario geht von einer Entwicklung aus, bei der sich die Inflation nicht wirklich abkühlt, während das Wirtschaftswachstum anhält, selbst wenn die Zinsen aufgrund der Bemühungen der Fed, die Preisentwicklung unter Kontrolle in den Griff zu bekommen, auf einem hohen Niveau bleiben.

Mit anderen Worten: Der Markt geht davon aus, dass die Inflation in einem Jahr deutlich über dem Inflationsziel der Fed von 2 % liegen wird. Man könnte es auch so ausdrücken - anstatt eine Rezession und eine niedrigere Inflation zu erwarten, steigen die kurzfristigen Inflationserwartungen und sind nicht mehr verankert."

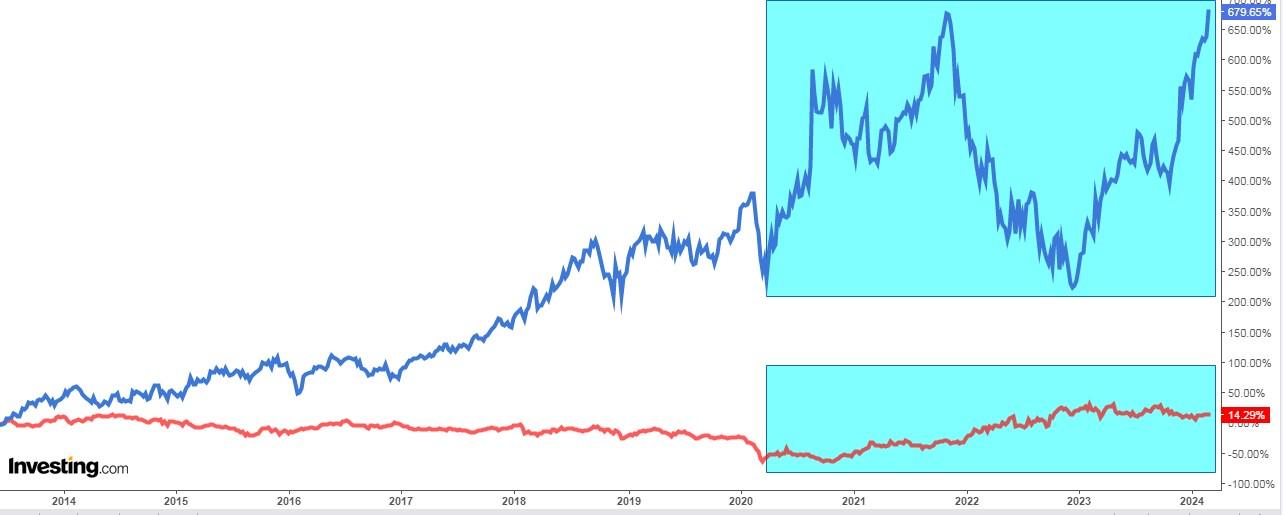

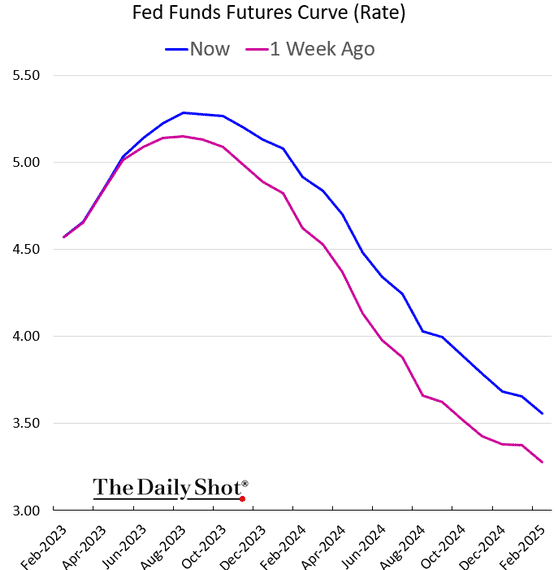

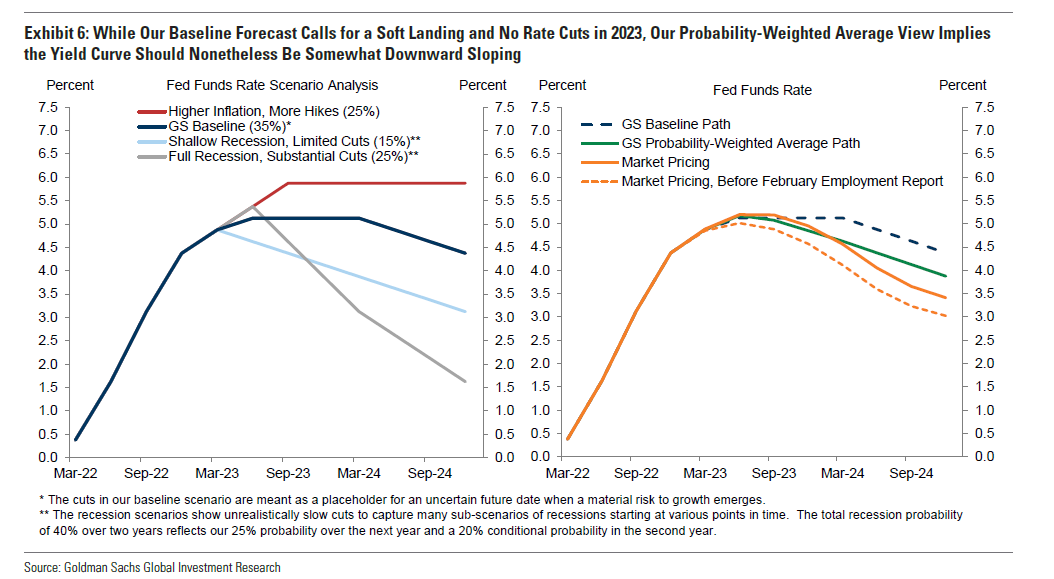

Ein Zeichen dafür, dass die Märkte das Szenario "No-Landing" einpreisen, ist die Entkopplung von Fed und Märkten. Die Fed Funds Futures zeigen, dass der Markt mit Zinssenkungen ab Mitte des Jahres rechnet, auch wenn sich der Endzinssatz für den US-Leitzins nach oben verschoben hat.

Das Problem mit dem Szenario "No-Landing" ist jedoch folgendes.

Was würde die Fed zu einer Zinssenkung veranlassen?

- Wenn der Marktanstieg anhält und die Wirtschaft nicht in eine Rezession gerät, gibt es für die Fed keine Notwendigkeit, die Zinsen zu senken.

- Noch wichtiger ist, dass es für die Fed keinen Grund gibt, den Abbau von Liquidität über ihre Bilanzstrategie einzustellen.

- Außerdem gibt es bei einem "No-Landing"-Szenario keinen Grund für den Kongress der Vereinigten Staaten, fiskalische Hilfen zu gewähren, die die Geldmenge steigern.

Sehen Sie das Problem eines solchen "No-Landing"-Szenarios?

"Keine Landung ist unlogisch, denn es bedeutet im Wesentlichen, dass die Wirtschaft weiter expandiert, und das ist Teil eines laufenden Konjunkturzyklus und kein Ereignis. Es ist einfach ein kontinuierliches Wachstum. Hat das nicht zur Folge, dass die Fed die Zinsen weiter anheben muss, und erhöht das nicht das Risiko einer harten Landung?" - Chefvolkswirt Gregory Daco, EY

Dieser letzte Satz ist besonders bemerkenswert.

Die Fed ist mit ihrer Strategie noch nicht am Ende

Die Fed Funds Futures kalkulieren aktuell eine 21%ige Chance ein, dass die Fed die Zinsen anlässlich der März-Sitzung um 0,50 % anheben wird. Die Wahrscheinlichkeit ist zwar immer noch relativ gering, aber man muss natürlich bedenken, dass sie vor zwei Wochen noch bei Null lag. Im Januar gingen viele Analysten davon aus, dass die FOMC-Sitzung im Februar die letzte Zinserhöhung in diesem Zyklus mit sich bringen würde.

Die jüngste Flut von Wirtschaftsdaten wie die starken Beschäftigungszahlen im Januar, der Anstieg der Inflation um 0,5 % und der Bericht über solide Einzelhandelsumsätze geben der US-Notenbank weiterhin keine Gründe dafür, in absehbarer Zeit eine Pause einzulegen. Das derzeitige Basisszenario geht davon aus, dass die Fed den Zinssatz um weitere 0,75 % erhöht, womit der Endsatz bei 5,25 % läge.

Diese Ansicht wurde letzte Woche von den Fed-Präsidenten Loretta Mester und Jim Bullard unterstützt.

- Jim Bullard: "Ich würde nicht ausschließen, dass ich eine Erhöhung um 50 Bp im März unterstützen würde."

- Jim Bullard: "Die Fed riskiert eine Wiederholung der 1970er Jahre, wenn sie die Inflation nicht bald bremsen kann."

- Jim Bullard: "Zum jetzigen Zeitpunkt halte ich einen Leitzins im Bereich zwischen 5,25 und 5,5 % für angemessen."

- Loretta Mester: "Die Rückkehr zur Preisstabilität wird schmerzhaft sein."

- Loretta Mester: "Es werden nicht immer 25 [Basispunkte] sein / Wie wir gezeigt haben, können wir schneller handeln, wenn die Wirtschaft es erfordert. Und wir können bei jedem einzelnen Treffen größere Erhöhungen vornehmen."

Wie Gregory Daco feststellte, deutet diese Art von Rhetorik weder auf ein "No-Landing"-Szenario hin, noch bedeutet sie, dass die Fed die Zinsen bald senken wird.

Der einzige Grund für Zinssenkungen ist eine Rezession oder ein finanzielles Ereignis, das eine Geldpolitik erfordert, die steigende Risiken ausgleicht. Dies geht aus dem nachstehenden Chart hervor, in dem die Zinssätze bei Einsetzen einer Rezession gesenkt werden.

Das Risiko des "No-Landing"-Szenarios besteht natürlich darin, dass es sich auf verzögerte Wirtschaftsdaten stützt. Das Problem dieser Daten ist, dass der verzögerte Effekt der geldpolitischen Straffung noch nicht zum Tragen gekommen ist. In den nächsten Monaten werden die Daten die Auswirkungen der höheren Zinssätze auf die verschuldete Wirtschaft vollständig widerspiegeln.

Noch wichtiger ist, dass, wie Loretta Meister letzte Woche erklärte, das Szenario "keine Landung" keine Option ist, um die Inflation unter Kontrolle zu bringen. In Wirklichkeit "wird die Rückkehr zur Preisstabilität schmerzhaft sein."

Wirtschaftsdaten werden schwächer

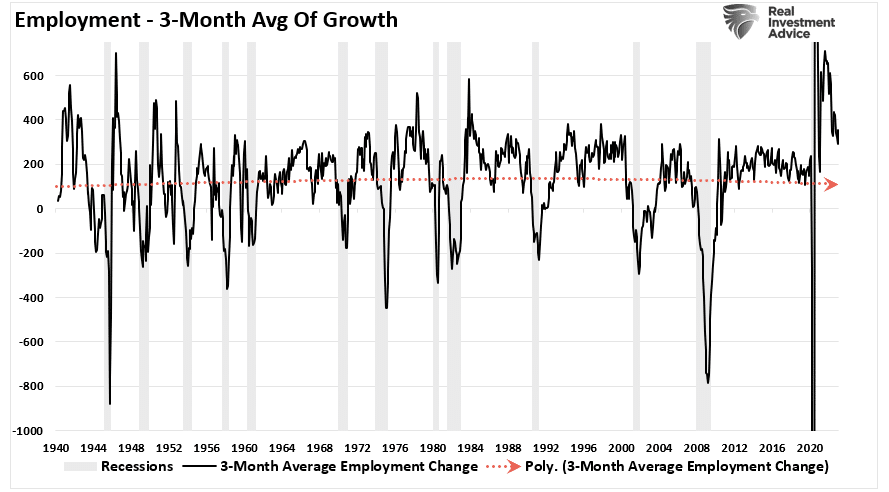

Wie bereits im Newsletter vom vergangenen Wochenende erwähnt, konzentrieren sich die Mainstream-Analysen auf die monatlichen Wirtschaftsdaten. Diese kurzsichtigen Beobachtungen verkennen oft die großen Zusammenhänge. Bei Wirtschaftsdaten gilt das gleiche wie bei der Geldanlage: "The trend is your friend".

"Zum Beispiel hat die Fed nach den soliden Beschäftigungszahlen im Januar sicherlich viele Gründe, die Geldpolitik weiter zu straffen. Wenn das Ziel darin besteht, die Inflation durch eine Verlangsamung der wirtschaftlichen Nachfrage zu verringern, muss das Beschäftigungswachstum zurückgehen. Betrachtet man allerdings das Beschäftigungswachstum, stellt man tatsächlich eine Verlangsamung fest. Das Beschäftigungswachstum im 3-Monats-Durchschnitt hat sich, wie man sehen kann, verringert. Die Beschäftigung nimmt zwar immer noch zu, aber der Trend signalisiert, dass das Beschäftigungswachstum in den nächsten Monaten wahrscheinlich negativ werden wird.

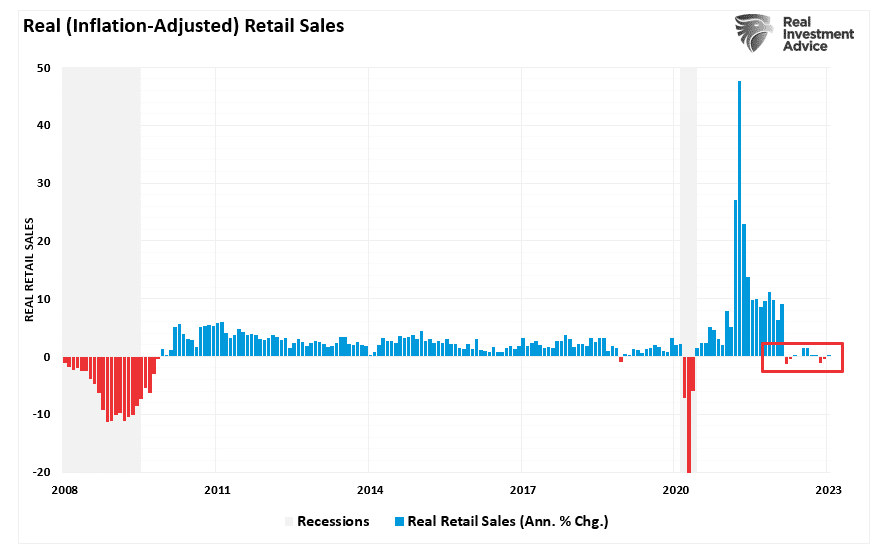

"Die Daten zu den Einzelhandelsumsätzen für den Monat Januar zeigen ebenfalls eine Verschlechterung. In der vergangenen Woche stiegen die Einzelhandelsumsätze im Januar um 3 %, der stärkste Anstieg seit März 2021, als Bidens Konjunkturhilfen die Haushalte erreichten. Allerdings handelt es sich dabei um einen nominalen Anstieg. Mit anderen Worten: Obwohl die Verbraucher keine "Konjunkturpakete" zur Ankurbelung ihrer Ausgaben erhielten, gaben sie inflationsbereinigt 'mehr aus, um weniger zu kaufen' . In den letzten 11 Monaten, als das Konjunkturprogramm auslief, stagnierten die realen Einzelhandelsumsätze.”

"Während der größte Teil des Beschäftigungswachstums auf die Wiedereinstellung von entlassenen Mitarbeitern zurückzuführen ist, wird der durch das Konjunkturprogramm ausgelöste Anstieg der Einzelhandelsumsätze letztendlich wieder zu einem Beschäftigungswachstum führen. Der Grund dafür ist, dass Menschen letztlich nur das ausgeben können, was sie verdienen. Wie man sieht, ist die Entkopplung von Einzelhandelsumsätzen und Beschäftigung unhaltbar."

Die Rückkehr der Daten zur wirtschaftlichen Normalität wird letztlich zu etwas ganz anderem führen als zu einem Szenario "ohne Landung".

Wir sind der Meinung, dass die Optimisten wieder einmal das Falsche aus dem Kaffeesatz lesen.

Das derzeitige "No-Landing"-Szenario entbehrt jeder Logik und steht im Widerspruch zu dem Ziel der Fed, den Inflationsdruck zu bekämpfen. Und das ist für Aktien in diesem Jahr wahrscheinlich nicht zuträglich.

Die Optimisten haben Recht, dass die Fed die Zinsen irgendwann senken wird. Sie wird dies jedoch tun, um die Auswirkungen einer Rezession auszugleichen. Das ist nicht gleichbedeutend mit höheren Aktienkursen, da sich die Märkte auf niedrigere Unternehmensgewinne einstellen müssen.

Glauben Sie nur etwas, dass wirklich Sinn macht.

Es gibt das "No-Landing"-Szenario - und ansonsten gibt es die Realität.