In unserem kürzlich an dieser Stelle veröffentlichten Kurzdossier zum Anleihemarkt haben wir uns diese Fragen gestellt:

Ist diesmal alles anders?

Unsere Einschätzung der Attraktivität von Anleihen lässt sich sehr einfach zusammenfassen. Im Kern läuft es auf eine einfache Frage hinaus: Ist diesmal alles anders?

Haben sich die wirtschaftlichen Trends vor der Pandemie vor vierzig Jahren umgekehrt? Haben sich die internen Prozesse der Wirtschaft in den letzten drei Jahren nachhaltig verändert?

Genauer gesagt: Werden sich die Verlangsamung des Produktivitätswachstums, die Abschwächung der demografischen Entwicklung und die Zunahme der Verschuldung umkehren und das Wirtschaftswachstum wieder ankurbeln?

NEIN. Das alles ist auch diesmal nicht anders. Der wirtschaftliche Gegenwind herrscht nach wie vor. Er wird schließlich die massiven pandemiebedingten Impulse überwinden, die die Wirtschaft bisher stützen.

In diesem Artikel verwenden wir ein klassisches Anleihenmodell, das es uns ermöglicht, das erwartete Wirtschaftswachstum, das sich aus den Anleiherenditen ergibt, zu berechnen. Wie man sieht, geht der Anleihemarkt davon aus, dass das Wirtschaftswachstum deutlich über den Erwartungen der letzten 20 Jahre liegen wird. Wenn das stimmt und sich die Dinge dieses Mal anders entwickeln, könnten die aktuellen Anleiherenditen angemessen oder sogar zu niedrig sein. Wenn es dieses Mal jedoch nicht anders ist, liegt der Markt mit seinen Wachstumserwartungen völlig daneben, und die Anleiherenditen sind zu hoch.

Zusammensetzung der Anleiherenditen

Die Renditen von US-Staatsanleihen werden von drei Faktoren bestimmt: Laufzeitprämie (term premium), Inflation und Konjunkturerwartungen. Da Staatsanleihen als risikofrei gelten, bleibt das Kreditrisiko außen vor. Mehr dazu können sie unserem kürzlich veröffentlichten Artikel nachlesen.

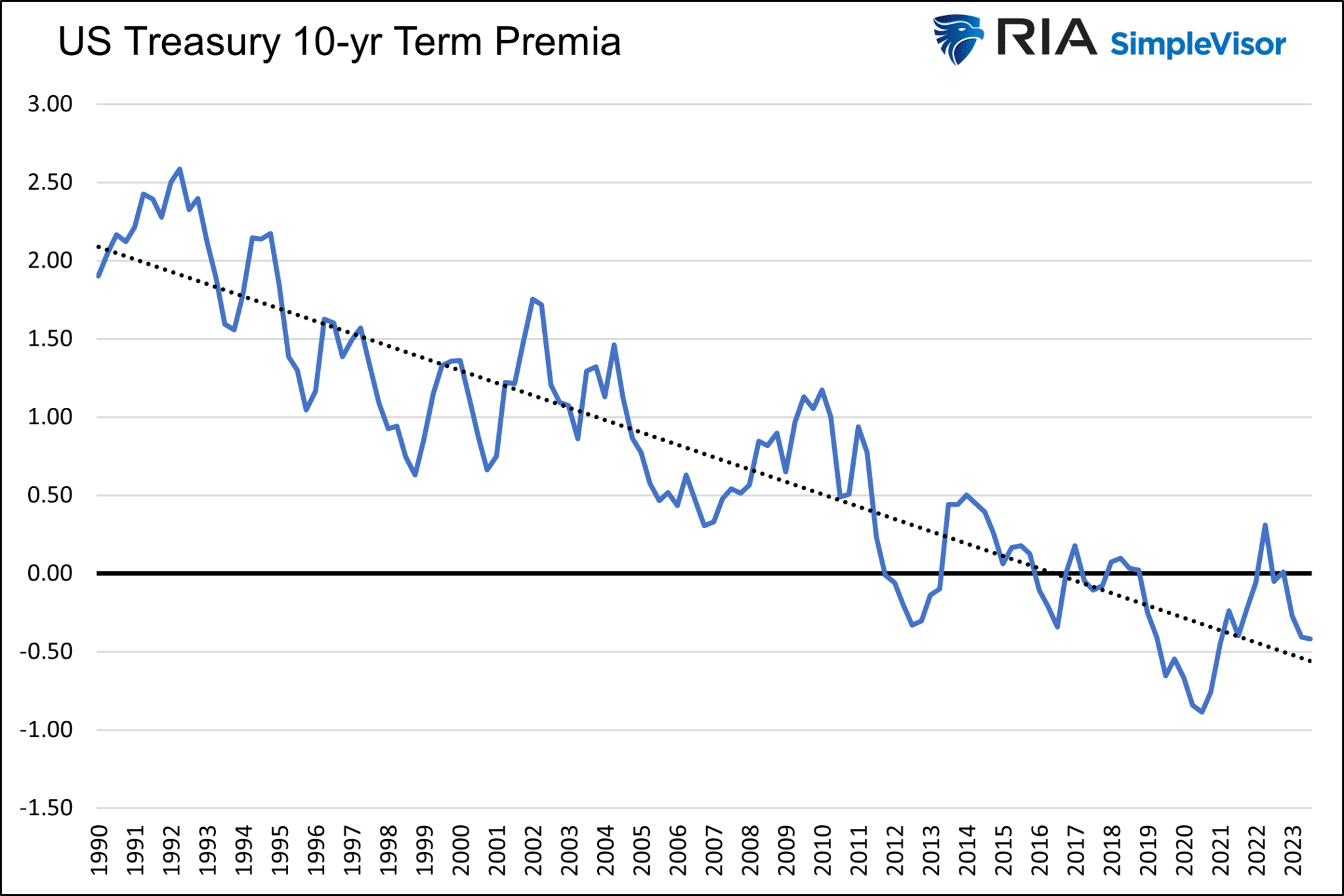

Laufzeitprämien

Der Laufzeitaufschlag, auch Laufzeitprämie genannt, ist der Betrag, um den die Rendite einer langfristigen Anleihe die erwarteten Renditen von Kurzläufern übersteigt. Sie beziffert den Betrag, den Anleger für die Bindung an einen langfristigen Zinssatz im Vergleich zu einer Reihe kürzerer Zinssätze erwarten.

Laufzeitprämien sind keine exakte Wissenschaft, aber es gibt viele Modelle, die sie berechnen, darunter das Drei-Faktoren-Nominallaufzeitenstrukturmodell (Three-Factor Nominal Term Structure Model) der Fed. Wir verwenden dieses Modell, um die Renditen im Verlauf dieses Artikels aufzuschlüsseln.

Das nachfolgend dargestellte Fed-Modell zeigt einen stetigen Rückgang der Laufzeitprämie in den letzten +30 Jahren. Da die Zinssätze zuverlässig nach unten tendieren, sind die Anleger langfristiger Bonds zunehmend bereit, eine geringere Laufzeitprämie zu akzeptieren, da sie davon ausgehen, dass die kurzfristigen Renditen immer weiter nach unten tendieren werden.

Wie man sieht, hat sich der Aufschlag seit 2018 in einen Abschlag verwandelt. Diese Entwicklung impliziert, dass eine Reihe von kurzfristigen Zinssätzen in den nächsten zehn Jahren im Durchschnitt unter den derzeitigen langfristigen Zinssätzen liegen werden

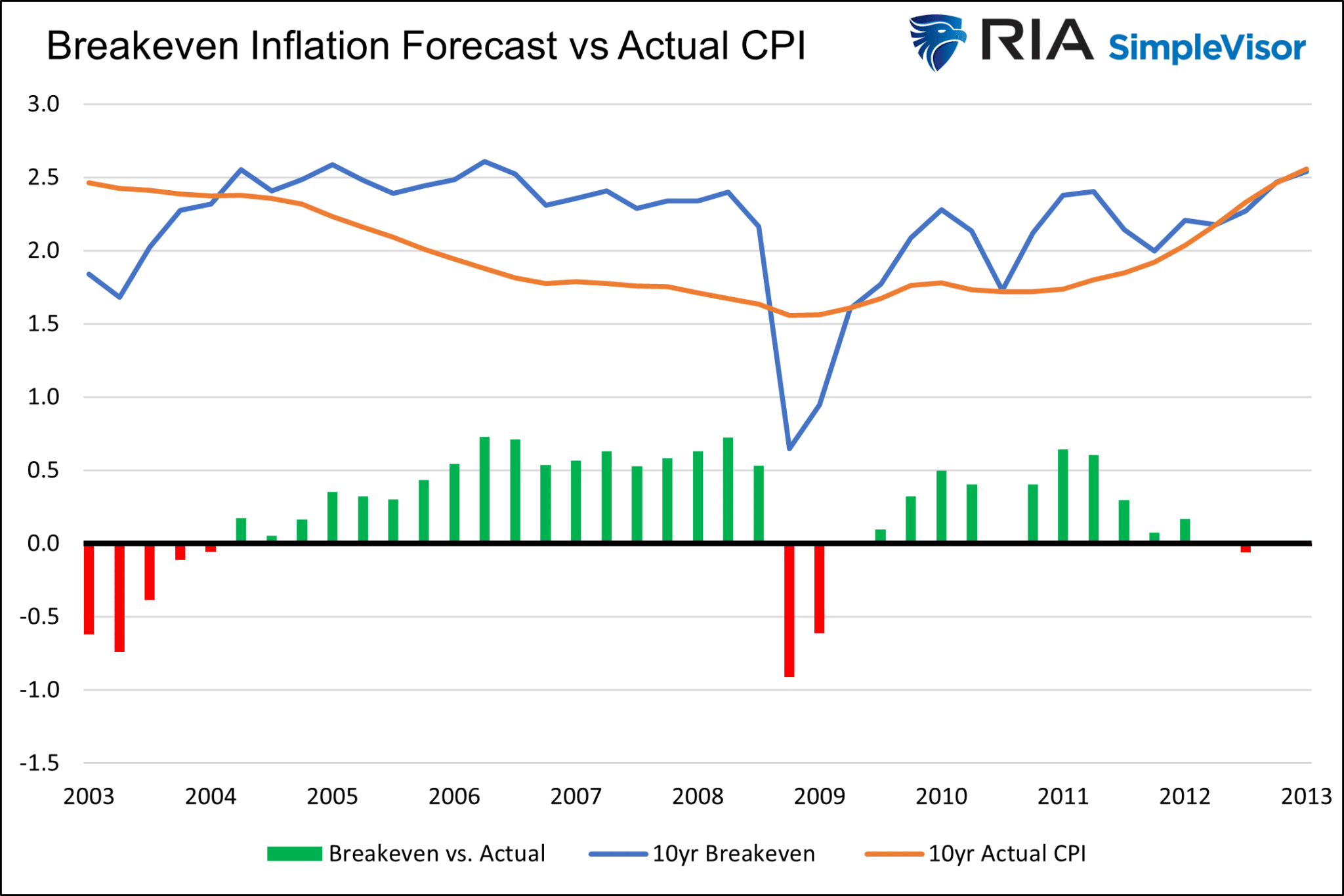

Inflationserwartungen

Die Inflationserwartungen werden mithilfe zahlreicher Umfragen bei Verbrauchern und Wirtschaftsführern ermittelt. Sie lassen sich darüber hinaus auf Grundlage der Differenz zwischen TIP- und nominalen Anleiherenditen berechnen. Außerdem aktualisiert die Fed ihre Prognose für die längerfristigen Inflationsraten vierteljährlich.

Bei dieser Analyse wird die Differenz zwischen TIPs und nominalen Anleihen, die so genannte Breakeven-Inflationsrate, verwendet. Anders als bei Umfragen und Schätzungen der Fed basiert die Breakeven-Rate darauf, dass Investoren und Händler ihren Worten Taten folgen lassen. Daraus könnte man schließen, dass sie ein wenig glaubwürdiger ist.

Das folgende Schaubild zeigt den langfristigen Trend der 10-jährigen Inflationserwartungen und die tatsächliche Inflationsrate in den darauffolgenden zehn Jahren. Außer in Rezessionen neigt der Markt dazu, die künftigen Inflationsraten um ein Viertel bis ein halbes Prozent zu überschätzen. Das Schaubild endet im Jahr 2013, da uns nach diesem Jahr natürlich keine vollständigen Inflationsdaten für die zehn Jahre vorliegen.

Konjunkturerwartungen

Der dritte Faktor sind die Erwartungen in Bezug auf das Wirtschaftswachstum. Wie bei den Inflationserwartungen gibt es auch für diese Daten zahlreiche Quellen.

Um unsere einleitende Frage "Ist diesmal alles anders?" in einem Kontext zu bewerten, ermitteln wir die Erwartungen an das Wirtschaftswachstum mit Hilfe des Fed-Modells für Laufzeitprämien und der zehnjährigen Breakeven-Inflationsraten.

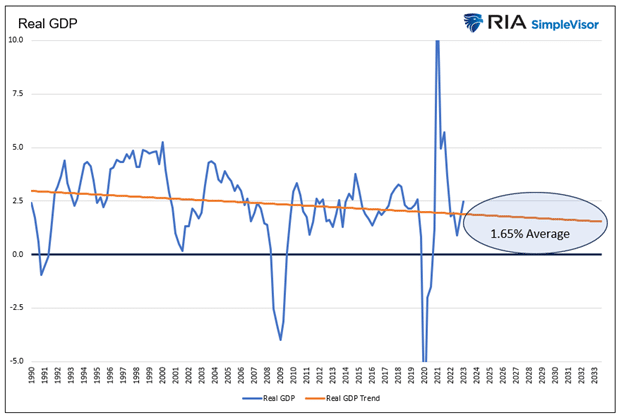

Bevor wir uns mit den Erwartungen befassen, wollen wir einen Blick auf die historische Entwicklung des Wirtschaftswachstums werfen.

Man sieht, dass das reale BIP seit 1990 tendenziell gesunken ist. Wenn der Trend anhält, wird das reale BIP in den nächsten zehn Jahren durchschnittlich um 1,65 % steigen. Der Trend liegt derzeit bei 1,90 %.

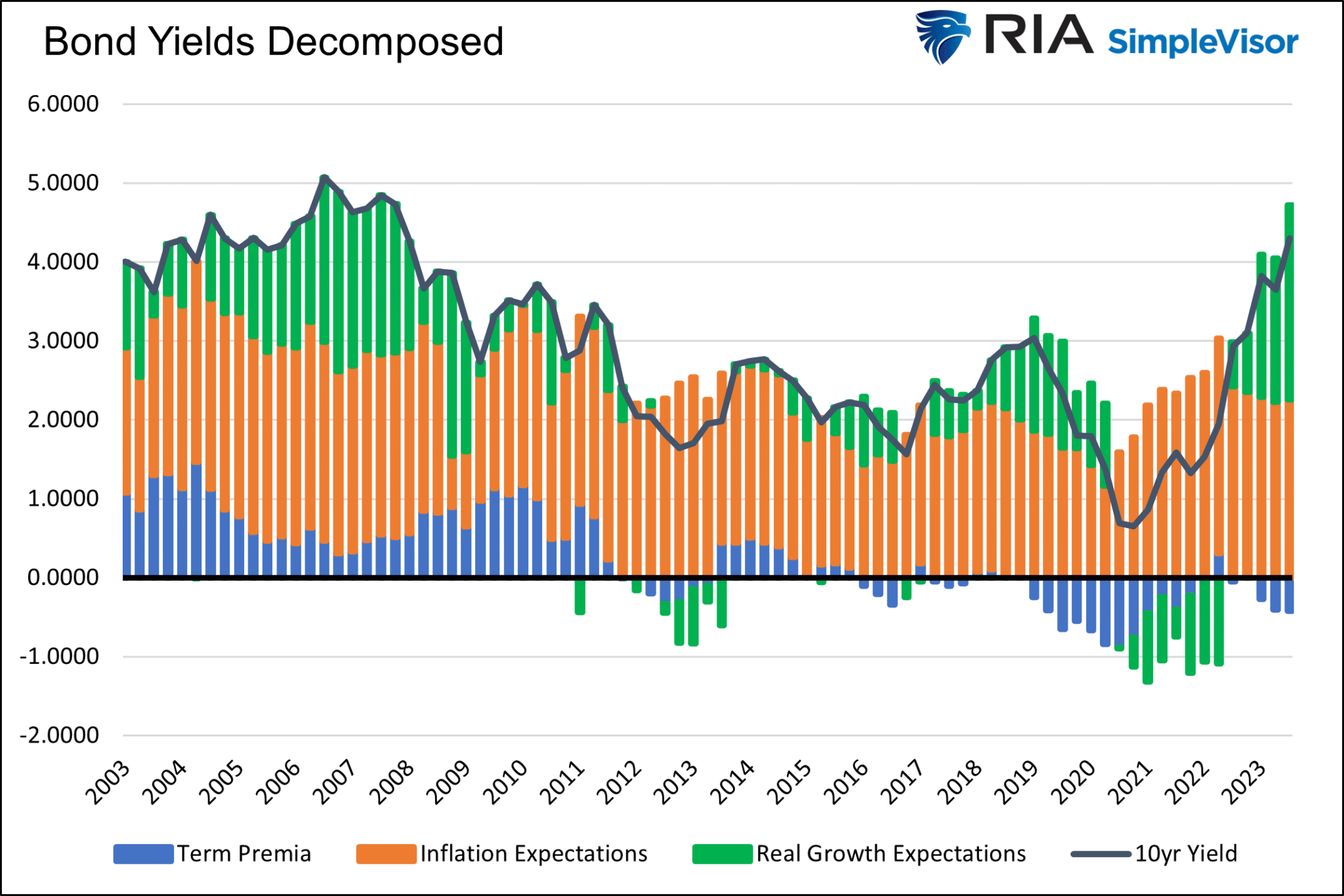

Anleiherenditen

Die folgende Grafik verwendet die aktuelle Rendite 10-jähriger Staatsanleihen und schlüsselt den Zinssatz auf der Grundlage von Laufzeitprämien, Inflationserwartungen und der impliziten Wirtschaftswachstumsrate auf, die wir ermitteln wollen.

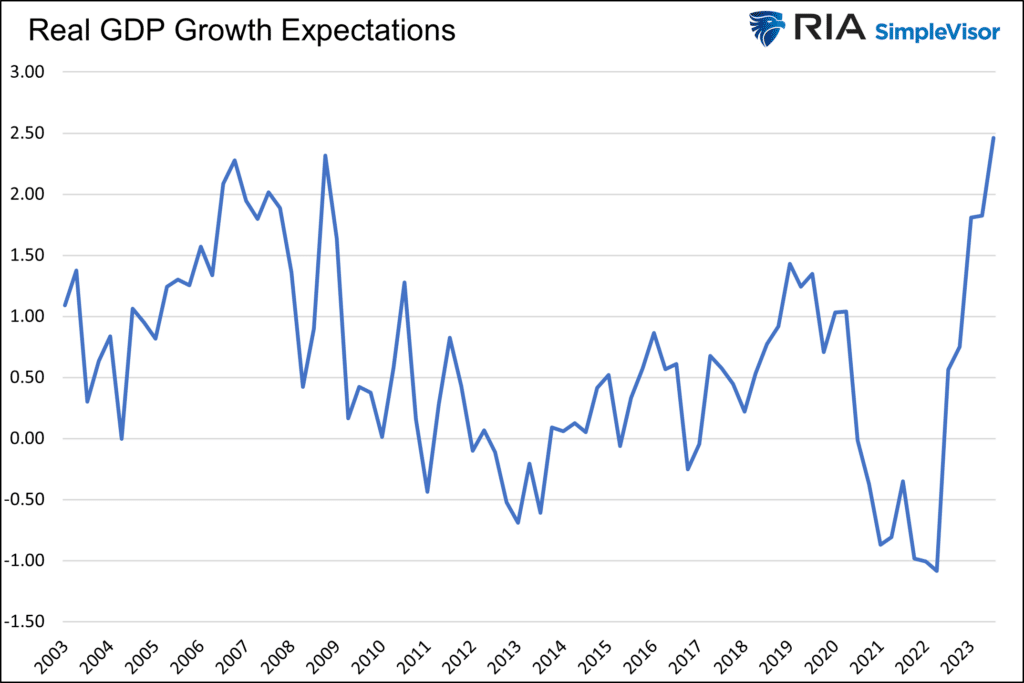

Die folgende Abbildung zeigt die realen Wachstumserwartungen (oben grün) nach unseren Berechnungen.

Die Anleiherenditen implizieren das höchste Wirtschaftswachstum der letzten 20 Jahre!

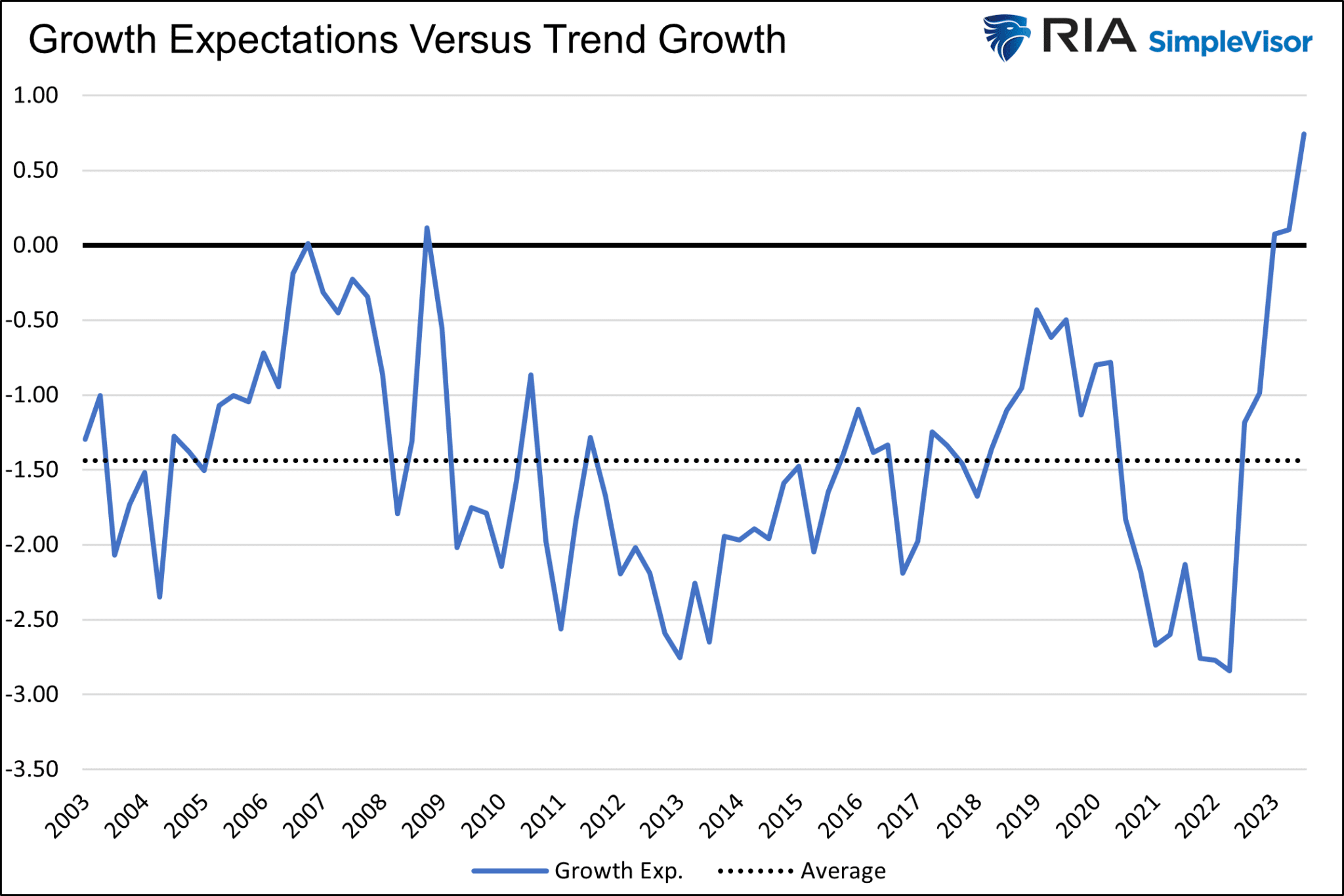

Die nächste Abbildung beinhaltet einen Vergleich der oben dargestellten Wachstumserwartungen mit der Trendwachstumsrate über einen Zeitraum von 20 Jahren.

Das letzte Mal, dass der Anleihemarkt eine so hohe Prognose für das Wirtschaftswachstum abgegeben hat, war während der Finanzkrise und der Rezession von 2008-2009. Allerdings war das reale BIP in diesem Zeitraum tendenziell um 0,5 % höher als heute. Auf relativer Basis liegt die derzeitige Erwartung um 0,75 % höher.

Unsere Analyse geht davon aus, dass die Laufzeitprämien der Fed und die 10-Jahres-Breakeven-Inflationsschätzungen des Marktes korrekt sind. Sie sind aber nicht korrekt und werden es auch in Zukunft nicht sein. Infolgedessen bleiben die Wachstumserwartungen nach unseren Berechnungen um etwa 1,50 % hinter der Realität zurück.

Hier ist allerdings der Kontext wichtig. Auch wenn die Wachstumsschätzung wahrscheinlich zu niedrig ist, ist doch die aktuelle Abweichung von früheren Messwerten entscheidend. Gegenwärtig bedeuten die Renditen fast 2,50 % mehr Wachstum als die durchschnittliche Prognose der letzten 20 Jahre.

Fazit

Der Anleihemarkt signalisiert, dass sich in den letzten Jahren etwas geändert hat, das den Abwärtstrend des Wirtschaftswachstums umgekehrt hat. Es gibt nichts, was uns zu diesem Schluss führen könnte.

Die Pandemie hat die Schuldenlast nur noch verschlimmert, worunter die künftigen Wachstumsraten leiden werden. Die demografische Entwicklung verschlechtert sich weiterhin allmählich und beeinträchtigt das Wirtschaftswachstum ebenfalls. Angesichts der Verschuldung, der demografischen Entwicklung und anderer sozialer und politischer Faktoren sehen wir keinen Grund dafür, dass das Produktivitätswachstum nicht weiter zurückgehen sollte. Auch das sollte das Wirtschaftswachstum belasten.

Kann KI die Produktivität verändern und das Fundament für ein höheres Wirtschaftswachstum legen?

Möglich. Dennoch ist das Wachstum der Produktivität in den letzten 25 Jahren trotz Internet, Robotik und zahlreicher anderer produktivitätssteigernder Erfindungen zurückgegangen.

Kann die Wirtschaft in den kommenden zehn Jahren um 2,0 % bis 2,5 % pro Jahr schneller wachsen als in den letzten 30 Jahren? Das glauben wir nicht. Die Abbildungen zeigen deutlich, dass Renditen der zehnjährigen Staatsanleihen um rund 2,0 % bis 2,5 % zu hoch sind.

Auch diesmal ist nichts anders, und die Renditen der Anleihen sind zu hoch.