Die meisten Anleger glauben, dass US-Staatsanleihen risikolos sind. Warum auch nicht, wenn das doch jedes Wirtschafts- und Finanzlehrbuch, jeder Finanzartikel und jeder Anleiheguru behauptet?

Wussten Sie, dass die Erde früher flach war und dass es "heilende Zigarren" gab? Diese Fakten und Mythen sind natürlich widerlegt worden, ebenso wie viele andere, die uns heute ebenso absurd vorkommen.

Fakten, auch wenn sie uns nicht zu 100 % davon überzeugen können, dass sie stimmen, sorgen in einer ansonsten chaotischen Welt für Stabilität. Unser Bedürfnis nach Stabilität erlaubt es unbewiesenen "Fakten", weiterzubestehen.

In diesem Artikel stellen wir eine "Tatsache" in Frage, die als Grundlage für die Bewertung aller finanziellen Vermögenswerte dient. Unsere Sorge im Hinblick auf den risikofreien Status von Staatsschulden hat jedoch vielleicht eine ganz andere Ausrichtung, als Sie denken.

Fitch stuft US-Staatsanleihen herab

Zum Schrecken der Anleger hat die Ratingagentur Fitch die US-Schulden am 1. August 2023 von "AAA" auf "AA+" herabgestuft. Das gleiche ereignete sich fast auf den Tag genau vor zwölf Jahren, als S&P das gleiche tat. Die aktuelle Herabstufung ist aus zwei Gründen lächerlich.

Erstens: Warum hat die US-Regierung ein Schuldenrating? Das Finanzministerium und die Fed können endlos Geld drucken, um sicherzustellen, dass ihre Schulden niemals ausfallen.

Zweitens hätte das US-Rating nach traditionellen Kreditmetriken deutlich unter dem AAA-Rating liegen müssen, das es vor der Herabstufung hatte.

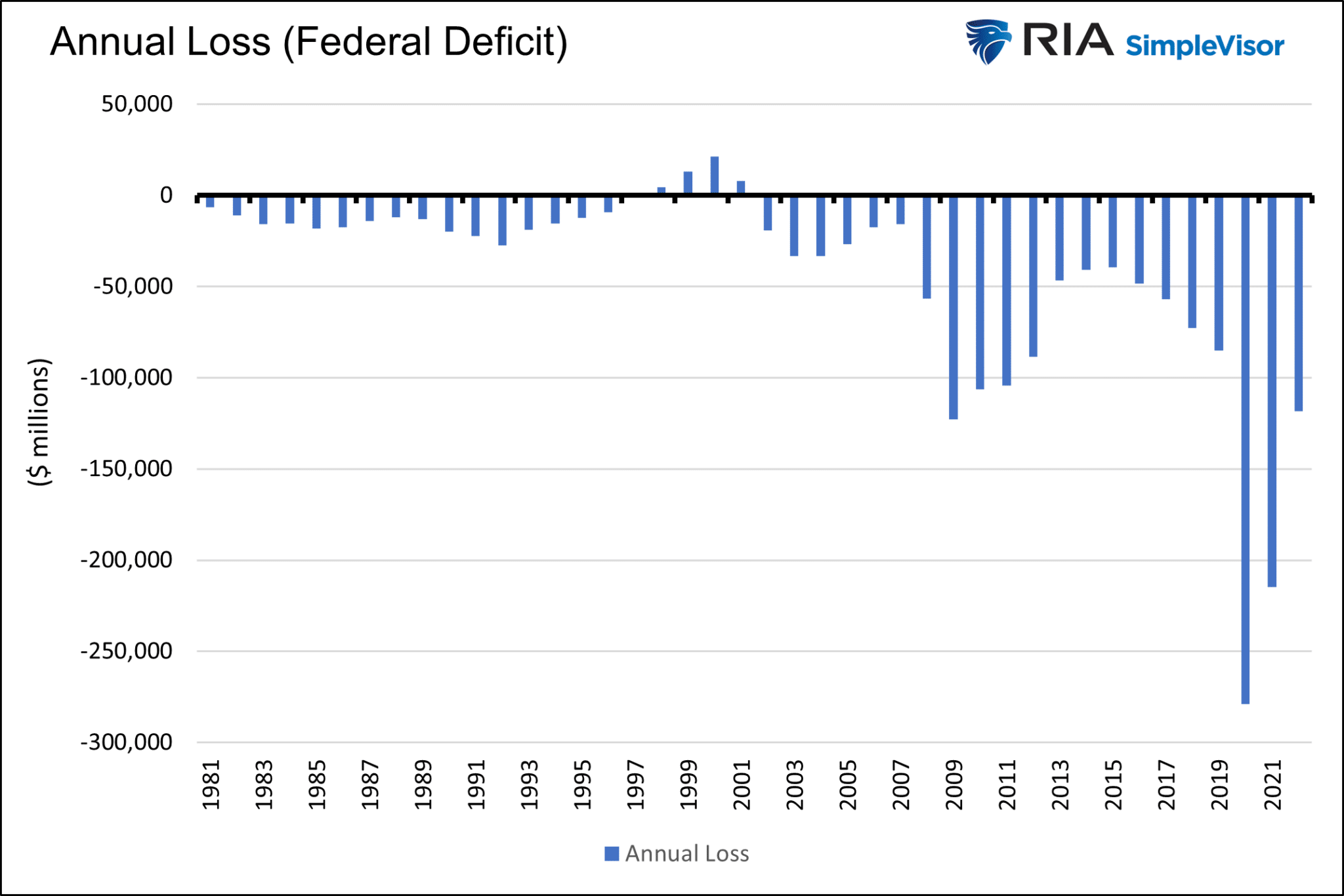

Betrachtet man den Staat wie ein Unternehmen, so zeigt sich, dass er in allen außer vier der letzten 40 Jahre defizitär war. Es ist schwer vorstellbar, dass ein Unternehmen ständig so viel Geld verliert und trotzdem weiterbesteht, ein AA+ Rating hat und weltweit als risikolos eingestuft wird.

Bewertung des US-Staates mit traditionellen Maßstäben

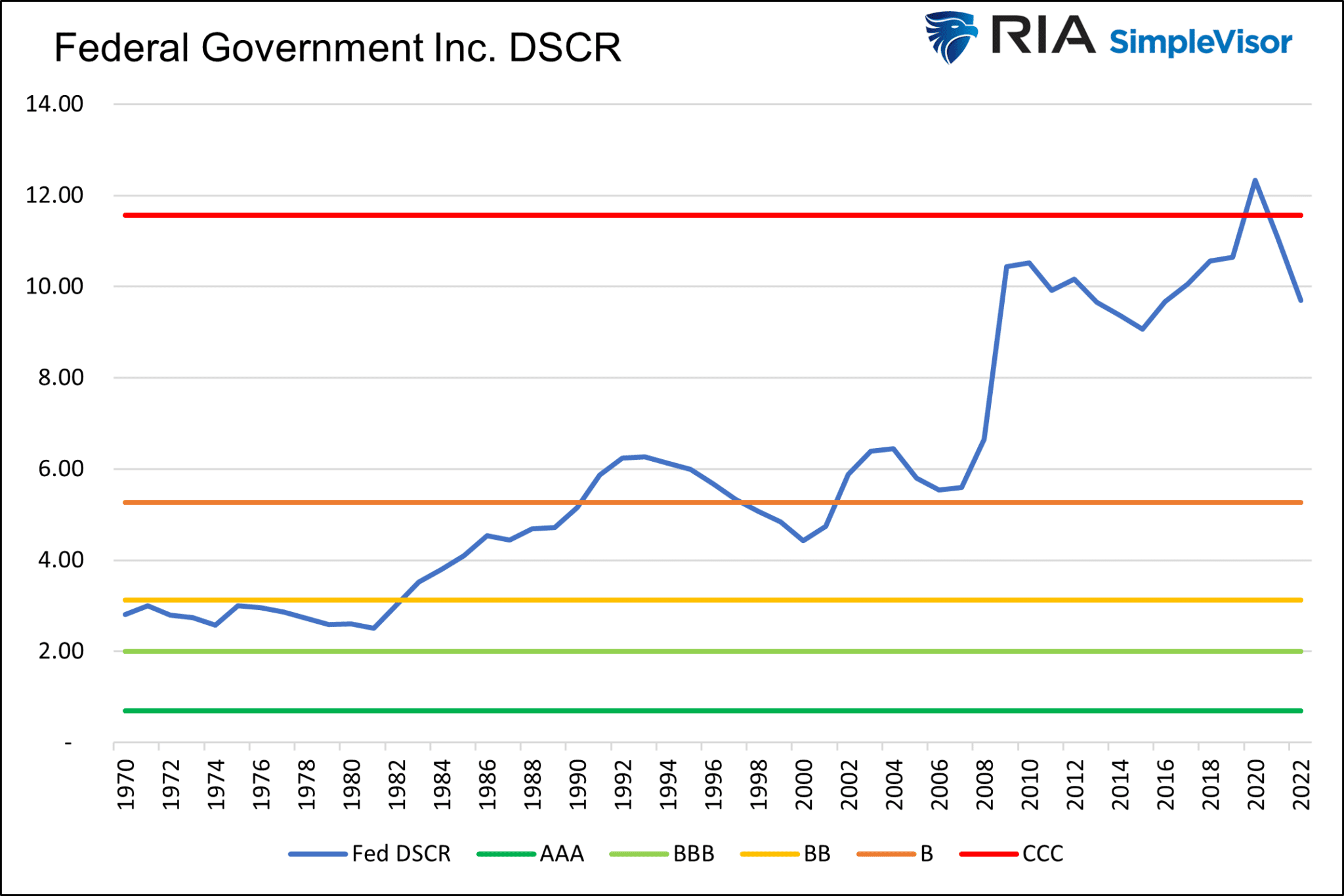

Wenn Fitch die Bonität eines Unternehmens berechnet, wird neben anderen grundlegenden Messgrößen für Schulden, Vermögenswerte und Liquidität auch der Deckungsgrad des Schuldendienstes (DSCR) einbezogen. Der DSCR misst den Cashflow eines Unternehmens im Vergleich zu seinen Schulden. Im Grunde handelt es sich um eine grobe Berechnung der Fähigkeit eines Unternehmens, seine Schulden zurückzuzahlen.

Der DSCR der Vereinigten Staaten liegt knapp unter 10. Im Jahr 2022 hatten sie ausstehende Schulden in Höhe von 30,8 Mrd. USD und 3,1 Mrd. USD an Steuereinnahmen. Denken Sie daran, dass die Steuereinnahmen etwa dem Umsatz eines Unternehmens und nicht dem Reingewinn entsprechen. Die Regierung wird die 3,1 Mrd. USD an Steuereinnahmen plus ein paar weitere Milliarden ausgeben, um den Staat und seine Verpflichtungen am Laufen zu halten. Allein die Kosten für die Schuldzinsen zehren ein Drittel der Steuereinnahmen auf.

Das nachstehende Schaubild zeigt den Anstieg des DSCR des Staates von 3,0 auf 10,0 in den letzten fünfzig Jahren. Die horizontalen Linien sind Schätzungen der NYU Stern School für das angemessene Kreditrating auf der Grundlage des DSCR für Nicht-Finanzunternehmen. Wie gezeigt, würde das DSCR der USA fest im Bereich der Junk-Bonds zwischen einem B- und CCC-Rating liegen.

Eine andere Art von Ausfallrisiko

Wenn die Kreditbonität der Regierung vergleichbar ist mit einer Anleihe mit CCC-Rating, warum betrachten wir sie dann als risikofrei? Die einfache Antwort ist, dass die Regierung und die Fed die Gelddruckmaschine besitzen. Wenn es sein muss, werden sie Geld drucken, um ihre Schulden zu finanzieren.

Die Wahrscheinlichkeit, dass ein Anleger in Staatsanleihen seine Zinsen und sein Kapital nicht in vollem Umfang erhält, liegt also bei null Prozent. Die Risiken für inländische Anleihegläubiger und die amerikanische Bevölkerung sind jedoch zahlreich, wenn die Regierung und die Fed ihrer fiskalischen und geldpolitischen Verantwortung nicht nachkommen.

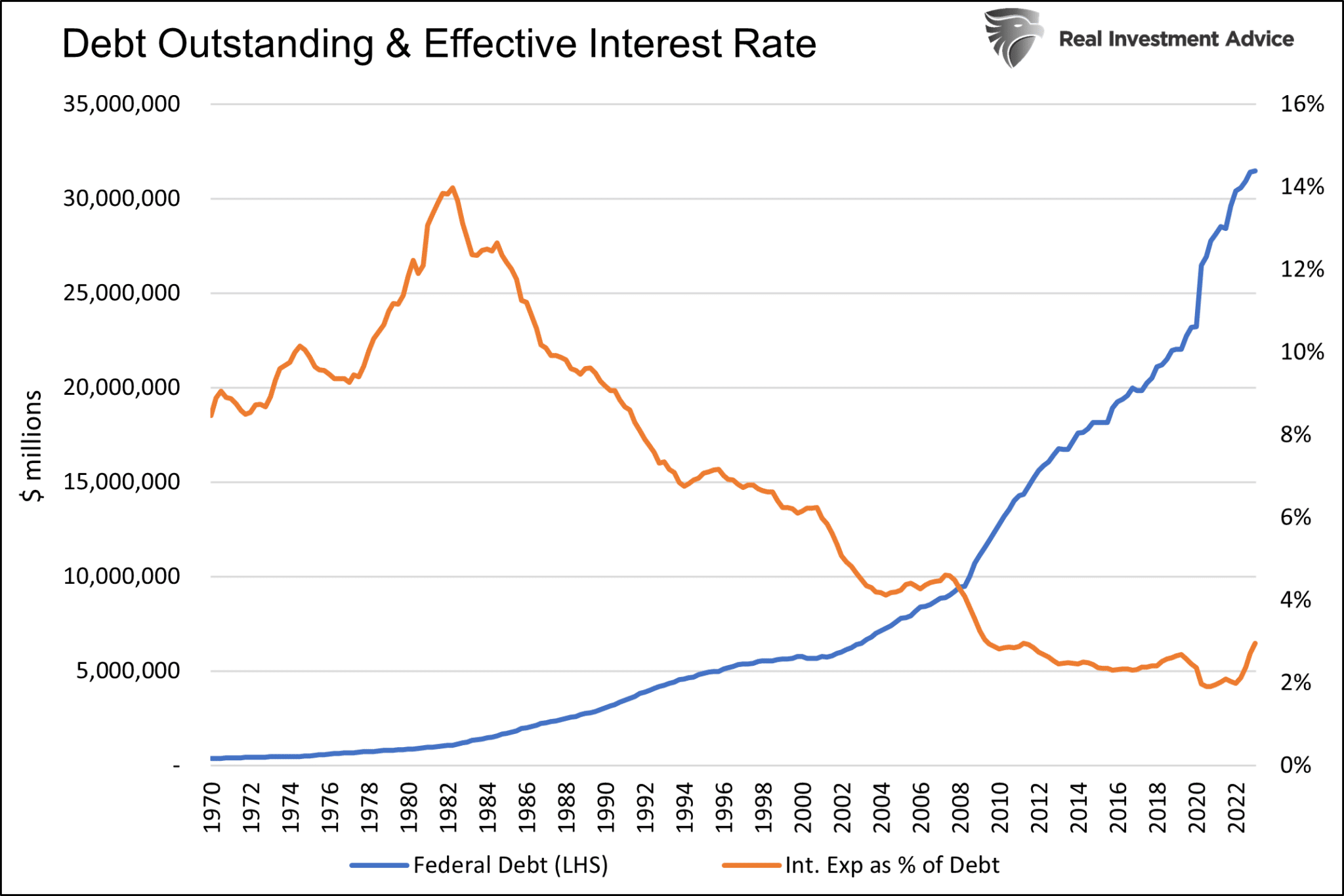

Die Staatsverschuldung ist zwar erheblich angestiegen, die Zinsausgaben des Staates haben sich jedoch in weit geringerem Maße erhöht, wie im Folgenden dargestellt wird.

Um dieses Kunststück zu vollbringen, hat die Fed die Zinssätze nahezu auf Null gesetzt und seit 2008 fast 9 Mio. USD, also etwa ein Viertel der gesamten ausstehenden Staatsschulden, aufgekauft. Aufgrund der historisch niedrigen Zinssätze konnte das Finanzministerium seine ausstehenden Schulden seit dem Jahr 2000 versechsfachen, während sich seine Zinsausgaben im gleichen Zeitraum "nur" etwas mehr als verdoppelt haben.

Der Preis bzw. das Risiko ständiger Defizite ist ein schwächeres Wirtschaftswachstum. Obgleich unser Wohlstand geringer ist, als er es sonst wäre, trägt ein schwächeres Wirtschaftswachstum zu niedrigeren Zinssätzen bei.

Staatsschulden haben einen negativen Multiplikator. Jeder Dollar an Schulden, den die Regierung ausgibt, führt langfristig zu einem negativen Wirtschaftswachstum und einer schwächeren Inflation. Staatsausgaben kurbeln die Wirtschaftstätigkeit zunächst an. Im Laufe der Zeit übersteigen die Gesamtkosten der Schulden in Form von Zinsaufwendungen jedoch ihren Nutzen. Außerdem wäre das von der Regierung eingesetzte Kapital vom privaten Sektor wahrscheinlich produktiver eingesetzt worden.

So sieht Hoisington Investment Management den negativen Multiplikator

Für weitere Informationen zu diesem Thema stützen wir uns auf das jüngste vierteljährliche Update von Hoisington Investment Management:

Nach Schätzungen aus ökonometrischen Studien über hoch verschuldete Industrieländer ist der Multiplikator der Staatsausgaben in den ersten vier bis sechs Quartalen nach der anfänglichen Defizitfinanzierung positiv und wird dann nach drei Jahren negativ. Daraus lässt sich schließen, dass ein Dollar an schuldenfinanzierten Bundesausgaben am Ende des Tages das private BIP verringern wird.

Zur Frage, wie sich die jüngsten Anstiege des Defizits auf das Wirtschaftswachstum auswirken werden, äußern sich die Spezialisten wie folgt:

"Unter Berücksichtigung der Vorteile von Defizit-finanzierten Ausgaben, der verzögerten negativen Multiplikatoreffekte und der Art und Weise, wie die Schulden finanziert werden, werden die anstehenden Defizite wahrscheinlich eine vernachlässigbare, wenn nicht gar kontraktive Wirkung auf das Wirtschaftswachstum in diesem und im nächsten Jahr haben".

Ganz einfach: Höhere Defizit-finanzierte Ausgaben verringern das Wirtschaftswachstum und die Inflation und drücken damit die Anleiherenditen nach unten. Statt fiskalisches Fehlverhalten zu bestrafen, wird der Staat durch niedrigere Renditen sogar belohnt, allerdings um den Preis geringerer wirtschaftlicher Aktivität und damit geringerer Steuereinnahmen.

Das ist die Magie der extrem niedrigen Zinssätze, die von der Fed und der fiskalischen Verantwortungslosigkeit der Regierung erzeugt werden.

Wicksell hat uns gewarnt

Wie wir bereits sagten, besteht das Risiko beim Besitz von Staatsanleihen nicht darin, dass sie technisch ausfallen. Das Risiko besteht darin, dass die Methoden, mit denen die Zinsmärkte manipuliert werden, um die Verschuldung bezahlbar zu halten, dem Wohlstand der Nation schaden.

Vor einigen Jahren haben wir über den Wicksell-Effekt geschrieben. Der Artikel fasste die Theorien von Knut Wicksell über die Höhe der Zinssätze und das natürliche Wirtschaftswachstum zusammen.

Die folgenden Zitate aus dem Artikel helfen uns beim Verständnis seiner Konzepte und warum die Notwendigkeit niedrigerer Zinssätze ein erhebliches Risiko für die Bevölkerung darstellt.

Werden dagegen die Marktzinsen abnorm unter dem natürlichen Zinssatz gehalten, werden Entscheidungen über die Kapitalallokation nicht auf der Grundlage der Grenzleistungsfähigkeit, sondern auf der Grundlage der durchschnittlichen Rendite des investierten Kapitals getroffen. Das erklärt, warum in diesen Zeiträumen eher spekulative Anlagen wie Aktien und Immobilien boomten.

Doch wenn die Kurzfristzinsen am Markt unter dem natürlichen Zinssatz liegen, reagieren findige Anleger entsprechend. Sie nehmen hohe Kredite zu einem niedrigen Zinssatz auf und kaufen bestehende Anlagen mit einigermaßen vorhersehbaren Erträgen und kürzeren Zeithorizonten. Finanzanlagen steigen im Wert, während sich langfristige, Cashflow-orientierte Investitionen mit risikoreicheren Aussichten schwertun. Das Ergebnis: Bestehende Vermögenswerte steigen im Wert, aber es werden nur wenige neue Vermögenswerte in den Kapitalstock aufgenommen, was für die Produktivität und das strukturelle Wachstum der Wirtschaft ausgesprochen schlecht ist.

Fazit

Risikolose Treasury-Papiere zahlen ihren Anlegern immer den vollen Betrag zurück. Aber die Mittel und Systeme, mit denen sie bezahlt werden, beeinträchtigen die Wirtschaftstätigkeit und letztlich den Wohlstand der Bürger des Landes. Wir sind der Meinung, dass es sich hierbei sehr wohl um ein völlig unterschätztes, großes Risiko handelt!