Glaubenssätze, die uns als Wahrheit verkauft werden, gab es auf dem Markt schon immer. Das Internet und jetzt auch die sozialen Medien ermöglichen zusätzlich eine enorm schnelle Verbreitung von Dingen, die wir glauben sollen. Dadurch sind sie omnipräsent und zu starken Einflussfaktoren auf den Markt geworden.

Das Verfolgen von Wirtschaftsdaten, Unternehmensgewinnen, Politik, Weltgeschehen und vielen anderen Faktoren ist für Anleger entscheidend wichtig.

Ebenso wichtig ist es, insbesondere über kurze Zeiträume, zu ermitteln, welche angeblichen Wahrheiten die Märkte am stärksten beeinflussen.

Aktuell herrscht ein wachsender Konsens darüber, dass die Fed eine weiche Landung und ein Goldilocks-Szenario für die Wirtschaft anstrebt. Zur Erinnerung: Damit ist gemeint, dass ein Optimum erreicht werden muss - eine Punktlandung bei mehreren Faktoren. Geht man dieser Idee eines Wirtschaftsoptimums auf den Grund, stellt man fest, dass wir sie der Fed und Jerome Powell zu verdanken haben.

Während die fiskalischen Anreize, die in der Zeit nach der Pandemie für ein überdurchschnittliches Wirtschaftswachstum gesorgt haben, auslaufen und die Geldpolitik immer noch sehr restriktiv ist, fragen sich Ökonomen und Anleger, was als nächstes kommt.

Das Szenario, das sich immer größerer Beliebtheit erfreut, ist das Goldilocks-Optimum.

Das Märchen von Goldlöckchen und den drei Bären beginnt damit, dass Papa-, Mama- und Babybär das Haus verlassen, um spazieren zu gehen, während der Brei abkühlt.

Goldlöckchen betritt ihr Haus und probiert alle drei Schüsseln mit Brei. Papas ist zu heiß, Mamas zu kalt. Der von Babybär ist genau richtig. Goldlöckchen findet auch, dass der Stuhl und das Bett von Babybär genau richtig sind, weder zu hart noch zu weich. Goldlöckchen mag es, wenn die Dinge "genau richtig" sind.

Das wirtschaftliche Goldilocks-Szenario ist eine Verlangsamung auf nachhaltigere Wachstumsraten. Ohne Rezession und ohne hohe Inflation. Für die meisten Anlagemärkte sieht so ihr Traumszenario aus.

Unabhängig davon, was Sie oder ich denken, orientieren sich die Märkte derzeit an Goldlöckchen, zumindest solange, bis die nächste beste Wahrheit die Schlagzeilen übernimmt.

Die Fed hat Goldlöckchen auf den Plan gerufen

Am 1. November 2023 deutete die Fed an, dass ein Goldilocks-Szenario in Sicht ist. In unserem Kommentar nach der Sitzung hieß es:

Der Vorsitzende Powell betonte: "Die finanziellen Bedingungen haben sich in den letzten Monaten aufgrund der Entwicklung der Zinssätze am langen Ende der Kurve deutlich verschärft." Außerdem, so sagte er, werden der stärkere Dollar und die schwächeren Aktienkurse das Wirtschaftswachstum belasten.

Solange diese Bedingungen anhalten, ist eine Zinserhöhung durch die Fed unwahrscheinlich. Nach dem gestrigen Nachmittagshandel scheinen sich die Aktien- und Anleihemärkte einig zu sein, dass die Fed ihren Zinserhöhungszyklus wahrscheinlich abgeschlossen hat.

Sollte sich die Wirtschaftstätigkeit tatsächlich verlangsamen, wird der Markt zunehmend auf Zinssenkungen setzen.

Ab November wurde eine "Zinspause" eingelegt. Wie von uns vorhergesagt, richtete sich die Aufmerksamkeit des Marktes auf den Zeitpunkt einer möglichen Zinssenkung durch die Fed. Auf der folgenden Sitzung am 13. Dezember wurde das Goldlöckchen-Märchen zum Programm. In unserem Kommentar am nächsten Morgen hieß es:

Auf dieser Sitzung wurden die vierteljährlichen Wirtschafts- und Zinsprognosen der Fed sowie Vergleiche mit dem September vorgestellt.

Wie wir zeigen, geht die Fed im Median von drei Zinssenkungen um 25 Basispunkte im nächsten Jahr aus. Ein Teilnehmer rechnet mit einem Rückgang der Zinssätze um 1,25 % bis Ende nächsten Jahres. Das Protokoll und die Projektionen sind dovisher als der Markt erwartet hatte.

Die Aktien- und Anleihemärkte explodierten, als Zinssenkungen und das Ausbleiben einer Rezession, d. h. das Goldlöckchen-Szenario dazu führt, das die Leute kauften, kauften und nochmals kauften.

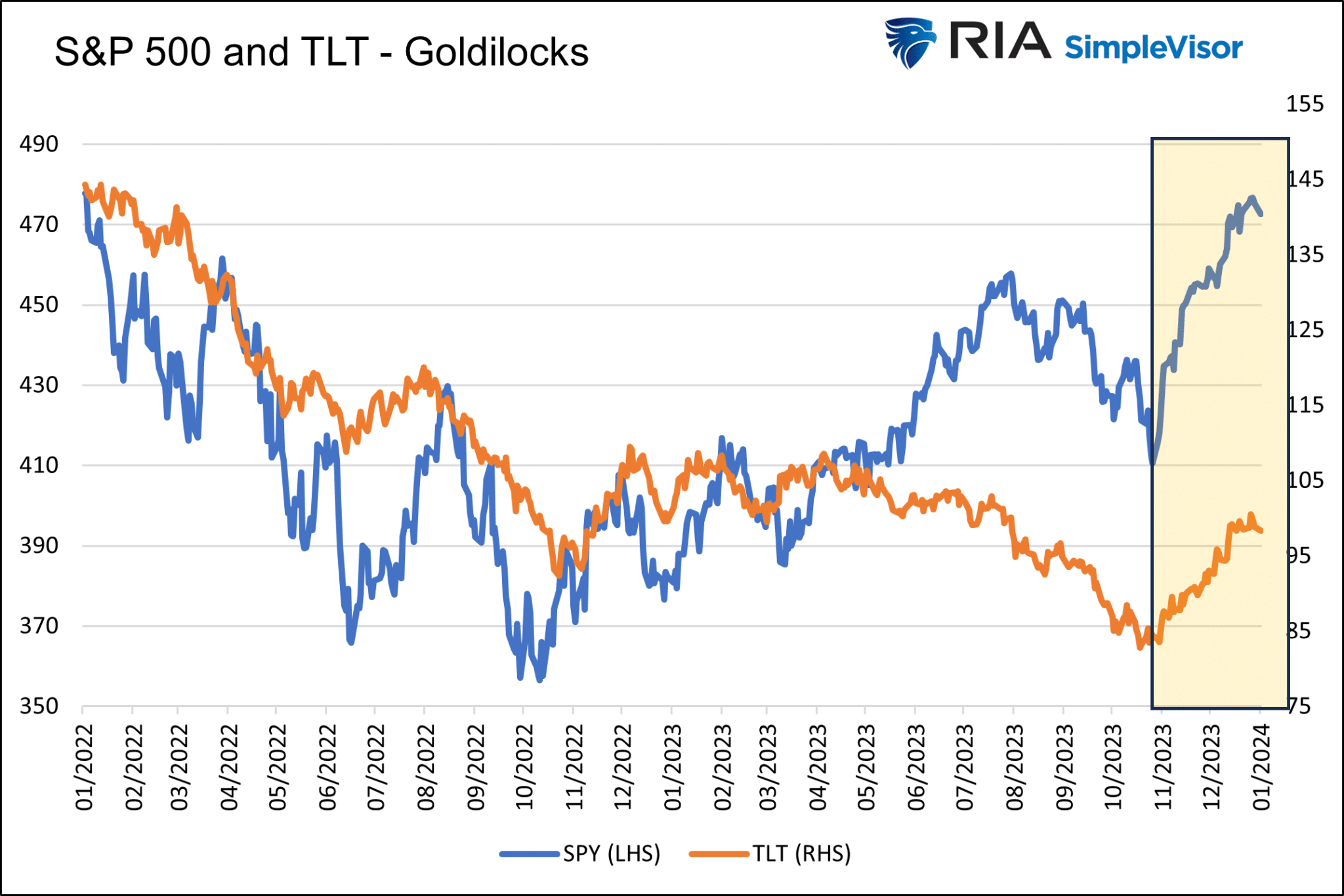

Seit dem 1. November 2023 sind der S&P 500 (SPY) um 12 % und der (NASDAQ:TLT) um über 15 % gestiegen.

Wir wissen nicht, wie lange das Goldilocks-Szenario die Aktienkurse nach oben und die Anleiherenditen nach unten treiben wird, aber wir wissen, dass die Kapitalströme in beiden Märkten dieses optimistische Szenario begünstigen.

Investieren für noch mehr Goldlöckchen

Vor dem Hintergrund der aktuellen Nachrichtenlage lohnt es sich, die Entwicklung der Aktiensektoren und Faktoranlagen seit dem 1. November zu bewerten. Das wird uns helfen zu beurteilen, welche Aktien am stärksten profitieren könnten, wenn das Goldlöckchen-Szenario den Aktienmarkt weiter nach oben führt.

Bevor wir über die Performance von Sektoren und Faktoren berichten, sollten wir darauf hinweisen, dass der Handel zum Jahresende in 2023 einen starken Einfluss hatte.

Angesichts der beträchtlichen Performanceunterschiede wirkten sich Portfolioumschichtungen, der Handel mit Steuergewinnen und -verlusten sowie Bilanzverschönerungen in den letzten Dezemberwochen erheblich und unverhältnismäßig stark auf viele Aktien und Sektoren aus.

Daher dürfen wir die nachstehenden Performance-Daten nicht allein von einem Goldlöckchen-Zustand abhängig machen.

Sektoren

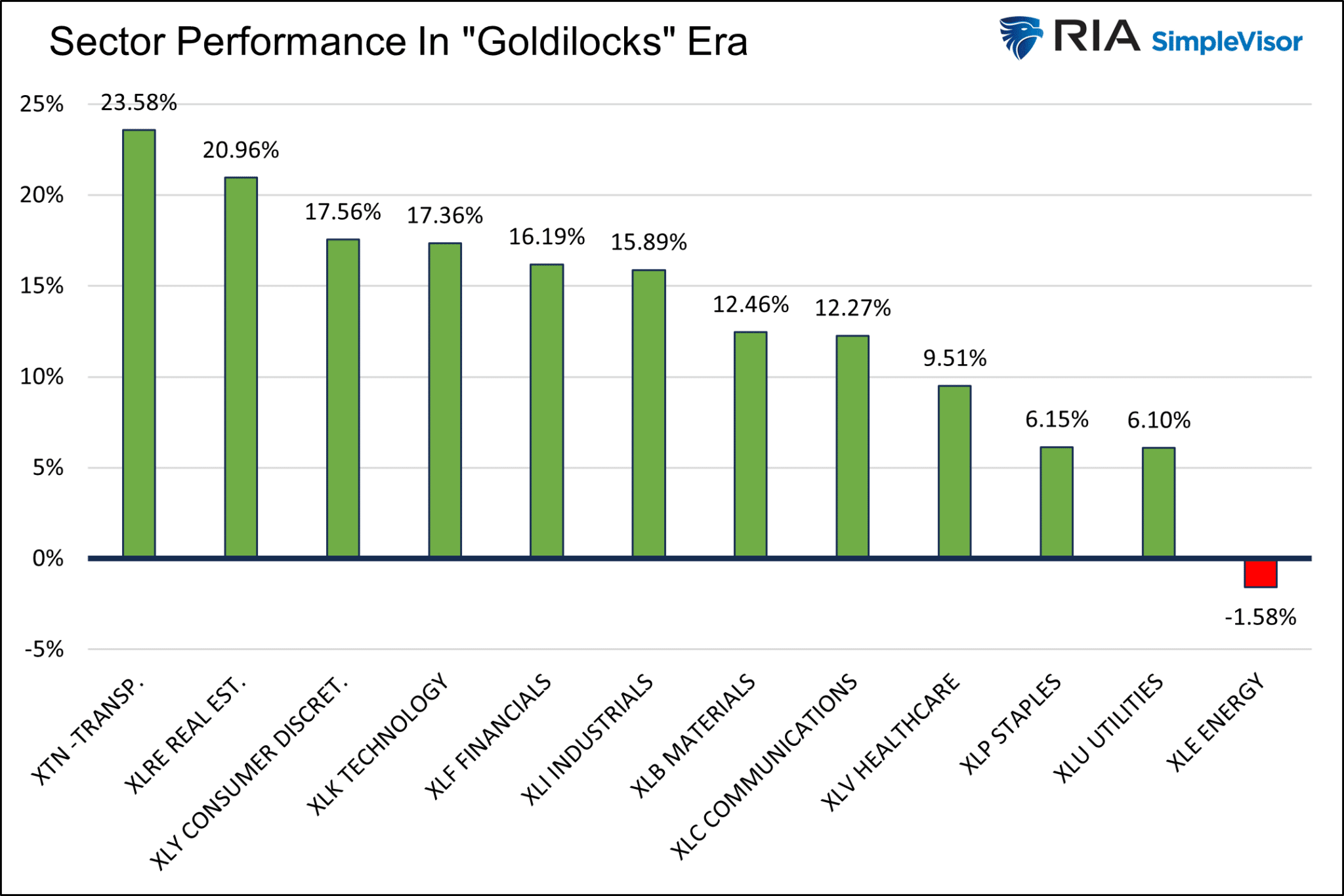

Die erste Abbildung unten zeigt, wie sich die einzelnen Sektoren des S&P 500 seit dem 1. November entwickelt haben.

Interessanterweise schnitten die Marktführer des Jahres 2023, Technologie, Kommunikation und zyklische Konsumgüter, im Berichtszeitraum gut ab, waren aber nicht führend.

Am besten schnitten Transport- und Immobilienaktien ab. Energieaktien (NYSE:XLE) waren der einzige Sektor, der nicht vom Goldlöckchen-Szenario profitierte.

Immobilienwerte haben sich aus mehreren Gründen sehr gut entwickelt. Erstens waren sie vor November im bisherigen Jahresverlauf um 12 % gesunken.

Eine starke Wirtschaft und niedrigere Zinssätze könnte die Verluste im Immobilienbereich begrenzen. Außerdem machen die niedrigeren Zinssätze ihre relativ hohen Dividendenrenditen wettbewerbsfähiger.

Der Transportsektor ist mit am stärksten mit der Wirtschaftstätigkeit korreliert. Die Vorstellung, dass es keine Rezession geben wird, ist daher ein gutes Zeichen für viele Aktien des Sektors.

Trotz rückläufiger Renditen blieben dividendenstarke Aktien wie Versorger (NYSE:XLU) und Basiskonsumgüter hinter vielen anderen Sektoren zurück. Diese Entwicklung ist wahrscheinlich darauf zurückzuführen, dass sie tendenziell niedrigere Betas haben. In einem risikofreudigen Umfeld sollten Sie sich also stärker im Markt engagieren, nicht weniger.

Faktoren

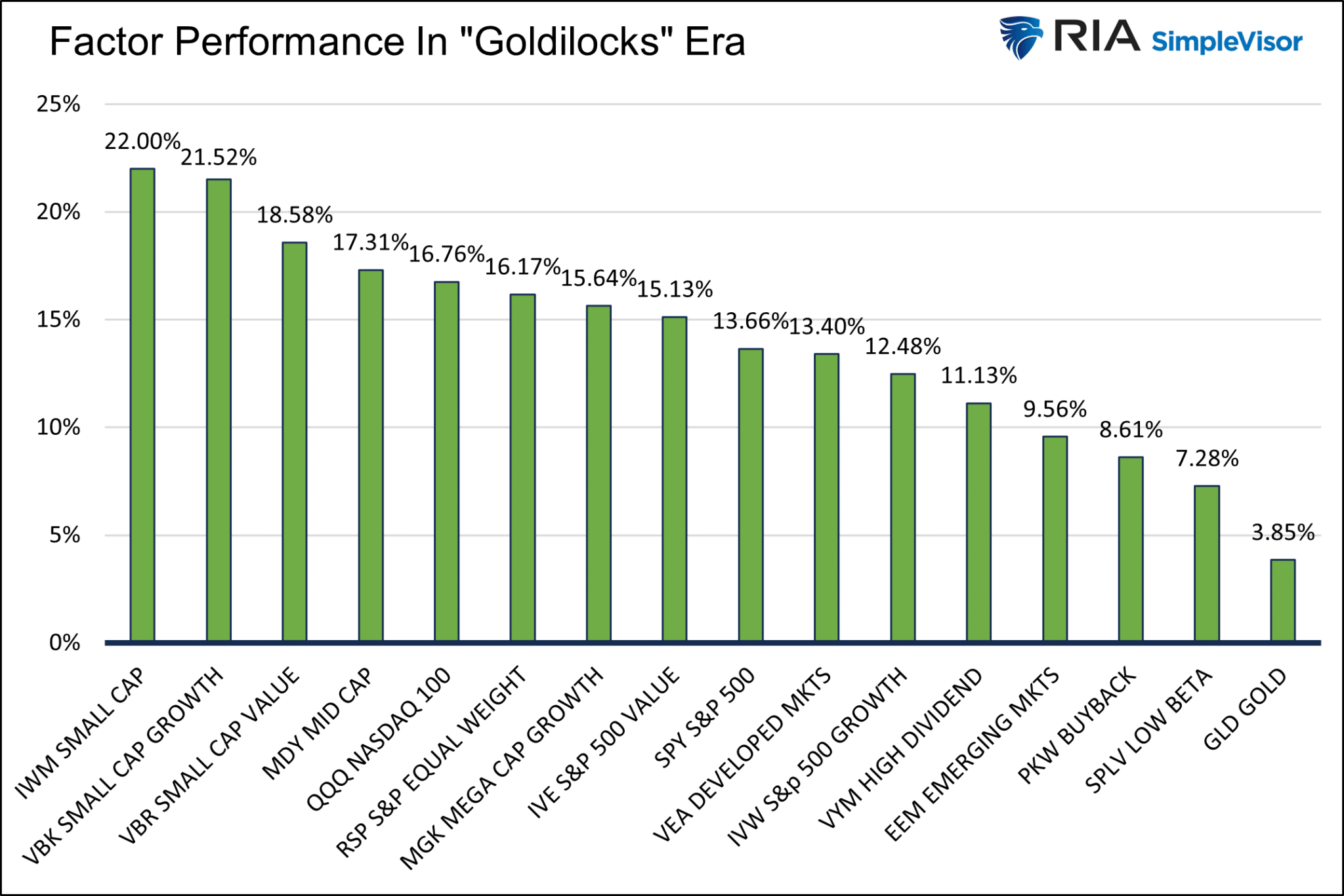

Die folgende Grafik zeigt, wie sich viele Faktoren des S&P 500 seit dem 1. November entwickelt haben

Wie in den ersten zehn Monaten des Jahres blieb der Market Cap-Faktor der bedeutendste Anlagefaktor für Aktien. Seit dem 1. November sind es jedoch nicht mehr die Large Caps, die in den ersten zehn Monaten des Jahres den Ton angaben, sondern die Small und Mid Caps.

Auch der gleichgewichtete S&P 500 (NYSE:RSP) schlug - entgegen dem Trend von Januar bis Oktober - den S&P 500.

Vor November war der RSP um 3,75 % gefallen, während der S&P 500 um 10 % gestiegen war. Der RSP beendete das Jahr mit einem Plus von 12 %, weil das Goldlöckchen-Fieber den RSP-Investoren 2023 Renditen bescherte.

Trotz der offensichtlichen Zurückhaltung der Fed blieb Gold hinter allen Aktienfaktoren zurück. Allerdings stieg das beliebte Edelmetall im Oktober um rund 10 %.

Könnte es sein, dass die Goldanleger mit einer Lockerung der Fed gerechnet haben, aber nicht von einem anhaltenden Wirtschaftswachstum ausgegangen sind, das die Fed daran hindert, die Zinsen zu stark zu senken?

Fazit

Die Geschichte der Märkte strotzt von Aufschwüngen und Einbrüchen. Hinter jedem dieser dramatischen Ereignisse steckt auch eine starke Story.

Auch viele der weniger dramatischen Marktbewegungen wurden auch durch angebliche Wahrheiten vorangetrieben. Das gilt auch gerade jetzt.

"Was wir jetzt erleben, kann man als eine sanfte Landung bezeichnen." - Janet Yellen (5. Januar 2024)

Ist eine sanfte Landung nach dem Goldlöckchen-Prinzip möglich, wie Janet Yellen behauptet?

Ja.

Ist sie wahrscheinlich?

Wenn man die Entwicklung der Vergangenheit betrachtet - nein.

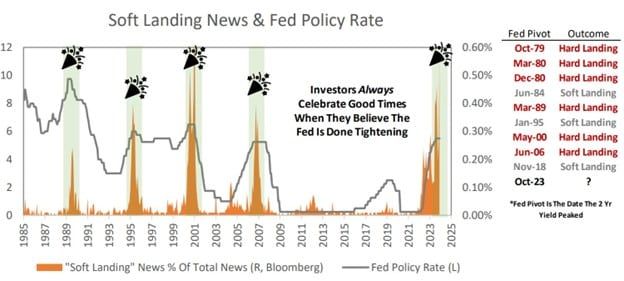

Leider sind weiche Landungen sehr, sehr selten. In der nachstehenden Grafik zeigt Michael Kantrowitz, dass sich Märchen von einer sanften Landung oft als unwahr erweisen.

1995 war der seltene Fall einer weichen Landung. Die Fed hob die Zinsen an, ohne dass eine Rezession folgte.

Die Staatsausgaben sind robust. In Verbindung mit der Hoffnung auf niedrigere Zinssätze ist es möglich, dass das Goldlöckchen-Szenario Bestand hat.

Da wir uns in einem Wahljahr befinden, sind solche Ausgaben wahrscheinlicher.

Staatsausgaben allein können eine Rezession jedoch nicht aufhalten. Aus diesem Grund beobachten wir die Beschäftigungsdaten genau. Wir vermuten, dass bei einem kontinuierlichen Anstieg der Arbeitslosenquote eine Rezession bald nachfolgen wird.

Wir sollten uns über die Probleme des Goldlöckchen-Szenarios, der perfekten Punktlandung im Klaren sein, aber bevor hier ein Erkenntnisprozess oder eine Neuorientierung eintritt, wird dieses Narrativ die Marktentwicklung diktieren. Um es noch einmal zu wiederholen:

Unabhängig davon, was Sie oder ich denken, orientieren sich die Märkte an Goldlöckchen, zumindest bis das nächste Narrativ die Richtung bestimmt.