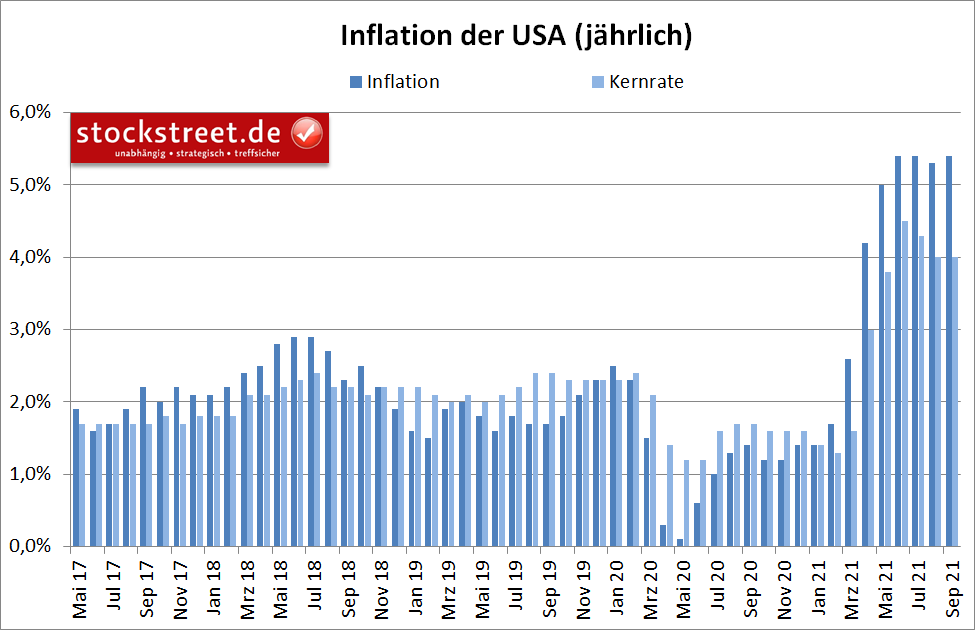

Die Diskussion über den Anstieg der Inflation und eine entsprechende Reaktion der Notenbanken durch ein konkretes Abschmelzen der noch extrem massiven Anleihekäufe hat heute neue Nahrung erhalten. Denn in den USA wurde der Verbraucherpreisindex für September veröffentlicht. Und demnach stieg der Index um 0,4 % gegenüber dem Vormonat, nach +0,3 % im August. Die Jahresteuerungsrate belief sich auf +5,4 %, nach +5,3 % im August.

Die Konsensschätzungen lagen bei +0,3 % und +5,3 % und wurden somit übertroffen. Und da die Jahresteuerungsrate nach dem leichten Rückgang im August wieder auf das Hoch vom Juni und Juli zurückkehrte, heizt dies natürlich die Inflations- und Zinsdiskussionen wieder an.

Allerdings legten die Verbraucherpreise ohne Energie und Nahrungsmittel, also in der sogenannten Kernrate, „nur“ um 0,2 % gegenüber dem Vormonat bzw. 4,0 % gegenüber dem Vorjahr zu, nach +0,1 % bzw. +4,0 % im September, und trafen damit exakt die Erwartungen. Und daher gibt es kaum Anlass, die Inflationsentwicklung in den USA zu überdramatisieren. Vielmehr bestätigen sie lediglich die Erwartung, dass die US-Notenbank auf ihrer kommenden Sitzung das Tapering konkret einleiten wird.

US-Notenbank steht zunehmend unter Druck

Zumal es diesbezüglich bereits vor den gestrigen Inflationsdaten konkrete Hinweise gab. Erst vorgestern sagte der US-Notenbanker Raphael Bostic, trotz der zuletzt enttäuschenden Daten vom US-Arbeitsmarkt seien am Jobmarkt genügend Zuwächse erzielt worden, um mit der Reduzierung der monatlichen Anleihekäufe zu beginnen.

Die Notenbanker dürften dabei auch deshalb zunehmend unter Druck stehen, weil die Inflationserwartungen in den USA, gemessen am 5J/5J-Forward, zuletzt wieder deutlich gestiegen sind und kurz davor stehen, das im Mai markierte 5-Jahreshoch bei 2,55 % zu überwinden. Die Notenbank droht damit, dem Markt hinterherzulaufen.

Erste US-Leitzinsanhebung schon im September 2022?

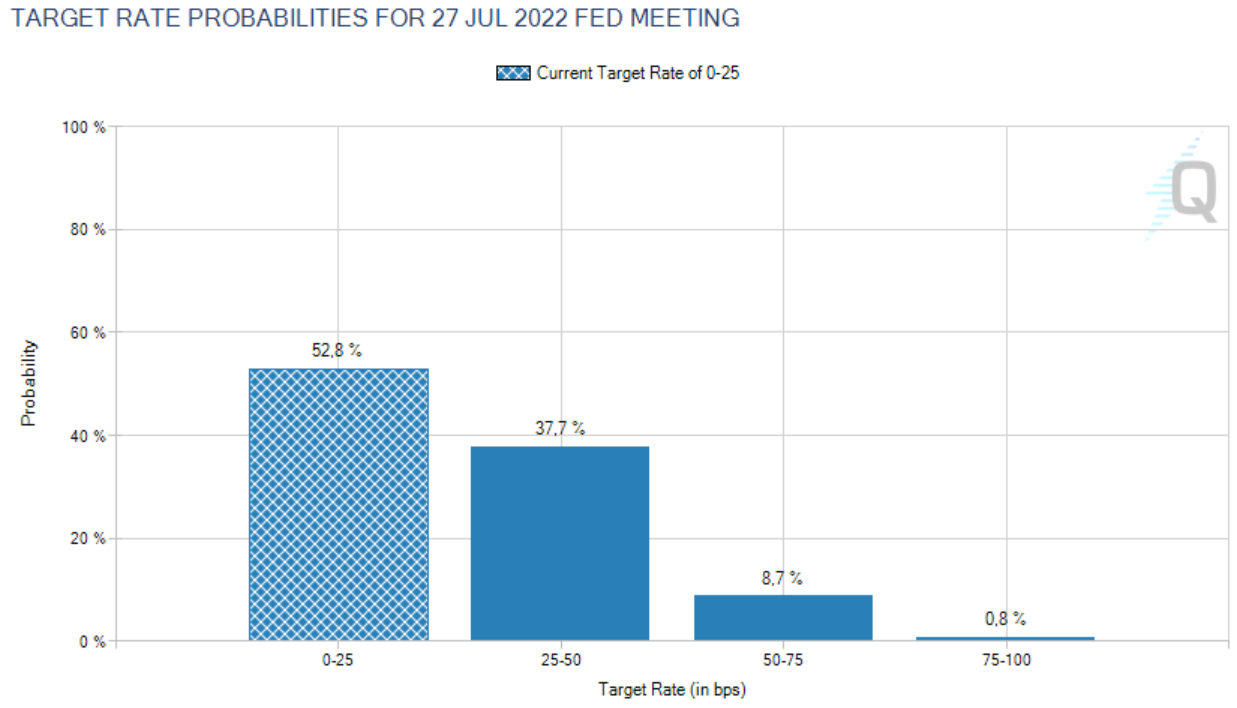

Und inzwischen wird die Notenbank auch bereits vom Markt getrieben. Denn am US-Geldmarkt wird mittlerweile mehrheitlich damit gerechnet, dass eine erste Zinserhöhung der Fed schon im September 2022 ansteht. Für Juli steht die Wahrscheinlichkeit eines Leitzinses auf dem aktuellen Niveau laut den sogenannten Fed Funds Futures noch bei 52,8 %.

(Quelle: CME Group (NASDAQ:CME))

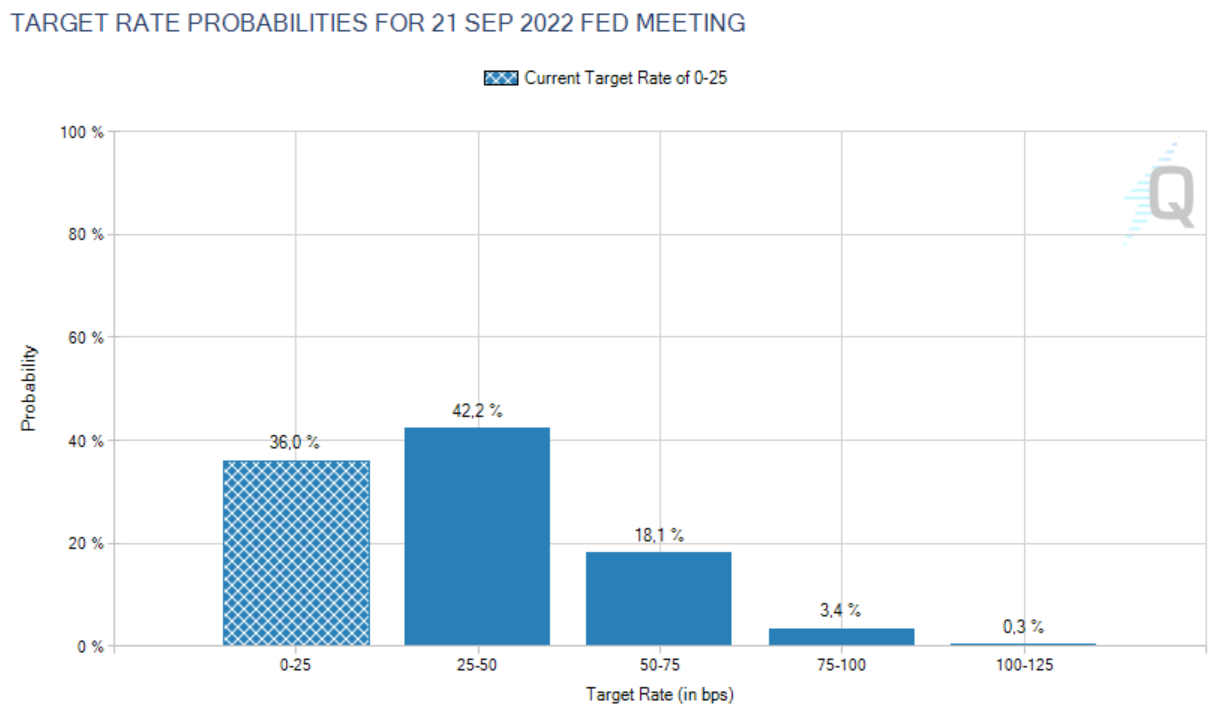

Doch die Wahrscheinlichkeit, dass am 21. September keine Leitzinserhöhung beschlossen wird, liegt nur noch bei 36 %. Dagegen liegt die Wahrscheinlichkeit eines Leitzinses oberhalb des aktuellen Niveaus zu diesem Termin bei insgesamt 64 %, wobei eine erste Zinsanhebung mit 42,2 % eingepreist ist.

(Quelle: CME Group)

Kein Wunder, dass angesichts dieser Zinsfantasien der US-Dollar jüngst deutliche Stärke gezeigt hat.

EUR/USD setzt Korrektur noch fort

Der EUR/USD ist dadurch auf ein neues Korrekturtief gefallen. Das 38,20%-Fibonacci-Retracement der Aufwärtsbewegung vom März 2020 bis zum Januar 2021 wurde damit nun nachhaltig unterschritten und das 50%-Retracement bei 1,14928 USD angelaufen (siehe graue horizontale Linien im Chart).

Und das Ende der möglichen Welle C lag damit offenbar nicht am vorangegangenen Korrekturtief vom 20. August, wie im Chart noch eingezeichnet. Stattdessen setzt sich die Welle C scheinbar noch etwas fort. Noch ist am Ende der Welle C also eine baldige Wende zurück in eine Aufwärtsbewegung möglich.

Allerdings hält die vermeintliche ABC-Korrektur mit inzwischen 280 Tagen schon fast so lange an wie die vorangegangene 5-gliedrige Aufwärtsbewegung mit 289 Tagen. Das stimmt mich etwas skeptisch, weil man bei einer derart langen Korrektur am Willen der Bullen zweifeln muss.

Aber solange sich die Abwärtsbewegung nicht beschleunigt und der Wechselkurs nicht unter das 61,80er Retracement bei 1,12907 USD rutscht, sehe ich noch Chancen für das bullishe (Elliott-Wellen-)Szenario. Insbesondere, wenn das Tief der möglichen Welle A zurückerobert wird, dürften Long-Positionen wieder Potential haben.

Markt setzt EZB ebenfalls unter Druck

Zumal ich auch aus fundamentaler Sicht weiterhin keine überwiegenden Vorteile für den Dollar sehe. Selbst der sich aktuell abzeichnende Zinsvorteil dürfte nur temporär sein, weil die Europäische Zentralbank (EZB) ebenfalls zunehmend unter Druck gerät, die Zinsen anzuheben.

Denn auch in der Eurozone sind die Inflationserwartungen zuletzt wieder angestiegen, wenngleich hierzulande die mittelfristigen Erwartungen mit rund 1,8 % noch im Rahmen des Zielbereichs der EZB von 2 % liegen.

Am Geldmarkt wird aber eine Zinserhöhung durch die Europäische Zentralbank mittlerweile auch schon für Ende 2022 fest eingepreist. Laut Reuters wurde am Montag die Wahrscheinlichkeit für eine Anhebung des Einlagesatzes im Dezember 2022 um ein Zehntel Punkt auf 100 % geschätzt. Am Freitag voriger Woche waren die Chancen darauf nur auf 60 % taxiert worden. Für eine Anhebung bereits im September 2022 stehen die Chancen nach Einschätzung der Akteure am Geldmarkt der Euro-Zone inzwischen bei mehr als 80 %.

USD/JPY schießt durch die Decke

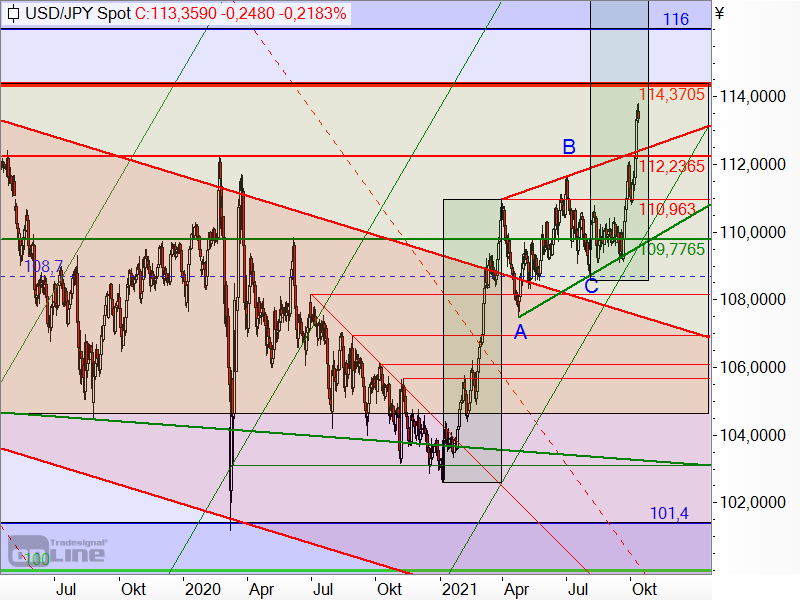

Und daher zeigt sich der Euro im Vergleich zum Dollar noch relativ stark. Anders sieht es zum Beispiel beim japanischen Yen aus. Der USD/JPY ist kürzlich förmlich durch die Decke geschossen, nachdem er sich aus einer (ABC-)Seitwärtskonsolidierung befreien konnte.

Schon am 26. März lautete der Titel der Börse-Intern „USD/JPY zündet die nächste Raketenstufe“, als ich über diesen Chart aus dem Target-Trend-Spezial berichtete. Zwar pendelte der Wechselkurs anschließend monatelang recht wild auf und ab, doch hat sich dies lediglich als besagte (ABC-)Seitwärtskonsolidierung im neuen Aufwärtstrend herausgestellt, der nun mit einem zweiten Aufwärtsimpuls ebenso dynamisch fortgesetzt wird, wie er mit dem ersten Aufwärtsimpuls eingeleitet wurde (grüne Rechtecke).

Die Aufwärtsbewegung dürfte daher noch weiteres Potential haben. Wie gut, dass wir unseren Lesern des Target-Trend-Spezial rechtzeitig zu einem Long-Einstieg geraten hatten und diesen Tipp im Target-Trend-CFD auch konkret umgesetzt haben. Nach nur weniger als zwei Wochen liegt der Trade nun schon mehr als 250 Euro im Gewinn – bei einem Kapitaleinsatz von gerade einmal etwa 423 Euro macht dies eine Rendite von 59 %. Und inzwischen haben wir den Lesern des Target-Trend-Spezial den Tipp gegeben, die Long-Position auf Einstiegskurs abzusichern. Ohne Risiko kann man die Gewinne nun laufen lassen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus