Erst kürzlich hat James Bullard, der Leiter der Federal Reserve von St. Louis, angedeutet, dass die US-Notenbank Fed möglicherweise auf die "7 %-Lösung" zurückgreifen müsse, d. h. die Leitzinsen auf 7 % anzuheben, um die Inflation komplett zu eliminieren. Wie wir bereits erörtert haben, besteht die Befürchtung, dass sich die geldpolitischen Fehler der späten 1970er Jahre wiederholen, die damals zu einer hartnäckigen Inflation führten.

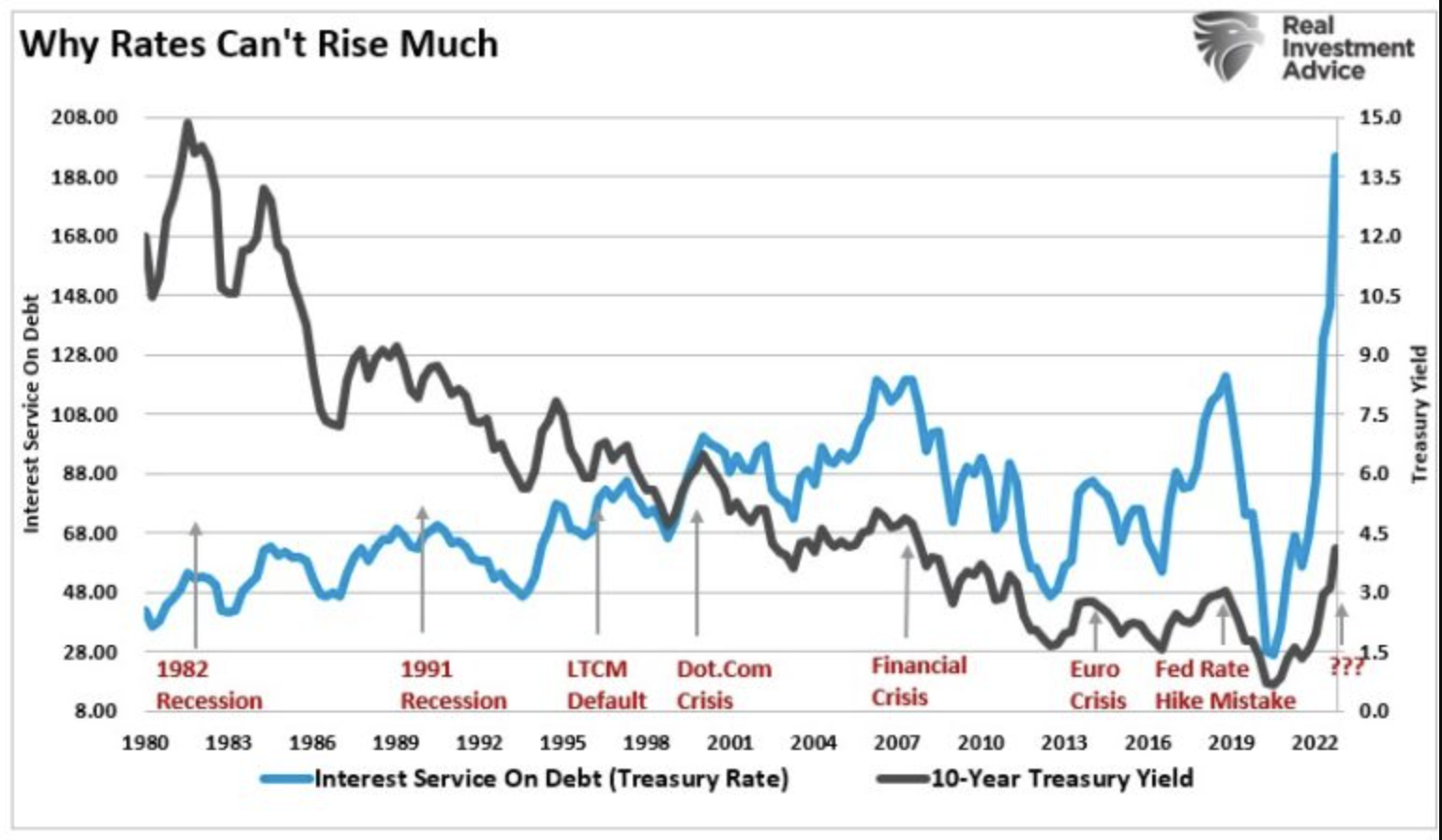

Zwar wird die "7 %-Lösung" von Leuten wie Larry Summers und anderen befürwortet, doch gibt es große Unterschiede zwischen der heutigen und der damaligen Wirtschaft. Der Versuch, den Leitzins auf 7 % zu erhöhen, also um 2,5 % über das derzeitige Niveau, birgt das Risiko einer katastrophalen Rezession.

Der Grund dafür ist, dass die Inflation im Jahr 2020 das Ergebnis einmaliger künstlicher Effekte war, die mit denen der 1970er Jahre nicht vergleichbar sind. In "That 70s Show" haben wir bereits angemerkt:

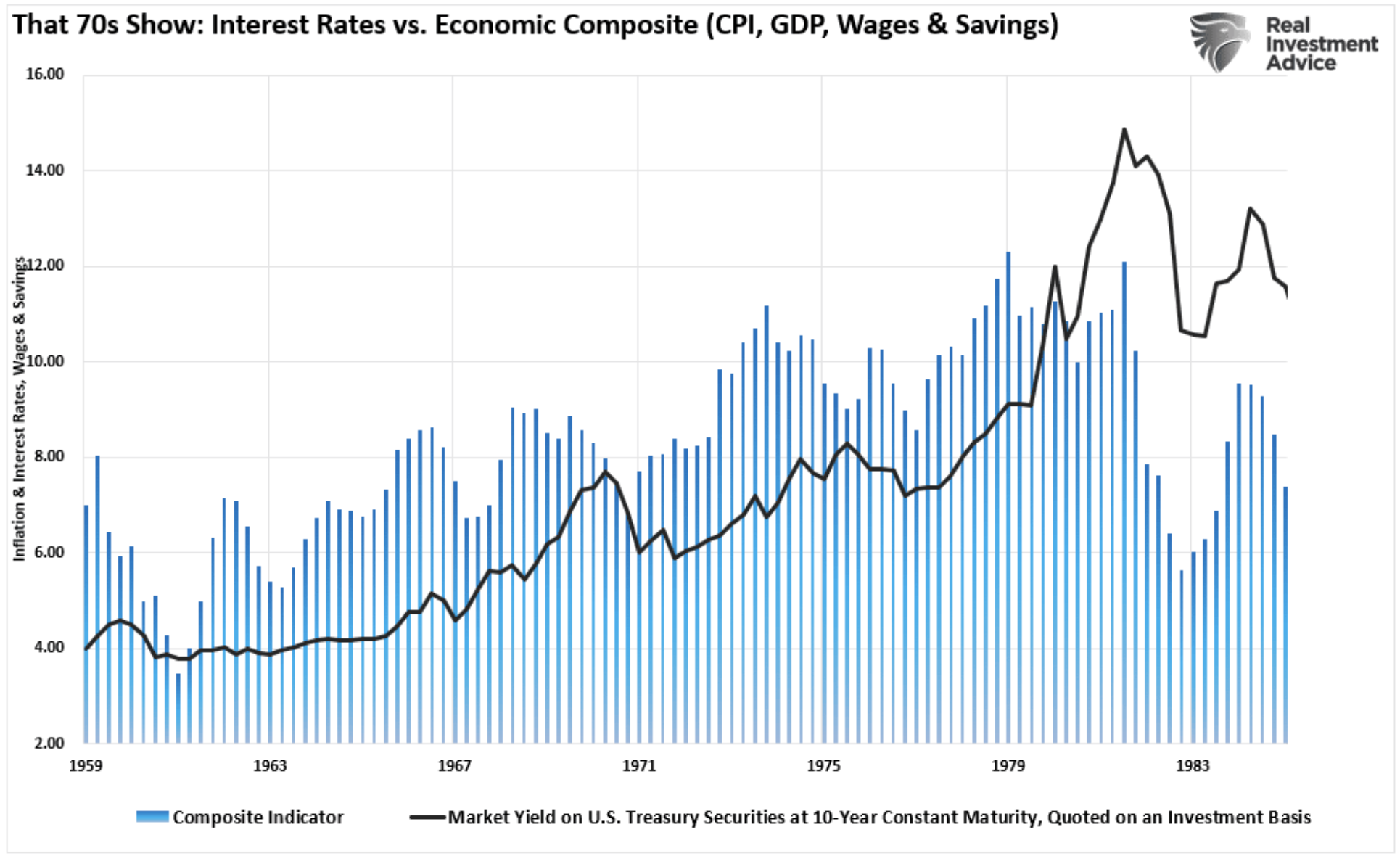

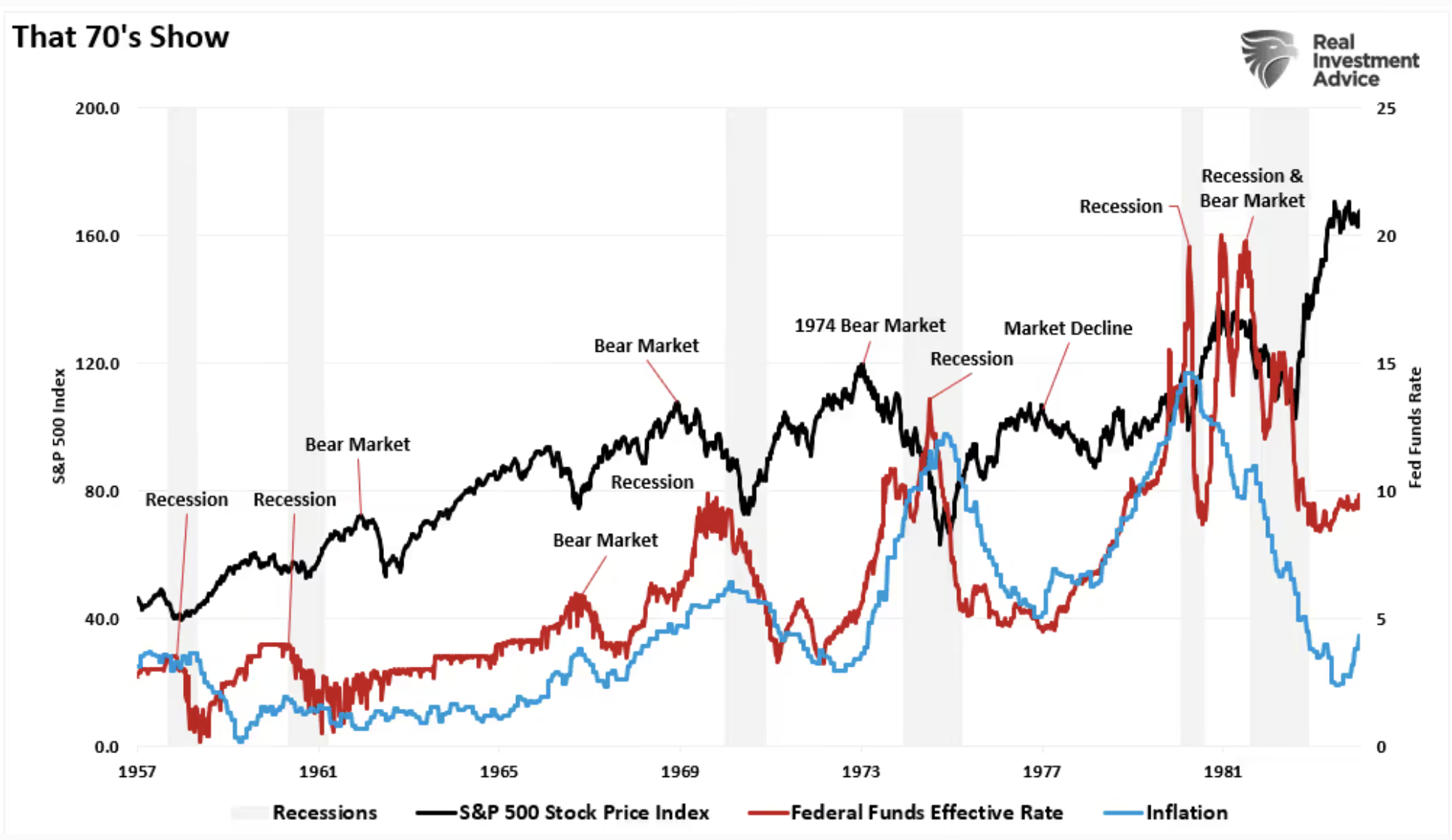

"Die Inflation hatte sich schon lange vor dem arabischen Ölembargo aufgebaut. Wirtschaftswachstum, Löhne und Sparquoten lösten eine "nachfragegetriebene" Inflation aus. Mit anderen Worten: Mit steigendem Wirtschaftswachstum führte die wirtschaftliche Nachfrage zu höheren Preisen und Löhnen."

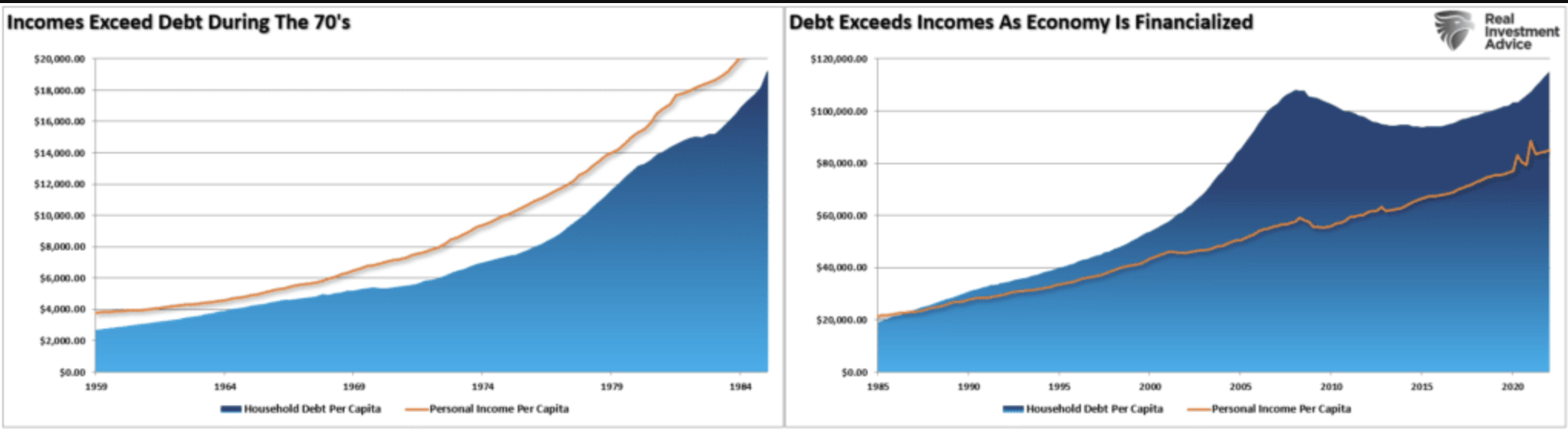

"Darüber hinaus hatte die Regierung kein Defizit, und die Verschuldung der Haushalte lag bei etwa 60 % des Nettovermögens. Während also die Inflation zunahm und die Leitzinsen stiegen, konnte der Durchschnittshaushalt seinen Lebensstandard halten. Die Grafik zeigt den Unterschied zwischen der Verschuldung der Haushalte und ihrem Einkommen in der Zeit vor und nach der Finanzialisierung."

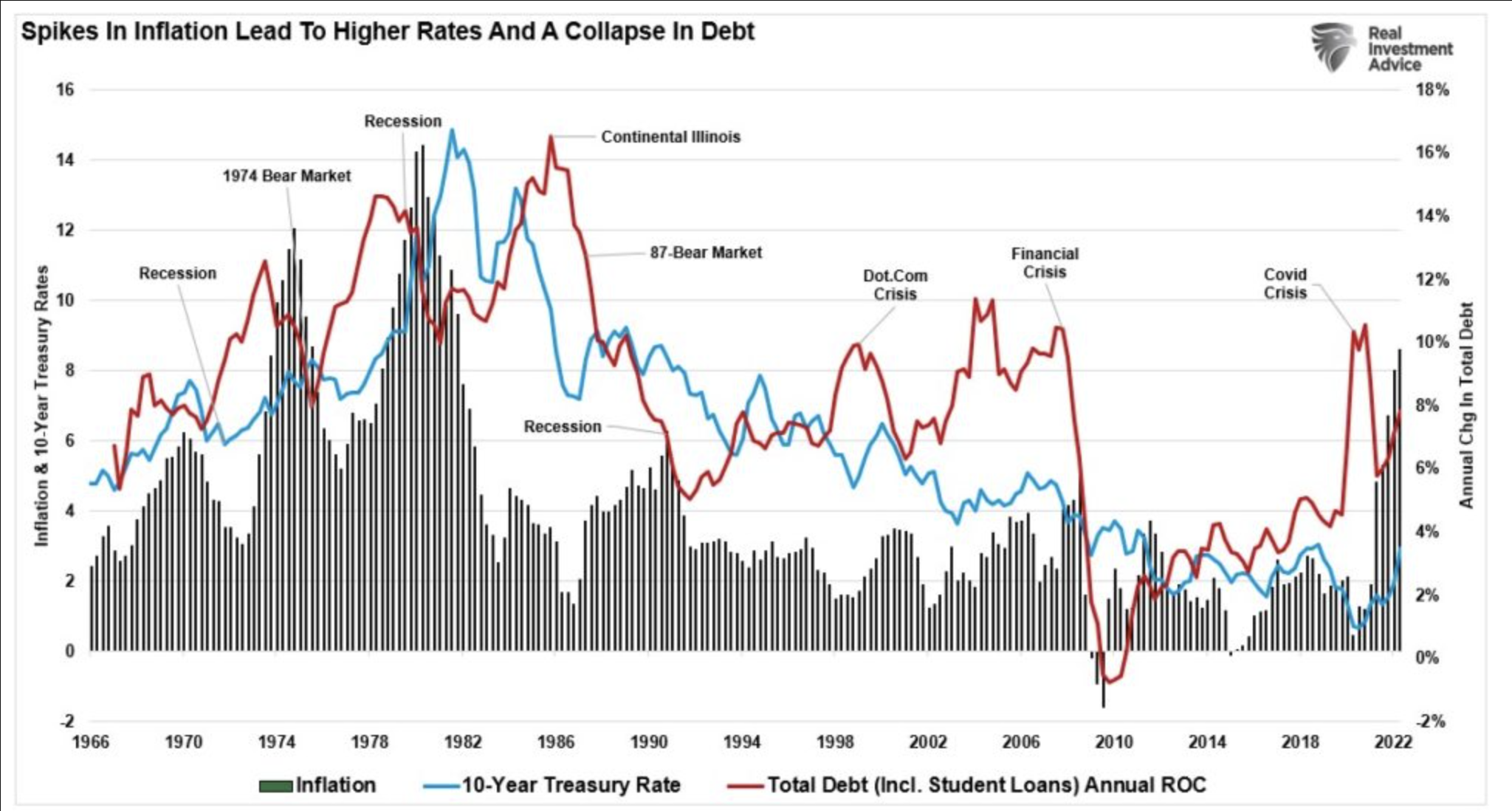

Besonders erwähnenswert ist, dass die Inflationsbekämpfung der Fed nicht erst 1980 begann, sondern sich durch die gesamten 60er und 70er Jahre erstreckte. Der gesamte Zeitraum war durch Inflationsschübe gekennzeichnet, als das Wirtschaftswachstum zunahm und die Löhne und Ersparnisse stiegen. Immer wieder ergriff die Fed Maßnahmen, um den Inflationsdruck zu bremsen, was immer wieder zu Rückschlägen an den Märkten und in der Wirtschaft führte.

Die enorm hohe Schuldenlast ist der wesentliche Unterschied zwischen der Anwendung der "7 %-Lösung" heute und in den 70er Jahren. Heutzutage sind Verbraucher, Unternehmen und sogar die Regierung auf zinsgünstige Schulden angewiesen, um ihre Kauflust aufrechtzuerhalten.

Eine "7 %-Lösung" könnte die massive "Schuldenblase" endgültig platzen lassen und zu schwerwiegenden wirtschaftlichen Folgen führen.

Das Schuldenproblem

Die massive Verschuldung stellt das größte Risiko und die größte Herausforderung für die Federal Reserve dar. Dies ist auch der Grund, warum die Fed verzweifelt versucht, die Inflation wieder auf ein erträglicheres Niveau zu bringen, selbst wenn dies ein schwächeres Wirtschaftswachstum bedeutet. Jerome Powell äußerte sich kürzlich in diesem Sinne.

"Wir müssen jetzt handeln, und zwar entschlossen und mit Nachdruck, so wie wir es bisher getan haben. Es ist äußerst wichtig, dass die Inflationserwartungen verankert bleiben. Was wir zu erreichen hoffen, ist eine Phase des Wachstums unter dem Trend."

Gerade der letzte Satz ist von großerer Bedeutung.

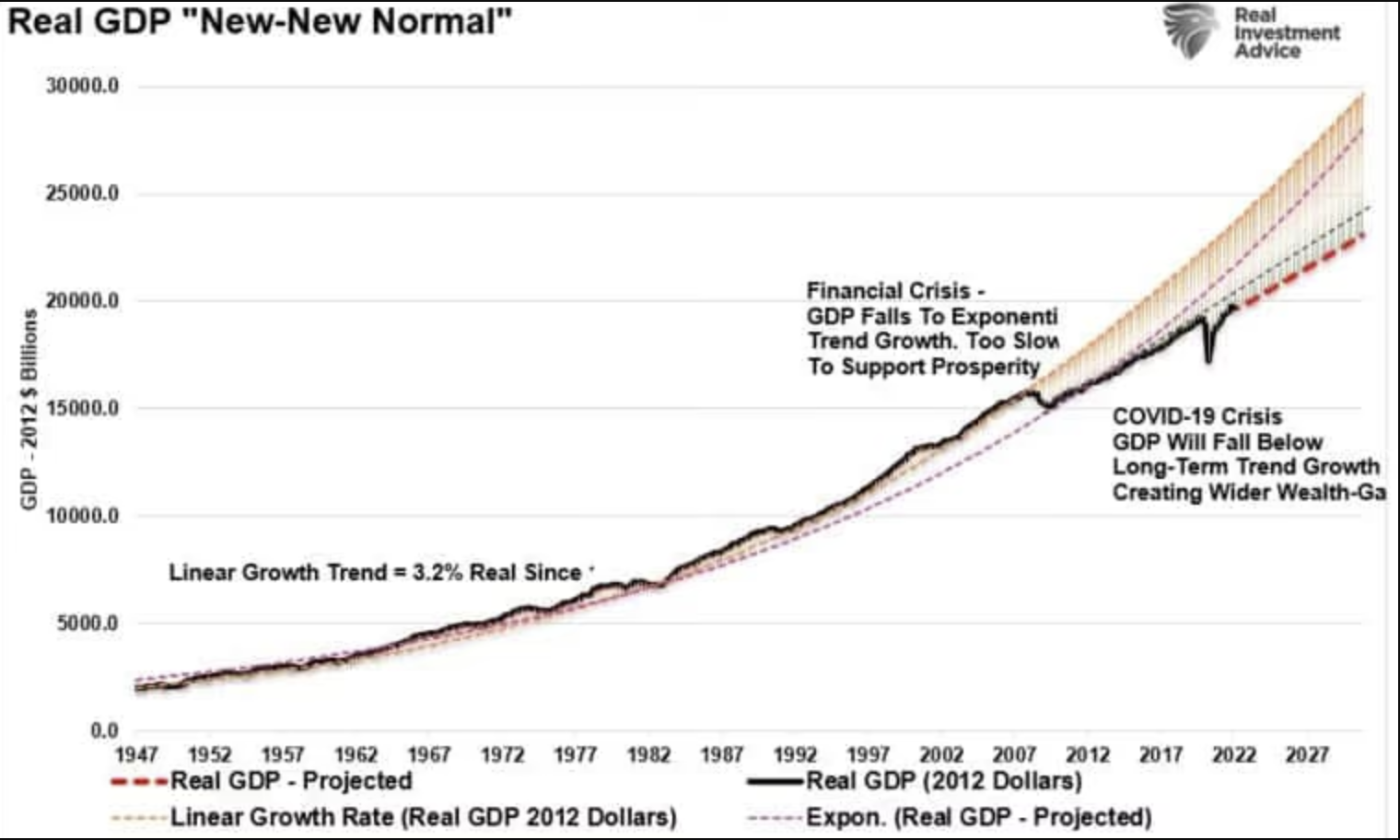

Ein unter dem Trend liegendes Wirtschaftswachstum hat einige erhebliche finanzielle Konsequenzen. Dazu haben wir in "The Coming Reversion To The Mean Of Economic Growth" ausgeführt:

"Nach der 'Finanzkrise' wurde der Begriff 'New Normal' in der Medienwelt zum Schlagwort dafür, wie die Wirtschaft nach der Krise aussehen würde. Es war eine Zeit langsameren Wirtschaftswachstums, niedrigerer Löhne und eines Jahrzehnts geldpolitischer Interventionen, um die Wirtschaft vor einem erneuten Abrutschen in eine Rezession zu bewahren.

Nach der "Covid-Krise" werden wir über die "neue Normalität" eines stagnierenden Lohnwachstums, einer schwächeren Wirtschaft und eines immer größer werdenden Wohlstandsgefälles diskutieren. Soziale Unruhen sind ein direktes Nebenprodukt dieser "Neuen Neuen Normalität", da die Ungerechtigkeiten zwischen Arm und Reich immer offensichtlicher werden.

Wenn wir mit unserer Annahme richtig liegen, dass der PCE-Wert zum Mittelwert zurückkehrt, wenn die Anreize für die Wirtschaft nachlassen, dann wird die 'neue neue Normalität' des Wirtschaftswachstums ein neuer, niedrigerer Trend sein, der keinen allgemeinen Wohlstand mehr schafft."

Wie dargestellt, fallen die wirtschaftlichen Wachstumstrends bereits hinter die beiden früheren langfristigen Wachstumstrends zurück. Die Fed spricht nun von einer weiteren Verlangsamung der Wirtschaftstätigkeit im Rahmen ihrer Inflationsbekämpfung.

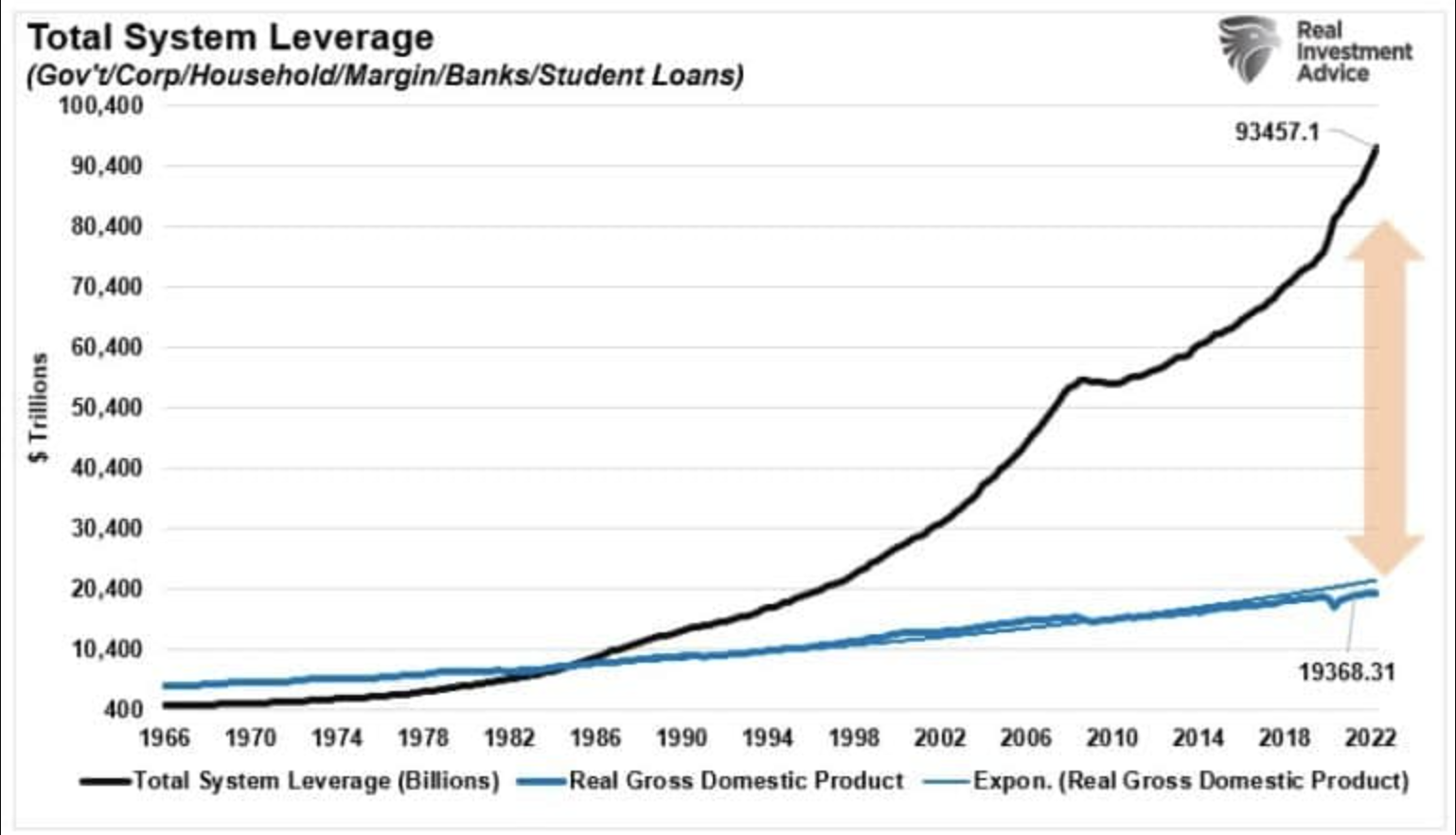

Der Grund dafür, dass die Verlangsamung des Wirtschaftswachstums und die Bekämpfung der Inflation für die Fed von entscheidender Bedeutung sind, liegt in der massiven Verschuldung der Wirtschaft. Die nachstehende Grafik zeigt die Gesamtverschuldung im Wirtschaftssystem im Vergleich zum BIP. Für jeden Dollar inflationsbereinigten Wirtschaftswachstums sind derzeit 4,82 Dollar an Schulden erforderlich.

Problematisch wird es, wenn die Inflation hoch bleibt und sich die Zinsen an ein höheres Niveau angleichen. Dies kann dann eine Schuldenkrise auslösen, denn dann steigen die Kosten für den Schuldendienst und die Zahlungsausfälle nehmen zu. In der Vergangenheit führten solche Ereignisse im besten Fall zu einer Rezession und im schlimmsten Fall zu einer Finanzkrise.

Wie Ron Insana kürzlich erklärte:

"[Bullards] '7 %-Lösung' ist meiner Meinung nach völlig absurd. Eine Erhöhung der Leitzinsen um bis zu drei volle Prozentpunkte gegenüber dem derzeitigen Zielband der Fed von 3,75 % bis 4 % würde zu einer tiefgreifenden Rezession führen. Das würde dafür sorgen, dass irgendwo etwas zerbricht und ein systemisches Markt- oder Wirtschaftsereignis droht, das die Finanzmärkte oder die Wirtschaft in ihren Grundfesten erschüttern würde."

Und die Geschichte lässt genau so etwas befürchten.

Wash, Rinse, Repeat

Das Auf und Ab der Aktienkurse hat nichts mit dem Durchschnittsamerikaner und seiner Beteiligung an der heimischen Wirtschaft zu tun. Die Zinssätze sind eine ganz andere Sache. Da sich die Zinsen auf "Zahlungen" auswirken, wirken sich Zinsanstiege rasch negativ auf Konsum, Wohnungsbau und Investitionen aus, was letztlich das Wirtschaftswachstum bremst.

In Anbetracht der bereits massiven Verschuldung und der Tatsache, dass sich die Verbraucher jetzt mit Kreditkarten verschulden, um die gestiegenen Lebenshaltungskosten auszugleichen, führt der Zinsanstieg zu einer Umkehr des Verbrauchs. Die Folge ist unweigerlich eine geldpolitische Kehrtwende, wie sie in den letzten zehn Jahren wiederholt zu beobachten war, um der Deflation der Vermögensmärkte entgegenzuwirken.

Daraus ergibt sich natürlich ein sich immer wiederholender Zyklus von Interventionen der Federal Reserve.

- Die Geldpolitik zieht den zukünftigen Konsum nach vorne und hinterlässt eine Lücke in der Zukunft.

- Da die Geldpolitik kein sich selbst tragendes Wirtschaftswachstum schafft, werden immer größere Mengen an Liquidität benötigt, um das gleiche Aktivitätsniveau aufrechtzuerhalten.

- Die Schließung der "Lücke" zwischen den Fundamentaldaten und der Realität führt zu einer Schrumpfung der Wirtschaft.

- Die Arbeitsplatzverluste nehmen zu, der Wohlstandseffekt nimmt ab, und der reale Wohlstand sinkt.

- Die Mittelschicht schrumpft weiter.

- Die Zentralbanken stellen mehr Liquidität zur Verfügung, um die rezessive Entwicklung auszugleichen und das Wirtschaftswachstum wieder anzukurbeln, indem sie den künftigen Konsum ankurbeln.

- Wash, Rinse, Repeat

Und wenn Sie mir nicht glauben, hier ist der Beweis:

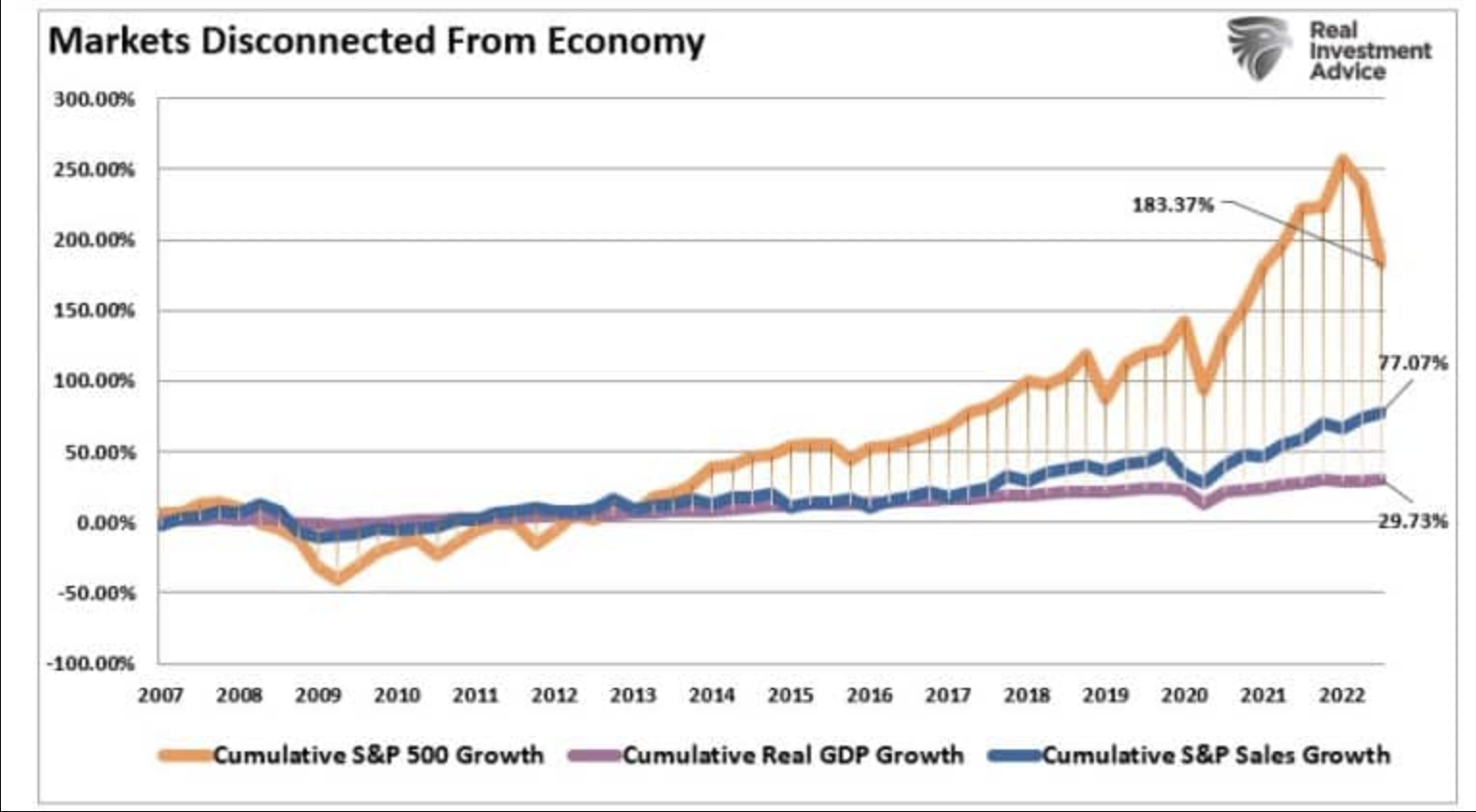

"Bis zum Ende des 3. Quartals 2022 hat der Aktienmarkt auf der Grundlage vierteljährlicher Daten seit dem Höchststand von 2007 fast 184 % zugelegt. Das ist mehr als das 6-fache des BIP-Wachstums und das 2,4-fache des Anstiegs der Unternehmensumsätze.

Entscheidend ist, dass die Niedrigzinspolitik der Fed zwar Kapital in die Finanzmärkte fließen ließ, dies aber auf Kosten des Wirtschaftswachstums geschah. Die zur Aufrechterhaltung eines "Lebensstandards" erforderliche Schuldenanhäufung hat die Massen von niedrigen Zinsen zur Unterstützung der Wirtschaftstätigkeit abhängig gemacht.

Höchstwahrscheinlich wird die "7 %-Lösung" der Fed das Inflationsproblem lösen, das durch die massiven Konjunkturpakete nach der Pandemie verursacht wurde. Leider wird die Medizin dabei höchstwahrscheinlich den Patienten töten.